Налог на имущество: обойдемся без отчетности?

С 1 января 2010 года меняется порядок сдачи расчетов и деклараций по налогу на имущество. Изменения трудно назвать эпохальными. Однако они несколько облегчат жизнь бухгалтеру. В 2010 году подавать отчетность по налогу придется не всем. С легкой руки законодателя от этой обязанности будут освобождены многие компании.

Как известно, сдавать расчеты и декларации по тому или иному налогу обязаны его налогоплательщики. Есть у них объект налогообложения или нет, не важно. Подобное положение зачастую обязывает бухгалтера готовить множество порой ненужных бумаг — "нулевые" декларации. Их оформляют, если у компании нет объекта, с которого нужно платить налог. По сути, в таких декларациях заполняют лишь титульный лист, где отражают данные фирмы (ее название адрес, ИНН и т. п.). Во всех остальных разделах проставляют прочерки.

Отчетность по налогу на имущество не была исключением из этого правила. От ее оформления были освобождены лишь те компании, которые не признавались плательщиками этого налога. К ним относятся фирмы, применяющие "упрощенку", уплачивающие ЕСХН, переведенные на "вмененный" режим или компании, занятые в организации Олимпийских игр в Сочи. Для остальных налоговое законодательство такой поблажки не предусматривало.

С 2010 года ситуация изменилась. Так, до этого года плательщиками налога признавались "российские организации; иностранные организации, осуществляющие деятельность в Российской Федерации через постоянные представительства и (или) имеющие в собственности недвижимое имущество на территории Российской Федерации..."1 . С 1 января ими будут являться только те компании, у которых есть "имущество, признаваемое объектом налогообложения...". Такие изменения в Налоговый кодекс внес Федеральный закон, принятый в конце октября 2009 года2.

Напомним, что к подобному имуществу относят основные средства, учитываемые на балансе в качестве основных средств в порядке, установленном для ведения бухгалтерского учета. Правила формирования информации об основных средствах в бухгалтерском учете установлены Положением по бухгалтерскому учету "Учет основных средств" (ПБУ 6/01)3. В составе облагаемого имущества учитывают и доходные вложения в материальные ценности. Это основные средства, купленные с целью их последующей сдачи в аренду. Налог начисляют исходя из среднегодовой стоимости этого имущества. При этом в расчете участвует остаточная стоимость данных ценностей, сформированная в соответствии с порядком ведения бухучета, утвержденным в учетной политике организации. Ее определяют как разницу между первоначальной стоимостью основных средств, отраженной по дебету счетов 01 "Основные средства" и 03 "Доходные вложения в материальные ценности", и суммой начисленной по ним амортизации, учтенной по кредиту счета 02 "Амортизация основных средств". По отдельным видам основных средств начисляют не амортизацию, а износ (например, жилищному фонду, который не учтен в составе доходных вложений в матценности). Такое имущество учитывают при расчете налога исходя из его первоначальной стоимости за вычетом суммы начисленного износа (дебет забалансового счета 010 "Износ основных средств").

Подытожим. Если у компании есть основные средства, то она обязана составить отчетность по налогу и сдать ее в инспекцию. Причем даже при условии, что это имущество считают льготируемым, то есть не облагаемым налогом. Перечень подобных основных средств дан в статье 381 Налогового кодекса. Если подобных ценностей нет, то нет и такой обязанности. А теперь рассмотрим несколько практических ситуаций, с которыми может столкнуться бухгалтер в свете упомянутых изменений.

Дешево и сердито

По правилам бухучета основные средства стоимостью до 20 000 рублей могут быть отражены в составе материально-производственных запасов4. Поэтому при оприходовании подобного имущества его отражают по дебету счета 10 "Материалы", а не счета 01. Стоимость таких объектов единовременно и без начисления амортизации включают в текущие затраты в момент передачи в эксплуатацию. Подобные ценности налогом на имущество не облагают. Ведь как основные средства они не числятся. Следовательно, если у компании есть только дешевые основные средства, то представлять отчетность по налогу на имущество в отношении их не нужно. В то же время компания вправе установить и меньший, чем 20 тысячный, лимит стоимости основных средств. Например, 5 или 15 тысяч. Конкретный показатель закрепляют в качестве элемента бухгалтерской учетной политики. В такой ситуации имущество, которое стоит больше лимита, определенного компанией, уже является основным средством. Следовательно, по нему составляйте и сдавайте расчеты или декларации по налогу.

Пример

Компания приобрела основное средство стоимостью 17 700 руб. (в т. ч. НДС — 2700 руб.). Дополнительные затраты, связанные с его приобретением, составили 3540 руб. (в т. ч. НДС — 540 руб.). Лимит, в пределах которого основное средство может учитываться в бухгалтерском учете как материально-производственные запасы, определен учетной политикой фирмы.

Общая сумма затрат на приобретение имущества составит:

17 700 – 2700 + 3540 – 540 = = 18 000 руб.

Ситуация 1

Установленный лимит равен 20 000 руб. Затраты на покупку имущества меньше этого показателя. Следовательно, подобные ценности могут быть учтены в составе материально-производственных запасов. Такую операцию отразите записями:

ДЕБЕТ 19 КРЕДИТ 60

– 2700 руб. — учтен НДС по купленному имуществу;

ДЕБЕТ 10 КРЕДИТ 60

– 15 000 руб. (17 700 – 2700) — основное средство отражено как МЗП;

ДЕБЕТ 19 КРЕДИТ 60

– 540 руб. — учтен НДС по затратам на покупку имущества;

ДЕБЕТ 10 КРЕДИТ 60

– 3000 руб. (3540 – 540) — отражены затраты на покупку имущества.

В данной ситуации расчеты и декларацию по налогу на имущество не составляйте.

Ситуация 2

Установленный лимит равен 15 000 руб. Затраты на покупку ценностей больше лимита. Следовательно, это имущество должно быть отражено как основное средство. Данную операцию отразите записями:

ДЕБЕТ 19 КРЕДИТ 60

– 2700 руб. — учтен НДС по основному средству;

ДЕБЕТ 08 КРЕДИТ 60

– 15 000 руб. (17 700 – 2700) — отражена стоимость основного средства;

ДЕБЕТ 19 КРЕДИТ 60

– 540 руб. — учтен НДС по затратам на покупку основного средства;

ДЕБЕТ 08 КРЕДИТ 60

– 3000 руб. (3540 – 540) — отражены затраты на покупку основного средства.

ДЕБЕТ 01 КРЕДИТ 08

– 18 000 руб. — отражена стоимость основных средств.

В этом случае вы обязаны оформлять и сдавать расчеты и декларацию по налогу.

А.В. Сорокин,

начальник отдела имущественных и прочих налогов Минфина России

Для сокращения затрат на налоговое администрирование как со стороны налогоплательщиков, так и со стороны налоговых органов принят Федеральный закон от 30 октября 2009 года N 242-ФЗ. Он позволит освободить организации от представления деклараций по налогу на имущество при отсутствии у них объектов налогообложения, определенных в пунктах 1—3 статьи 374 Налогового кодекса, в том числе организаций, имеющих на балансе только имущество, определенное пунктом 4 статьи 374 Кодекса. Данный Федеральный закон на основании своей статьи 2 вступает в силу с 1 января 2010 года и, следовательно, применяется начиная с налоговой отчетности за I квартал 2010 года. Предположим, что организация приобретет основное средство, облагаемое налогом, в IV квартале 2010 года. Соответственно, она будет признана плательщиком налога на имущество только с этого квартала. Следовательно, она обязана будет представить только налоговую декларацию за 2010 год, без представления налоговых расчетов за отчетные периоды 2010 года.

Не было печали...

Предположим, фирма приобрела основное средство в III квартале. Возникает вопрос, нужно ли ей сдавать расчеты по налогу на имущество за I и II кварталы текущего года, пусть даже и с незаполненными показателями? Нет, не нужно. Ведь в этот период она не была плательщиком налога. Фирма им стала лишь в III квартале. Следовательно, ей необходимо предоставить расчет за этот квартал и декларацию по налогу за текущий год.

Возьмем обратную ситуацию. Компания реализовала все принадлежащие ей основные средства во II квартале. Как ей нужно отчитываться по налогу? Здесь необходимо учитывать, что налоговым периодом является календарный год. Поэтому если у компании появился объект налогообложения, то весь календарный год она должна составлять и сдавать отчеты, несмотря на то, что по окончании отчетного периода этот объект выбыл. Возвращаясь к нашей ситуации, компания обязана сдать расчеты за I, II и III кварталы, а также декларацию по итогам года. Причем в данном случае сумма авансового платежа за I квартал превысит налог, начисленный по итогам года. Поэтому у компании возникнет переплата по налогу.

Пример

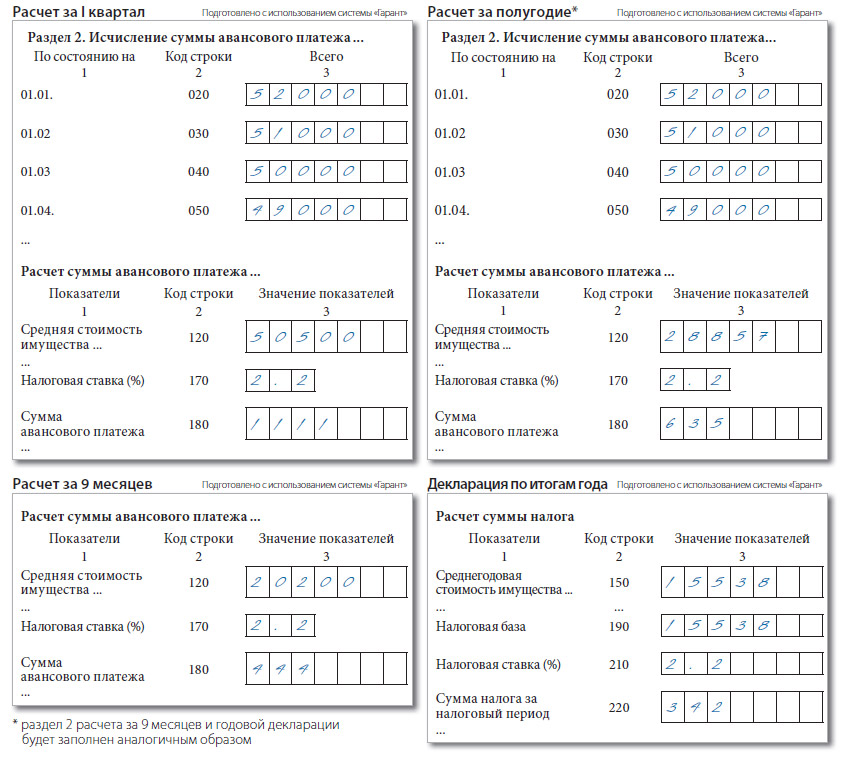

По состоянию на 01.01.2010 на балансе компании числится основное средство стоимостью 70 000 руб. По нему начислена амортизация в размере 18 000 руб. Остаточная стоимость основного средства 52 000 руб. (70 000—18 000). Предположим, это имущество было продано в апреле 2010 г. При этом его остаточная стоимость составила:

– на 1 февраля — 51 000 руб.;

– на 1 марта — 50 000 руб.;

– на 1 апреля — 49 000 руб.

Ставка по налогу на имущество в регионе, где работает компания — 2,2%. Бухгалтеру нужно заполнить и сдать расчеты по налогу на имущество за I, II и III квартал года. По его окончании оформляют декларацию по налогу. В эти документы внесите следующие данные.

Автор статьи:

А.Н. Сикорский,

налоговый консультант, д. э. н.

Экспертиза статьи:

Е.В. Мельникова,

служба Правового консалтинга ГАРАНТ, аудитор

(1).jpg)