Праздник бухгалтерии

|

Специализированная выставка "Бухгалтерский учет и аудит — 2008", уже в который раз состоявшаяся на территории Всероссийского выставочного центра, в полной мере оправдала ожидания профессионалов и стала настоящим праздником для всех посетителей.

О сумасшедшей популярности этого форума можно судить по одному на первый взгляд непримечательному факту. Невзирая на то что двери 69-го павильона ВВЦ согласно расписанию открывались лишь в 10 часов утра, уже в 9.00 к заветному входу начали подтягиваться самые нетерпеливые гости. А за 15-20 минут до начала работы экспозиции сквозь живой затор, образованный посетителями, едва-едва могли протолкнуться представители участвующих в мероприятии компаний. И все это несмотря на утренний морозец и пронизывающий ветер. В общей сложности, как сообщают организаторы, за 5 дней на выставку пришло более 11 000 человек. А посмотреть на этом празднике бухгалтерской жизни было на что...

О сумасшедшей популярности этого форума можно судить по одному на первый взгляд непримечательному факту. Невзирая на то что двери 69-го павильона ВВЦ согласно расписанию открывались лишь в 10 часов утра, уже в 9.00 к заветному входу начали подтягиваться самые нетерпеливые гости. А за 15-20 минут до начала работы экспозиции сквозь живой затор, образованный посетителями, едва-едва могли протолкнуться представители участвующих в мероприятии компаний. И все это несмотря на утренний морозец и пронизывающий ветер. В общей сложности, как сообщают организаторы, за 5 дней на выставку пришло более 11 000 человек. А посмотреть на этом празднике бухгалтерской жизни было на что...

Город профессионалов

Дождавшись, когда непреклонная охрана пустит их внутрь, посетители мероприятия устремлялись к красочно оформленным стендам, на которые пришедших зазывали с самого порога павильона. Заметим, что в этом году участие в форуме приняла 131 российская фирма, в том числе:

- 43 компании, оказывающие комплексные услуги в сфере информационных технологий;

- 32 организации, предоставляющие аудиторские и консалтинговые услуги;

- 10 образовательных учреждений;

- 35 профессиональных издательств и информационных агентств.

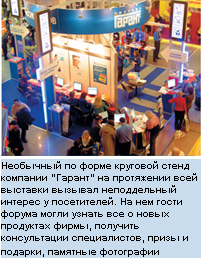

Как и следовало ожидать, большой интерес у посетителей вызвал стенд компании "Гарант", принимавшей активное участие в выставке вместе со своими партнерами: "Гарант ИнфоЦентр", "СК Гарант-Сервис" и "Гарант-Телеком". Надо сказать, что со стороны необычный по форме бело-голубой круговой стенд компании, удобно расположенный у центрального входа в выставочный павильон и названный "Город профессионалов", напоминал осажденную крепость. Разве что наступавшие повсюду бухгалтеры, аудиторы, юристы, консультанты и руководители своим вниманием доставляли его хозяевам радость, а не огорчение.

Наибольший интерес у посетителей вызвала новая версия системы "Гарант" — Платформа F1 ЭКСПЕРТ. И это вполне понятно. Ведь она оснащена Базовым поиском, который позволяет находить всю нужную профессионалу информацию путем введения запроса в одной строке на живом, а не формально-деловом языке. Подавляющее большинство опрошенных посетителей выставки заявили, что работать с системой стало гораздо удобнее. Прозвучавшие мнения "Базовый поиск — вся информация налицо", "Быстрый поиск, быстрый анализ информации", "Интеллектуальнее ищет информацию" явно свидетельствуют о том, что Базовый поиск является действительно удачной и востребованной разработкой. Кроме того, практически все специалисты отметили, что переход к использованию версии ЭКСПЕРТ не вызвал у них никаких сложностей.

Наибольший интерес у посетителей вызвала новая версия системы "Гарант" — Платформа F1 ЭКСПЕРТ. И это вполне понятно. Ведь она оснащена Базовым поиском, который позволяет находить всю нужную профессионалу информацию путем введения запроса в одной строке на живом, а не формально-деловом языке. Подавляющее большинство опрошенных посетителей выставки заявили, что работать с системой стало гораздо удобнее. Прозвучавшие мнения "Базовый поиск — вся информация налицо", "Быстрый поиск, быстрый анализ информации", "Интеллектуальнее ищет информацию" явно свидетельствуют о том, что Базовый поиск является действительно удачной и востребованной разработкой. Кроме того, практически все специалисты отметили, что переход к использованию версии ЭКСПЕРТ не вызвал у них никаких сложностей.

Также посетители выставки проявили живой интерес к услуге Правового консалтинга. В результате общения выяснилось, что большинство бухгалтеров и финансовых специалистов о ней знают, а многие уже успели ею воспользоваться. Специалисты, ознакомившиеся с услугой Правового консалтинга на выставке, остались довольны ее качеством: практически всем показалась очень полезной возможность консультироваться посредством справочной правовой системы.

Бухгалтеры, которые переживают нелегкий период составления отчетов за прошлый год, в "Уголке пользователя" настойчиво расспрашивали консультантов и о проводящейся с января по март акции "Годовой отчет GOLD". Ее участники смогут смело "сдаваться" в налоговые инспекции, поскольку при подготовке документации за 2007 год получат на льготных условиях справочную поддержку от компании "Гарант". На выставке им выдавалась спецкарта, гарантирующая письменную консультацию службы Правового консалтинга компании. Кстати, тут же, в "Уголке пользователя", любой желающий мог получить фирменные гарантовские сувениры и мгновенное фото на память о выставке.

Также участники акции "Годовой отчет GOLD" стали счастливыми обладателями книги авторитетного эксперта, советника Налоговой службы РФ II класса, ведущего специалиста ФНС России Ольги Лапиной "Годовой отчет за 2007 год. Сдаем в срок и без ошибок". Кроме того, счастливчики получили приглашения на посвященный подготовке годового отчета Всероссийский онлайн-семинар с участием ведущих специалистов в области бухгалтерского учета. Надо сказать, что эта новая услуга, входящая в систему Информационно-правового обеспечения ГАРАНТ, приобретает все большую популярность среди финансовых специалистов. Ведь теперь каждому участнику Всероссийского онлайн-семинара на всей территории России предоставляется уникальная возможность с использованием космических технологий прослушать лекции известных экспертов в области бухгалтерского учета и налогообложения.

Также участники акции "Годовой отчет GOLD" стали счастливыми обладателями книги авторитетного эксперта, советника Налоговой службы РФ II класса, ведущего специалиста ФНС России Ольги Лапиной "Годовой отчет за 2007 год. Сдаем в срок и без ошибок". Кроме того, счастливчики получили приглашения на посвященный подготовке годового отчета Всероссийский онлайн-семинар с участием ведущих специалистов в области бухгалтерского учета. Надо сказать, что эта новая услуга, входящая в систему Информационно-правового обеспечения ГАРАНТ, приобретает все большую популярность среди финансовых специалистов. Ведь теперь каждому участнику Всероссийского онлайн-семинара на всей территории России предоставляется уникальная возможность с использованием космических технологий прослушать лекции известных экспертов в области бухгалтерского учета и налогообложения.

Безусловно, на стенде нашлось место и представителям ведущих изданий компании "Гарант" — журналов "Актуальная бухгалтерия" и "Арбитражное правосудие в России". Причем посетители выставки проявили к ним просто неподдельный интерес. Яркий цветной дизайн, многочисленные наглядные иллюстративные материалы, комментарии авторитетных специалистов — вот только немногое из того, что привлекало гостей к стенду с нашими журналами. Работавшие на нем эксперты "Актуальной бухгалтерии" в обмен на небольшую анкету раздавали всем желающим подарочные экземпляры журналов со счетами на льготную годовую подписку (скидка более чем на 1500 руб. была доступна только посетителям выставки!) и с большой охотой рассказывали коллегам о наших продуктах. Кроме того, специалисты имели возможность задать любые практические вопросы экспертам журнала. И некоторые этим воспользовались. Наши ответы на актуальные вопросы коллег см. ниже.

Безусловно, на стенде нашлось место и представителям ведущих изданий компании "Гарант" — журналов "Актуальная бухгалтерия" и "Арбитражное правосудие в России". Причем посетители выставки проявили к ним просто неподдельный интерес. Яркий цветной дизайн, многочисленные наглядные иллюстративные материалы, комментарии авторитетных специалистов — вот только немногое из того, что привлекало гостей к стенду с нашими журналами. Работавшие на нем эксперты "Актуальной бухгалтерии" в обмен на небольшую анкету раздавали всем желающим подарочные экземпляры журналов со счетами на льготную годовую подписку (скидка более чем на 1500 руб. была доступна только посетителям выставки!) и с большой охотой рассказывали коллегам о наших продуктах. Кроме того, специалисты имели возможность задать любые практические вопросы экспертам журнала. И некоторые этим воспользовались. Наши ответы на актуальные вопросы коллег см. ниже.

Разумеется, каждого заглянувшего на стенд посетителя консультировали по всем вопросам, касающимся работы с системой ГАРАНТ и ее обслуживания. В итоге профессионализм и деловая репутация компании были оценены организаторами выставки почетным дипломом.

Разумеется, каждого заглянувшего на стенд посетителя консультировали по всем вопросам, касающимся работы с системой ГАРАНТ и ее обслуживания. В итоге профессионализм и деловая репутация компании были оценены организаторами выставки почетным дипломом.

Бухгалтерские радости

Заметим, что многочисленная группа посетителей во время выставки растекалась по конференц-залам и аудиториям. Традиционно форум посещают специалисты Минфина и ФНС России, а бухгалтеры, как правило, не упускают случая узнать из первых уст о последних нововведениях и основных тенденциях в сфере налогового законодательства.

— Нам все очень понравилось, — охотно поделилась впечатлениями группа женщин, остановившаяся у стенда "Гаранта".

— Даже жаль, что такая выставка проходит лишь раз в году, — посетовала одна из них.

— Верно-верно, — поддержала ее подруга. — И новинок много, и полезной информации достаточно. Вот, например, на семинаре узнали о том, что в недалеком будущем первичные учетные документы не будут иметь жестко регламентированной формы. Об этом рассказывал начальник одного из отделов Минфина России Александр Бакаев. Мы, кстати, всегда с интересом его слушаем.

— Если верить Александру Сергеевичу, ни одно федеральное ведомство больше не станет устанавливать унифицированные формы подобных документов, — вступила в разговор третья. — Они будут лишь давать рекомендации по разработке бланков, с тем чтобы избежать излишнего разнообразия. Утверждать же формы "первички" руководители фирм будут самостоятельно, по представлению бухгалтера. Лично меня эта новость очень порадовала.

В хорошем, празднично-рабочем настроении прошли все 5 дней XV Cпециализированной выставки "Бухгалтерский учет и аудит — 2008". Каждый день помимо новых знаний дарил ее участникам массу положительных эмоций и полезных знакомств. Быть может, именно поэтому люди год за годом с нетерпением ждут публикации в периодической печати и на интернет-сайтах пригласительных билетов на это крупнейшее бухгалтерское событие года и, дождавшись последней недели января, срываются с работы в направлении Всероссийского выставочного центра. А компания "Гарант" вот уже 15 лет с удовольствием встречает посетителей у своих стендов и каждый год старается радовать их новыми интересными продуктами и предложениями.

Посетители спрашивают...

На практические вопросы посетителей выставки "Бухгалтерский учет и аудит — 2008" отвечают экспертный коллектив журнала "Актуальная бухгалтерия" и специалисты службы Правового консалтинга компании "Гарант".

Как правильно сделать расчет среднесписочной численности работников? Нужно ли включать внешних совместителей?

Как правильно сделать расчет среднесписочной численности работников? Нужно ли включать внешних совместителей?

бухгалтер ООО "Водолей"

Чтобы рассчитать среднесписочную численность, прежде всего необходимо правильно определить, какие категории работников должны участвовать в расчете. Данный показатель нужно определять исходя из списочного состава работников. В него включают сотрудников, работающих по трудовому договору и выполняющих постоянную, временную или сезонную работу один день или более. Сюда же относят и собственников компании при условии, что они получают на предприятии заработную плату.

Внешние совместители и граждане, заключившие с фирмой договоры гражданско-правового характера, в списочный состав ее сотрудников не включаются. А внутренний совместитель (так же как и работник, получающий в одной компании две, полторы или менее одной ставки) учитывается в списочной численности сотрудников как один человек (целая единица). В том случае, когда договор гражданско-правового характера заключает сотрудник, состоящий в списочном составе, его включают в списочную и среднесписочную численность один раз по месту основной работы.

На основании данных табеля учета использования рабочего времени, а также приказов о приеме, переводе на другую работу, прекращении трудового договора и других первичных документов определяют списочную численность работников. На каждый календарный день в нее включают не только фактически работающих, но и некоторых отсутствующих на работе сотрудни-ков. В перечень таких сотрудников целыми единицами включаются, например, специалисты:

- фактически явившиеся на работу, включая и тех, которые не работали по причине простоя;

- находившиеся в служебных командировках, если за ними сохраняется заработок в данной организации;

- не явившиеся на работу по болезни (в течение всего периода в соответствии с листками нетрудоспособности или до перевода на инвалидность) и др.

Однако некоторых работников списочной численности не нужно учитывать при расчете среднесписочной численности. Сю-да, например, относятся женщины, находящиеся в отпусках по беременности и родам; работники, обучающиеся в образовательных учреждениях и находящиеся в дополнительном отпуске без сохранения заработной платы, и др.

На основании ежедневного учета списочной численности делают расчет среднесписочной численности работников. Сначала его определяют за месяц. Для этого списочную численность работников за каждый календарный день этого месяца суммируют, включая праздничные (нерабочие) и выходные дни, а полученную сумму делят на количество календарных дней в месяце. Если необходимо рассчитать этот показатель за квартал, полугодие, год, то суммирование производится за все месяцы конкретного отчетного периода, а полученная сумма делится на количество месяцев в отчетном периоде.

Показатель среднесписочной численности используется не только для статистической отчетности, но и в налоговом законодательстве.

Однако бухгалтеру на практике приходится рассчитывать и другой показатель — средней численности. Например, он используется в качестве одного из критериев отнесения фирмы к категории малых предприятий. Средняя численность работников организации включает:

- среднесписочную численность работников;

- среднюю численность внешних совместителей;

- среднюю численность работников, выполнявших работы по договорам гражданско-правового характера.

Подробно со всеми особенностями порядка расчета этих показателей численности работников можно ознакомиться в постановлениях службы государственной статистики(*1).

Каковы изменения в распределении между страховой и накопительной частями пенсионного страхования лиц 1967 года рождения и моложе в 2008 году?

Каковы изменения в распределении между страховой и накопительной частями пенсионного страхования лиц 1967 года рождения и моложе в 2008 году?

главный бухгалтер ЗАО "НПП ПТ-30"

Как известно, сумму пенсионных взносов компании исчисляют и уплачивают отдельно в отношении накопительной и страховой частей. В 2008 году изменилось распределение платежей между ними. Однако это касается только тех граждан, которые родились в 1967 году и позже. Именно за них компании перечисляют взносы на формирование как страховой, так и накопительной частей пенсии. За работников, родившихся раньше, взносы на накопительную часть пенсии не уплачивают. За них в 2008 году взносы по-прежнему перечисляют только на страховую часть в размере 14 процентов (при отсутствии оснований для применения регрессивной шкалы).

Напомним, что в 2005—2007 годах ставки страховой и накопительной частей пенсии для сотрудников моложе 1967 года рождения составляли 10 процентов и 4 процента соответственно (по выплатам до 280 000 рублей). Тарифы взносов в 2008 году — 8 процентов и 6 процентов. При этом суммарно они по-прежнему составляют 14 процентов. Тарифы при регрессии перераспределены соответственно.

Тарифы страховой и накопительной частей пенсионных взносов в 2005-2008 годах |

||||

| База для начисления страховой части взносов на каждое физическое лицо нарастающим итогом с начала года |

Для лиц 1967 года рождения и моложе | |||

| 2005—2007 гг.(*2) | с 1 января 2008 г.(*3) | |||

| на финанси- рование страховой части трудовой пенсии |

на финанси- рование накопитель- ной части трудовой пенсии |

на финанси- рование страховой части трудовой пенсии |

на финанси- рование накопитель- ной части трудовой пенсии |

|

До 280 000 руб. |

10,0% |

4,0% |

8,0% |

6,0% |

От 280 001 руб. до 600 000 руб. |

28 000 руб. + 3,9% с суммы, превышаю- щей 280 000 руб. |

11 200 руб. + 1,6% с суммы, превышаю- щей 280 000 руб. |

22 400 руб + 3,1% с суммы, превышаю- щей 280 000 руб. |

16 800 руб. + 2,4% с суммы, превышаю- щей 280 000 руб. |

Свыше 600 000 руб. |

40 480 руб. |

16 320 руб. |

32 320 руб. |

24 480 руб. |

Организация-подрядчик осуществляет строительство нескольких объектов. Можно ли рассчитывать стоимость остатков незавершенного производства не по каждому объекту строительства в случае бухгалтерского (налогового) учета?

Организация-подрядчик осуществляет строительство нескольких объектов. Можно ли рассчитывать стоимость остатков незавершенного производства не по каждому объекту строительства в случае бухгалтерского (налогового) учета?

ЗАО "СТЭФС"

В налоговом учете с 2005 года порядок оценки незавершенного производства (НЗП) компания устанавливает самостоятельно с учетом специфики своей деятельности. Выбранный перечень прямых расходов и способ их распределения между готовой продукцией (работами, услугами) и НЗП компания закрепляет в учетной политике и применяет не менее 2 лет.

Однако заметим, что эта возможность была предоставлена законодателем с целью сближения бухгалтерского и налогового учета организаций. Допустим, в бухгалтерском и в налоговом учете вашей компании установлен различный порядок оценки НЗП. Тогда налоговые инспекторы, скорее всего, потребуют экономически обосновать необходимость применения в налоговом учете другого способа оценки "незавершенки".

В бухгалтерском балансе незавершенное производство может отражаться(*4):

- по фактической или нормативной (плановой) производственной себестоимости;

- по прямым статьям затрат;

- по стоимости сырья, материалов и полуфабрикатов.

Выбор того или иного метода оценки остатков НЗП в бухгалтерском учете зависит от метода учета затрат. При проведении работ применяется позаказный метод. Бухгалтерский учет осуществляется в соответствии с принятым и закрепленным в учетной политике методом калькулирования себестоимости. И если в ней предусмотрен позаказный метод, то с целью сопоставимости объектов НЗП в бухгалтерском и налоговом учете прямые расходы лучше учитывать в разрезе выполняемых заказов. С другой стороны, следует отметить, что в Налоговом кодексе понятие "позаказный учет" не упоминается. То есть в принципе возможно применение "котлового" метода для оценки остатков незавершенного производства. Однако обращаем внимание "на соответствие осуществленных расходов изготовленной продукции (выполненным работам, оказанным услугам)"(*5).

Расчет НЗП в бухучете при позаказном методе ведется в размере фактических затрат или по договорной стоимости. Учет затрат на капитальное строительство подрядчик должен вести так, чтобы обеспечить информацию по объектам учета в разрезе договоров (проектов) на строительство(*6). При этом под объектом строительства подразумевается отдельно стоящее здание или сооружение, вид или комплекс работ, на строительство которого должен быть составлен отдельный проект или смета(*7). Аналитический учет по счетам затрат (20, 23 и т. д.) должен быть организован в разрезе объектов калькулирования. Поэтому даже в случае проведения однотипных работ в конце месяца при оценке НЗП прямые расходы придется распределять по объектам учета в соответствии с выбранным и закрепленным в учетной политике методом.

Подрядчики должны обеспечить формирование информации по НЗП в разрезе объектов учета. Это следует из п. 4 ПБУ 2/94. |

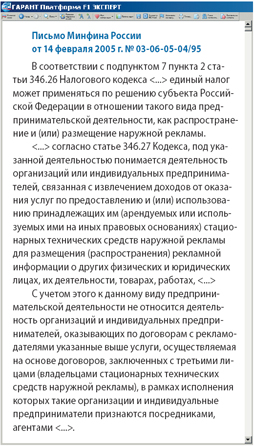

Фирма занимается посреднической деятельностью по заключению договоров для организации — владельца рекламной конструкции. В городе Москве деятельность по размещению и изготовлению наружной рекламы подлежит обложению налогом на вмененный доход для отдельных видов деятельности. Кто является плательщиком налога: фирма, которая непосредственно предоставляет услуги по изготовлению и размещению рекламы, или та, которая является посредником? Не возникает ли здесь двойного налогообложения одного и того же объекта? Прокомментируйте письмо Минфина России от 28 ноября 2006 года N 03-11-04/3/509, разъясняющее данную ситуацию.

Фирма занимается посреднической деятельностью по заключению договоров для организации — владельца рекламной конструкции. В городе Москве деятельность по размещению и изготовлению наружной рекламы подлежит обложению налогом на вмененный доход для отдельных видов деятельности. Кто является плательщиком налога: фирма, которая непосредственно предоставляет услуги по изготовлению и размещению рекламы, или та, которая является посредником? Не возникает ли здесь двойного налогообложения одного и того же объекта? Прокомментируйте письмо Минфина России от 28 ноября 2006 года N 03-11-04/3/509, разъясняющее данную ситуацию.

главный бухгалтер

Геологического института РАН

Под действие специального налогового режима в виде ЕНВД подпадает деятельность по доведению до потребителей рекламной информации путем предоставления и (или) использования средств наружной рекламы(*8). Причем это касается только тех организаций и индивидуальных предпринимателей, которые непосредственно получают доход от оказания этого вида услуг. Тут не имеет значения, являются ли они собственниками средств наружной рекламы или получили их по договору аренды во временное владение или пользование. Главное, что эти щиты, стенды, плакаты, электронные (световые) табло и иные стационарные технические средства должны предоставляться или использоваться для извлечения дохода от размещения рекламы на их поверхности.

Деятельность посредников, которые заключают в интересах владельцев рекламных конструкций сделки с рекламодателями на размещение рекламной информации, не облагается ЕНВД(*9). Ведь указанные услуги фактически оказывает не агент, а принципал — исполнитель, чьи интересы в отношениях с рекламодателем-заказчиком представляет посредник. Деятельность последнего только способствует получению дохода принципалом от распространения (размещения) наружной рекламы. Посреднику же выплачивается вознаграждение, которое и формирует его доходы от предпринимательской деятельности. Такие доходы должны облагаться налогами по общей системе или УСН. Ведь посредническая деятельность не поименована в числе видов деятельности, переводимых на ЕНВД(*10).

Что касается письма, которое вы просите прокомментировать(*11). В нем рекламное агентство, которое действует в интересах рекламодателя по договорам аренды рекламных конструкций, спрашивает, является ли оно в данном случае плательщиком ЕНВД. Сотрудники же финансового ведомства в своем ответе по непонятным причинам рассматривают другую ситуацию, когда принципалом выступает владелец рекламных конструкций (то есть не связанную с заданным вопросом.) Поэтому, по нашему мнению, руководствоваться этим письмом в вопросе уплаты ЕНВД с деятельности по распространению рекламы в рамках посреднических договоров не следует.

Что касается письма, которое вы просите прокомментировать(*11). В нем рекламное агентство, которое действует в интересах рекламодателя по договорам аренды рекламных конструкций, спрашивает, является ли оно в данном случае плательщиком ЕНВД. Сотрудники же финансового ведомства в своем ответе по непонятным причинам рассматривают другую ситуацию, когда принципалом выступает владелец рекламных конструкций (то есть не связанную с заданным вопросом.) Поэтому, по нашему мнению, руководствоваться этим письмом в вопросе уплаты ЕНВД с деятельности по распространению рекламы в рамках посреднических договоров не следует.

Компания приобрела в 2007 году принтер стоимостью 4500 рублей. Срок полезного использования техники — более

Компания приобрела в 2007 году принтер стоимостью 4500 рублей. Срок полезного использования техники — более

12 месяцев. В связи с чем было принято решение отнести принтер к основным средствам и списывать расходы на его покупку через амортизацию. Можно ли было так поступать?

компания "Транссервис"

В налоговом учете имущество, соответствующее критериям основного средства, но стоимостью до 10000 рублей включительно (в 2007 году), не признается амортизируемым. Это означает, что расходы на его приобретение включаются в состав материальных расходов единовременно в момент ввода объекта в эксплуатацию(*12).

Поэтому для целей налогообложения такой способ учета принтера будет нарушением. Однако эта ошибка не приведет к занижению налоговой базы, поэтому подача уточненной декларации по налогу на прибыль за период, когда стоимость принтера не была учтена в расходах, — право, а не обязанность налогоплательщика(*13).

Отмечу, что организация может быть оштрафована за грубое нарушение правил учета доходов и расходов и объектов налогообложения, не повлекшее занижения налоговой базы, на 5000 или 15000 рублей(*14) в зависимости от того, в течение какого периода продолжались нарушения.

В бухгалтерском учете вы вправе учесть принтер в составе основных средств. Но для этого должны единовременно выполняться следующие условия(*15):

- использование объекта в производстве продукции, при выполнении работ или оказании услуг либо для управленческих нужд организации;

- использование его в течение длительного периода времени, то есть срока свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

- организацией не предполагается последующая перепродажа актива;

- объект способен приносить организации экономические выгоды (доход) в будущем.

Срок полезного использования в бухгалтерском учете фирма устанавливает самостоятельно в момент ввода объекта в эксплуатацию. При этом надо исходить из ожидаемого срока использования основного средства и физического износа, а также нормативно-правовых и других ограничений(*16).

В вашем случае срок полезного использования был установлен более 12 месяцев. При выполнении остальных перечисленных необходимых условий принтер можно признать основным средством. Следовательно, его можно учитывать на счете 01 "Основные средства" и начислять по нему амортизацию. Стоимость принтера для признания его основным средством значения не имеет.

Отметим, что недорогие объекты (стоимостью в пределах лимита, установленного в учетной политике организации, но не более 20000 рублей за единицу) разрешено отражать в бухгалтерском учете в составе материально-производственных запасов (МПЗ). Это правило учета распространяется лишь на объекты, которые приняты к учету после 1 января 2006 года.

Обратите внимание: ПБУ 6/01 предписывает организовать контроль за движением имущества, отвечающего условиям его признания в качестве основного средства, но учитываемого в составе МПЗ. Минфин России считает, что по таким объектам надо вести соответствующие карточки учета, утвержденные для материальных запасов(*17).

Если же решение об учете недорогих объектов в качестве МПЗ не зафиксировано в бухгалтерской учетной политике фирмы, то все основные средства компании нужно амортизировать. Независимо от их первоначальной стоимости.

По какой ставке НДС облагаются услуги по международным перевозкам автотранспортом внешнеторговых грузов? Надо ли разбивать сумму до границы и после границы? Облагаются ли НДС (если да, то по какой ставке) простои автотранспорта (у заказчика или получателя груза)?

По какой ставке НДС облагаются услуги по международным перевозкам автотранспортом внешнеторговых грузов? Надо ли разбивать сумму до границы и после границы? Облагаются ли НДС (если да, то по какой ставке) простои автотранспорта (у заказчика или получателя груза)?

бухгалтер ООО "Оптима"

Прежде всего напомним, что с 2006 года к услугам по перевозке, оказанным на территории России, относятся только услуги российских перевозчиков(*18).

При этом налогообложение НДС у транспортных компаний зависит от месторасположения пунктов отправления и назначения перевозимых товаров. Если пункты отправления и (или) назначения находятся на территории РФ, российские компании должны платить НДС со стоимости услуг по перевозкам(*19).

Соответственно, если груз перевозится между пунктами отправления и назначения, расположенными за пределами РФ, то местом реализации таких услуг не признается Российская Федерация(*20). Следовательно, в этом случае объекта по НДС не возникает.

К операциям по перевозке грузов, ввозимых на территорию России или вывозимых с нее, применяется нулевая ставка НДС(*21).

Необходимыми условиями применения нулевой ставки НДС являются:

- расположение одного из пунктов (отправления или назначения) за пределами нашей страны;

- наличие документов, подтверждающих ввоз или вывоз.

Если же услуга по перевозке оказывается между двумя пунктами, находящимися на территории России, то применять нулевую ставку нельзя. С разъяснениями по этому вопросу можно ознакомиться в письме финансового ведомства(*22).

Пакет подтверждающих документов включает в себя: контракт на оказание услуг, документы об их фактической оплате, а также транспортные документы, подтверждающие вывоз (ввоз) товаров(*23).

Необходимые для подтверждения нулевой ставки документы компании-перевозчики должны представить в налоговую инспекцию в срок не позднее 180 дней с даты отметки о ввозе или вывозе товаров, проставленной таможенниками на перевозочных документах(*24). Этот порядок вступил в силу с 1 января 2008 года, но распространяется на правоотношения, возникшие с 1 января 2007 года. Поскольку международные перевозчики могут им воспользоваться только с начала этого года(*25), то вернуть налог им удастся, если 180-дневный срок не истек к 1 января 2008 года.

На стоимость услуг по международной перевозке российская компания-перевозчик должна выставить счет-фактуру с указанием ставки НДС в размере 0 процентов. Если в счете-фактуре будет указана ставка НДС 18 процентов, то заказчик не сможет принять этот налог к вычету. Применение установленной законодательно ставки налога является обязательным элементом налогообложения, и компании не имеют права изменять ее размер или отказаться от ее применения. На это указали судьи КС РФ(*26). Аналогичное мнение высказывали и специалисты ФНС России(*27). И если транспортная компания не сможет подтвердить право на применение льготной ставки, ей придется уплатить НДС за счет собственных средств.

Теперь что касается штрафов за простои автотранспорта. Чиновники настоятельно рекомендуют включать суммы всех неустоек за нарушение условий договора в налоговую базу по НДС, считая, что они "связаны с оплатой реализованных товаров"(*28). Арбитражные суды придерживаются другой точки зрения: пени и штрафы в данном случае признаются возмещением возможных (или реальных) убытков и не увеличивают цену реализованного товара(*29). Они выплачиваются сверх его цены.

Однако при применении перевозчиками нулевой ставки НДС с суммы неустойки за простои платить не нужно. Ведь при получении денежных средств, связанных с оплатой товаров (работ, услуг), налоговую ставку определяют расчетным путем исходя из ставки за реализованные товары (работы, услуги) в размере 18 или 10 процентов(*30).

До введения в действие Федерального закона от 17 мая 2007 года N 85-ФЗ существовало 3 точки зрения по вопросу о сроках сбора документов, подтверждающих право на нулевую ставку по НДС при оказании услуг по перевозке или транспортировке экспортируемых (импортируемых) товаров. |

корреспондент

*1) пост. Росстата от 11.10.2007 N 76, от 20.11.2006 N 69

*2) п. 1 ст. 33 Федерального закона от 15.12.2001 N 167-ФЗ

*3) п. 2 ст. 22 Федерального закона от 15.12.2001 N 167-ФЗ

*4) п. 63 положения, утв. приказом Минфина России от 29.07.1998 N 34н

*6) пп. 3, 4 ПБУ 2/94, утв. приказом Минфина России от 20.12.1994 N 167

*7) п. 2 ПБУ 2/94, утв. приказом Минфина России от 20.12.1994 N 167

*9) письмо ФНС России от 07.04.2005 N 22-2-14/520@

*11) письмо Минфина России от 08.12.2006 N 03-11-04/3/533

*12) подп. 3 п. 1 ст. 254 НК РФ

*15) п. 4 ПБУ 6/01, утв. приказом Минфина России от 30.03.2001 N 26н

*16) п. 20 ПБУ 6/01, утв. приказом Минфина России от 30.03.01 N 26н

*17) письмо Минфина России от 30.05.2006 N 03-03-04/4/98

*19) подп. 4.1 п. 1 ст. 148 НК РФ

*20) подп. 5 п. 1.1 ст. 148 НК РФ

*21) подп. 2 п. 1 ст. 164 НК РФ

*22) письмо Минфина России от 26.07.2007 N 03-07-08/210

*24) п. 4 ст. 1 Федерального закона от 17.05.2007 N 85-ФЗ

*25) письмо Минфина России от 06.08.2007 N 03-07-08/225

*26) п. 3 Определения КС РФ от 15.05.2007 N 372-О-П

*27) письмо ФНС России от 13.01.2006 ММ-6-03/18@

*28) подп. 2 п.1 ст. 162 НК РФ

*29) Пост. ФАС УО от 07.11.2007 N Ф09-9025/07-С2, ФАС МО от 26.11.2007 N КГ-А40/10928-07

*30) п. 4 ст. 164 НК РФ; письмо Минфина России от 09.08.2007 N 03-07-15/119

Журнал "Актуальная бухгалтерия" N 3/2008, А.В. Уйменов, корреспондент

(1).jpg)