Трудности пониженного ЕСН

|

СИТУАЦИЯ |

Чем ближе окончание года, тем больше фирм применяют пониженные ставки ЕСН. И в этом нет ничего удивительного: зарплаты некоторых работников нарастающим итогом к концу года достигают внушительных сумм и превышают планку, установленную для регрессивных ставок. Вроде бы все законно. Да вот только некоторые проверяющие относятся к такой ситуации весьма подозрительно...

Используя пониженную ставку ЕСН, предприятие зачастую привлекает внимание контролеров. Они нередко подозревают фирму в уклонении от налогов. Дело в том, что некоторые недобросовестные компании используют в своей деятельности специальную "регрессивную" схему.

Опасности регрессии

Суть схемы проста. Ряду сотрудников официально выплачивается заниженная зарплата. На деле они получают больше. Но по ведомостям часть их заработка начисляется тем, у кого годовой доход превышает 280 000 рублей. С сумм, превышающих лимит, ставка ЕСН снижается с 26 до 10 процентов. А с сумм более 600 000 рублей налог равен всего 2 процентам. Как мы видим, экономия значительна. Поэтому ревизоры внимательно изучают штатное расписание, ведомости и другие документы подобных компаний. Особенно при выездной проверке.

Инспекторы все чаще применяют опрос свидетелей. Ими становятся работники организации. В том числе уже уволенные. Они могут случайно или намеренно, сообщить контролерам нужные сведения. Мы уже рассказывали о том, как предприятию защищаться в подобной ситуации ("Актуальная Бухгалтерия" N 10, 2007, стр. 70). Сейчас же отметим лишь одно обстоятельство.

Есть крайне подозрительные ситуации. Например, если компания без значимых причин резко увеличивает зарплату нескольким работникам. Или когда доход рядового персонала превышает заработки менеджеров. Тут даже судьи сомневаются в реальности учета налогоплательщика(*1). Поэтому таких диспропорций лучше избегать. Либо объяснять их. Например, дополнительными нагрузками, с которыми и связана прибавка к заработной плате.

О едином расчете

При расчете ЕСН нужно учитывать общий доход каждого сотрудника. Зачастую инспекторы забывают об этом. Тогда арбитры встают на сторону компаний.

Пример

Пример

Инспекция проверила общество. Контролеры обнаружили, что с отдельных доходов физлиц не уплачен единый соцналог. С этих сумм чиновники исчислили ЕСН по максимальной ставке. Выявленные ими доходы по отдельности не давали права на регрессию.

Организация не согласилась с расчетом и обратилась в суд. И арбитры поддержали налогоплательщика. Они указали — ИФНС обязана учесть общий доход каждого сотрудника нарастающим итогом. Суммы, на которые не начислен ЕСН, надо прибавить к остальной зарплате работника. Только после этого можно пересчитать и доначислить налог. Поскольку это правило не было выполнено, решение контролеров суд отменил(*2).

О необходимости единого расчета иногда забывают и бухгалтеры. Особенно, если с работником заключено сразу несколько контрактов. Например, трудовой и договор подряда. Здесь некоторые формируют две отдельные базы по соцналогу. Одну — с зарплаты, другую — с вознаграждения подрядчика. Из-за этого фирма не может отследить, когда начинать применять пониженную ставку налога. Кроме того, нарушается Налоговый кодекс, который не предусматривает такого варианта расчета.

|

Единый расчет необходим по всем выплатам, начисленным за календарный год. Такое правило действует, даже если работник увольнялся из компании, а потом был принят обратно(*4). Или из одного подразделения переведен в другое(*5).

Единый расчет необходим по всем выплатам, начисленным за календарный год. Такое правило действует, даже если работник увольнялся из компании, а потом был принят обратно(*4). Или из одного подразделения переведен в другое(*5).

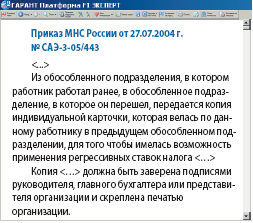

Общий доход показывают в индивидуальной карточке сотрудника. Ее рекомендуемая форма утверждена приказом МНС России от 27.07.2004 N САЭ-3-05/443. В принципе, компания может изменить этот бланк. Но обычно самостоятельно разработанные карточки мало отличаются от ведомственных.

Пример

Пример

Ежемесячная зарплата сотрудника организации — 26 000 руб. За январь — ноябрь его доход составил:

26 000 руб. x 11 мес. = 286 000 руб.

Фирма обязана применить пониженную ставку ЕСН. Из-за этого меняется порядок заполнения налоговой карточки.

С того месяца, когда доход работника превысит 280 000 руб., не надо заполнять ячейку "Ставка ЕСН с начала года". Приводится только ставка за месяц. Причем ее указывают в рублях (для суммы в 280 000 руб.) и в процентах (для суммы превышения). В частности, в графе 8 (ставка налога в федеральный бюджет) нужно поставить 56 000 руб. и 7,9 процента. Общий налог для этого бюджета:

56 000 руб. + (286 000 руб. — 280 000 руб.) x 7,9% = 56 474 руб.

Его вносят в графу 13.

В том же порядке указывают платежи во внебюджетные фонды. В том числе в Пенсионный фонд:

39 200 руб. + (286 000 руб. — 280 000 руб.) x 5,5% = 39 530 руб.

Сумма взносов на пенсионное страхование вычитается из федеральной части ЕСН. В итоге единый соцналог, который следует перечислить в федеральный бюджет, составит:

56 474 — 39 530 = 16 944 руб.

Для него предназначена графа 28 карточки.

В расчете важен фактически начисленный доход. А не установленный оклад. Это не все учитывают. Например, сотрудник устроен на полставки и ему ежемесячно начисляют 15 000 рублей. Сам же оклад составляет 30 000 руб. И бывает, что именно его берут для расчета. Это ошибка. В Налоговом кодексе четко указано — ставка ЕСН зависит от реальных доходов физлица.

Частные расхождения

Несмотря на единую базу, иногда ЕСН или его часть начисляют на всю сумму. В первую очередь, речь идет о взносах в соцстрах, если человек работает не только по трудовому, но и по гражданско-правовому договору. Выплаты по последнему не включаются в базу соцналога, зачисляемого в ФСС России. Правда, в самом договоре может быть предусмотрено социальное страхование. Тогда база для всего налога будет единой.

Особые правила введены и для выплат инвалидам. Единым социальным налогом они облагаются лишь с сумм, превышающих 100 000 руб. в год. Пенсионные же взносы исчисляют со всего дохода(*6).

Пример

Пример

В фирме работает инвалид. Его зарплата — 35 000 руб. в месяц. А за январь — ноябрь:

35 000 руб. x 11 мес. = 385 000 руб.

Пенсионные взносы рассчитывают в два приема. С 280 000 руб. надо заплатить 39 200 руб. Еще 105 000 руб. облагаются взносами по ставке 5,5 процента. Это составит:

105 000 руб. x 5,5% = 5775 руб.

Общая величина пенсионных отчислений:

39 200 + 5775 = 44 975 руб.

Теперь о ЕСН. Сама налоговая база — те же 385 000 руб. Из них 100 000 руб. льготируются. Дело в том, что согласно статье 237 Налогового кодекса, налоговая база по единому соцналогу — все выплаты, кроме приведенных в статье 238 Кодекса. А инвалидные льготы введены статьей 239 главного налогового документа.

Еще на 180 000 руб. (280 000 — 100 000) соцналог начисляется по максимальной ставке. Для федерального бюджета это 20 процентов. Сам налог равен:

180 000 руб. x 20% = 36 000 руб.

А с 105 000 руб. (385 000 — 280 000) положено определить налог по ставке 7,9 процента. Это:

105 000 руб. x 7,9% = 8295 руб.

Итоговый федеральный ЕСН равен:

36 000 + 8295 = 44 295 руб.

Для определения вычета уменьшим пенсионные взносы на:

100 000 руб. x 14% = 14 000 руб.

Остаток взносов:

44 975 — 14 000 = 30 975 руб.

Он исключается из федерального ЕСН, сумма которого к уплате в итоге равна:

44 295 — 30 975 = 13 320 руб.

Отчисления в фонды медицинского и социального страхования рассчитываются просто. Для 180 000 руб. принимается наибольшая ставка. Далее идет регрессия.

К данному методу близок и порядок исчисления платежей теми, у кого часть деятельности переведена на ЕНВД. Пенсионные взносы с выплат, не облагаемых единым социальным налогом, отражают отдельно. Их сумму не учитывают для вычета.

Реорганизация компании

Трудности с регрессией возникают и у тех, кто в течение года произвел реорганизацию.

Реорганизация привела к созданию нового юрлица. Значит, прежние доходы сотрудников обнуляются — считают инспекторы. Право на регрессию предприятие получит. Но только когда зарплата сотрудника заново превысит 280 000 руб. Это, по мнению чиновников, относится к любой реорганизации. В том числе и к смене организационно-правовой формы(*7).

У судей же на этот счет нет единого мнения. Многие разрешают определять соцналог с учетом выплат, начисленных в "старом" обществе(*8). При этом арбитры ссылаются на статью 58 Гражданского кодекса. Из нее видно, что к новой компании переходят права и обязанности реорганизованной. К правам судьи относят и применение регрессивной шкалы. Также арбитры отмечают, что правопреемник исполняет обязанности по уплате налогов за прежнюю фирму(*9). Использование пониженных ставок ЕСН — обязанность компании. Это подчеркивают сами чиновники(*10). Значит, фирма определяет базу с учетом доходов, причитающихся сотрудникам с начала года.

С другой стороны, Гражданский кодекс не должен применяться к налоговым отношениям(*11). Поэтому ссылка на статью 58 этого документа — не панацея. Да и тезис об исполнении обязанностей прежней фирмы не очень надежен. В Налоговом кодексе такой обязанностью названа уплата налогов. А не их исчисление. Поэтому есть споры, проигранные налогоплательщиками(*12). В них судьи указывают — реорганизованное общество определяет доходы персонала с нуля.

Так что окончательный выбор остается за фирмой. По нашему мнению, при разделении либо выделении новому предприятию лучше не учитывать прежние заработки. Стоит их игнорировать и при слиянии, когда в результате возникает новое юрлицо.

Что же касается смены организационно-правовой формы, то пока судьи в большинстве своем признают законность пониженного ЕСН. Ссылаются они здесь не столько на правовые нормы, сколько на фактические обстоятельства. Ведь на деле работодатель не сменился. Значит, един и учет.

налоговый консультант

*1) Пост. ФАС УО от 22.09.2005 N Ф09-4201/05-С2

*2) Пост. ФАС ПО от 10.04.2007 N А72-5736/2006

*4) письмо Минфина России от 15.02.2007 N 03-04-06-02/25

*5) письмо Минфина России от 24.01.2007 N 03-04-06-02/5

*6) письмо УФНС России по г. Москве от 14.05.2005 N 21-11/34168

*7) письмо Минфина Россииот 26.05.2006 N 03-05-02-04/71

*8) Пост. ФАС СЗО от 27.09.2007 N А42-1133/2007, ВСО от 06.07.2006 N А58-5678/05-Ф02-3272/06-С1

*10) письмо Минфина России от 29.11.04 N 09-05-02/1740

*12) Пост. ФАС ДО от 23.05.2007 N Ф03-А73/07-2/1118

Журнал "Актуальная бухгалтерия" N 12/2007, А. Зуйков, налоговый консультант

(1).jpg)

Даже если с работником заключено несколько договоров, ЕСН взимается с общих доходов. К ним относят все облагаемые выплаты, начисленные с начала года. Это ясно из требований Налогового кодекса, в соответствии с которыми ставка налога зависит от базы "на каждое физическое лицо нарастающим итогом с начала года"

Даже если с работником заключено несколько договоров, ЕСН взимается с общих доходов. К ним относят все облагаемые выплаты, начисленные с начала года. Это ясно из требований Налогового кодекса, в соответствии с которыми ставка налога зависит от базы "на каждое физическое лицо нарастающим итогом с начала года"