НДС: изменения 2013-2014

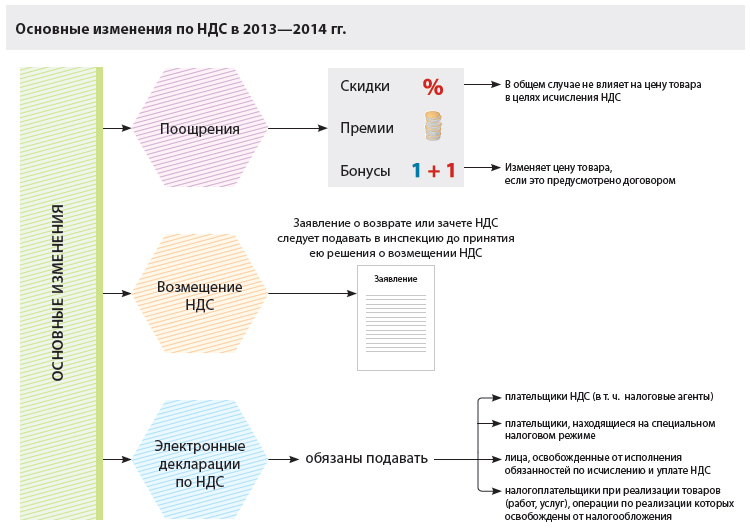

В 2013 году законодатель принял ряд поправок в главу 21 Налогового кодекса1. Теперь премии и бонусы не влияют на порядок исчисления НДС, за исключением случаев, когда изменение стоимости товаров из-за таких поощрений предусмотрено договором. Также с 1 января 2014 года декларации по НДС представляются только в электронной форме.

Летом прошлого года в налоговом законодательстве произошли важные изменения в порядке исчисления и уплаты НДС. Часть из них начала действовать уже в 2013 году, а некоторые вступили в силу только с 1 января 2014 года. Будут ли эти поправки результативны, покажет только практика. А сейчас давайте рассмотрим содержание этих изменений подробнее.

Бонусы и единый корректировочный счет-фактура

Поправки, принятые Законом № 39 ФЗ, затронули две статьи главы 21 Налогового кодекса: статьи 154 и 169.

В первом случае законодатели уточнили порядок определения налоговой базы при использовании продавцом для продвижения товара на рынке различных стимулирующих выплат (премий), направленных, как правило, на увеличение объема продаж. До внесения этих поправок вопрос должным образом в Налоговом кодексе не был урегулирован. В связи с чем возникало большое количество споров по порядку исчисления НДС в случае предоставления контрагенту бонусов и скидок. Единообразная судебная практика по этому вопросу сформировалась только в 2012 году с принятием постановления Президиума ВАС РФ2. Из правовой позиции, изложенной в упомянутом постановлении, следовало, что премии, выплачиваемые поставщиками покупателю на основании договоров поставки, уменьшают стоимость товаров, что влечет необходимость изменения налоговой базы по НДС у поставщиков и сумм налоговых вычетов по НДС у покупателя.

Между тем данные поправки существенно корректируют сформировавшийся в судебной практике подход. С 1 июля 2013 года в общем случае премии не уменьшают для целей исчисления НДС стоимость отгруженных товаров3. Иными словами, предоставление поставщиком каких-либо стимулирующих выплат или премий покупателю не является основанием для корректировки у него налоговой базы, исчисленной по отгруженным товарам (выполненным работам, оказанным услугам). Исключение из этого правила сделано законодателем только в отношении случая, когда уменьшение стоимости отгруженных товаров (выполненных работ, оказанных услуг) на сумму предоставляемой премии прямо указано в соответствующем договоре.

Таким образом, если налогоплательщик заинтересован, чтобы премии или скидки уменьшали его налоговую базу по НДС, то он должен как можно более четко зафиксировать в договоре с контрагентом условие, что суммы предоставляемых контрагенту скидок, премий или иных поощрительных выплат, предусмотренных договором, уменьшают стоимость отгруженных товаров.

Также с 1 июля 2013 года начало действовать правило о том, что изменение в сторону увеличения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе из-за увеличения их цены или количества (объема), учитывается в том периоде, когда были составлены документы, являющиеся основанием для выставления корректировочных счетов фактур4. Ранее подобная корректировка осуществлялась налогоплательщиком в периоде отгрузки соответствующих товаров (выполнения работ, оказания услуг).

Налоговый кодекс не устанавливает закрытый перечень документов, являющихся основанием для выставления корректировочных счетов фактур. Такими документами могут являться договор, соглашение, иной первичный документ, подтверждающий согласие или факт уведомления покупателя об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг) или переданных имущественных прав.

Следовательно, по дате составления подобного документа и будет определяться период соответствующей корректировки налоговой базы у продавца.

В отношении внесения поправок в статью 169 Налогового кодекса отметим, что с 1 июля 2013 года налогоплательщикам разрешено составлять единый корректировочный счет-фактуру на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, указанных в двух и более счетах-фактурах, составленных этим налогоплательщиком ранее.

Обратите внимание: в любом случае единый корректировочный счет-фактура может быть выставлен только в отношении счетов фактур, выставленных в адрес одного и того же контрагента, так как в корректировочном счете-фактуре указывается наименование, адрес и ИНН покупателя5, а не покупателей. Финансисты также придерживаются мнения, что в единых корректировочных счетах-фактурах нельзя отражать совокупные показатели по нескольким поставкам6.

Изменения в банковской гарантии и порядке возмещения НДС

Изменения, вносимые Законом № 248 ФЗ, коснулись трех статей Налогового кодекса: статей 174.1, 176 и 176.1.

Так, порядок исчисления и уплаты НДС при осуществлении деятельности в форме простого или инвестиционного товарищества при доверительном управлении или по концессионному соглашению дополнен положениями о том, что лицо, ответственное за ведение налогового учета по этой деятельности, обязано вести учет операций по каждому такому договору (простого товарищества, доверительного управления и т. д.) отдельно7. Кроме того, на участника договора инвестиционного товарищества, ответственного за ведение налогового учета, возложена обязанность представлять в инспекцию отдельную налоговую декларацию по каждому договору инвестиционного товарищества.

Отметим, что теперь лица, ответственные за ведение налогового учета в простом товариществе, а также концессионеры и доверительные управляющие не обязаны представлять в инспекцию декларации по каждому такому договору.

Указанные изменения вступили в силу с 1 октября 2013 года.

Также с этой даты значительно изменились требования к банковской гарантии8. Теперь она может быть предоставлена только тем банком, который отвечает требованиям для принятия банковских гарантий в целях налогообложения9. Указанные требования применяются с учетом того, что срок действия такой гарантии должен истекать не ранее чем через восемь месяцев со дня подачи декларации по НДС, в которой заявлена сумма налога к возмещению. При этом сумма, на которую выдана банковская гарантия, должна обеспечивать исполнение обязательств по возврату в бюджет НДС, заявленного к возмещению.

Особое внимание компаниям стоит обратить на нововведения в порядке возмещения НДС, поскольку статья 176 Налогового кодекса дополнена новым правилом – пунктом 11.1.

Указанная норма предусматривает, что если заявление о возврате суммы налога или о зачете суммы налога в счет уплаты предстоящих платежей по этому или иным налогам, подлежащей возмещению по решению налогового ведомства, не представлено налогоплательщиком до дня вынесения решения о возмещении суммы налога, то возврат или зачет суммы налога осуществляется в общем порядке10. При этом положения пунктов 7-11 статьи 176 Налогового кодекса не применяются.

Практически это правило означает то, что самостоятельно произвести возмещение налогоплательщику НДС инспекция уже не обязана. Следовательно, в такой ситуации у налогоплательщика не возникает права на проценты за несвоевременное возмещение ему НДС.

Вопрос о выплате процентов налогоплательщику в подобной ситуации долгое время был дискуссионным, однако судебная практика, сформированная Президиумом ВАС РФ11, говорит о том, что обязанность ФНС России по возмещению НДС12 не зависит от подачи налогоплательщиком заявления о возврате налога.

Таким образом, поправки, по сути, отменяют подход к решению этого вопроса, ранее сложившийся в арбитражной практике. Поэтому для того, чтобы налогоплательщик мог рассчитывать на начисление процентов с более ранней даты (т. е. в порядке, установленном ст. 176 Налогового кодекса), заявление о возврате или зачете НДС следует подавать в инспекцию заблаговременно, до принятия ею решения о возмещении НДС, поскольку в противном случае будет применяться общий порядок13.

Электронные декларации и НДС при посреднической деятельности

Не секрет, что большинство правонарушений в сфере экономической деятельности (в т. ч. схемы незаконного возмещения НДС) в настоящее время совершается с участием так называемых фирм-однодневок, т. е. организаций, не осуществляющих реальной предпринимательской деятельности и не уплачивающих налоги в бюджет. Изменения, вносимые в Налоговый кодекс Законом № 134 ФЗ, были заявлены властями как направленные на усиление налогового администрирования при уплате и возмещении НДС и создание «налоговой прозрачности» при осуществлении предпринимательской деятельности в интересах третьих лиц.

Из этих поправок следует, что бороться с незаконными схемами будут путем возложения на лиц, участвующих в многостадийном процессе уплаты и перечисления НДС в бюджет, дополнительных обязанностей.

Во первых, с 1 января 2014 года налогоплательщики по НДС (в т. ч. являющиеся налоговыми агентами) будут обязаны представлять декларацию по НДС только в электронной форме по установленному формату через оператора электронного документооборота.

Законом указанная обязанность также возложена и на лиц, обязанных исчислить и уплатить НДС в бюджет в случае выставления ими покупателю счета-фактуры с выделением суммы налога14. К ним относятся:

- лица, не признаваемые законом гоплательщиками НДС (например, при применении специальных налоговых режимов – УСН, ЕСХН);

- плательщики НДС, освобожденные от исполнения обязанностей, связанных с исчислением и уплатой налога;

- налогоплательщики, реализующие товары (работы, услуги), операции по реализации которых не подлежат налогообложению.

Кроме того, с 1 января 2015 года представлять декларацию по НДС в электронной форме обязаны и налоговые агенты, не являющиеся налогоплательщиками, или являющиеся налогоплательщиками, освобожденными от исполнения обязанностей по уплате НДС, в случае выставления или получения ими счетов фактур при осуществлении посреднической деятельности (договор поручения, договор комиссии, агентский договор).

С этой же даты вступают в силу дополнения, касающиеся состава сведений, подлежащих включению в налоговую декларацию по НДС.

Также с 1 января 2014 года при осуществлении посреднической деятельности лица, не являющиеся налогоплательщиками, в случае выставления или получения ими счетов фактур будут обязаны вести журналы учета полученных и выставленных счетов фактур в отношении указанной деятельности15.

Нововведением также является возложение с 1 января 2015 года на этих лиц, в случае выставления и (или) получения ими счетов фактур при осуществлении посреднической деятельности, обязанности представить в инспекцию по месту своего учета журнал учета полученных и выставленных счетов фактур в отношении указанной деятельности. Представить журналы придется также в электронной форме в срок не позднее 20 го числа месяца, следующего за истекшим налоговым периодом, причем независимо от того, выделена ли в этих счетах-фактурах сумма НДС или нет.

В заключение отметим, что налоговое законодательство в Российской Федерации еще далеко от совершенства, но столь частое внесение в него изменений, на взгляд автора, делает его все более сложным и запутанным для простого налогоплательщика. Возможность неоднозначного толкования положений Налогового кодекса создает благодатную почву для споров с инспекторами и сопряжена с возникновением у компаний дополнительных расходов на разрешение указанных споров. А это, в свою очередь, не способствует повышению конкурентоспособности российской экономики.

___________________

1 федеральные законы от 23.07.2013 № 248-ФЗ (далее – Закон № 248-ФЗ), от 28.06.2013 № 134-ФЗ (далее – Закон № 134-ФЗ), от 05.04.2013 № 39-ФЗ (далее – Закон № 39-ФЗ)

2 пост. Президиума ВАС РФ от 07.02.2012 № 11637/11

3 п. 2.1 ст. 154 НК РФ

4 п. 10 ст. 154 НК РФ

5 подп. 3 п. 5.2 ст. 169 НК РФ

6 письмо Минфина России от 12.09.2013 № 03-07-09/37680

7 ст. 174.1 НК РФ

8 п. 4 ст. 176.1 НК РФ

9 ст. 74.1 НК РФ

10, 13 ст. 78 НК РФ

11 пост. Президиума ВАС РФ от 21.02.2012 № 12842/11, от 17.03.2011 № 14223/10

12 ст. 176 НК РФ

14 п. 5 ст. 173 НК РФ

15 п. 3.1 ст. 169 НК РФ

Сайт журнала "Актуальная бухгалтерия"

(1).jpg)