Возврат некачественного товара: последствия для покупателя

Причиной возврата товара поставщику может стать обнаружение брака. Нужно ли покупателю вносить корректировки в книгу учета доходов и расходов при возврате такого товара? Что происходит в этом случае с базой по «упрощенному» налогу и есть ли обязанность уточнять декларации?

Причиной возврата товара поставщику может стать обнаружение брака. Нужно ли покупателю вносить корректировки в книгу учета доходов и расходов при возврате такого товара? Что происходит в этом случае с базой по «упрощенному» налогу и есть ли обязанность уточнять декларации?

Срок возврата товара поставщику

Покупатель в ряде случаев вправе после обнаружения недостатков купленного товара отказаться от него и вернуть продавцу1. Право собственности на бракованный товар изначально у покупателя не возникает, так как оно передается только в отношении качественного товара. При возврате некачественного товара оформляют следующие документы:

- акт о выявленных недостатках по качеству товара (по форме № ТОРГ-2 или ТОРГ-32);

- претензию продавцу с указанием пунктов договора, которые были нарушены;

- товарную накладную на возвращаемый товар.

Фирма-покупатель на УСН вправе включить в состав своих расходов только те, которые перечислены в Налоговом кодексе3. При этом затраты должны быть оплачены (сырье и материалы можно включить в расходы после оплаты, а покупные товары — после оплаты и дальнейшей реализации)4. Если покупатель возвращает товар в следующем отчетном периоде, то такой возврат не влияет на базу при расчете «упрощенного» налога. В данных первоначальной декларации не будет занижения базы (см. пример ниже). Ведь доходы и расходы считают для целей расчета налога нарастающим итогом5. Подача уточненной налоговой декларации является правом, а не обязанностью плательщика.

Фирма «Омега», применяющая УСН с объектом «доходы минус расходы», 20 сентября приобрела у компании «Сигма» партию бытовой техники стоимостью 826 000 руб. (в т. ч. НДС — 126 000 руб.).

Товар был оплачен и реализован. Однако 5 октября был обнаружен брак на сумму 17 700 руб., и товар был возвращен поставщику, а денежные средства за него перечислены на счет компании «Омега» 27 декабря.

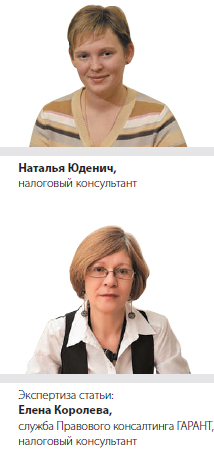

Расход по приобретению фирма «Омега» признала после оплаты и реализации бытовой техники. Поэтому 20 сентября была учтена стоимость оплаченной и реализованной техники на сумму 700 000 руб. (без НДС) и отдельно «входной» НДС — 126 000 руб.6 Поскольку техника частично оказалась бракованной, то 5 октября бухгалтер фирмы «Омега» скорректировал расходы на стоимость брака в сумме 15 000 руб. (без НДС) и на НДС в размере 2700 руб. Деньги, полученные за возврат товара, не являются доходом компании «Омега», налоговую базу увеличивать не нужно7.

Книга учета доходов и расходов фирмы «Омега» выглядит следующим образом (см. рис. 1).

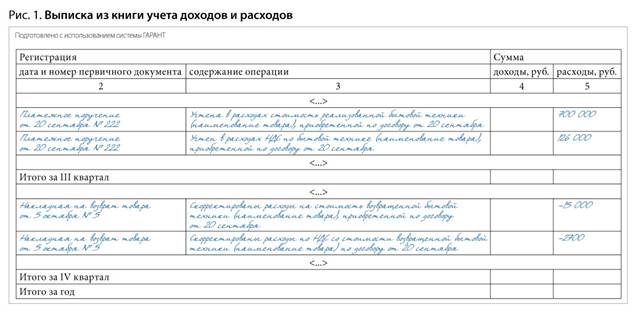

Если возврат товара происходит в следующем налоговом периоде, то у покупателя некачественного товара также нет оснований для корректировки данных о расходах предыдущего периода (см. пример далее). Договор купли-продажи (в части возвращенного товара) следует рассматривать как несостоявшийся. Расходы покупателя, связанные с возвратом, отражают в учете в периоде, в котором договор считается прекращенным. А он признается таковым (в части возврата товара) с момента отказа покупателя от исполнения данного договора и требования возвратить уплаченную денежную сумму8. Кроме того, на дату учета затрат все необходимые условия для признания расходов в целях расчета «упрощенного» налога покупателем были выполнены9.

«Уточненку» покупатель подает только в случаях, когда в ранее поданной налоговой декларации обнаружены факт неотражения, неполноты отражения сведений или ошибки, приводящие к занижению суммы налога10. При возврате покупателем некачественного товара поставщику такие основания отсутствуют. Прекращение договора купли-продажи в части возвращенного бракованного товара не является ошибкой11. Законодательство прямо предписывает корректировать базу «упрощенного» налога того налогового (отчетного) периода, в котором произведен возврат12.

Используем данные предыдущего примера. Допустим, брак товара был обнаружен покупателем в январе следующего года. Книга учета доходов и расходов компании «Омега» при возврате будет выглядеть следующим образом (см. рис. 2).

Уменьшение цены некачественного товара

Возможна ситуация, когда покупатель готов приобрести бракованный товар, но при соразмерном уменьшении его цены. В этом случае покупатель не учитывает в своих доходах разницу в стоимости товара как не соответствующую условиям статьи 41 Налогового кодекса.

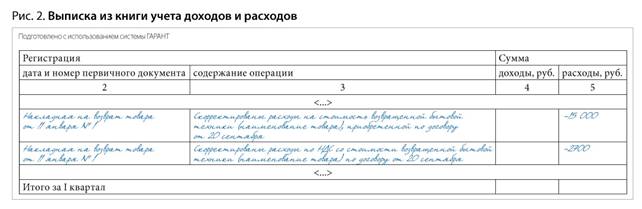

Фирма «Альфа», применяющая УСН с объектом «доходы минус расходы», приобрела 15 января у фирмы «Бета» холодильное оборудование стоимостью 118 000 руб. (в т. ч. НДС — 18 000 руб.). Произведена 100 процентная оплата товара.

Однако компания «Альфа» обнаружила недостаток, не мешающий дальнейшей эксплуатации оборудования. По соглашению сторон цена товара была снижена на 23 600 руб. Продавец возвратил данную сумму покупателю. Книга учета доходов и расходов фирмы «Альфа» будет выглядеть следующим образом (см. рис. 3).

Подведем итоги. Фирма-покупатель на УСН с объектом обложения «доходы минус расходы» при возврате некачественного товара продавцу корректирует стоимость приобретенного товара в книге учета доходов и расходов в том отчетном (налоговом) периоде, когда такая корректировка фактически имела место. Покупателю некачественного товара подавать уточненную налоговую декларацию не нужно, даже если возврат товара произведен в следующем налоговом периоде. Возврат стоимости некачественного товара или ее соразмерное снижение не является доходом покупателя13 и не отражается в книге учета доходов и расходов.

Сноски:

1 ст. 477 ГК РФ

2 утв. пост. Госкомстата России от 25.12.1998 № 132

3 п. 1 ст. 346.16 НК РФ

4 п. 2 ст. 346.17 НК РФ

5 п. 5 ст. 346.18 НК РФ

6 подп. 5, 7 п. 1 ст. 346.16 НК РФ

7 письмо Минфина России от 23.01.2009 № 03-11-06/2/7

8 письма Минфина России от 02.06.2010 № 03-03-06/1/370, от 03.06.2010 № 03-03-06/1/378

9 п. 2 ст. 346.17 НК РФ

10 ст. 81, 54 НК РФ

11 ст. 81 НК РФ

12 абз. 3 п. 1 ст. 346.17 НК РФ

13 ст. 41 НК РФ

(1).jpg)