Проект Указания Банка России “Об установлении экономических нормативов для микрофинансовой компании, привлекающей денежные средства физических лиц, в том числе индивидуальных предпринимателей, и (или) юридических лиц в виде займов, и микрофинансовой компании, осуществляющей выпуск и размещение облигаций” (по состоянию на 23.10.2018)

Настоящее Указание на основании пункта 5.2 части 4 статьи 14 Федерального закона от 2 июля 2010 года N 151-ФЗ "О микрофинансовой деятельности и микрофинансовых организациях" (Собрание законодательства Российской Федерации, 2010, N 27, ст. 3435; 2011, N 27, ст. 3880; N 49, ст. 7040; 2013, N 26, ст. 3207; N 30, ст. 4084; N 51, ст. 6683, ст. 6695; 2014, N 26, ст. 3395; 2015, N 27, ст. 4001; N 29, ст. 4357; 2016, N 1, ст. 27; N 27, ст. 4225; 2017, N 18, ст. 2669; N 31, ст. 4830), статьи 76.4 Федерального закона от 10 июля 2002 года N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" (Собрание законодательства Российской Федерации, 2002, N 28, ст. 2790; 2003, N 2, ст. 157; N 52, ст. 5032; 2004, N 27, ст. 2711; N 31, ст. 3233; 2005, N 25, ст. 2426; N 30, ст. 3101; 2006, N 19, ст. 2061; N 25, ст. 2648; 2007, N 1, ст. 9, ст. 10; N 10, ст. 1151; N 18, ст. 2117; 2008, N 42, ст. 4696, ст. 4699; N 44, ст. 4982; N 52, ст. 6229, ст. 6231; 2009, N 1, ст. 25; N 29, ст. 3629; N 48, ст. 5731; 2010, N 45, ст. 5756; 2011, N 7, ст. 907; N 27, ст. 3873; N 43, ст. 5973; N 48, ст. 6728; 2012, N 50, ст. 6954; N 53, ст. 7591, ст. 7607; 2013, N 11, ст. 1076; N 14, ст. 1649; N 19, ст. 2329; N 27, ст. 3438, ст. 3476, ст. 3477; N 30, ст. 4084; N 49, ст. 6336; N 51, ст. 6695, ст. 6699; N 52, ст. 6975; 2014, N 19, ст. 2311, ст. 2317; N 27, ст. 3634; N 30, ст. 4219; N 40, ст. 5318; N 45, ст. 6154; N 52, ст. 7543; 2015, N 1, ст. 4, ст. 37; N 27, ст. 3958, ст. 4001; N 29, ст. 4348, ст. 4357; N 41, ст. 5639; N 48, ст. 6699; 2016, N 1, ст. 23, ст. 46, ст. 50; N 26, ст. 3891; N 27, ст. 4225, ст. 4273, ст. 4295; 2017, N 1, ст. 46; N 14, ст. 1997; N 18, ст. 2661, ст. 2669) и в соответствии с решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от __ ________ 2018 года N __) устанавливает экономические нормативы для микрофинансовой компании, привлекающей денежные средства физических лиц, в том числе индивидуальных предпринимателей, и (или) юридических лиц в виде займов, и микрофинансовой компании, осуществляющей выпуск и размещение облигаций (далее - экономические нормативы).

1. Экономическими нормативами являются:

норматив достаточности собственных средств (далее - норматив НМФК1);

норматив ликвидности (далее - норматив НМФК2);

максимальный размер риска на одного заемщика или группу связанных заемщиков (далее - норматив НМФК3);

максимальный размер риска на связанное с микрофинансовой компанией лицо (группу связанных с микрофинансовой компанией лиц) (далее - норматив НМФК4).

В целях расчета экономических нормативов используются данные отчетности, в том числе бухгалтерской (финансовой) отчетности, и бухгалтерского учета. Финансовые активы, стоимость которых согласно настоящему Указанию корректируется на резервы на возможные потери по займам в соответствии с Указанием Банка России от 28 июня 2016 года N 4054-У "О порядке формирования микрофинансовыми организациями резервов на возможные потери по займам", зарегистрированным Министерством юстиции Российской Федерации 28 июля 2016 года N 43023 (далее - Указание Банка России N 4054-У), принимаются в расчет без учета сумм сформированных резервов под обесценение, начисленных расходов (расчетов по расходам) и корректировок.

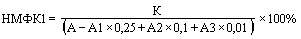

2. Норматив НМФК1 рассчитывается по формуле:

,

,

где:

К - собственные средства (капитал) микрофинансовой компании, определяемые в соответствии с Указанием Банка России от 9 июня 2016 года N 4037-У "Об установлении методики определения собственных средств (капитала) микрофинансовой компании", зарегистрированным Министерством юстиции Российской Федерации 11 июля 2016 года N 42801 (далее - Указание Банка России N 4037-У);

А - стоимость финансовых активов, принимаемых для определения собственных средств (капитала) микрофинансовой компании в соответствии с Указанием Банка России N 4037-У;

А1 - сумма требований по основному долгу и начисленным процентным доходам 1 по предоставленным займам юридическим лицам и (или) индивидуальным предпринимателям, являющимся в момент заключения договора займа субъектами малого и среднего предпринимательства за вычетом суммы резервов на возможные потери по займам, сформированных по ним в соответствии с Указанием N 4054-У;

А2 - сумма требований по основному долгу и начисленным процентным доходам 2 по предоставленным потребительским займам, заключенным на срок до 30 дней включительно в сумме до 30 тысяч рублей включительно, за вычетом суммы резервов на возможные потери по займам, сформированных по ним в соответствии с Указанием Банка России N 4054-У;

------------------------------

1 Включая проценты за пользование займом, любые заранее установленные договором займа доходы по займу, а также сумма неустойки (штрафа, пени) по указанному договору займа в случае наличия соответствующего решения суда, вступившему в законную силу, в размере, присужденном судом, или в случае признания суммы неустойки (штрафа, пени) заемщиком.

2 Включая проценты за пользование займом, любые заранее установленные договором займа доходы по займу, а также сумма неустойки (штрафа, пени) по указанному договору займа в случае наличия соответствующего решения суда, вступившему в законную силу, в размере, присужденном судом, или в случае признания суммы неустойки (штрафа, пени) заемщиком.

------------------------------

А3 - сумма требований по основному долгу и начисленным процентным доходам 1 по предоставленным потребительским займам в сумме более 10 тысяч рублей, при предоставлении которых отношение суммы среднемесячных платежей по всем потребительским кредитам и потребительским займам заемщика к величине среднемесячного дохода заемщика, рассчитанное в соответствии с приложением к настоящему Указанию, составило более 50%, за вычетом суммы резервов на возможные потери по займам, сформированных по ним в соответствии с Указанием Банка России N 4054-У.

------------------------------

1 Включая проценты за пользование займом, любые заранее установленные договором займа доходы по займу, а также сумма неустойки (штрафа, пени) по указанному договору займа в случае наличия соответствующего решения суда, вступившему в законную силу, в размере, присужденном судом, или в случае признания суммы неустойки (штрафа, пени) заемщиком.

------------------------------

3. Минимально допустимое числовое значение норматива НМФК1 устанавливается в размере 6 процентов.

4. Норматив НМФК2 рассчитывается по формуле:

,

,

где:

ЛА - ликвидные активы, то есть финансовые активы, которые должны быть получены микрофинансовой компанией, и (или) могут быть востребованы в течение ближайших 90 календарных дней, и (или) в случае необходимости реализованы микрофинансовой компанией в течение ближайших 90 календарных дней в целях получения денежных средств в указанные сроки. Показатель ЛА рассчитывается как соответствующая сумма остатков:

- по счетам аналитического учета, предназначенным для учета выданных микрозаймов, займов, приобретенных прав требования по микрозаймам, займам, задолженности по начисленным процентам (с учетом расчетов по процентам) и прочим доходам (с учетом расчетов по прочим доходам) по микрозаймам и займам выданным за вычетом резервов на возможные потери по займам, сформированным в соответствии с Указанием N 4054-У;

- по счетам бухгалтерского учета, предназначенным для учета денежных средств и денежных эквивалентов микрофинансовой компании;

- по счетам бухгалтерского учета, предназначенным для учета средств, размещенных на банковских счетах и депозитах, начисленных по ним процентов и прочих доходов (кроме отнесенных к денежным эквивалентам), прочих предоставленных средств, долговых и долевых финансовых активов;

- по счетам бухгалтерского учета, предназначенным для учета расчетов с дебиторами и кредиторами микрофинансовой компании за исключением, финансовой аренды, налога на добавленную стоимость по приобретенным ценностям.

КО - сумма обязательств микрофинансовой компании со сроком исполнения на дату расчета норматива не более 90 календарных дней. Показатель КО рассчитывается как соответствующая сумма остатков по счетам бухгалтерского учета, предназначенным для учета обязательств:

- обязательств по договорам займа (кредитным договорам);

- обязательств по выпущенным и размещенным облигациям;

- обязательств по выплате выходных пособий и (или) по оплате труда лиц, работающих или работавших по трудовому договору;

- обязательств по уплате налогов, сборов и иных обязательных взносов, уплачиваемых в бюджет соответствующего уровня бюджетной системы Российской Федерации и (или) государственные внебюджетные фонды в порядке и на условиях, которые определяются законодательством Российской Федерации;

- иная кредиторская задолженность.

5. Минимально допустимое числовое значение норматива НМФК2 устанавливается в размере 100 процентов.

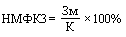

6. Норматив НМФК3 рассчитывается по формуле:

,

,

где:

Зм - остаток по счетам аналитического учета, предназначенным для учета совокупной суммы требований микрофинансовой компании к одному заемщику (группе связанных заемщиков), возникающих по обязательствам заемщика (заемщиков, входящих в группу связанных заемщиков) перед микрофинансовой компанией и перед третьими лицами по договорам кредита и займа, вследствие которых у микрофинансовой компании возникают требования в отношении указанного заемщика (заемщиков, входящих в группу связанных заемщиков), за вычетом величины резервов на возможные потери по займам, рассчитанных по указанным требованиям в порядке, установленном Указанием Банка России N 4054-У;

К - собственные средства (капитал) микрофинансовой компании, определяемые в соответствии с Указанием Банка России N 4037-У.

7. Максимально допустимое числовое значение норматива НМФК3 устанавливается в размере 25 процентов.

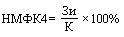

8. Норматив НМФК4 рассчитывается по формуле:

,

,

где:

Зи - остаток по счетам аналитического учета, предназначенным для учета совокупная суммы требований микрофинансовой компании к связанному с микрофинансовой компанией лицу (группе лиц, связанных с микрофинансовой компанией), возникшая по обязательствам связанного с микрофинансовой компанией лица (группы лиц, связанных с микрофинансовой компанией) перед микрофинансовой компанией и перед третьими лицами по договорам кредита и займа, вследствие которых у микрофинансовой компании возникают требования в отношении указанного лица (группы лиц, связанных с микрофинансовой компанией), за вычетом величины резервов на возможные потери по займам, рассчитанных по указанным требованиям в порядке, установленном Указанием Банка России N 4054-У;

К - собственные средства (капитал) микрофинансовой компании, определяемые в соответствии с Указанием Банка России N 4037-У.

9. Максимально допустимое числовое значение норматива НМФК4 устанавливается в размере 20 процентов.

10. В целях расчета нормативов НМФК3 и НМФК4 понятия "группа связанных заемщиков", "группа лиц" применяются в значении понятия "группа лиц", определяемого статьей 9 Федерального закона от 26 июля 2006 года N 135-ФЗ "О защите конкуренции" (Собрание законодательства Российской Федерации, 2006, N 31, ст. 3434; 2007, N 49, ст. 6079; 2008, N 18, ст. 1941; N 27, ст. 3126; N 45, ст. 5141; 2009, N 29, ст. 3601, ст. 3610; N 52, ст. 6450, ст. 6455; 2010, N 15, ст. 1736; N 19, ст. 2291; N 49, ст. 6409; 2011, N 10, ст. 1281; N 27, ст. 3873, ст. 3880; N 29, ст. 4291; N 30, ст. 4590; N 48, ст. 6728; N 50, ст. 7343; 2012, N 31, ст. 4334; N 53, ст. 7643; 2013, N 27, ст. 3436, ст. 3477; N 30, ст. 4084; N 44, ст. 5633; N 51, ст. 6695; N 52, ст. 6961, ст. 6988; 2014, N 23, ст. 2928; N 30, ст. 4266; 2015, N 27, ст. 3947; N 29, ст. 4339, ст. 4342, ст. 4350, ст. 4376; N 41, ст. 5629; 2016, N 27, ст. 4197).

11. В целях расчета норматива НМФК4 понятие "связанные с микрофинансовой компанией лица" применяется в значении понятия "связанные стороны", определяемого Международным стандартом финансовой отчетности (IAS) 24 "Раскрытие информации о связанных сторонах", введенным в действие на территории Российской Федерации приказом Министерства финансов Российской Федерации от 28 декабря 2015 года N 217н "О введении Международных стандартов финансовой отчетности и Разъяснений Международных стандартов финансовой отчетности в действие на территории Российской Федерации и о признании утратившими силу некоторых приказов (отдельных положений приказов) Министерства финансов Российской Федерации", зарегистрированным Министерством юстиции Российской Федерации 2 февраля 2016 года N 40940, 1 августа 2016 года N 43044.

12. Настоящее Указание подлежит официальному опубликованию и вступает в силу с 1 апреля 2019 года.

Со дня вступления в силу настоящего Указания признать утратившим силу Указание Банка Россииот 24 мая 2017 года N 4382-У "Об установлении экономических нормативов для микрофинансовой компании, привлекающей денежные средства физических лиц, в том числе индивидуальных предпринимателей, и (или) юридических лиц в виде займов, и микрофинансовой компании, осуществляющей выпуск и размещение облигаций", зарегистрированное в Минюсте России 21 июня 2017 года N 47092 ("Вестник Банка России" от 5 июля 2017 года N 55).

|

Председатель Центрального банка Российской Федерации |

Приложение

к Указанию Банка России

от __ ________ 2018 года № _____

«Об установлении экономических нормативов

для микрофинансовой компании,

привлекающей денежные средства физических

лиц, в том числе индивидуальных

предпринимателей, и (или) юридических лиц

в виде займов, и микрофинансовой компании,

осуществляющей выпуск и размещение облигаций»

Расчет отношения суммы среднемесячных платежей по всем потребительским кредитам и потребительским займам заемщика к величине среднемесячного дохода заемщика

Глава 1. Общие положения

1.1. В целях настоящего Указания отношение суммы среднемесячных платежей по всем потребительским кредитам и потребительским займам заемщика к величине среднемесячного дохода заемщика (показатель долговой нагрузки, далее - ПДН) рассчитывается в соответствии с характером и масштабами совершаемых операций, уровнем и сочетанием рисков, а также с учетом доступности и качества информации, используемой при расчете ПДН.

1.2. Микрофинансовая компания самостоятельно определяет методику расчета ПДН (далее - Методика) в части, не противоречащей требованиям настоящего Приложения, в соответствии с характером и масштабами совершаемых им операций, уровнем и сочетанием рисков, а также с учетом доступности и качества информации, используемой при расчете ПДН.

Методика должна быть утверждена единоличным или коллегиальным исполнительным органом микрофинансовой компании.

1.3. Если информация, используемая при расчете ПДН и полученная из разных источников, отличается, для расчета ПДН используется информация, которая в соответствии с критериями, установленными во внутренних документах микрофинансовой компании, оценивается как достоверная и актуальная.

Глава 2. Сумма среднемесячных платежей по всем потребительским кредитам и потребительским займам заемщика

2.1. В расчет суммы среднемесячных платежей по всем потребительским кредитам и потребительским займам заемщика включаются следующие среднемесячные платежи:

среднемесячные платежи по займу, заявление о предоставлении которого оформлено заемщиком и (или) индивидуальные условия предоставления переданы микрофинансовой компанией заемщику;

среднемесячные платежи по потребительским кредитам и потребительским займам, рассчитанные по всем договорам, заключенным заемщиком и действующим на дату расчета ПДН, включая договоры, заключенные заемщиком с другими кредиторами (заимодавцами), (по данным, полученным от заемщика и из бюро кредитных историй);

среднемесячные платежи по потребительским кредитам и потребительским займам, по которым заемщик выступает поручителем, в случае наличия по договору кредита (займа) просроченных платежей, срок исполнения которых наступил ранее 30 календарных дней до даты расчета ПДН;

среднемесячные платежи по потребительским кредитам и потребительским займам, по которым в соответствии с условиями договоров предусмотрена солидарная обязанность заемщика и другого (других) физических лиц (далее - созаемщики) по исполнению обязательства, если заемщик в течение двенадцати последних календарных месяцев осуществил хотя бы один платеж в счет исполнения обязательств по этим договорам;

среднемесячные платежи по потребительским кредитам и потребительским займам, рассчитанные по каждому договору, заключенному созаемщиком (созаемщиками), включая договоры, заключенные созаемщиком (созаемщиками) с другими кредиторами (заимодавцами), если наличие созаемщика (созаемщиков) предусмотрено в условиях займа, заявление на предоставление которого оформлено заемщиком и принято микрофинансовой компанией на рассмотрение.

При расчете среднемесячных платежей по кредитам (займам), по которым заемщик выступает поручителем, в расчет среднемесячного платежа включается сумма просроченной задолженности по кредиту (займу), в том числе договору, заключенному заемщиком с другим кредитором (заимодавцем).

2.2. Сумма среднемесячных платежей по потребительским кредитам и потребительским займам по договорам, заключенным заёмщиком (созаёмщиком) с другими кредиторами (заимодавцами), а также договорам, в отношении которых заемщик выступает поручителем, рассчитывается с учетом информации, содержащейся в кредитном отчете, предоставляемом бюро кредитных историй по запросу микрофинансовой компании в соответствии со статьей 6 Федерального закона от 30 декабря 2004 года N 218-ФЗ "О кредитных историях" (Собрание законодательства Российской Федерации, 2005, N 1, ст. 44; N 30, ст. 3121; 2007, N 31, ст. 4011; 2011, N 15, ст. 2038; N 29, ст. 4291; N 49, ст. 7067; 2013, N 30, ст. 4084; 2014, N 51, ст. 6683;N 26, ст. 3395; 2015, N 27, ст. 3945; 2016, N 1, ст. 47; N 26, ст. 3880; N 27, ст. 4164) (далее - кредитный отчет, предоставляемый бюро кредитных историй).

2.3. Временной интервал между датой получения информации из бюро кредитных историй и датой принятия решения о предоставлении потребительского займа не должен превышать пяти рабочих дней.

2.4. Микрофинансовая компания рассчитывает среднемесячные платежи по потребительским займам, предоставленным этой микрофинансовой компанией или заявление о предоставлении которых оформлено заемщиком и принято микрофинансовой компанией на рассмотрение, с использованием графика платежей по займу и (или) методов оценки средней величины ежемесячного платежа за период, начиная с даты предоставления займа до предусмотренной договором даты полного исполнения обязательств по займу.

2.5. Среднемесячные платежи по потребительским кредитам и потребительским займам, предоставленным другими кредиторами (заимодавцами), за исключением кредитов (займов), предоставляемых с использованием банковских карт, рассчитываются по следующей формуле:

где:

ПСК - полная стоимость кредита (займа) в соответствии с договором потребительского кредита (займа), указанная в кредитном отчете, предоставляемом бюро кредитных историй, в процентах годовых;

Значение ПСК по потребительским займам, заключенным на срок до 30 дней включительно, корректируется на поправочный коэффициент следующего вида:

где:

ЧБП - число базовых периодов в календарном году. Продолжительность календарного года признается равной 365 дням.

СрЗ - сумма срочной задолженности по договору потребительского кредита (займа) без учета задолженности по процентным платежам, определенная с использованием информации, указанной в кредитном отчете, предоставляемом бюро кредитных историй;

ПрЗ - сумма просроченной задолженности по договору кредита (займа), определенная с использованием информации, указанной в кредитном отчете, предоставляемом бюро кредитных историй;

Т - количество месяцев, оставшихся до погашения кредита (займа), определенное с использованием информации, указанной в кредитном отчете, предоставляемом бюро кредитных историй.

Если фактический срок до погашения кредита (займа) составляет целое число месяцев и (или) несколько дней, срок до погашения Т округляется в большую сторону до ближайшего целого числа месяцев.

2.6. В случае отсутствия в кредитном отчете, предоставляемом бюро кредитных историй, информации о полной стоимости потребительского кредита (займа), за исключением кредитов (займов), обязательства заемщика по которым обеспечены ипотекой, микрофинансовая компания при расчете среднемесячных платежей по потребительскому кредиту (займу) использует одно из следующих значений полной стоимости потребительского кредита (займа):

среднерыночное значение полной стоимости потребительского кредита (займа), опубликованное на сайте Банка России в информационно-телекоммуникационной сети "Интернет" в порядке, установленном Указанием Банка России от 29 апреля 2014 года N 3249-У "О порядке определения Банком России категорий потребительских кредитов (займов) и о порядке ежеквартального расчета и опубликования среднерыночного значения полной стоимости потребительского кредита (займа)", зарегистрированным Министерством юстиции Российской Федерации 1 июля 2014 года N 32926 (далее - опубликованное Банком России среднерыночное значение ПСК), для категории потребительских кредитов (займов), которая соответствует условиям договора кредита (займа) и календарному кварталу, в котором был заключен договор кредита (займа), или

если отсутствует опубликованное Банком России среднерыночное значение ПСК по календарному кварталу, в котором был заключен договор кредита (займа), используется опубликованное Банком России среднерыночное значение ПСК по календарному кварталу, ближайшему к календарному кварталу, в котором был заключен договор кредита (займа), или

если отсутствует опубликованное Банком России среднерыночное значение ПСК по категориям потребительских кредитов (займов), соответствующим условиям договора кредита (займа), микрофинансовая компания при расчете среднемесячных платежей по этому договору использует среднеарифметическое значение полной стоимости потребительского кредита (займа) или процентной ставки, рассчитанное на основе доступных рыночных значений полной стоимости кредитов (займов) или процентных ставок по кредитам (займам), заключенным на максимально приближенных условиях в календарном квартале, в котором был заключен договор кредита (займа).

2.7. В случае отсутствия в кредитном отчете, предоставляемом бюро кредитных историй, информации о полной стоимости кредита (займа), обязательства заемщика по которому обеспечены ипотекой, при расчете среднемесячных платежей по потребительскому кредиту (займу) принимается значение полной стоимости потребительского кредита (займа), равным средневзвешенной ставке по ипотечным кредитам (займам), выданным в течение месяца, публикуемой на официальном сайте Банка России в информационно-телекоммуникационной сети "Интернет" в составе информации, раскрываемой по разделу 1 "Сведения о первичном рынке жилищных кредитов" формы отчетности 0409316 "Сведения о жилищных кредитах", установленной Указанием Банка России от 24.11.2016 N 4212-У "О перечне, формах и порядке составления и представления форм отчетности кредитных организаций в Центральный Банк Российской Федерации", зарегистрированным Министерством юстиции Российской Федерации 14 декабря 2016 года N 44718, 29 марта 2017 N 46155, 25 декабря 2017 N 49421, либо, если по календарному кварталу, в котором был заключен договор кредита (займа), отсутствует опубликованное Банком России значение средневзвешенной ставки по ипотечным кредитам (займам), выданным в течение месяца, используется среднеарифметическое значение полной стоимости кредита (займа) или процентной ставки по кредитам (займам), определенное в соответствии с абзацем четвертым пункта 2.6 настоящего Приложения.

2.8. Среднемесячные платежи по потребительским кредитам (займам), предоставляемым другими кредиторами с использованием банковских карт, в том числе на условиях овердрафт, рассчитываются по одной из следующих формул:

Среднемесячный платеж = max(5% х ПЛ + ПрЗ; ПрЗ)

или

Среднемесячный платеж = 10% х ТЗ + ПрЗ

где:

ПЛ - установленный лимит кредитования, указанный в кредитном отчете, предоставляемом бюро кредитных историй;

ПрЗ - сумма просроченной задолженности по кредиту (займу), определенная с использованием информации, указанной в кредитном отчете, предоставляемом бюро кредитных историй;

ТЗ - сумма текущей задолженности по кредиту (займу) на дату последнего платежа, указанная в кредитном отчете, предоставляемом бюро кредитных историй.

2.9. При расчете среднемесячных платежей по потребительским кредитам и потребительским займам, по которым исполнение обязательств или их части будет осуществлено заемщиком денежными средствами, полученными по потребительскому кредиту (займу), заявление о предоставлении которого оформлено заемщиком и принято микрофинансовой компанией на рассмотрение, величина срочной задолженности, указанной в пункте 2.5 настоящего Приложения, и (или) величина просроченной задолженности, указанной в пунктах 2.5, 2.8 настоящего Приложения, уменьшается на сумму обязательства или его части, которое будет исполнено указанным в настоящем пункте способом, при условии, что микрофинанансовая компания контролирует использование предоставленных по потребительскому займу денежных средств, в том числе передает эти средства по распоряжению заемщика в счет исполнения обязательств или их части по другим потребительским кредитам (займам) заемщика.

2.10. Микрофинансовая компания вправе рассчитывать среднемесячные платежи по потребительским кредитам и потребительским займам по договорам, заключенным заемщиком с другими кредиторами (заимодавцами), в порядке, отличном от указанного в пунктах 2.5, 2.8 настоящего Приложения, если это позволяет более точно (достоверно и актуально) определить сумму среднемесячных платежей по всем потребительским кредитам и потребительским займам заемщика, включая потребительские займы, полученные у нефинансовых организаций, с использованием документально подтвержденной информации, которая оценивается микрофинансовой компанией как достоверная и актуальная.

При расчете среднемесячных платежей по потребительским кредитам и потребительским займам, заключенным заемщиком с другими кредиторами (заимодавцами), в качестве документально подтвержденной информации принимается: предоставленный заемщиком и подписанный кредитором (заимодавцем) график погашения кредита (займа) и (или) оформленное заемщиком заявление о предоставлении кредита (займа) с подписанным заемщиком подтверждением, что содержащаяся в заявлении информация достоверна, и (или) иные документы, предоставленные кредиторами (заимодавцами) и подтверждающие расчет суммы среднемесячного платежа или отсутствие задолженности.

2.11. При расчете ПДН сумма среднемесячных платежей по кредитам и займам, выраженным в иностранной валюте, пересчитывается в рубли по официальному курсу иностранной валюты к рублю, установленному Банком России на дату расчета ПДН, либо курсу иностранной валюты к рублю, установленному законом или соглашением сторон и действующему на дату расчета ПДН.

Глава 3. Определение величины среднемесячного дохода заемщика

3.1. Величина среднемесячного дохода заемщика определяется как среднее арифметическое значение суммы доходов, полученных заемщиком из различных источников за период, равный двенадцати календарным месяцам и заканчивающийся не ранее двух календарных месяцев, предшествующих месяцу расчета ПДН (далее - расчетный период), с учетом предусмотренных в настоящей главе особенностей для отдельных видов доходов.

3.2. Если условия потребительского займа, заявление на предоставление которого оформлено заемщиком и принято микрофинансовой компанией на рассмотрение, предусматривают наличие созаемщика (созаемщиков), микрофинансовая компания вправе в целях расчета ПДН определять совокупный среднемесячный доход заемщика и созаемщика (созаемщиков).

3.3. При расчете величины среднемесячного дохода заемщика учитываются доходы, полученные в денежной форме за вычетом налогов и сборов, уплаченных в соответствии с законодательством Российской Федерации (при наличии возможности у микрофинансовой компании определить сумму уплаченных налогов и сборов).

Суммы оплаты сезонных, временных и других видов работ, выполняемых по срочным трудовым договорам, доходов, полученных от исполнения договоров гражданско-правового характера, доходов, полученных от сдачи в аренду (наем) недвижимого и иного имущества, а также доходов, полученных от осуществления предпринимательской и иной деятельности, делятся на количество месяцев, за которые они получены, и при расчете среднемесячного дохода заемщика учитываются в доходах за те месяцы, которые приходятся на расчетный период.

Доходы, полученные от реализации плодов и продукции личного подсобного хозяйства, определяются исходя из утверждаемых в субъектах Российской Федерации нормативов чистого дохода в стоимостном выражении от реализации полученных в личном подсобном хозяйстве плодов и продукции.

3.4. Доходы, полученные заемщиком, учитываются при определении среднемесячного дохода заемщика только при наличии подтверждающих документов.

3.5. При опрелении величины среднемесячного дохода заемщика используются хотя бы один из следующих документов:

- оформленное и подписанное заемщиком заявление о предоставлении потребительского займа, содержащее информацию о величине дохода заемщика;

- справка по форме 2-НДФЛ/3-НДФЛ, предоставленная физическим лицом или полученная микрофинансовой компанией в электронном виде из информационной системы Федеральной налоговой службы Российской Федерации с согласия заемщика;

- справка о заработной плате с места работы, подтвержденная организацией или физическим лицом, зарегистрированным в качестве индивидуального предпринимателя, являющимися работодателями заемщика;

- выписка по счету заемщика, на который зачисляется сумма заработной платы и (или) иных доходов, учитываемых при определении среднемесячного дохода заемщика, предоставленная банком, в котором открыт данный счет на бумажном носителе или в электронном виде (в том числе сформированная системами он-лайн и (или) мобильного банкинга);

- справка о размере пенсии, ежемесячном содержании судьям или о размере ежемесячной надбавки судьям, выданная подразделением Пенсионного фонда Российской Федерации или другим государственным органом, выплачивающим пенсию заемщику;

- выписка о состоянии индивидуального лицевого счета застрахованного лица в системе обязательного пенсионного страхования, полученная в электронном виде из информационной системы Пенсионного фонда Российской Федерации;

- справка о сумме ежемесячной денежной выплаты, ежемесячной денежной компенсации, ежемесячного дополнительного материального обеспечения, выданная государственным органом;

- выписка из похозяйственной книги, содержащей информацию о личном подсобном хозяйстве, в том числе земельном участке, и иные сведения, предусмотренные пунктом 2 статьи 8 Федерального закона от 7 июля 2003 года N 112-ФЗ "О личном подсобном хозяйстве";

- кредитные отчеты, предоставляемые бюро кредитных историй;

- официальные документы, выданные или находящиеся в обороте государственных (муниципальных) органов, учреждений, организаций и предприятий (включая выдачу документов должностными лицами Вооруженных сил Российской Федерации и воинских формирований, а также физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей), и которые по своим форме, реквизитам (бланк, печать, номер) и подписи должностного лица соответствуют разработанной форме официального документа;

- иные официальные документы, выданные государственными (муниципальными) органами, учреждениями, организациями или предприятиями (включая документы, выданные должностными лицами Вооруженных сил Российской Федерации и воинских формирований, а также физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей)..

3.6. Если микрофинансовая компания использует при определении среднемесячного дохода заемщика оформленное и подписанное заемщиком заявление о предоставлении займа или иные документы в соответствии с абзацем двенадцатым пункта 3.5 настоящего Приложения, микрофинансовая компания должна включать в расчет среднемесячного дохода заемщика наименьшую из следующих величин: величина дохода, определенная на основе этих документов, и среднее арифметическое значение среднедушевого денежного дохода в регионе местонахождения заемщика, в котором заемщик зарегистрирован по месту жительства или пребывания на территории Российской Федерации, рассчитанного за 12 месяцев на основе последних данных, опубликованных на официальном сайте Федеральной службы государственной статистики в информационно-телекоммуникационной сети "Интернет".

В течение одного календарного года начиная с даты вступления в силу настоящего Указания при предоставлении займов до 30 тыс. рублей или займов на цели приобретения автотранспортного средства, по которым исполнение обязательств заемщика обеспечено залогом приобретаемого автотранспортного средства, микрофинансовая компания вправе включать в расчет ПДН величину дохода, указанную в заявлении на предоставление займа, подписанном заемщиком на бумажном носителе либо заполненном им посредством услуги он-лайн и (или) мобильного банкинга, и скорректированную микрофинансовой компанией с использованием методик (внутренних моделей), применяемых для оценки платежеспособности заемщика при принятии решения о предоставлении займа. Указанные методики должны быть включены во внутренние документы микрофинансовой компании.

3.7. Если для оценки дохода заемщика используются кредитные отчеты, предоставляемые бюро кредитных историй, величина среднемесячного дохода заемщика не должна более чем в два раза превышать среднее арифметическое значение ежемесячных платежей по всем потребительским кредитам и потребительским займам заемщика за 12 последних календарных месяцев, предшествующих месяцу расчета ПДН. Ежемесячный платеж по всем потребительским кредитам и потребительским займам заемщика за каждый месяц, который приходится на указанный расчетный период, определяется как сумма фактических платежей по всем кредитам и займам заемщика, осуществленных заемщиком в этом месяце, рассчитанная с использованием информации, указанной в кредитных отчетах, предоставляемых бюро кредитных историй, за исключением платежей по кредитам (займам), внесенных с нарушением сроков более чем на 30 дней.

3.8. При расчете величины среднемесячного дохода заемщика учитывается сумма доходов заемщика одного вида, если эта сумма включена в доходы или платежи, указанные в подтверждающих документах, которые уже были учтены при расчете среднемесячного дохода заемщика.

3.9. В случае отсутствия в подтверждающих документах, предоставленных заемщиком и используемых при определении величины среднемесячного дохода заемщика (за исключением документов, сформированных системами он-лайн и (или) мобильного банкинга), информации об адресе (местонахождении), телефоне организации и (или) физического лица, зарегистрированного в качестве индивидуального предпринимателя, выдавших документ, а также должности, фамилии и инициалах физического лица, подготовившего и (или) подписавшего документ, указанная информация запрашивается у заемщика.

Пояснительная записка к

проекту Указания Банка России "Об установлении экономических нормативов для микрофинансовой компании, привлекающей денежные средства физических лиц, в том числе индивидуальных предпринимателей, и (или) юридических лиц в виде займов, и микрофинансовой компании, осуществляющей выпуск и размещение облигаций"

Банк России разработал проект указания Банка России "Об установлении экономических нормативов для микрофинансовой компании, привлекающей денежные средства физических лиц, в том числе индивидуальных предпринимателей, и (или) юридических лиц в виде займов, и микрофинансовой компании, осуществляющей выпуск и размещение облигаций" (далее - проект указания).

Проект указания разработан в целях обеспечения перехода микрофинансовых компаний (далее - МФК) на ведение бухгалтерского учета и формирование бухгалтерской (финансовой) отчетности в соответствии с нормативными актами Банка России, регулирующими ведение бухгалтерского учета, составление и представление бухгалтерской (финансовой) отчетности, а также внедрения обязанности расчета показателя долговой нагрузки заемщика (далее - ПДН).

В целях сближения с отраслевыми стандартами бухгалтерского учета порядок определения показателей, используемых при расчете нормативов, приведен в соответствие с Положением Банка России от 25.10.2017 N 614-П "О формах раскрытия информации в бухгалтерской (финансовой) отчетности микрофинансовых организаций, кредитных потребительских кооперативов, сельскохозяйственных кредитных потребительских кооперативов, жилищных накопительных кооперативов, ломбардов и порядке группировки счетов бухгалтерского учета в соответствии с показателями бухгалтерской (финансовой) отчетности" с учетом экономического содержания данных показателей.

В целях внедрения в регулирование требования к оценке рисков заемщиков-физических лиц вводится обязанность МФК рассчитывать значения ПДН по потребительским микрозаймам от 10 000 рублей при расчете норматива достаточности собственных средств (НМФК1).

Норматив достаточности собственных средств МФК определяет требования к минимальной величине собственных средств МФК, необходимых для выполнения МФК обязательств по привлеченным денежным средства физических лиц, в том числе индивидуальных предпринимателей, являющихся ее учредителями (участниками, акционерами), и (или) юридических лиц в виде займов.

В целях дестимулирования МФК по выдаче потребительских микрозаймов лицам со значительной долговой нагрузкой предусмотрен повышающий коэффициент по портфелю займов, ПДН по которым на момент заключения договоров составлял более 50%. Методика расчета ПДН, включенная в проект указания, соответствует аналогичной методике, установленной для кредитных организаций.

Проект указания подготовлен в целях реализации полномочий Банка России по установлению экономических нормативов, предусмотренных пунктом 5.1 части 4 статьи 14 Федерального закона от 02.07.2010 года N 151-ФЗ "О микрофинансовой деятельности и микрофинансовых организациях" и статьей 76.4 Федерального закона от 10 июля 2002 года N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)".

Ответственным структурным подразделением является Департамент микрофинансового рынка. Дата окончания приема предложений и замечаний по проекту, направляемых в рамках публичного обсуждения - 05.11.2018.

Обзор документа

Банк России установит, как микрофинансовые компании (МФК) рассчитывают следующие экономические нормативы:

- норматив достаточности собственных средств;

- норматив ликвидности;

- максимальный размер риска на одного заемщика или группу связанных заемщиков;

- максимальный размер риска на связанное с МФК лицо (группу связанных с ней лиц).

Приводятся минимально допустимые значения нормативов.

Чтобы оценить риски заемщиков-физлиц, МФК обяжут определять показатель долговой нагрузки (ПДН) по потребительским микрозаймам от 10 000 руб. при расчете норматива достаточности собственных средств. Предусмотрен повышающий коэффициент по портфелю займов, ПДН по которым на момент заключения договоров составляет более 50%. Методика расчета ПДН аналогична той, которая установлена для кредитных организаций.

(1).jpg)