Приказ Министерства экономического развития РФ от 12 марта 2018 г. № 116 “Об утверждении Методики определения величины средней доходности долгосрочных государственных обязательств, используемой при расчете цены на мощность для поставщиков мощности”

В соответствии с пунктом 10 постановления Правительства Российской Федерации от 13 апреля 2010 г. № 238 «Об определении ценовых параметров торговли мощностью на оптовом рынке электрической энергии и мощности» (Собрание законодательства Российской Федерации, 2010, № 16, ст. 1922; 2017, № 37, ст. 5531) приказываю:

1. Утвердить прилагаемую Методику определения величины средней доходности долгосрочных государственных обязательств, используемой при расчете цены на мощность для поставщиков мощности.

2. Признать утратившими силу:

приказ Минэкономразвития России от 26 июля 2010 г. № 329 «О Методике определения величины средней доходности долгосрочных государственных обязательств, используемой при расчете цены на мощность для поставщиков мощности» (зарегистрирован в Минюсте России 16 августа 2010 г., регистрационный № 18169);

приказ Минэкономразвития России от 21 февраля 2011 г. № 55 «О внесении изменений в приказ Минэкономразвития России от 26 июля 2010 г. № 329 «О Методике определения величины средней доходности долгосрочных государственных обязательств, используемой при расчете цены на мощность для поставщиков мощности» (зарегистрирован в Минюсте России 10 марта 2011 г., регистрационный № 20032);

приказ Минэкономразвития России от 18 декабря 2015 г. № 952 «О внесении изменений в Методику определения величины средней доходности долгосрочных государственных обязательств, используемой при расчете цены на мощность для поставщиков мощности, утвержденную приказом Минэкономразвития России от 26 июля 2010 г. № 329» (зарегистрирован в Минюсте России 23 декабря 2015 г., регистрационный № 40209);

приказ Минэкономразвития России от 20 января 2017 г. № 12 «О внесении изменений в Методику определения величины средней доходности долгосрочных государственных обязательств, используемой при расчете цены на мощность для поставщиков мощности, утвержденную приказом Минэкономразвития России от 26 июля 2010 г. № 329» (зарегистрирован в Минюсте России 21 февраля 2017 г., регистрационный № 45730).

| Министр | М.С. Орешкин |

Зарегистрировано в Минюсте РФ 28 мая 2018 г.

Регистрационный № 51189

УТВЕРЖДЕНА

приказом Минэкономразвития России

от 12 марта 2018 г. № 116

Методика

определения величины средней доходности долгосрочных государственных обязательств, используемой при расчете цены на мощность для поставщиков мощности

1. Методика определения величины средней доходности долгосрочных государственных обязательств, используемой при расчете цены на мощность для поставщиков мощности, определяет порядок расчета коммерческим оператором оптового рынка величины средней доходности долгосрочных государственных обязательств, выраженных в рублях, со сроком до погашения не менее 7 лет и не более 11 лет (далее - величина средней доходности ДГО), используемой при определении нормы доходности инвестированного капитала и составляющей цены на мощность, обеспечивающей возврат капитальных и эксплуатационных затрат в соответствии с Правилами расчета составляющей цены на мощность, обеспечивающей возврат капитальных и эксплуатационных затрат, утвержденными постановлением Правительства Российской Федерации от 13 апреля 2010 г. № 238 (Собрание законодательства Российской Федерации, 2010, № 16, ст. 1922; № 42, ст. 5397; 2011, № 14, ст. 1916; 2017; № 2, ст. 369).

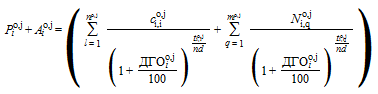

2. Величина средней доходности ДГО за i-й год рассчитывается по следующей формуле:

,

,

где:

- величина средней доходности ДГО за i-й год;

- величина средней доходности ДГО за i-й год;

- количество торговых дней в году i по состоянию на 31 декабря i-гo года, в течение которых осуществлялись торги с использованием системы электронных торгов ПАО «Московская биржа ММВБ-РТС» (далее соответственно - торговый день, Московская биржа), за которые на официальном сайте Московской биржи в информационно-телекоммуникационной сети «Интернет» было опубликовано значение

- количество торговых дней в году i по состоянию на 31 декабря i-гo года, в течение которых осуществлялись торги с использованием системы электронных торгов ПАО «Московская биржа ММВБ-РТС» (далее соответственно - торговый день, Московская биржа), за которые на официальном сайте Московской биржи в информационно-телекоммуникационной сети «Интернет» было опубликовано значение  ;

;

j - индекс дня, принимающий значения от 1 до  ;

;

- опубликованное на официальном сайте Московской биржи в информационно-телекоммуникационной сети «Интернет», соответствующее сроку до погашения в 10 лет значение G-кривой (зависимости бескупонной доходности государственных обязательств от их дюрации), рассчитанное Московской биржей по результатам торгов за торговый день на Московской бирже с номером j в году i.

- опубликованное на официальном сайте Московской биржи в информационно-телекоммуникационной сети «Интернет», соответствующее сроку до погашения в 10 лет значение G-кривой (зависимости бескупонной доходности государственных обязательств от их дюрации), рассчитанное Московской биржей по результатам торгов за торговый день на Московской бирже с номером j в году i.

В случае если по состоянию на 31 декабря i-го года количество дней в году с номером i, за которые на официальном сайте Московской биржи в информационно-телекоммуникационной сети «Интернет» опубликовано значение Уд-(10), не превышает 50 % от общего количества торговых дней в году с номером i, величина средней доходности ДГО за i-й год рассчитывается в соответствии с пунктом 3 настоящей Методики. В иных случаях величина средней доходности ДГО за i-й год рассчитывается в соответствии с настоящим пунктом.

3. В случае если по состоянию на 31 декабря i-го года количество дней в году с номером i, за которые на официальном сайте Московской биржи в информационно-телекоммуникационной сети «Интернет» опубликовано значение  , не превышает 50 % от общего количества торговых дней в году с номером i, величина средней доходности ДГО за i-й год определяется в соответствии с настоящим пунктом.

, не превышает 50 % от общего количества торговых дней в году с номером i, величина средней доходности ДГО за i-й год определяется в соответствии с настоящим пунктом.

При определении величины средней доходности ДГО в соответствии с настоящим пунктом:

используются данные торгов облигациями федерального займа на Московской бирже, срок до погашения (срок обязательной оферты) которых составляет не менее семи лет и не более одиннадцати лет по состоянию на 31 декабря i-го года, включенными в котировальный список Московской биржи, итоговый удельный вес которых по результатам торгов на Московской бирже за третий квартал i-го года превышает 10 процентов;

удельный вес облигации федерального займа по количеству сделок по результатам торгов на Московской бирже за III квартал i-го года рассчитывается как умноженное на 100 % отношение показателя суммарного количества сделок по результатам торгов на Московской бирже за III квартал i-го года в отношении соответствующей облигации федерального займа к показателю суммарного количества сделок по результатам торгов на Московской бирже за III квартал i-го года в отношении ценной бумаги, которая имеет наибольший показатель суммарного количества сделок по результатам торгов на Московской бирже за III квартал i-го года;

удельный вес облигации федерального займа по объему торгов по результатам торгов на Московской бирже за III квартал i-го года рассчитывается как умноженное на 100 % отношение показателя суммарного объема торгов по результатам торгов на Московской бирже за III квартал i-го года в отношении соответствующей облигации федерального займа к показателю суммарного объема торгов по результатам торгов на Московской бирже за III квартал i-го года в отношении ценной бумаги, которая имеет наибольший показатель суммарного объема торгов по результатам торгов на Московской бирже за III квартал i-го года;

удельный вес облигации федерального займа по количеству участников торгов по результатам торгов на Московской бирже за III квартал i-го года рассчитывается как умноженное на 100 % отношение показателя суммарного количества участников торгов в отношении соответствующей облигации федерального займа по результатам торгов на Московской бирже за III квартал i-го года к показателю суммарного количества участников торгов в отношении ценной бумаги по результатам торгов на Московской бирже за III квартал i-го года, которая имеет наибольший показатель суммарного количества участников торгов по результатам торгов на Московской бирже за III квартал i-го года;

итоговый удельный вес облигации федерального займа по результатам торгов на Московской бирже за III квартал i-го года рассчитывается как деленная на пять сумма удельного веса облигации федерального займа по количеству сделок на Московской бирже за III квартал i-го года, умноженного на два, удельного веса облигации федерального займа по объему торгов на Московской бирже за III квартал i-го года, умноженного на два, и удельного веса облигации федерального займа по количеству участников торгов на Московской бирже за III квартал i-го года.

Величина средней доходности ДГО за i-й год рассчитывается в соответствии с настоящим пунктом:

1) в случае наличия облигаций федерального займа, включенных в котировальный список Московской биржи, срок до погашения (срок обязательной оферты) которых составляет не менее семи лет и не более одиннадцати лет по состоянию на 31 декабря i-го года, итоговый удельный вес которых по результатам торгов на Московской бирже за III квартал i-го года превышает 10 %, по следующей формуле:

,

,

где:

- величина средней доходности ДГО за i-й год;

- величина средней доходности ДГО за i-й год;

- средняя доходность к погашению по облигации о за период с 1 января по 31 декабря i-го года;

- средняя доходность к погашению по облигации о за период с 1 января по 31 декабря i-го года;

- объем выпуска облигации о по состоянию на год i;

- объем выпуска облигации о по состоянию на год i;

2) как уменьшенное на единицу произведение величины средней доходности ДГО в (i-1)-й год плюс единица и отношения средневзвешенной по сроку действия за i-й год ключевой ставки Банка России плюс единица к средневзвешенной по сроку действия ключевой ставке Банка России за (i-1)-й год плюс единица в случае отсутствия облигаций федерального займа, включенных в котировальный список Московской биржи, срок до погашения (срок обязательной оферты) которых составляет не менее семи лет и не более одиннадцати лет по состоянию на 31 декабря i-го года, итоговый удельный вес которых по результатам торгов на Московской бирже за III квартал i-го года превышает 10 %.

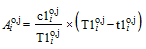

Средняя доходность к погашению государственных облигаций за период с 1 января по 31 декабря i-го года рассчитывается по следующей формуле:

,

,

где:

- доходность к погашению облигации о за период с 1 января по 31 декабря i-го года;

- доходность к погашению облигации о за период с 1 января по 31 декабря i-го года;

nd - число дней в соответствующем году (365 или 366);

j - индекс дня, принимающий значения от 1 до nd;

- объем сделок с облигацией о за день торгов j i-го года;

- объем сделок с облигацией о за день торгов j i-го года;

- доходность к погашению облигации о за день торгов j i-го года.

- доходность к погашению облигации о за день торгов j i-го года.

определяется путем решения следующего уравнения:

определяется путем решения следующего уравнения:

,

,

где:

;

;

;

;

- средневзвешенная цена облигации о по объему за день торгов j в году с номером i;

- средневзвешенная цена облигации о по объему за день торгов j в году с номером i;

- накопленный доход облигации о в день торгов j в году с номером i;

- накопленный доход облигации о в день торгов j в году с номером i;

- число дней до выплаты купона 1 облигации о по состоянию на день торгов j в году с номером i;

- число дней до выплаты купона 1 облигации о по состоянию на день торгов j в году с номером i;

- величина выплаты купона 1 облигации о по состоянию на день торгов j в году с номером i. При l = 1 величина соответствует выплате величине ближайшего купона облигации о по состоянию на день торгов j в году с номером i;

- величина выплаты купона 1 облигации о по состоянию на день торгов j в году с номером i. При l = 1 величина соответствует выплате величине ближайшего купона облигации о по состоянию на день торгов j в году с номером i;

- количество купонов облигации о, не погашенных на день торгов j в году с номером i;

- количество купонов облигации о, не погашенных на день торгов j в году с номером i;

- размер q выплаты номинальной стоимости облигации о по состоянию на день торгов j в году с номером i;

- размер q выплаты номинальной стоимости облигации о по состоянию на день торгов j в году с номером i;

- число дней до q выплаты номинальной стоимости облигации о по состоянию на день торгов j в году с номером i;

- число дней до q выплаты номинальной стоимости облигации о по состоянию на день торгов j в году с номером i;

- количество платежей по основной сумме долга облигации о, не погашенных по состоянию на день торгов j в году с номером i;

- количество платежей по основной сумме долга облигации о, не погашенных по состоянию на день торгов j в году с номером i;

- величина ближайшего купона облигации i по состоянию на день торгов j в году с номером i;

- величина ближайшего купона облигации i по состоянию на день торгов j в году с номером i;

- длительность текущего купонного периода (дней) облигации о по состоянию на день торгов j в году с номером i;

- длительность текущего купонного периода (дней) облигации о по состоянию на день торгов j в году с номером i;

- число дней до выплаты ближайшего купона облигации о по состоянию на день торгов j в году с номером i;

- число дней до выплаты ближайшего купона облигации о по состоянию на день торгов j в году с номером i;

- номинальная стоимость/непогашенная часть номинальной стоимости облигации о перед выплатой купона 1 по состоянию на день торгов j в году с номером i;

- номинальная стоимость/непогашенная часть номинальной стоимости облигации о перед выплатой купона 1 по состоянию на день торгов j в году с номером i;

- длительность купонного периода 1 (в днях) облигации о по состоянию на день торгов j в году с номером i;

- длительность купонного периода 1 (в днях) облигации о по состоянию на день торгов j в году с номером i;

- размер купонной ставки 1 облигации о по состоянию на день торгов j. По выпускам облигаций федерального займа с переменным купонным доходом для целей расчета доходности купонные ставки по неизвестным купонам принимаются равными последней известной ставке по данному выпуску в году с номером i.

- размер купонной ставки 1 облигации о по состоянию на день торгов j. По выпускам облигаций федерального займа с переменным купонным доходом для целей расчета доходности купонные ставки по неизвестным купонам принимаются равными последней известной ставке по данному выпуску в году с номером i.

Обзор документа

Утверждена новая методика определения величины средней доходности долгосрочных государственных обязательств, используемой при расчете цены на мощность для поставщиков мощности.

Речь идет о порядке расчета коммерческим оператором оптового рынка величины средней доходности долгосрочных государственных обязательств, выраженных в рублях, со сроком до погашения не менее 7 лет и не более 11 лет, используемой при определении нормы доходности инвестированного капитала и составляющей цены на мощность, обеспечивающей возврат капитальных и эксплуатационных затрат.

Прежняя методика признана утратившей силу.

(1).jpg)