Сценарные условия, основные параметры прогноза социально-экономического развития Российской Федерации и предельные уровни цен (тарифов) на услуги компаний инфраструктурного сектора на 2018 год и на плановый период 2019 и 2020 годов (разработаны Минэкономразвития РФ)

Проект сценарных условий и основных макроэкономических параметров социально-экономического развития Российской Федерации на 2018 год и плановый период 2019 и 2020 годов разработан исходя из приоритетов и задач, намеченных в указах и посланиях Президента Российской Федерации Федеральному Собранию, с учетом состояния и динамики мировой экономики, конъюнктуры мировых товарно-сырьевых рынков, а также состояния и тенденций развития российской экономики.

1. Краткая характеристика вариантов прогноза

Прогноз сценарных условий и основных макроэкономических параметров социально-экономического развития Российской Федерации на 2018 - 2020 гг. разработан в составе трех основных вариантов - базового, консервативного и целевого.

Прогноз основан на предпосылке о постепенном замедлении мирового экономического роста с 3,2% в 2016 году до 2,8% к 2020 году, что обусловлено ожиданием замедления темпов экономического роста как в развитых, так и в развивающихся странах.

В развитых странах на уровне экономической активности будет сказываться с одной стороны - замедление потенциального роста (на фоне неблагоприятной демографической ситуации - старения населения и увеличения численности населения выше трудоспособного возраста), а с другой - исчерпание возможностей посткризисного восстановительного роста.

Так, в США период посткризисного восстановления практически завершился: уровень безработицы снизился до уровней, наблюдавшихся в период до мирового финансового кризиса 2008 - 2009 годов, индикаторы инфляционного давления вплотную приблизились к целевому значению 2 процента. Описанная ситуация отражается на денежно-кредитной политике ФРС США, которая, по собственным оценкам, планирует повысить целевой уровень процентной ставки по федеральным фондам еще дважды до конца 2017 года. По оценке Минэкономразвития России, ужесточение денежно-кредитной политики ФРС США в текущем году может оказаться более существенным. Кроме того, в последующие три года денежно-кредитная политика в США будет направлена на нейтрализацию воздействия на инфляционные ожидания фискального стимула в случае его реализации. Таким образом, в базовом сценарии прогнозируется замедление темпов роста экономики США с 2,0% в текущем году до 1-1,5% в последующие три года.

В Еврозоне восстановительный рост сохранится в текущем и следующем годах, однако по мере приближения к полной занятости темпы роста замедлятся до 0,5% в 2019 - 2020 годах в силу действия структурных ограничений.

Значимый вклад в замедление мирового экономического роста внесет охлаждение экономической активности в китайской экономике, что будет связано с необходимостью структурной перестройки из-за исчерпания инвестиционно-ориентированной модели роста в условиях значительного перенакопления капитала в инфраструктурном секторе. По оценкам Минэкономразвития России, темпы роста ВВП Китая замедлятся с 6,6% в 2016 году до 5,5% к 2020 году.

Кроме того, Минэкономразвития России закладывает сохранение действия финансовых и экономических санкций в отношении российской экономики, а также ответных мер на протяжении всего прогнозного периода.

Прогноз ситуации на рынке энергоносителей традиционно основан на консервативных предпосылках и базируется на имеющихся на момент разработки прогноза договоренностях. Таким образом, в текущем прогнозе социально-экономического развития ожидается завершение действия соглашения о заморозке добычи нефти в июне 2017 года. Возврат объемов добычи ОПЕК к максимальным уровням после вероятного непродления соглашения о заморозке добычи ведущими производителями, сохранение коммерческих запасов нефти и нефтепродуктов в США на исторических максимумах, а также наращивание добычи американской сланцевой нефти станут причиной снижения цен на нефть марки "Юралс" до 40 долларов США за баррель к концу текущего года.

Указанный уровень цен на нефть оценивается Минэкономразвития России как равновесный (обеспечивающий баланс спроса и предложения) и в дальнейшем прогнозируется сохранение цены на нефть марки "Юралс" на уровне 40 долларов США за баррель в ценах 2017 года.

При разработке целевого варианта развития российской экономики Минэкономразвития России исходил из аналогичных внешнеэкономических предпосылок. В консервативный вариант прогноза была заложена предпосылка о более существенном замедлении мирового экономического роста, что в первую очередь будет связано с "жесткой посадкой" экономики Китая, спровоцированной схлопыванием пузырей на рынках финансовых и нефинансовых активов. В этих условиях, как ожидается, цена на нефть марки "Юралс" опустится до уровня 35 долларов США за баррель к концу текущего года и сохранится на этом уровне до конца прогнозного периода.

Действие соглашения об ограничении добычи нефти в течение первого полугодия текущего года, по оценке Минэкономразвития России, ограничит объем добываемой нефти уровнем предыдущего года (549 млн. тонн). В дальнейшем в прогноз закладывается объем добычи нефти на уровне 553 млн. тонн в год в 2018-2020 годах. Одновременно прогнозируется снижение поставок нефти на внутренний рынок (с учетом обеспеченности внутреннего рынка и повышения глубины переработки) и рост экспорта нефти (с учетом привлекательности экспорта нефти, снижения первичной переработки нефти и увеличения глубины ее переработки из-за принятого "налогового маневра"). Аналогичные предпосылки заложены и в консервативный сценарий развития российской экономики.

В целевом варианте прогноза развития российской экономики с учетом создания условий для интенсификации инвестиционной деятельности (в том числе в добывающей отрасли) ожидается некоторое увеличение добычи нефти за счет внедрения новых передовых технологий и ввода новых месторождений, расположенных в удаленных регионах со сложными условиями. В результате объем добычи нефти в целевом сценарии будет составлять 556 млн. тонн в год в 2018 - 2020 годах.

Важными факторами, оказывающими воздействие на развитие ситуации в российской экономике, на прогнозном горизонте будут оставаться основополагающие принципы бюджетной и денежно-кредитной политики.

Во все три сценария прогноза заложена реализация бюджетной политики в соответствии с переходными положениями модифицированных бюджетных правил с фиксацией базовой цены нефти марки "Юралс" на уровне 40 долларов США за баррель в реальном выражении (в ценах 2017 года). Таким образом, сценарии прогноза предполагают взаимоувязку первичных расходов федерального бюджета с уровнем нефтегазовых доходов, рассчитанным при базовой цене на нефть. При этом в базовом и целевом сценариях прогнозируется постепенное сокращение дефицита федерального бюджета.

Кроме того, реализация бюджетной политики в соответствии с переходными положениями "модифицированных бюджетных правил" предполагает осуществление Минфином России операций по покупке иностранной валюты на внутреннем валютном рынке в объеме дополнительных нефтегазовых доходов федерального бюджета, полученных в результате превышения фактической ценой нефти марки "Юралс" уровня 40 долларов США за баррель (в реальном выражении). По оценкам Минэкономразвития России, объем покупок иностранной валюты Минфином России составит в 2017 году около 13 млрд. долларов США. В дальнейшем сальдо операций Минфина России прогнозируется нулевым при нахождении прогнозной цены на нефть марки "Юралс" на базовом уровне.

Проведение Минфином России операций по покупке иностранной валюты в объеме дополнительных нефтегазовых доходов в текущем году позволит в значительной степени нивелировать воздействие более высоких (по сравнению с базовым уровнем) цен на нефть на динамику обменного курса рубля. При этом Минэкономразвития России закладывает в базовый и целевой сценарии прогноза ослабление рубля (до 68,0 рубля за доллар к концу текущего года) по мере исчерпания разовых факторов начала года, действующих на курс рубля в сторону укрепления, "нормализации" потоков капитала в страны с формирующимися рынками и снижения цен на нефть до 40 долларов США за баррель. В дальнейшем при стабилизации условий торговли в базовом варианте прогноза ожидается стабилизация реального эффективного курса рубля и, соответственно, номинальное ослабление рубля темпами, определяемыми инфляционным дифференциалом с торговыми партнерами. В целевом варианте ожидается умеренное укрепление рубля в реальном выражении, обусловленное ростом дифференциала производительностей (эффект Балассы-Самуэльсона).

В консервативном варианте в 2017 - 2020 годах закладывается более существенное ослабление рубля при снижении цен на нефть до 35 долларов США за баррель к концу 2017 года и продолжении снижения цен на нефть в реальном выражении в течение 2018 - 2020 годов. В течение 2017 года тренд на ослабление рубля в результате снижения цен на нефть будет несколько смягчен продажами иностранной валюты Минфина России, в результате чего изменение валютных резервов в 2017 году в этом варианте прогноза будет нулевым. В последующие годы продажи валюты Минфином России не прогнозируются.

Во всех трех сценариях экономического развития также предполагается продолжение реализации денежно-кредитной политики в рамках режима инфляционного таргетирования, что предполагает стремление Банка России обеспечить нахождение инфляции вблизи целевого уровня 4%, а также приверженность принципам свободного курсообразования. "Заякоривание" инфляционных ожиданий экономических агентов на целевом уровне при одновременном снижении зависимости как реального, так и номинального обменного курса рубля от колебаний цен на нефть создадут возможности для постепенного снижения ключевой ставки Банком России и закрепления долгосрочных процентных ставок на низком уровне.

Важной частью общей макроэкономической политики также является тарифное регулирование. Ограничение темпов роста тарифов естественных монополий уровнем инфляции в среднесрочной перспективе будет оставаться структурным фактором снижения инфляционного давления, повышения инвестиционной активности частного сектора (в силу снижения издержек и высвобождения ресурсов), а также призвано стимулировать повышение эффективности компаний инфраструктурного сектора.

Таким образом, реализация последовательной и согласованной макроэкономической политики будет обеспечивать стабильность основных макроэкономических параметров - выпуска, инфляции, реального эффективного курса рубля и долгосрочных процентных ставок - на прогнозном горизонте.

В описанных внешне- и внутриэкономических условиях в базовом и целевом сценариях прогнозируется рост ВВП на уровне 2% в 2017 году. Этот рост будет носить восстановительный характер и затронет широкий спектр секторов экономики. Если в 2015 - 2016 годах положительные темпы роста выпуска наблюдались только в торгуемых секторах экономики, получивших конкурентные преимущества от ослабления рубля, то в 2017 году рост затронет и неторгуемые секторы благодаря восстановлению внутреннего спроса. Таким образом, будет наблюдаться конвергенция темпов роста в торгуемых и неторгуемых секторах.

По оценкам Минэкономразвития России, расходы домашних хозяйств на конечное потребление возрастут в текущем году на 1,6 процента. Это будет обусловлено положительной динамикой доходов населения в реальном выражении. Как ожидается, продолжится наметившийся в прошлом году рост реальной заработной платы (на 1,3% в 2017 году после 0,7% в 2016 году). Кроме того, поддержку доходам населения окажут и социальные трансферты - важную роль здесь сыграет как единовременная выплата пенсионерам, так и индексация пенсий на уровень инфляции прошлого года, превышающий текущую инфляцию. Положительная динамика доходов населения наряду с ожидаемым оживлением потребительского кредитования окажет поддержку обороту розничной торговли (прогнозируется рост на 1,9% в 2017 году после снижения на 5,2% в 2016 году) и сектору услуг.

Одновременно в 2017 году ожидается повышение инвестиционной активности: снижение общего уровня экономической неопределенности в условиях значительного объема накопленных собственных ресурсов (рост прибыли в 2015 году составил 17,6%, в 2016 году - 17,3 процента). По оценке Минэкономразвития России, инвестиции в основной капитал вырастут на 2,0% в 2017 году. Восстановление инвестиционного спроса поддержит выпуск в инвестиционно-ориентированных отраслях (таких как производство машин и оборудования, производство транспортных средств, производство прочих неметаллических изделий).

В консервативном варианте прогноза ожидается, что темп роста ВВП не превысит 0,2% в 2017 году, однако все же останется положительным. Более низкие темпы экономического роста по сравнению с базовым и целевым сценариями будут обусловлены не только снижением доходов от экспортной деятельности, но и ухудшением настроений экономических агентов и формированием дополнительного оттока капитала, что в первую очередь скажется на инвестиционной активности.

Что касается инфляционной динамики, то в базовом и целевом вариантах прогноза в 2017 году прогнозируется дальнейшее замедление годовых темпов инфляции с текущих значений (4,3% г/г в марте). Ожидается, что инфляция достигнет целевого уровня в мае-июне, а в декабре 2017 года составит 3,8 процента. Прогнозируемое снижение инфляции ниже цели обусловлено разовым фактором - масштабным укреплением рубля в начале 2017 года. В 2018 - 2020 годах инфляция прогнозируется на целевом уровне - как в базовом, так и в целевом сценарии.

В консервативном варианте прогноза на фоне более заметного ослабления рубля, с одной стороны, и более низких темпов экономического роста, с другой, прогнозируется, что инфляция в конце 2017 года составит 4,1%, в 2018 году - повысится до уровня 4,3% на конец года, а с 2019 года - закрепится на целевом уровне.

После завершения периода восстановительного экономического роста в базовом варианте прогноза ожидается снижение темпов роста ВВП до уровня, соответствующего потенциальным темпам экономического роста (около 1,5 процента). В консервативном варианте ожидается, что темп роста ВВП приблизится к указанному уровню в 2020 году.

Низкие темпы роста потенциального выпуска обусловлены существующими в российской экономике ограничениями на факторы производства, которые касаются как трудовых ресурсов в силу неблагоприятной демографической ситуации, так и капитальных ресурсов (в силу недостаточного для необходимой модернизации объема и качества инвестиций в основной капитал).

На устранение указанных ограничений для экономического роста направлены меры, разрабатываемые в рамках подготовки Комплексного плана действий Правительства.

Таким образом, структурные меры, заложенные в целевой вариант прогноза, должны обеспечить:

- Рост численности занятых в экономике (за счет повышения экономической активности населения, роста мобильности на рынке труда, снижения уровня структурной безработицы, роста продолжительности активной жизни).

- Рост инвестиционной активности:

- с помощью создания предсказуемых условий ведения бизнеса на макро- и микроуровне

- посредством улучшения делового климата, трансформации налоговой системы, системы поддержки экспорта

- развития института проектного финансирования, обеспечивающего сопровождение проекта на всех стадиях - от разработки до правильного структурирования финансирования и последующего процесса реализации.

- Рост производительности труда (посредством реализации приоритетного проекта по повышению производительности труда, улучшения качества человеческого капитала через модернизацию системы образования и повышения квалификации). Предлагаемый комплекс структурных мер должен обеспечить ускорение темпов экономического роста до 3,1% в 2020 году при существенном росте доли инвестиций в основной капитал, что позволит создать условия для устойчивого экономического роста в будущем.

Основные показатели прогноза социально-экономического развития Российской Федерации на 2016 - 2020 годы

| 2016 | 2017 | 2018 | 2019 | 2020 | |

|---|---|---|---|---|---|

| Цены на нефть Urals (мировые), долл. США/барр. | |||||

| базовый | 41,7 | 45,6 | 40,8 | 41,6 | 42,4 |

| консервативный | 40,0 | 35,0 | 35,0 | 35,0 | |

| целевой | 45,6 | 40,8 | 41,6 | 42,4 | |

| Индекс потребительских цен, на конец года | |||||

| базовый | 5,4 | 3,8 | 4,0 | 4,0 | 4,0 |

| консервативный | 4,1 | 4,3 | 4,0 | 4,0 | |

| целевой | 3,8 | 4,0 | 4,0 | 4,0 | |

| Валовой внутренний продукт, темп роста % | |||||

| базовый | -0,2 | 2,0 | 1,5 | 1,5 | 1,5 |

| консервативный | 0,2 | 0,7 | и | 1,4 | |

| целевой | 2,0 | 1,7 | 2,5 | 3,1 | |

| Инвестиции в основной капитал, % | |||||

| базовый | -0,9 | 2,0 | 2,2 | 2,0 | 2,1 |

| консервативный | -1,2 | 0,2 | 1,5 | 1,5 | |

| целевой | 2,0 | 3,9 | 6,8 | 9,8 | |

| Промышленность, % | |||||

| базовый | 1,3 | 2,0 | 2,2 | 1,9 | 1,9 |

| консервативный | 0,9 | 1,2 | 1,6 | 1,8 | |

| целевой | 2,0 | 2,2 | 2,6 | 3,0 | |

| Реальные располагаемые доходы населения, % | |||||

| базовый | -5,9 | 1,0 | 1,5 | 1,2 | 1,1 |

| консервативный | 0,0 | 1,0 | 1,0 | 1,1 | |

| целевой | 1,0 | 1,8 | 2,1 | 2,5 | |

| Реальная заработная плата, % | |||||

| базовый | 0,7 | 1,3 | 2,7 | 1,3 | 1,3 |

| консервативный | 0,4 | 2,6 | 1,1 | 1,4 | |

| целевой | 1,3 | 2,9 | 1,9 | 2,5 | |

| Оборот розничной торговли, % | |||||

| базовый | -5,2 | 1,9 | 2,6 | 2,5 | 2,4 |

| консервативный | 0,5 | 0,9 | 1,6 | 1,8 | |

| целевой | 1,9 | 2,9 | 3,0 | 3,3 | |

| Экспорт - всего, млрд. долл. США | |||||

| базовый | 282 | 309 | 301 | 308 | 318 |

| консервативный | 283 | 268 | 271 | 277 | |

| целевой | 309 | 302 | 318 | 338 | |

| Импорт - всего, млрд. долл. США | |||||

| базовый | 192 | 203 | 210 | 218 | 226 |

| консервативный | 190 | 188 | 190 | 194 | |

| целевой | 203 | 212 | 228 | 252 | |

2. Демографическая ситуация

Реализация мер демографической политики в 2016 году в целом способствовала росту населения Российской Федерации, сохранению его естественного прироста, снижению показателей смертности, увеличению ожидаемой продолжительности жизни при рождении.

Однако в среднесрочной перспективе основным демографическим вектором станет усиление тенденции старения населения и, как следствие, ухудшение возрастной структуры.

Частично нивелировать негативные тенденции предполагается за счет Плана мероприятий по реализации Концепции демографической политики Российской Федерации на период до 2025 года и Указа Президента Российской Федерации от 7 мая 2012 г. № 606 "О мерах по реализации демографической политики Российской Федерации" (далее - меры демографической политики), направленных на повышение рождаемости, снижение смертности от предотвратимых причин, снижение смертности за счет улучшения условий и охраны труда, снижение материнской и младенческой смертности, улучшение репродуктивного здоровья, формирование мотивации к здоровому образу жизни, стимулирование к занятиям физкультурой и спортом и регулирование миграции.

С учетом этого наиболее вероятным в среднесрочной перспективе выглядит реализация среднего сценария демографического прогноза, разработанного Росстатом. Указанный сценарий был использован в качестве основы для всех вариантов прогноза.

Структурные изменения населения, обусловленные сокращением числа женщин возраста 20-29 лет в 2017-2018 годах и 20-34 лет в 2019-2020 годах, а также откладывание рождения первого ребенка на более поздний период будут сдерживать рост суммарного коэффициента рождаемости, который на протяжении всего прогнозного периода будет находиться в среднем на уровне 1,8 ребенка на женщину репродуктивного возраста. Общий коэффициент рождаемости после стабилизации в 2017-2018 годах с 2019 года начнет снижаться.

Мероприятия по сокращению уровня смертности, прежде всего граждан трудоспособного возраста, будут способствовать снижению возрастных коэффициентов смертности.

Демографический прогноз (средний вариант)

| 2016 г. | 2017 г. | 2018 г. | 2019 г. | 2020 г. | |

|---|---|---|---|---|---|

| Численность постоянного населения (среднегодовая), млн. чел. | 146,7 | 147,0 | 147,3 | 147,6 | 147,8 |

| Численность населения трудоспособного возраста | 83,7 | 82,8 | 81,9 | 81,2 | 80,6 |

| Численность населения старше трудоспособного возраста | 36,4 | 37,1 | 37,8 | 38,4 | 38,9 |

| Численность населения моложе трудоспособного возраста | 26,6 | 27,1 | 27,6 | 28,0 | 28,3 |

| Суммарный коэффициент рождаемости | 1,77 | 1,76 | 1,82 | 1,79 | 1,80 |

| Общий коэффициент рождаемости (на 1 000 человек населения) | 12,9 | 12,5 | 12,7 | 12,1 | 11,9 |

| Миграционный прирост, тыс. чел. | 262 | 302 | 300 | 297 | 295 |

Несмотря на отдельные положительные моменты, уже с 2019 года будет отмечена естественная убыль населения, а единственным источником восполнения для Российской Федерации станет прирост численности за счет миграции.

С учетом реализации мер государственной миграционной политики, направленных на повышение миграционной привлекательности Российской Федерации, в прогнозный период планируется ежегодно поддерживать миграционное сальдо на уровне около 300 тыс. человек, в первую очередь за счет привлечения на постоянное место жительства в Россию соотечественников, проживающих за рубежом, квалифицированных иностранных специалистов, перспективной молодежи.

Указанные меры позволят к 2020 году увеличить показатель численности населения страны до 147,8 млн. человек со 146,7 млн. человек в 2016 году. Однако ухудшение возрастной структуры (снижение численности населения трудоспособного возраста при одновременном увеличении численности старше и младше трудоспособного) приведет к росту демографической нагрузки, которая увеличится с 752 нетрудоспособных на 1000 лиц трудоспособного возраста в 2016 году до 834 в 2020 году.

3. Характеристика макроэкономических параметров базового варианта прогноза

В 2017 году основными факторами, вносящими положительный вклад в рост ВВП, станут расходы на конечное потребление домохозяйств и валовое накопление. Чистый экспорт и государственное управление сохранят незначительную отрицательную динамику. В 2018 году рост внутреннего потребления продолжится. Вклад расходов на конечное потребление домохозяйств последовательно возрастает с 0,8 до 1,2 п. п., а вклад валового накопления, после нормализации запасов материальных оборотных средств, снизится с 1,4 до 0,5 п. п., соответственно.

В 2017 году динамика ВВП продолжит положительную тенденцию, отмеченную в IV квартале 2016 г., и в целом за год темп прироста ВВП составит около 2,0%, в период 2018 - 2020 гг. прирост ВВП ожидается на уровне 1,5% ежегодно.

В ВВП по элементам использования ведущую роль в восстановлении динамики будет играть расширение потребительского и инвестиционного спроса (накопление основного капитала).

Общие расходы на конечное потребление по базовому варианту увеличатся в 2017 году на 0,9%, прежде всего в результате роста на 1,6% потребления домохозяйств и увеличения на 2,0% инвестиционного спроса. Конечное потребление государства сократится на 1 процент.

Восстановление инвестиционного спроса на фоне повышения уверенности инвесторов приведет к росту валового накопления основного капитала в период 2018 - 2020 гг. на уровне 2,0-2,2% ежегодно.

Динамика чистого экспорта при сохранении опережающего роста импорта в среднем в прогнозный период перейдет в область отрицательных значений и будет оказывать сдерживающее влияние на общеэкономическую динамику.

Динамика и структура элементов использования ВВП

| 2016 г. | 2017 г. | 2018 г. | 2019 г. | 2020 г. | |

|---|---|---|---|---|---|

| Динамика, в % к предыдущему году | |||||

| Валовой внутренний продукт | -0,2 | 2,0 | 1,5 | 1,5 | 1,5 |

| Расходы на конечное потребление | -3,5 | 0,9 | 1,5 | 1,5 | 1,6 |

| в том числе: | |||||

| Домашних хозяйств | -4,5 | 1,6 | 2,4 | 2,4 | 2,3 |

| Государственного управления | -0,5 | -1,0 | -1,0 | -1,0 | -0,5 |

| Валовое накопление | 1,5 | 6,2 | 1,7 | 2,8 | 1,9 |

| Валовое накопление основного капитала* | -1,8 | 2,2 | 2,2 | 2,0 | 2,1 |

| Внутренний спрос | -2,3 | 2,2 | 1,6 | 1,9 | 1,7 |

| Чистый экспорт | 20,8 | -2,4 | -0,7 | -6,3 | -2,5 |

| Экспорт | 3,1 | 2,6 | 3,8 | 1,6 | 2,2 |

| Импорт | -3,8 | 3,8 | 4,7 | 3,4 | 3,1 |

| Структура, в % к итогу | |||||

| Валовой внутренний продукт | 100 | 100 | 100 | 100 | 100 |

| Расходы на конечное потребление | 69,5 | 68,1 | 68,6 | 68,6 | 68,6 |

| в том числе: | |||||

| Домашних хозяйств | 51,1 | 50,3 | 51,2 | 51,7 | 52,0 |

| Государственного управления | 18,1 | 17,4 | 17,0 | 16,6 | 16,3 |

| Валовое накопление | 23,4 | 24,4 | 24,6 | 25,0 | 25,0 |

| Валовое накопление основного капитала* | 21,1 | 21,2 | 21,5 | 21,7 | 21,8 |

| Внутренний спрос | 92,9 | 92,5 | 93,2 | 93, б | 93,6 |

| Чистый экспорт | 5,2 | 5,6 | 4,7 | 4,3 | 4,3 |

| Экспорт | 25,7 | 25,4 | 25,8 | 25,5 | 25,5 |

| Импорт | 20,6 | 19,8 | 21,1 | 21,2 | 21,2 |

______________________________

* Включая чистое приобретение ценностей.

В целом внутренний спрос в 2017 году увеличится на 2,2%, в дальнейшем ожидаются уверенные положительные темпы на уровне 1,6-1,9% ежегодно до конца прогнозного периода.

С учетом прогнозируемых тенденций в 2017 году в ВВП по элементам использования ожидается качественное изменение: благодаря наращиванию запасов материальных оборотных средств доля валового накопления в ВВП (норма накопления) возрастет до 24,4% (23,4% ВВП в 2016 году). Доля внутреннего спроса в структуре использования ВВП будет составлять 92,5 процента.

Начиная с 2018 года рост промышленного производства и реальных располагаемых доходов населения станет определяющим внутренним фактором для восстановления инвестиционной активности и потребительского спроса. Накопление основного капитала за 2017-2020 гг. суммарно вырастет на 8,8%, а валовое накопление в целом - на 13,1 процента. Внутренний спрос за аналогичный период увеличится на 7,6%, частично отыграв снижение 2014-2016 годов.

Переход к положительной динамике производства ВВП в 2017 году (2,0%) будет являться результатом роста валовой добавленной стоимости (ВДС) всех компонент: добычи полезных ископаемых (0,7%), обрабатывающих производств (2,4%), распределении электроэнергии, газа и воды (1,5%), а также строительства (2,8%), оптовой и розничной торговли (2,1%), транспорта и связи (1,9 процента).

Рост валовой добавленной стоимости в сельском хозяйстве в 2017 году замедлится до 0,9% против 3,6% в урожайном 2016 году, а также вследствие исчерпания эффекта импортозамещения. Динамика строительства выйдет в область положительных значений вместе с повышением инвестиционной активности.

Оптовая и розничная торговля в условиях расширения потребительского спроса будет иметь уверенную положительную динамику - производство добавленной стоимости в отрасли в 2017 году на фоне роста промышленного производства и реальных располагаемых доходов населения вырастет на 2,1 процента.

Динамику валовой добавленной стоимости транспорта и связи (рост на 1,9%) будут определять динамика промышленного производства и расширение экспортных поставок энергоносителей, формирующие потребность в перевозках.

Динамику чистых налогов на продукты и импорт в 2017 году определят: рост налогооблагаемой базы в результате увеличения внутреннего производства, рост объема импортных поставок, адаптация к среднегодовому уровню мировых цен на нефть.

Производство ВВП и валовой добавленной стоимости по видам экономической деятельности

| 2016 г. | 2017 г. | 2018 г. | 2019 г. | 2020 г. | |

|---|---|---|---|---|---|

| Динамика, в % к предыдущему году | |||||

| Валовой внутренний продукт | -0,2 | 2,0 | 1,5 | 1,5 | 1,5 |

| в том числе: | |||||

| Сельское хозяйство, охота и лесное хозяйство | 3,6 | 0,9 | 2,0 | 2,3 | 1,0 |

| Промышленность | 1,3 | 2,0 | 2,2 | 1,9 | 1,9 |

| Добыча полезных ископаемых | 0,3 | 0,7 | 0,8 | 1,1 | 1,1 |

| Обрабатывающие производства | 1,1 | 2,4 | 3,0 | 2,8 | 2,7 |

| Производство и распределение электроэнергии, газа и воды | 2,6 | 1,5 | 1,5 | 1,3 | 1,2 |

| Строительство | -4,2 | 2,8 | 2,0 | 2,0 | 2,1 |

| Оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования | -3,1 | 2,1 | 1,4 | 1,2 | 1,2 |

| Транспорт и связь | 0,4 | 1,9 | 1,0 | 0,9 | 0,9 |

| Чистые налоги на продукты и импорт | 0,0 | 1,1 | 2,4 | 1,3 | 1,8 |

| Структура, в % к итогу | |||||

| Валовой внутренний продукт | 100 | 100 | 100 | 100 | 100 |

| в том числе: | |||||

| Сельское хозяйство, охота и лесное хозяйство | 4,0 | 4,0 | 4,1 | 4,1 | 4,1 |

| Промышленность | 23,6 | 23,7 | 23,9 | 24,1 | 24,1 |

| Добыча полезных ископаемых | 8,5 | 8,4 | 8,4 | 8,3 | 8,3 |

| Обрабатывающие производства | 12,4 | 12,4 | 12,7 | 12,9 | 13,0 |

| Производство и распределение электроэнергии, газа и воды | 2,8 | 2,8 | 2,8 | 2,8 | 2,8 |

| Строительство | 5,6 | 5,7 | 5,8 | 5,9 | 5,9 |

| Оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования | 14,4 | 14,6 | 14,7 | 14,8 | 14,9 |

| Транспорт и связь | 7,1 | 7,1 | 7,1 | 7,0 | 7,0 |

| Чистые налоги на продукты и импорт | 9,9 | 9,8 | 9,8 | 9,7 | 9,9 |

Начиная с 2018 года экономический рост продолжится, но его темпы останутся умеренными - в пределах 1,5 процента. Валовая добавленная стоимость в промышленности будет расти в 2018 - 2020 гг. темпами 2,0-2,1% в год. Ведущая роль в промышленном подъеме сместится к отраслям инвестиционного и конечного спроса. В добыче полезных ископаемых производство добавленной стоимости будет находиться в пределах слабой положительной динамики на фоне его существенного ускорения в обрабатывающих производствах с 1,1% в 2016 году до 2,7% в 2020 году. Динамику добавленной стоимости обрабатывающих производств будет поддерживать рост неэнергетического экспорта. В фондообразующих отраслях промышленности динамику производства добавленной стоимости будет определять состояние инвестиционного спроса.

В сельском хозяйстве ожидается ускорение роста валовой добавленной стоимости до 2,0% в 2018 году.

Рост производства валовой добавленной стоимости в строительстве в пределах 2,0-2,8% станет результатом возобновления роста инвестиций в основной капитал, необходимых для дальнейшего наращивания производства.

В отрасли "Транспорт и связь" ежегодный рост валовой добавленной стоимости в 2018 - 2020 гг. составит 0,9-1,0 процента.

Пропорции формирования ВВП по источникам доходов, по оценке Минэкономразвития России, будут изменяться следующим образом. Удельный вес оплаты труда наемных работников в 2017 году снизится по сравнению с 2016 годом на 0,6 п. п. - с 46,9 до 46,3% ВВП. Снижение произойдет из-за более низкого роста фонда заработной платы по отношению к наращиванию стоимостного объема ВВП в частном секторе экономики.

Доля чистых налогов на производство и импорт в первичных доходах экономики останется на уровне 10,9% ежегодно до 2020 года.

ВВП по источникам доходов

| (в % к итогу) | |||||

|---|---|---|---|---|---|

| 2016 г. | 2017 г. | 2018 г. | 2019 г. | 2020 г. | |

| ВВП | 100 | 100 | 100 | 100 | 100 |

| Оплата труда наемных работников | 46,9 | 46,3 | 46,9 | 46,9 | 46,9 |

| Чистые налоги на производство и импорт | 10,9 | 10,9 | 10,9 | 10,9 | 10,9 |

| Валовая прибыль экономики и валовые смешанные доходы | 42,2 | 42,9 | 42,2 | 42,2 | 42,2 |

В результате удельный вес валовой прибыли экономики и валовых смешанных доходов в структуре ВВП в 2017 году может вырасти до 42,9% ВВП (42,2% ВВП в 2016 году). Такой структурный сдвиг в распределении первичных доходов приведет к увеличению объема прибыли, остающейся в распоряжении предприятий, что создаст финансовые возможности роста инвестиций в основной капитал.

В период 2018-2020 гг. удельный вес валовой прибыли экономики и валовых смешанных доходов в структуре ВВП останется в пределах 42,2% ВВП. Сохранение объема прибыли, в свою очередь, будет создавать возможность для продолжения наращивания инвестиций.

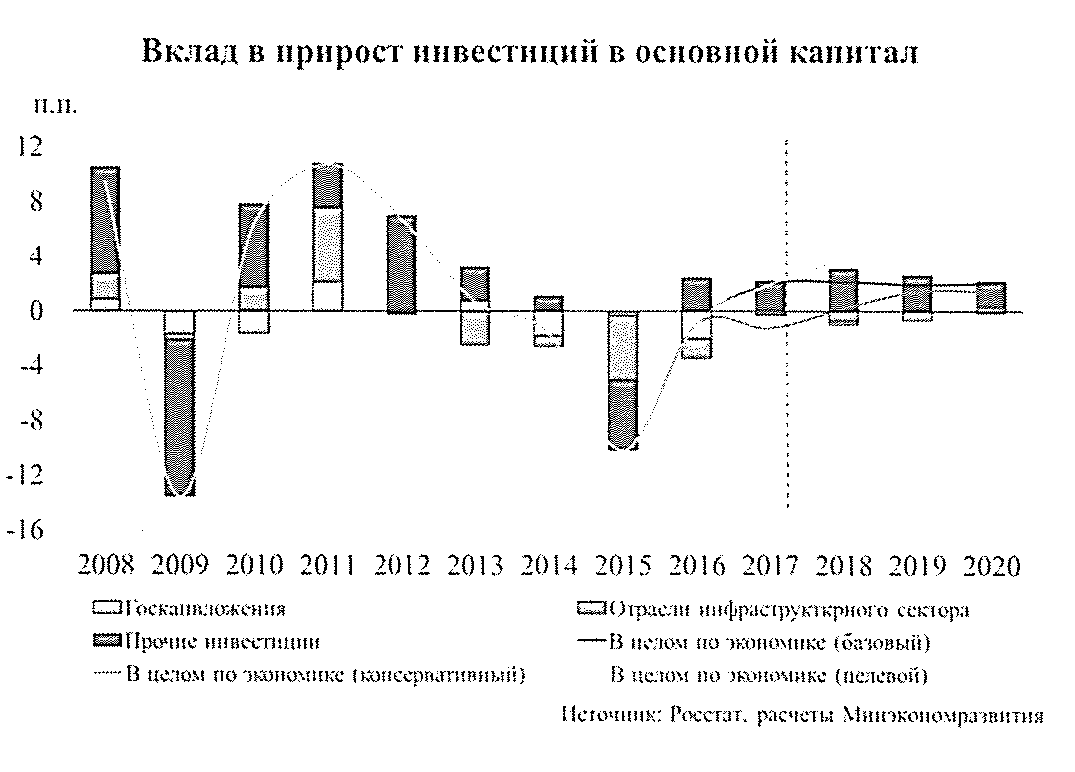

4. Инвестиции в основной капитал

С конца 2015 г. темпы сокращения инвестиций в основной капитал начали замедляться. В 2016 году инвестиционная активность стабилизировалась, и по итогам года снижение составило 0,9 процента.

В базовом варианте динамика инвестиций в 2017 году перейдет в положительную область: рост составит 2,0 процента. Основной вклад (2,2 п. п.) будет обеспечен сохранением наблюдавшегося в 2016 году роста инвестиционной активности частного сектора на фоне замедления темпов сокращения государственных капитальных вложений. Положительное влияние на общую динамику окажут инвестиции в транспортный комплекс (без трубопроводного), строительство и недвижимость, обрабатывающую промышленность (за счет роста инвестиций в химическое производство и машиностроение). Финансовым ресурсом восстановления инвестиционной активности послужит рост прибыли организаций (в 2015 году на 17,6%, в 2016 году на 17,3 процента).

В результате перераспределения источников финансирования в сторону собственных средств (доля инвестиций за счет собственных средств увеличивается с 2010 года, по итогам 2015 года превысила 50%, а в 2016 году составила 51,8%) возрастает чувствительность инвестиционного процесса к прибыльности реального сектора и амортизационной политике. Собственные средства организаций останутся основным инвестиционным ресурсом в среднесрочный период.

В среднем прирост инвестиций в основной капитал в 2018 - 2020 годах составит 2,1% в год и будет определяться возможностью наращивания частных инвестиций на фоне сокращения государственных инвестиционных расходов. При таких темпах роста валовое накопление основного капитала достигнет 21,8% ВВП в 2020 году.

Основой для инвестиционного роста в среднесрочный период послужит повышение уровня доверия бизнеса на фоне достижения макроэкономической стабильности (низкая инфляция, устойчивая бюджетная конструкция). Положительное влияние на восстановление инвестиционного спроса будет оказывать ограничение роста тарифов: сокращение издержек компаний позволит направить часть высвободившихся средств на инвестиционные нужды. Среди рисков, возникающих в результате тарифных ограничений в инвестиционной сфере, следует выделить возможное дальнейшее сокращение объемов инвестиционных программ в сетевом комплексе электроэнергетики.

Восстановлению инвестиционной активности будут способствовать рост инвестиций в обрабатывающую промышленность (без нефтепереработки), отрасли сферы услуг (операции с недвижимым имуществом, торговля и финансовое посредничество) и топливно-энергетический комплекс.

Динамика инвестиций в основной капитал, %

| 2017 | 2018 | 2019 | 2020 | |

|---|---|---|---|---|

| Топливно-энергетический комплекс | 98,6 | 100,0 | 101,4 | 102,1 |

| Транспорт (без трубопроводного) и связь | 103,3 | 97,8 | 95,8 | 99,3 |

| Агропромышленный комплекс | 99,7 | 100,7 | 100,9 | 101,9 |

| Образование, здравоохранение | 103,9 | 102,2 | 102,3 | 102,3 |

| Торговля | 101,9 | 105,1 | 105,2 | 103,3 |

| Обрабатывающая промышленность (без нефтепереработки) | 103,6 | 103,2 | 103,4 | 103,3 |

| Недвижимость и строительный комплекс | 104,9 | 106,2 | 104,5 | 102,6 |

Среднегодовой прирост инвестиций в 2018-2020 годах в обрабатывающую промышленность (без нефтепереработки) составит 3,3%, основным драйвером восстановления инвестиционной активности в обрабатывающей промышленности (без нефтепереработки) выступит химическое производство, которое успешно реализовывает потенциал импортозамещения: крупные компании химического комплекса предполагают продолжить реализацию инвестиционных проектов, в том числе по выпуску импортозамещающей продукции. Положительный вклад в динамику инвестиций будет поддерживаться ростом капитальных вложений в деревообрабатывающий комплекс, отрасли машиностроения и пищевую промышленность.

Одним из факторов восстановления роста инвестиционной активности будет являться динамика инвестиций в строительный комплекс и операции с недвижимым имуществом. После сокращения доли капитальных вложений в строительный комплекс и операции с недвижимым имуществом в 2016 году до 24,2% к 2019 году ожидается ее постепенное восстановление до уровня 2015 года.

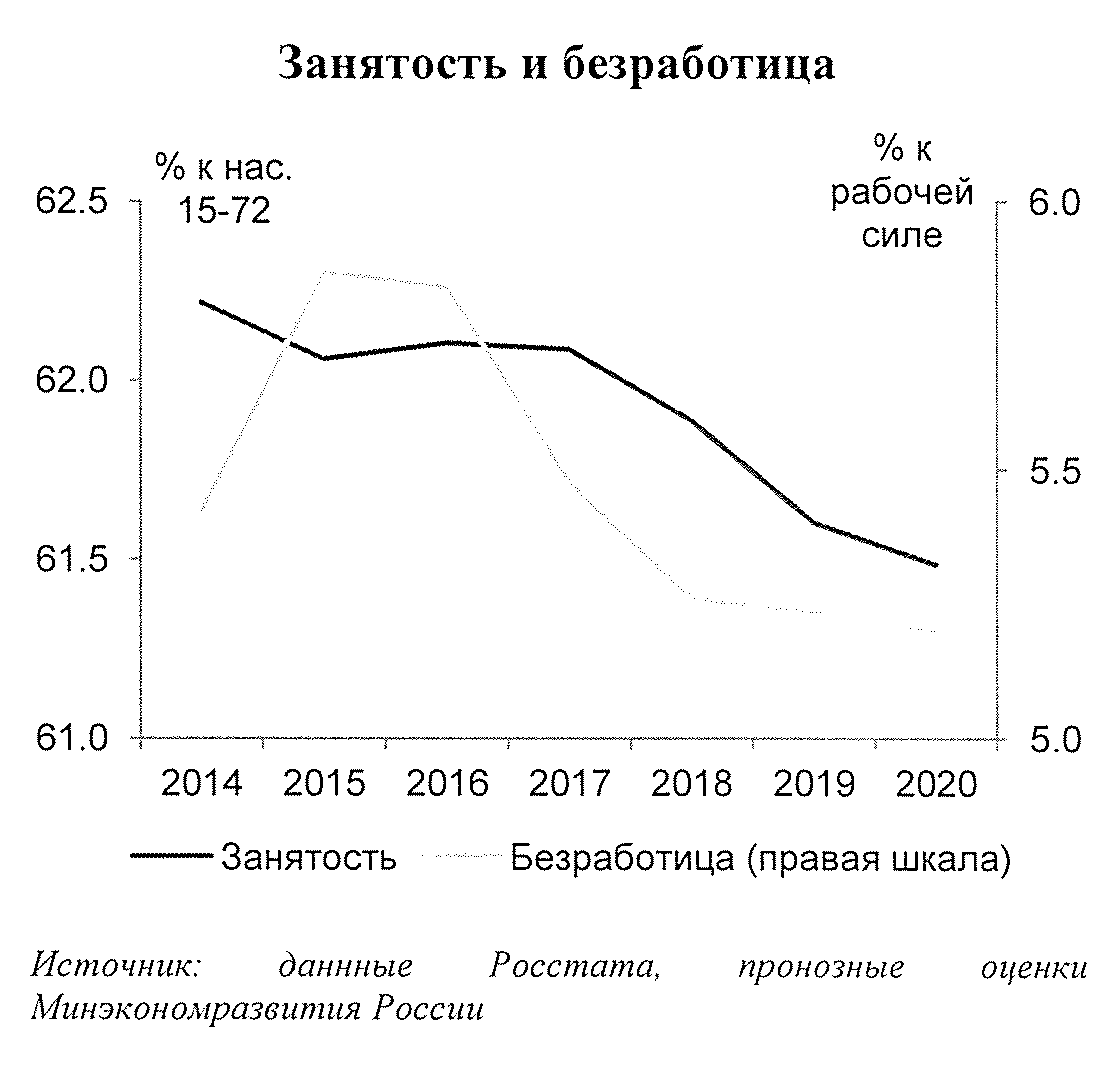

5. Рынок труда, доходы и потребление населения

Рынок труда в среднесрочной перспективе будет в значительной степени определяться демографическими тенденциями. Положительный эффект от увеличения экономической активности в отдельных возрастах (в том числе населения околопенсионного возраста) будет компенсирован сокращением численности населения в трудоспособном возрасте. В результате в среднесрочной перспективе численность рабочей силы снизится с 72,7 млн. человек в 2016 году до 71,7 млн. человек в 2020 году (численность населения в трудоспособном возрасте - с 83,7 млн. человек до 80,6 млн. человек).

Вместе с тем в условиях роста экономики в целом спрос на трудовые ресурсы будет сохраняться устойчиво высоким. Ожидается, что уровень безработицы будет снижаться и к 2019 - 2020 гг. составит 5,2% (в методологии обследования рабочей силы - 4,9 процента).

Численность занятых в этих условиях снизится с 68,4 млн. человек в 2016 году до 67,9 млн. человек в 2020 году в основном за счет уже отмеченных демографических факторов.

В прогнозный период будет продолжена реализация мер по повышению оплаты труда отдельных категорий персонала бюджетной сферы (врачи, средний и младший медицинский персонал, педагогические работники дополнительного образования детей и оказывающие социальные услуги детям-сиротам и детям, оставшимся без попечения родителей, преподаватели и мастера производственного обучения среднего профессионального образования, преподаватели вузов, работники науки и культуры) в соответствии с Указами Президента Российской Федерации от 7 мая 2012 г. № 597 "О мероприятиях по реализации государственной социальной политики", от 1 июня 2012 г. № 761 "О национальной стратегии действий в интересах детей на 2012-2017 годы" и от 28 декабря 2012 г. № 1688 "О некоторых мерах по реализации государственной политики в сфере защиты детей-сирот и детей, оставшихся без попечения родителей".. Ожидается, что целевые уровни по вышеуказанным категориям будут достигнуты не позднее начала 2018 года с последующим поддержанием в 2019 - 2020 годах.

Темпы роста реальной заработной платы в частном секторе после ускорения роста в 2016-2017 гг. в 2018-2020 гг. будут сохраняться на уровне потенциального роста экономики.

С учетом динамики инфляции реальная заработная плата в целом по экономике в текущем году продемонстрирует рост на 1,3 процента. В 2018 году за счет целевых категорий бюджетного сектора рост может ускориться до 2,7 процента. В целом за 2018 - 2020 гг. в условиях базового варианта реальная заработная плата в целом по экономике увеличится на 5,4 процента.

Источник: данные Росстата, прогнозные оценки Минэкономразвития России

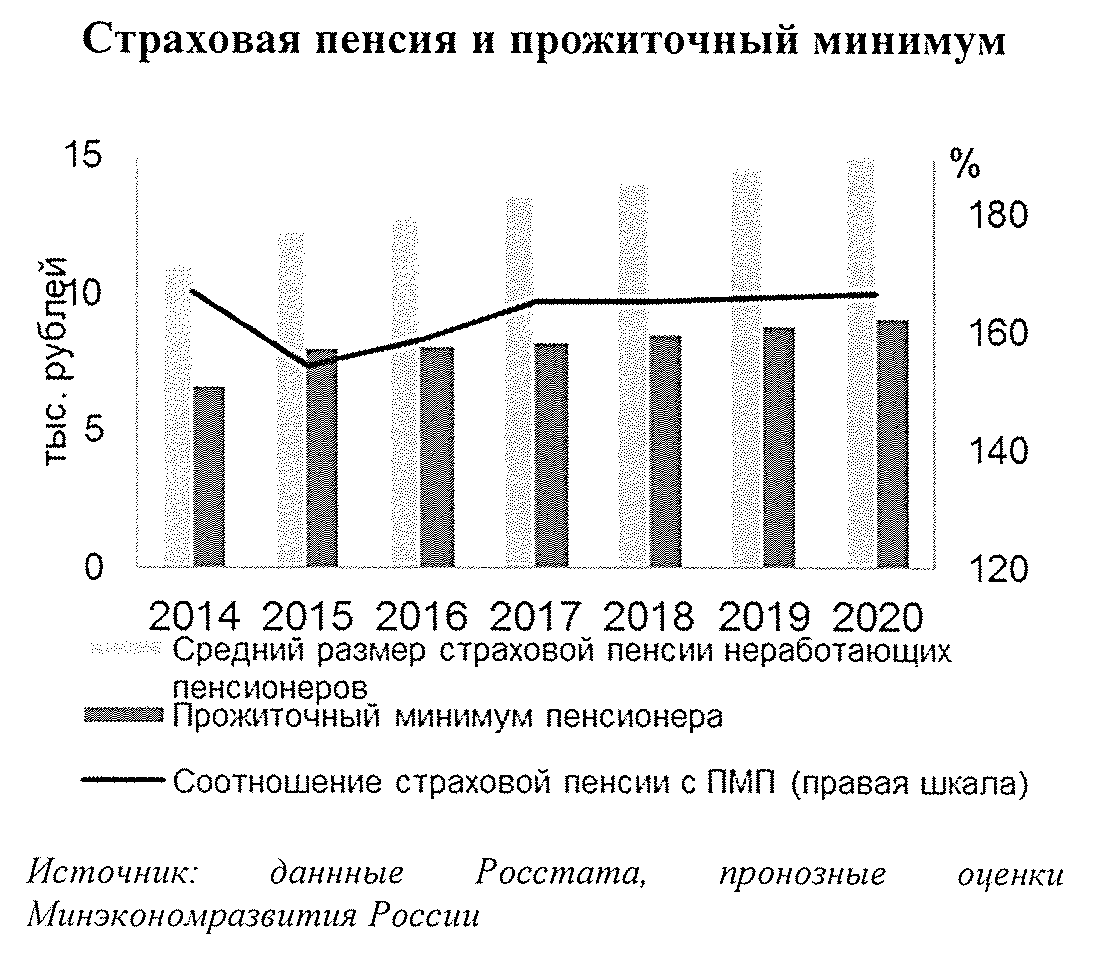

В части пенсионного обеспечения базовым вариантом предусматривается увеличение страховых пенсий не реже одного раза в год исходя из роста индекса потребительских цен за прошедший год.

В целом за 2017 - 2020 гг. средний размер страховой пенсии неработающих пенсионеров вырастет на 18,3 процента.

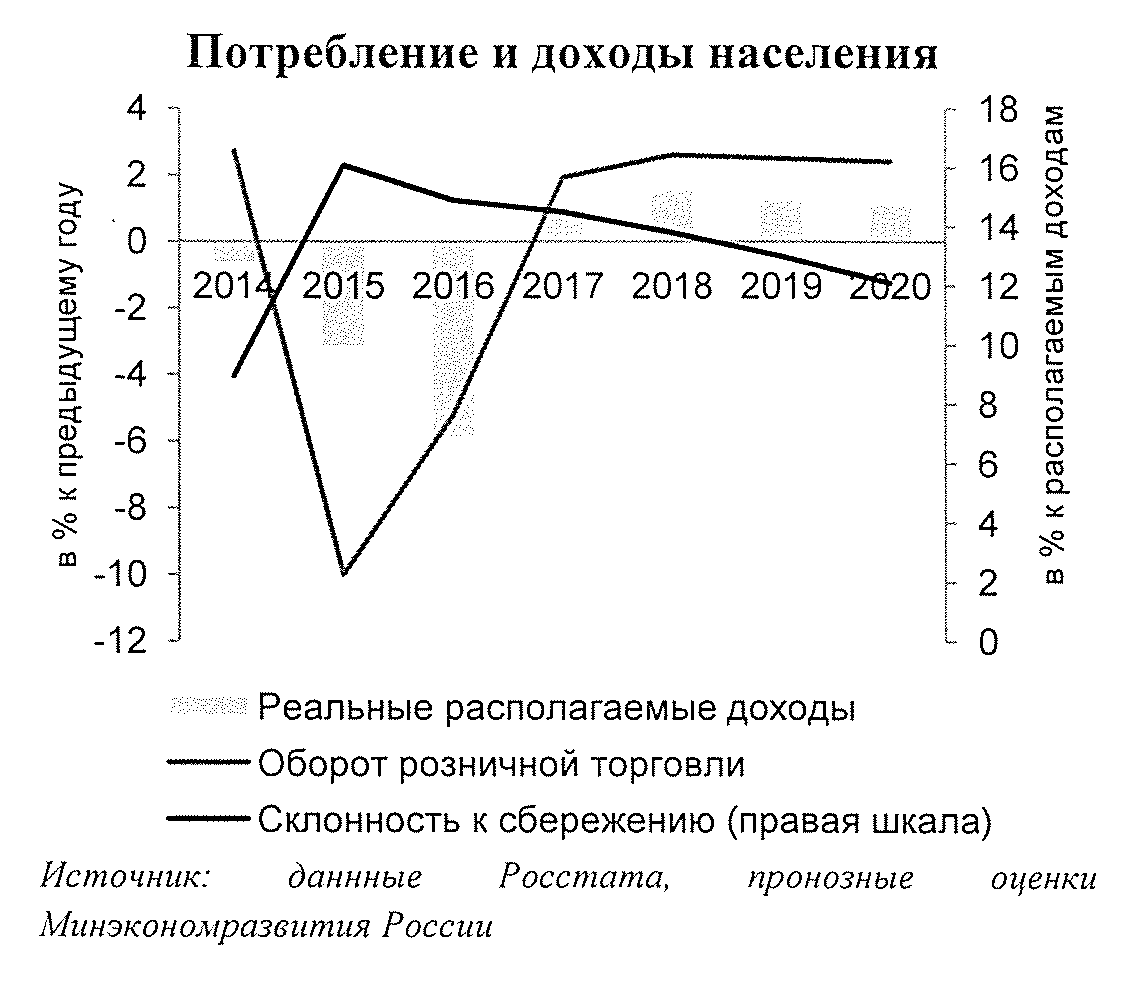

Ожидается, что реальные располагаемые доходы после трехлетнего спада выйдут в область положительных значений уже в текущем году, чему будет способствовать ряд факторов. Во-первых, рост реальной заработной платы, начавшийся в 2016 году, продолжится с некоторым ускорением темпов роста. Во-вторых, росту реальных располагаемых доходов населения будет способствовать положительная динамика доходов от предпринимательской деятельности в условиях постепенного восстановления экономики, а также доходов от собственности. Динамика социальных трансфертов также будет фактором роста денежных доходов за счет единовременной денежной выплаты всем пенсионерам в размере 5000 рублей, произведенной в начале года, а также индексации страховых пенсий неработающих пенсионеров на уровень инфляции предыдущего года, превышающую текущую инфляцию. В результате рост реальных располагаемых доходов населения в 2017 году может составить 1 процент.

Ускорение реальной заработной платы, ожидаемое в 2018 году в большей степени за счет реализации мер по повышению оплаты труда отдельных категорий персонала при одновременном ускорении темпов роста доходов от предпринимательской деятельности, положительно повлияет на динамику реальных располагаемых доходов - рост ускорится до 1,5 процента. Динамика реальной заработной платы отразится на доходах и в 2019-2020 годах. Однако замедление темпов роста реальных располагаемых доходов будет более сдержанным, чем заработной платы, за счет опережающей динамики прочих компонент. В результате в 2019-2020 гг. среднегодовые темпы роста реальных располагаемых доходов населения составят 1,2 процента.

В условиях роста реальной заработной платы и реальных располагаемых доходов население постепенно начнет отходить от сберегательной модели поведения, восстанавливая потребительскую активность. Дополнительным фактором поддержки розничного товарооборота станет восстановление (с постепенным наращиванием объемов) потребительского кредитования. В результате уже в 2017 году оборот розничной торговли может продемонстрировать рост на 1,9% с последующим ускорением до 2,6% в 2018 году, обусловленным пиковым на среднесрочном периоде темпом роста доходных показателей. В 2019-2020 гг. рост оборота розничной торговли составит 2,5-2,4 процента. В части динамики платных услуг населению ожидается ускорение роста с 1,7% в 2017 году до 2,3% в 2020 году.

Доля населения с денежными доходами ниже величины прожиточного минимума вслед за ростом доходов будет снижаться в 2017-2020 гг. в среднем на 0,4 п. п. в год и к 2020 году достигнет 11,9% от общей численности населения.

6. Реальный сектор экономики

Топливно-энергетический комплекс

В 2017 году объем добычи нефти оценивается на уровне 549 млн. тонн. Рост добычи к 2020 году по базовому варианту составит 553 млн. тонн. В прогнозный период динамику развития отрасли будут определять следующие факторы:

истощение экономических и рентабельных запасов в регионах добычи с развитой инфраструктурой (Западная Сибирь, Урал, Поволжье). Спад добычи нефти будет компенсироваться за счет увеличения коэффициента извлечения нефти на "зрелых" месторождениях и расширения площадей бурения, а также внедрения новых технологий и ввода новых месторождений, расположенных в удаленных регионах со сложными условиями разработки;

снижение поставок нефти на внутренний рынок. С учетом обеспечения внутреннего рынка и повышения глубины переработки объем поставок нефти на российские нефтеперерабатывающие заводы к 2020 году будет снижаться (-5,0% к 2016 году).

рост экспорта нефти. С учетом экономической привлекательности экспорта нефти из-за принятого "налогового маневра", а также снижения первичной переработки нефти при постепенной модернизации нефтеперерабатывающих заводов и увеличения глубины ее переработки экспорт нефти вырастет к 2020 году до 270,7 млн. т (+6,3% к уровню 2016 года) за счет роста поставок в страны дальнего зарубежья;

рост инвестиций. С учетом существующих кредитных рисков, конъюнктурных ограничений и смещения сроков ввода новых месторождений, расположенных в удаленных регионах со сложными условиями разработки в 2017 году ожидается стагнация инвестиций в добычу нефти (+1,0% к уровню 2016 года).

Начиная с 2018 года предполагается увеличение объемов инвестиций в разработку новых месторождений (в том числе проектов по освоению шельфа, трудноизвлекаемых запасов). Дополнительным импульсом для инвестиций являются реализуемые в настоящее время российскими компаниями проекты импортозамещения в области технологий направленного бурения, программных средств для процессов бурения и добычи, производства нефтегазового оборудования, технологий и оборудования, используемых при разработке трудноизвлекаемых запасов и реализации шельфовых проектов.

При более благоприятной конъюнктуре целевого варианта развития экономики, увеличении коэффициента извлечения нефти на "зрелых" месторождениях, интенсификации добычи за счет внедрения новых передовых технологий и ввода новых месторождений, расположенных в удаленных регионах со сложными условиями разработки, ускоренной реализации проектов импортозамещения в области производства нефтегазового оборудования, технологий и оборудования, используемых при разработке трудноизвлекаемых запасов, а также программных средств для процессов бурения и добычи имеется возможность к 2020 году нарастить добычу нефти. Ее объем прогнозируется на 3 млн. т выше уровня базового варианта.

Объем добычи газа в 2017 году оценивается на уровне 657,2 млрд. куб. м с учетом необходимости наращивания объемов закачки в подземные хранилища газа в связи с увеличенным отбором газа из подземных хранилищ газа по итогам 2016 года. Экспорт сетевого газа в дальнее зарубежье уменьшится по сравнению с уровнем 2016 года из-за роста цен на газ и снижения конкурентоспособности газа относительно альтернативных видов топлива, в том числе угля и возобновляемых источников энергии, а также в связи с приостановлением решения Европейской Комиссии о расширении доступа ПАО "Газпром" к дополнительным мощностям магистрального газопровода OPAL. С учетом сложившихся взаимоотношений с Украиной поставки российского газа в Украину в 2017 году оцениваются не выше 6,2 млрд. куб. метров.

К 2020 году удастся нарастить добычу газа до 685 млрд. куб. метров.

В прогнозный период динамику развития отрасли будут определять следующие факторы:

рост экспорта газа в связи с началом поставок трубопроводного газа в Китай и вводом в эксплуатацию завода по сжижению природного газа в рамках проекта "Ямал СПГ", при этом экспорт сжиженного природного газа к 2020 году достигнет 20,8 млн. т (+90,8% к 2016 году), а экспорт трубопроводного газа увеличится до 206,4 млрд. куб. м (+3,9% к уровню 2016 года);

низкие темпы прироста поставок газа на внутренний рынок. К 2020 году внутреннее потребление составит 460,4 млрд. куб. м (+0,4% к уровню 2016 года).

умеренный рост инвестиций в обустройство месторождений в условиях неполного использования имеющихся добычных мощностей (+1,2% к 2020 году по сравнению с 2016 годом). Немаловажную роль в приросте объемов инвестиций будут играть капитальные вложения в формирование Якутского центра газодобычи. Вклад в инвестиции в добычу газа со стороны независимых производителей газа будет обеспечиваться реализацией проекта "Ямал СПГ" в части обустройства Южно-Тамбейского месторождения. В транспорте газа основными проектами, обеспечивающими прогнозируемый объем инвестиций в основной капитал (+9,3% к 2020 году по сравнению с 2016 годом), будут газопроводы "Сила Сибири", "Северный поток-2" и "Турецкий поток".

В целевом варианте предполагаются более высокие объемы поставок газа в Китай, ускоренное наращивание мощностей по производству сжиженного природного газа в рамках проекта "Ямал СПГ", а также более динамичный рост внутреннего потребления газа. Так, добыча газа к 2020 году может достичь 697 млрд. куб. м, при этом на экспорт будут направлены дополнительные объемы газа порядка 10 млрд. куб. метров.

В 2017 году добыча угля оценивается на уровне 391 млн. тонн. Рост добычи угля в базовом варианте к 2020 году составит 410 млн. тонн.

Динамику развития угольной отрасли в прогнозный период будут определять следующие факторы:

высокие логистические издержки (доля транспортных затрат в конечной цене угля у потребителя по отдельным направлениям достигает более 50%);

низкая пропускная способность железнодорожной сети (в особенности пограничные переходы) и портов. Минэнерго России, Минтранс России совместно с ОАО "РЖД" и угольными компаниями осуществляют координацию работ по синхронизации реализации проектов по развитию угольной промышленности и транспортной инфраструктуры (железнодорожной и морских портов) с целью обеспечения намерений угольных компаний по росту поставок российского угля на экспорт;

стагнация внутреннего спроса на энергетический уголь в условиях конкуренции газа; высокая капиталоемкость и длительность разработки новых месторождений;

переход на долгосрочные контракты поставок угля для предприятий электроэнергетики, жилищно-коммунального хозяйства и металлургии, формирование биржевой торговли углем, расширение области использования угольной продукции (цементная и химическая промышленности, глубокая переработка) будут способствовать развитию рынков сбыта угольного топлива. Рост внутриреспубликанского потребления к 2020 году прогнозируется на уровне 195 млн. т (+5,3% к 2016 году);

с учетом внешнеэкономической конъюнктуры, обеспечения потребностей внутреннего рынка и транспортных возможностей экспорт угля к 2020 году вырастет до 185 млн. т (+7,9% к 2016 году).

Среднегодовые темпы роста объемов инвестиций в угольную отрасль в 2018 - 2020 гг. составят 100,5 процента.

В целевом сценарии ожидаются более высокие темпы роста объемов поставок угля на экспорт (+10,9% к 2016 году), а также более динамичный рост внутреннего потребления угля (+6,4%). Так, добыча угля к 2020 году может достичь 420 млн. т (+9,0 процента).

Прогнозируемое сокращение производства нефтепродуктов в базовом варианте социально-экономического развития экономики Российской Федерации обусловлено:

снижением потребления топочного мазута в ЖКХ и переориентацией нефтяных компаний в действующих налоговых условиях с экспорта "темных" нефтепродуктов на более привлекательный экспорт нефти, а также плановой оптимизацией объемов переработки с учетом внутреннего спроса. Объем первичной переработки нефти уменьшится к 2020 году по сравнению с 2016 годом на 14,2 млн. тонн;

в структуре экспорта нефтепродуктов продолжится замещение "темных" нефтепродуктов "светлыми" наряду с прогнозируемым ростом экспорта дизельного топлива и автомобильного бензина к 2020 году. Объем экспорта нефтепродуктов с учетом обеспечения внутреннего рынка моторными топливами и снижения привлекательности экспорта "темных" нефтепродуктов при высокой конкуренции на мировых рынках нефтепродуктов и снижении потребления в 2017 году снизится на 2 млн. т относительно предыдущего года, а к 2020 году указанная разница составит 5 млн. тонн;

умеренный рост внутреннего потребления "светлых" нефтепродуктов в базовом варианте прогноза ожидается уже начиная с 2017 года. К 2020 году суммарный объем внутреннего потребления автомобильного бензина и дизельного топлива вырастет на 9,4% по сравнению с уровнем 2016 года;

завершение мероприятий по модернизации нефтеперерабатывающих заводов наряду с изменением действующих налоговых условий, связанных с влиянием цены на нефть и курса рубля, с учетом тенденций внутреннего рынка моторных топлив окажут влияние на инвестиционную активность предприятий отрасли. В 2020 году индекс физического объема инвестиций составит 95,9% по отношению к 2016 году.

В целевом варианте ожидается увеличение объемов внутреннего потребления и экспорта "светлых" нефтепродуктов по сравнению с базовым вариантом.

Так, прирост внутреннего потребления автомобильного бензина и дизельного топлива в 2020 году (по сравнению с показателем 2016 года) в целевом варианте будет на 1,7 млн. т выше показателя базового варианта. Прирост суммарного экспорта этих видов нефтепродуктов в 2020 году (по сравнению с показателем 2016 года) в целевом варианте будет на 8,7 млн. т выше показателя базового варианта. При этом структура экспорта нефтепродуктов, как и в базовом варианте, будет иметь тенденцию на наращивание доли экспорта "светлых" нефтепродуктов.

Увеличение внутреннего потребления и экспорта нефтепродуктов положительно скажется на выпуске "светлых" нефтепродуктов, который в целевом варианте прогноза также будет превышать объемы базового. Прирост суммарного производства автомобильного бензина и дизельного топлива в 2020 году (по сравнению с показателем 2016 года) в целевом варианте будет на 10,4 млн. т выше показателя базового варианта.

В 2017 год прогнозируется рост выработки электроэнергии до 1092,2 млрд. киловатт-часов (увеличение 100,5% к 2016 год), при этом потребление вырастет на 100,7% к уровню 2016 года. В прогнозный период динамику развития отрасли будут определять следующие факторы:

рост выработки электроэнергии к 2020 году составит 2.2% по отношению к 2016 году, потребление вырастет на 2.4% к 2016 году.

темп роста обеспечения электрической энергией, газом и паром; кондиционирование воздуха в 2020 году по отношению к 2016 году составит 105,7 процента. В условиях высокой зависимости потребления электроэнергии на внутреннем рынке от температурного фактора возможно колебание темпов производства и потребления в пределах 0,3-0,6% в год в зависимости от температурных отклонений от среднемноголетних значений;

уменьшение экспорта электроэнергии. Это связанно с развитием рынка электроэнергии других стран с учетом прогнозируемых макроэкономических условий и тарифных решений по темпам роста цен на электроэнергию на внутреннем рынке по сравнению с прогнозным темпом роста на рынках стран - торговых партнеров. В условиях девальвации рубля возможен рост экспорта в Финляндию и страны Балтии. В Республику Беларусь с 2019 года заложены ежегодные поставки в рамках параллельной работы энергосистем, что обусловлено вводом в эксплуатацию в республике эффективной генерирующей мощности, позволяющей покрывать собственное энергопотребление. Экспорт электроэнергии к 2020 году составит 14.6 млрд. киловатт-часов (-17,5% к 2016 году);

основную нагрузку по производству электроэнергии в 2020 году будут нести тепловые электростанции, при этом ожидается снижение производства электроэнергии на 1,9% к 2016 году. В структуре производства электроэнергии доля ТЭС снизится с 65.7 % в 2016 году до 62,1% в 2020 году. Производство на АЭС увеличится на 12,0% к 2016 году при увеличении доли с 18,1 до 19,9%, а на ГЭС - на 4,8% при увеличении доли с 17,2 до 17,7% соответственно;

в 2017 - 2020 гг. планируется ввод мощностей в объеме более 15,5 ГВатт, что потребует суммарных инвестиций в размере около 3 трлн. рублей, из них на генерацию и сетевое хозяйство будет приходиться порядка 69% и 31% соответственно.

При реализации целевого сценария развития прогнозируется более динамичный рост спроса на электрическую энергию. В 2020 году по отношению к 2016 году прогнозная динамика обеспечения электрической энергией, газом и паром; кондиционирование воздуха составит 107,3 процента. При этом возможно увеличение объема экспорта электроэнергии, что связано с прогнозируемым увеличением экспорта в Китай.

Металлургический комплекс

В 2017 году рост металлургического производства составит 101,9% к 2016 году (в 2020 году - 107,4% к 2016 году); рост производства готовых металлических изделий, кроме машин и оборудования - 101,1% (104,2 процента).

Прогноз развития металлургического комплекса России будут определять следующие факторы:

экспортные поставки продукции металлургического комплекса (прежде всего, цветных металлов) будут определяться прогнозируемым ростом цен на мировом рынке (при этом экспертами Мирового банка и Международного валютного фонда на 2017 - 2020 гг. прогнозируется незначительный рост цен на основные цветные металлы: по меди - 117,8-121,6% к уровню 2016 года, по алюминию - 112,5-123,9% и по никелю - 131,6-120,8% соответственно. Экспортные поставки цветных и черных металлов в 2017 - 2020 гг. будут увеличиваться в среднем на 1-3 процента;

внутреннее потребление будет определяться спросом со стороны основных секторов-потребителей продукции металлургического комплекса (машиностроительный комплекс, строительная отрасль).

В прогнозный период предполагается рост инвестиций в основной капитал, начиная с 2017 года. При этом уровень инвестиций в 2020 году по отношению к 2016 году составит 105,9 процента. В среднесрочной перспективе намечается завершение модернизации мощностей ОАО "ГМК "Норильский никель", в частности Надеждинского завода. В 2012 году начато строительство крупного прокатного комплекса по производству широкоформатного листа на ОАО "Каменск-Уральский металлургический завод" (объем инвестиций оценивается в 30 млрд. рублей), первая очередь была введена в 2015 году, вторая намечена к вводу в 2017 году.

Кроме того, в настоящее время осуществляется крупная программа по модернизации алюминиевой промышленности Российской Федерации, в результате которой уже были закрыты и выведены из эксплуатации устаревшие мощности на Богословском, Волгоградском, Волховском, Надвоицком, Новокузнецком и Уральском алюминиевых заводах. Ведется работа по их перепрофилированию.

При реализации целевого сценария дополнительными факторами, обусловливающими развитие металлургического комплекса России в среднесрочной перспективе, станут:

дальнейшее развитие производства высокопередельной продукции, в том числе продукции малотоннажных производств;

более ускоренное по сравнению с базовым вариантом развитие основных секторов-потребителей продукции металлургического комплекса, в том числе за счет реализации планов импортозамещения в отраслях-потребителях (ОПК, производство бытовой техники и медицинских изделий, нефтехимическая, энергетическая и химическая отрасли и др.);

восстановление инвестиционной политики компаний после инвестиционной паузы и завершение ряда инвестиционных проектов.

В целевом варианте уровень инвестиций в 2020 году по отношению к 2016 году составит 109,9 процента. Рост металлургического производства в 2020 году составит 110,7% к 2016 году; рост производстве готовых металлических изделий, кроме машин и оборудования - 110,0 процента.

Производство прочих неметаллических минеральных продуктов

Динамика развития отрасли определялась сокращением спроса на строительные материалы со стороны строительного сектора (индекс по виду деятельности "Строительство" в 2016 году составил 95,7% по сравнению с 2015 годом). В настоящее время загрузка мощностей по производству строительных материалов не превышает 70-80%, что свидетельствует об имеющемся потенциале отрасли для увеличения объемов производства.

В 2017-2020 гг. развитие отрасли прочей неметаллической минеральной продукции будут определять следующие факторы:

спрос со стороны строительного комплекса, обусловленный ростом доходов населения и инвестиционной активности. В соответствии с данными Минстроя России, в 2017-2020 гг. планируется постепенный рост значения показателя объема ввода жилья. Годовой объем ввода жилья в 2017 году составит 81 млн. кв. метров. Среднегодовой темп прироста ввода жилья в 2018 - 2020 годах составит 6-8 процентов. Прогнозируемое увеличение объемов ввода жилья в 2018-2020 годы до 88, 94 и 100 млн. кв. м. будет способствовать росту индекса производства прочей неметаллической минеральной продукции к 2020 году до 111,7% по отношению к 2016 году;

рост инвестиций в основной капитал в разрезе вида экономической деятельности "производство прочей неметаллической минеральной продукции". Существенным стимулом для роста инвестиций будет реализация принятой Стратегии развития промышленности строительных материалов (утверждена распоряжением от 10 мая 2016 г. № 868-р). Начиная с 2017 года предполагается увеличение объемов инвестиций в основной капитал промышленности строительных материалов (+9,0% в 2020 году к уровню 2016 года).

В целевом варианте развития прогнозируется более динамичный рост спроса на продукцию промышленности строительных материалов со стороны строительного сектора. В 2020 году по отношению к 2016 году рост объема производства прочих неметаллических минеральных продуктов составит 113,0 процента.

Химический комплекс

В 2017 году индекс химического производства вырастет до 104,1% к 2016 году, при этом в производстве резиновых и пластмассовых изделий возможен рост на уровне 106,5% к 2016 году.

Основные факторы, влияющие на развитие химического комплекса: относительно низкий по сравнению с агротехническими нормами уровень потребления минеральных удобрений отечественными агропромышленными предприятиями; ограничение доступа российской химической продукции на рынки отдельных зарубежных стран, ухудшение конъюнктуры мирового рынка в условиях ужесточения конкуренции; несоответствие имеющейся транспортной инфраструктуры экспортному потенциалу отрасли; отсутствие резерва современных мощностей по производству ряда видов пластмасс и другой химической продукции, ограниченный марочный ассортимент выпускаемых продуктов; недостаточные темпы внедрения инновационных технологий с использованием химической продукции в смежных областях (строительство, жилищно-коммунальное хозяйство, автомобилестроение и другие);

рост в отрасли будет обеспечиваться за счет освоения мощностей, введенных за период 2013 -2015 гг., позволившего предприятиям увеличить экспортные поставки (рост экспорта удобрений в 2020 году составит 110,7% к 2016 году, рост экспорта аммиака - 122,5%) и сократить импортные закупки отдельных видов продукции на фоне увеличения спроса (посткризисное восстановление) на отечественную химическую продукцию на внутреннем рынке, а также введения в эксплуатацию в 2016 году крупных проектов в области расширения действующих мощностей и строительства новых комплексов по производству полимеров, минеральных удобрений и других продуктов. Индекс промышленного производства химических веществ и химических продуктов в 2020 году составит 115,5% к 2016 году, индекс производства резиновых и пластмассовых изделий соответственно составит 124,2 процента;

реализация в среднесрочной перспективе инвестиционных проектов в нефтехимии, в том числе по выпуску импортозамещающей продукции, продолжится с возможной корректировкой рядом компаний (АО "Ивановский полиэфирный комплекс", ПАО "Нижнекамскнефтехим", ОАО "Газпром нефтехим Салават", ПАО "Сибур Холдинг", ПАО АНК "Башнефть", ПАО "Татнефть" имени В.Д. Шашина, АО "ХК "Ак Барс", ПАО "НК "ЛУКОЙЛ", ПАО "ГАЗПРОМ", ООО "УК "Татнефть-Нефтехим", АО "КуйбышевАзот", ООО Завод чистых полимеров "Этана" и другие). Успешная реализация указанных проектов также будет способствовать развитию экспортного потенциала конкурентоспособной полимерной продукции, которая может стать локомотивом химического производства. При этом рост инвестиций в химическом производстве в 2020 году составит 121,3% по отношению 2016 году, инвестиции в производстве резиновых и пластмассовых изделий вырастут на 123,2 процента.

При реализации целевого сценария развития прогнозируется более динамичный рост спроса на продукцию химического комплекса как внутри страны, так и на экспорт. Индекс промышленного производства химических веществ и химических продуктов в 2020 году составит 118,9% к 2016 году, индекс производства резиновых и пластмассовых изделий - 128,1 процента. При этом рост экспорта удобрений в 2020 году составит 116,6% к 2016 году, рост экспорта аммиака - 136,3 процента. Рост инвестиций в химическом производстве и в производстве резиновых и пластмассовых изделий составит соответственно 130,8 и 127,2 процента.

Лесопромышленный комплекс

В 2017 году рост производства по виду экономической деятельности "Обработка древесины и производство изделий из дерева и пробки, кроме мебели, производство изделий из соломки и материалов для плетения" составит 103,5% к 2016 году (в 2020 г. - 114,5% к 2016 г.); рост производства по виду экономической деятельности "Производство бумаги и бумажных изделий" - 103,8% (115,9 процента).

Прогноз развития лесопромышленного комплекса России будут определять следующие факторы:

экспортные поставки продукции лесопромышленного комплекса будут определяться спросом на продукцию российского лесопромышленного комплекса (прежде всего, низкого и среднего переделов) со стороны основных стран-импортеров, а также прогнозируемым изменением курса рубля;

внутреннее потребление будет обусловлено прогнозируемыми темпами роста доходов населения и торговли, а также ситуацией в жилищном строительстве, объемами строительных работ;

завершение реализации ряда приоритетных инвестиционных проектов в области освоения лесов, в прогнозный период предполагается завершение реализации следующих приоритетных инвестиционных проектов в области освоения лесов: "Организация лесоперерабатывающего производства на ООО "Вологодский лес, реализуемый ООО "Вологодский лес" (пиломатериалы, погонажные изделия, фанера, мебельный щит, уголь древесный); "Создание нового высокотехнологичного обрабатывающего производства", реализуемый ООО "Жилкомсервис" (пиломатериалы, технологическая щепа, пеллеты); "Организация производства клееного бруса на территории моногорода Луза", реализуемый ООО "Хольц Хаус" (брус клееный; пиломатериал обрезной транспортной влажности; топливная щепа; фанерный кряж; технологическое сырье); "Создание лесопромышленного комплекса в Новгородской области", реализуемый ООО "Крестецкий лесопромышленный комплекс" (плиты OSB, фанера, строганные изделия, биотопливо), "Создание лесоперерабатывающего комплекса на территории Республики Башкортостан", реализуемый ООО "Уфимский фанерно-плитный комбинат" (пиломатериалы, погонажные изделия). В прогнозный период предполагается рост инвестиций в основной капитал, начиная с 2017 года. При этом уровень инвестиций в 2020 году по отношению к 2016 году составит от 120 до 130 процентов.

В целевом варианте дополнительными факторами, обусловливающими развитие лесопромышленного комплекса России в среднесрочной перспективе, станут:

ускоренное развитие производства конкурентоспособной продукции среднего и высокого переделов;

более ускоренное (по сравнению с базовым сценарием) развитие жилищного строительства, а также реализация программ, направленных на развитие деревянного домостроения;

более ускоренное завершение реализации приоритетных инвестиционных проектов в области освоения лесов, а также проектов, направленных на достижение показателей, предусмотренных планом мероприятий по импортозамещению в лесопромышленном комплексе Российской Федерации, утвержденным приказом Минпромторга России от 31 марта 2015 г. № 657.

В целевом варианте уровень инвестиций в 2020 году по отношению к 2016 году составит от 135 до 140 процентов. Рост производства по виду экономической деятельности "Обработка древесины и производство изделий из дерева и пробки, кроме мебели, производство изделий из соломки и материалов для плетения" соответственно составит 117,6%; рост производстве по виду экономической деятельности "Производство бумаги и бумажных изделий" - 119,1 процента.

Легкая промышленность

В 2017 году рост производства текстильных изделий составит 103,5% к 2016 году (в 2020 г. - 113,8% к 2016 г.); рост производства одежды - 103,0% (113,9%); рост производства кожи и изделий из кожи - 102,9% (111,5 процента).

Прогноз развития легкой промышленности России будут определять следующие факторы:

внутреннее потребление будет обусловлено прогнозируемыми темпами роста доходов населения и торговли, а также прогнозируемым изменением курса рубля;

существенный спрос на продукцию легкой промышленности российского производства будет сформирован в рамках ГОЗа для нужд федеральных органов исполнительной власти;

сокращение доли "серого" импорта продукции легкой промышленности в связи с принятием решения о расширении перечня товаров, подлежащих обязательной маркировке в рамках реализации Национального сегмента системы маркировки контрольными (идентификационными) знаками. (Первым Заместителем Председателя Правительства Российской Федерации И.И. Шуваловым было принято решение о расширении перечня товаров подлежащих обязательной маркировке в рамках реализации Национального сегмента системы маркировки контрольными (идентификационными) знаками. В указанный перечень помимо прочего вошли следующие товары легкой промышленности: предметы одежды, включая рабочую одежду, изготовленную из натуральной или композиционной кожи; пальто, полупальто, накидки, плащи, куртки (включая лыжные), ветровки, штормовки и аналогичные изделия женские или для девочек; пальто, полупальто, накидки, плащи, куртки (включая лыжные), ветровки, штормовки и аналогичные изделия мужские или для мальчиков; белье постельное, столовое, туалетное и кухонное; блузки, блузы и блузоны трикотажные машинного или ручного вязания, женские или для девочек; обувь с подошвой из резины, пластмассы, натуральной или композиционной кожи и с верхом из натуральной кожи);

реализацией инвестиционных проектов, в том числе предусмотренных с целью достижения показателей плана мероприятий по импортозамещению в отрасли легкой промышленности Российской Федерации, утвержденного приказом Минпромторга России от 31 марта 2015 г. № 647.

В прогнозный период предполагается рост инвестиций в основной капитал. Уровень инвестиций в 2020 году по отношению 2016 году составит от 115 до 20 процентов.

В целевом варианте дополнительными факторами, обусловливающими развитие легкой промышленности России в среднесрочной перспективе, станут:

развитие межотраслевого взаимодействия по обеспечению предприятий отрасли легкой промышленности отечественными сырьевыми ресурсами (льноволокном, шерстью, химическими волокнами и нитями);

сохранение и развитие существующих успешных сегментов отрасли, в том числе выстраивание технологической цепочки производства кожевенных материалов (от сырых шкур до готовой кожи для швейной, обувной, мебельной и автомобильной промышленности);

создание условий для частичной локализации производства швейной и обувной продукции, а также поддержка развития отечественных брендов;

более ускоренная по сравнению с базовым вариантом реализация инвестиционных проектов, в том числе предусмотренных с целью достижения показателей плана мероприятий по импортозамещению в отрасли легкой промышленности Российской Федерации, утвержденного приказом Минпромторга России от 31 марта 2015 г. № 647.

В целевом варианте рост инвестиций в 2020 году по отношению к 2016 году составит от 125 до 130 процентов. Рост производства текстильных изделий в 2020 году составит 117,1% к 2016 году; рост производства одежды - 116,1%; рост производства колеи и изделий из кожи - 114,8 процента.

Машиностроительный комплекс

В 2017 году ожидаемый индекс производства компьютеров, электронных и оптических изделий составит 101,8%, электрического оборудования - 101,8%), машин и оборудования, не включенных в другие группировки, - 100,9%, автотранспортных средств, прицепов и полуприцепов - 103,0%, прочих транспортных средств и оборудования - 103,3 процента. В прогнозный период позитивная динамика машиностроительного комплекса будет обусловлена следующими факторами:

реализацией политики импортозамещения (объем импорта машиностроения в 2020 году по отношению к 2016 году сократится на 4,0 процента);

ростом экспорта продукции машиностроения в 2020 году по отношению к 2016 году на 5,2% (по предварительной оценке, рост экспорта легковых автомобилей в данный период составит 81,8%, автомобилей грузовых - 37,8 процента);

ростом реальных располагаемых доходов населения (на 4,9% в 2020 году по отношению к 2016 году) и инвестиций в основной капитал (на 7,6% в 2020 году по отношению к 2016 году);

реализацией мер государственной политики, в том числе реализуемой в рамках соответствующих государственных программ Российской Федерации ("Развитие промышленности и повышение ее конкурентоспособности", "Развитие авиационной промышленности на 2013 - 2025 годы", "Развитие судостроительной промышленности на 2013 - 2030 годы", "Развитие электронной и радиоэлектронной промышленности на 2013 - 2025 годы", "Космическая деятельность России на 2013 - 2020 годы"), а также в рамках Перечня мероприятий, направленных на обеспечение стабильного социально-экономического развития Российской Федерации в 2017 году, утвержденного Председателем Правительства Российской Федерации Медведевым Д.А. от 19.01.2017 г. № 256п-П18, суммарный объем финансирования которых в 2017 году составит более 450 млрд. рублей, что будет способствовать росту производства продукции машиностроения в среднесрочной перспективе.

Так, индекс производства компьютеров, электронных и оптических изделий в 2020 году по отношению к 2016 году составит 108,3%, электрического оборудования - 107,9%, машин и оборудования, не включенных в другие группировки, - 105,7%, автотранспортных средств, прицепов и полуприцепов - 113,1%, прочих транспортных средств и оборудования - 113,3 процента.

Согласно целевому сценарию индекс производства компьютеров, электронных и оптических изделий в 2020 году по отношению к 2016 году составит - 111,5%, электрического оборудования - 113,5%, машин и оборудования, не включенных в другие группировки, - 112,4%, автотранспортных средств, прицепов и полуприцепов - 118,0%, прочих транспортных средств и оборудования - 119,8 процента. Рост производства обусловлен ростом реальных располагаемых доходов, инвестиций в основной капитал, а также реализацией политики импортозамещения и ростом экспорта продукции машиностроения.

Агропромышленный комплекс

Положительная динамика развития сельского хозяйства в последние годы формировалась под воздействием ряда факторов, таких как введенные ответные меры на западные антироссийские санкции и, как следствие, появившаяся возможность сельхозтоваропроизводителей заместить выпавшие объемы импортной продукции собственной, а также направление значительных объемов государственной поддержки в агропромышленный комплекс. Указанные ключевые факторы способствовали структурным преобразованиям в отрасли и увеличению эффективности производственного процесса, что позволило сохранить устойчивый рост в условиях нестабильной экономической ситуации.

В 2017 году ожидается замедление темпов роста производства продукции сельского хозяйства, что в первую очередь обусловлено высокой базой прошлого года (104,8% к предыдущему году), связанной в том числе с рекордным объемом сбора зерновых и зернобобовых культур (120,6 млн. т, что на 15,2% больше, чем в 2015 году). Вместе с тем объемы производства ряда продукции будут значительно выше среднегодовых объемов (подсолнечник, сахарная свекла, скот и птица на убой в живом весе). Производство пищевых продуктов продолжит положительную динамику роста, чему также будут способствовать большие переходящие запасы и восстановление платежеспособности населения. Индекс производства продукции сельского хозяйства в 2017 году, по оценке Минэкономразвития России, составит - 99,9% по отношению к 2016 году, пищевых продуктов - 103,4 процента.

В среднесрочной перспективе на развитие агропромышленного комплекса будут влиять следующие факторы:

дальнейшая возможность сельхозтоваропроизводителей замещать импортную продукцию будет способствовать росту производства сельскохозяйственной и пищевой промышленности. Так, индекс производства продукции сельского хозяйства в 2020 году по сравнению с 2016 годом в базовом варианте вырастет на 7,0%, пищевой промышленности - на 15,9 процента;

восстановление спроса домашних хозяйств за счет увеличения реальных располагаемых доходов населения;

оживление инвестиционной активности. В 2017 году темп роста инвестиций замедлится, индекс физического объема инвестиций ожидается на уровне 100,5%, что связано с возможными финансово-экономическими рисками, а также недостаточностью и неустойчивостью собственной прибыли сельхозорганизаций. В дальнейшем стабильный рост потребительского спроса, а также положительные изменения в формировании инновационной системы и инфраструктуры агропродовольственного рынка будут способствовать сохранению благоприятного инвестиционного климата в агропромышленном комплексе. Индекс физического объема инвестиций в сельское хозяйство в 2020 году, по оценке Минэкономразвития России, составит порядка 103,8% к 2016 году.

Развитие агропромышленного комплекса в рамках целевого варианта будет характеризоваться увеличением темпов роста производства основных видов сельскохозяйственной и пищевой продукции. Определяющими факторами в ускорении динамики развития сектора будут являться: применение инновационных технологий и технологическая модернизация отрасли, реализация экспортного потенциала организациями агропромышленного комплекса, а также восстановление потребительского спроса на более дорогой и качественный сегмент продукции. Таким образом, индекс производства продукции сельского хозяйства в 2020 году к 2016 году составит 109,3%), пищевых продуктов - 116,7 процента.

Рассматривая динамику развития агропромышленного комплекса в Российской Федерации, следует отметить, что она в последние годы определялась, прежде всего, реализуемой государственной политикой, которая позволила создать производственный задел по увеличению объемов конкурентоспособной продукции и обеспечить положительную динамику роста в отрасли. Так, в рамках Государственной программы развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия на 2013 - 2020 годы, утвержденной постановлением Правительства Российской Федерации от 14 июля 2012 г. № 717 (далее - Государственная программа), поддержка сельскохозяйственных товаропроизводителей в виде различных механизмов осуществляется по всем основным направлениям деятельности сельскохозяйственного производства, а также охватывает узкоотраслевые виды хозяйственной деятельности (например, поддержка северного оленеводства).

В частности реализуются мероприятия государственной поддержки по возмещению части затрат на уплату процентов по кредитам и займам, полученным на развитие сельскохозяйственного производства, по возмещению части прямых понесенных затрат на создание и (или) модернизацию объектов агропромышленного комплекса, поддержке племенного животноводства, молочного скотоводства, садоводства, несвязанной поддержке в растениеводстве и другие.

Реализуемые меры государственной поддержки оказывают существенное влияние на развитие агропромышленного комплекса. Так, с 2012 по 2016 год производство продукции сельского хозяйства выросло на 12,2 процента.

7. Тарифы на товары (услуги) инфраструктурных компаний

Газ

Цена на газ является одним из ключевых факторов, определяющим рост цен на электроэнергию, так как доля газа в конечной цене на электроэнергию в прогнозный период будет составлять примерно 30% с незначительными колебаниями от года к году.

Рост цен на газ транслируется в инфляцию в основном через рост стоимости электроэнергии и теплоэнергии, а также через рост стоимости других коммунальных услуг, включая оплату за газоснабжение. В текущих макроэкономических условиях целесообразно снизить влияние на инфляцию административного фактора, а также обеспечить сдержанный рост издержек потребителей на энергоносители.

В 2017 году индексация цен на газ для всех категорий потребителей составит 3,9% (в июле). В период 2018 - 2020 гг. оптовые цены на газ будут проиндексированы для всех категорий потребителей на уровне 3,4%, 3,1% и 3,0% соответственно.