Приказ Федеральной налоговой службы от 20 февраля 2017 г. № ММВ-7-1/196@ “Об утверждении Методики прогнозирования поступлений доходов в консолидированный бюджет Российской Федерации на очередной финансовый год и плановый период”

В соответствии с пунктом 1 статьи 160.1 Бюджетного кодекса Российской Федерации, постановлением Правительства Российской Федерации от 23 июня 2016 года № 574 «Об общих требованиях к методике прогнозирования поступлений доходов в бюджеты бюджетной системы Российской Федерации» и в целях реализации полномочий главного администратора доходов бюджетов бюджетной системы Российской Федерации в части прогнозирования доходов, администрируемых Федеральной налоговой службой, приказываю:

1. Утвердить Методику прогнозирования поступлений доходов в консолидированный бюджет Российской Федерации на очередной финансовый год и плановый период согласно приложению к настоящему приказу.

2. Признать утратившим силу приказ Федеральной налоговой службы от 31 августа 2016 года № ММВ-7-1/460@ «Об утверждении Методики прогнозирования поступлений доходов в бюджеты бюджетной системы Российской Федерации на очередной финансовый год и плановый период».

3. Настоящий приказ вступает в силу с 1 марта 2017 года.

4. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы А.Н. Батуркина.

|

Руководитель Федеральной налоговой службы |

М.В. Мишустин |

Методика

прогнозирования поступлений доходов в консолидированный бюджет Российской Федерации на очередной финансовый год и плановый период

(утв. приказом Федеральной налоговой службы от 20 февраля 2017 г. № ММВ-7-1/196@)

1. Общие положения

Методика прогнозирования поступлений доходов в консолидированный бюджет Российской Федерации на очередной финансовый год и плановый период (далее - Методика) разработана в целях реализации ФНС России полномочий главного администратора доходов консолидированного бюджета Российской Федерации в части прогнозирования поступлений доходов, администрируемых ФНС России, а также направлена на обеспечения полноты поступлений доходов в консолидированный бюджет Российской Федерации с учётом основных направлений бюджетной и налоговой политики на очередной финансовый год и плановый период.

Методика разработана в соответствии с общими требованиями к методике прогнозирования поступлений доходов в бюджеты бюджетной системы Российской Федерации, утвержденными постановлением Правительства Российской Федерации от 23 июня 2016 г. № 574 «Об общих требованиях к методике прогнозирования поступлений доходов в бюджеты бюджетной системы Российской Федерации (далее - Общие требования).

При расчёте параметров доходов в консолидированный бюджет Российской Федерации применяются следующие методы прогнозирования:

прямой расчёт, основанный на непосредственном использовании прогнозных значений объемных и стоимостных показателей, уровней ставок и других показателей, определяющих прогнозный объем поступлений прогнозируемого вида доходов;

усреднение - расчёт, осуществляемый на основании усреднения годовых объемов доходов не менее чем за 3 года или за весь период поступления соответствующего вида доходов в случае, если он не превышает 3 года;

индексация - расчет с применением индекса потребительских цен или другого коэффициента, характеризующего динамику прогнозируемого вида доходов;

экстраполяция - расчёт, осуществляемый на основании имеющихся данных о тенденциях изменений поступлений в прошлых периодах;

иной способ, который описывается в Методике.

При прогнозировании доходов в консолидированный бюджет Российской Федерации используются макроэкономические показатели прогноза социально-экономического развития Российской Федерации, разрабатываемые Минэкономразвития Российской Федерации.

Для расчета прогнозируемых поступлений доходов в консолидированный бюджет Российской Федерации используются показатели форм статистической налоговой отчетности (о начислении, поступлении налогов, о задолженности по налогам и сборам, о налоговой базе и структуре начислений по видам налогов), а также материалы органов государственной статистики, аналитическая информация о финансово-хозяйственной деятельности налогоплательщиков, материалы министерств, ведомств и т.д.

2. Алгоритмы расчёта прогнозов поступлений по видам налоговых и неналоговых доходов

2.1. Налог на прибыль организаций

182 1 01 01000 00 0000 110

Расчёт доходов в бюджетную систему Российской Федерации от уплаты налога на прибыль организаций осуществляется в соответствии с действующим законодательством Российской Федерации о налогах и сборах.

В прогнозе поступлений налога на прибыль организаций учитываются:

- показатели прогноза социально-экономического развития Российской Федерации на очередной финансовый год и плановый период (прибыль прибыльных организаций для целей бухгалтерского учета, прибыль по всем видам деятельности), разрабатываемые Минэкономразвития Российской Федерации;

- динамика налоговой базы по налогу согласно данным отчёта по форме № 5-П «Отчет о налоговой базе и структуре начислений по налогу на прибыль организаций», сложившаяся за предыдущие периоды;

- динамика фактических поступлений по налогу согласно данным отчёта по форме № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации»;

- налоговые ставки, льготы и преференции, предусмотренные главой 25 НК РФ «Налог на прибыль организаций» и др. источники.

Расчёт прогнозного объёма поступлений налога на прибыль организаций осуществляется по методу прямого расчёта, основанного на непосредственном использовании прогнозных значений показателей, уровней ставок и других показателей (налоговые льготы по налогу, уровень собираемости и др.).

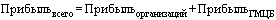

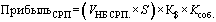

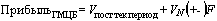

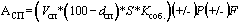

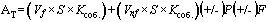

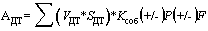

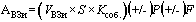

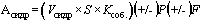

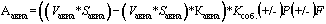

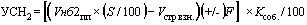

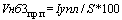

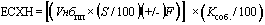

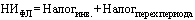

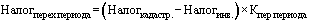

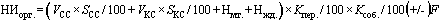

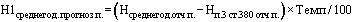

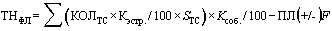

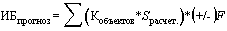

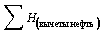

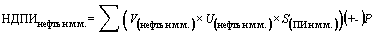

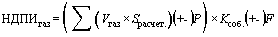

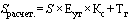

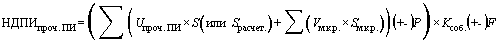

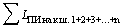

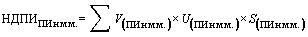

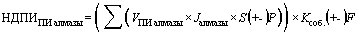

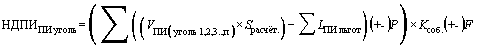

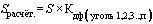

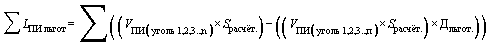

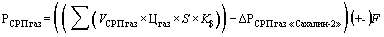

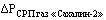

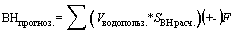

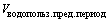

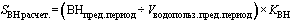

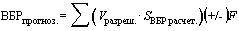

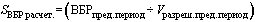

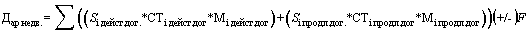

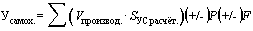

Прогнозный объём поступлений налога на прибыль организаций ( ) определяется исходя из следующего алгоритма расчёта:

) определяется исходя из следующего алгоритма расчёта:

,

,

где:

- прогнозный объём поступлений налога на прибыль организаций, тыс. рублей;

- прогнозный объём поступлений налога на прибыль организаций, тыс. рублей;

- сумма налога на прибыль организаций, тыс. рублей;

- сумма налога на прибыль организаций, тыс. рублей;

- сумма налога на прибыль с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам, тыс. рублей.

- сумма налога на прибыль с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам, тыс. рублей.

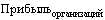

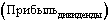

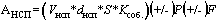

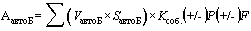

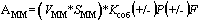

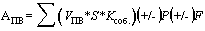

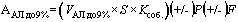

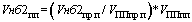

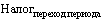

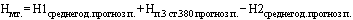

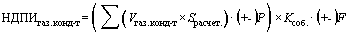

Сумма налога на прибыль организаций формируется следующим образом:

,

,

где:

- сумма налога на прибыль организаций, облагаемая по основной налоговой ставке, тыс. рублей;

- сумма налога на прибыль организаций, облагаемая по основной налоговой ставке, тыс. рублей;

- сумма налога на прибыль организаций при выполнении соглашений о разделе продукции, заключенных до вступления в силу Федерального закона «О соглашениях о разделе продукции», тыс. рублей;

- сумма налога на прибыль организаций при выполнении соглашений о разделе продукции, заключенных до вступления в силу Федерального закона «О соглашениях о разделе продукции», тыс. рублей;

- сумма налога на прибыль организаций с доходов, полученных в виде дивидендов, тыс. рублей;

- сумма налога на прибыль организаций с доходов, полученных в виде дивидендов, тыс. рублей;

- сумма поступлений по результатам контрольной работы на основании динамики показателей, содержащихся в отчете по форме ВП «Сведения о результатах проверок налогоплательщиков по вопросам соблюдения законодательства о налогах и сборах», тыс. рублей;

- сумма поступлений по результатам контрольной работы на основании динамики показателей, содержащихся в отчете по форме ВП «Сведения о результатах проверок налогоплательщиков по вопросам соблюдения законодательства о налогах и сборах», тыс. рублей;

F - корректирующая сумма поступлений, учитывающая изменения законодательства о налогах и сборах, а также другие факторы, тыс. рублей.

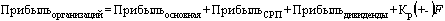

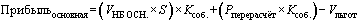

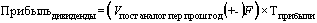

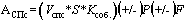

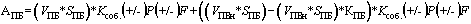

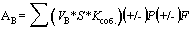

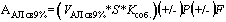

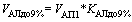

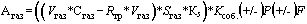

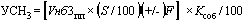

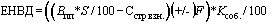

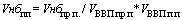

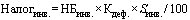

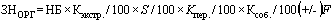

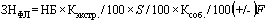

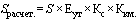

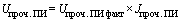

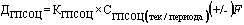

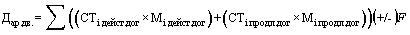

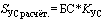

При этом, сумма налога на прибыль организаций, облагаемая по основной налоговой ставке ( ), определяется по следующей формуле:

), определяется по следующей формуле:

,

,

где:

- сумма налоговой базы для исчисления налога на прибыль по основной ставке, тыс. рублей;

- сумма налоговой базы для исчисления налога на прибыль по основной ставке, тыс. рублей;

S - ставка налога, %;

- сумма налога по годовым перерасчетам, тыс. рублей;

- сумма налога по годовым перерасчетам, тыс. рублей;

- сумма налога на прибыль организаций, не поступившая в бюджет в связи с предоставлением льгот и преференций, предусмотренных действующим законодательством Российской Федерации, тыс. рублей;

- сумма налога на прибыль организаций, не поступившая в бюджет в связи с предоставлением льгот и преференций, предусмотренных действующим законодательством Российской Федерации, тыс. рублей;

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

Расчётный уровень собираемости определяется согласно данным отчёта по форме № 1-НМ как частное от деления суммы поступившего налога на сумму начисленного налога.

В целях определения суммы налоговой базы для исчисления налога на прибыль по основной ставке ( ) определяется:

) определяется:

- соотношение прибыли для расчета к прибыли прибыльных организаций для целей бухгалтерского учета по показателям, сложившимся в предыдущих налоговых периодах. Прибыль для расчета получена как разница между доходами от реализации и расходами, уменьшающими сумму доходов от реализации, с учетом внереализационных доходов и расходов на основании информации, содержащейся в отчете по форме № 5-П «Отчет о налоговой базе и структуре начислений по налогу на прибыль организаций»;

- сохраняя это отношение, производится расчет суммы прибыли для налогообложения на последующие годы;

- прибыль для целей налогообложения уменьшается на сумму прибыли, не учитываемой при определении налоговой базы в соответствии с законодательно установленным порядком, а также сумму убытков, учтенных в уменьшение налоговой базы, увеличивается на налоговую базу по операциям с ценными бумагами и др.

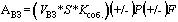

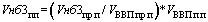

Сумма налога на прибыль организаций при выполнении соглашений о разделе продукции, заключенных до вступления в силу Федерального закона «О соглашениях о разделе продукции» ( ) определяется:

) определяется:

,

,

где:

- сумма налоговой базы для исчисления налога на прибыль при выполнении соглашений о разделе продукции, принятая на основании данных, представленных подведомственными налоговыми органами, тыс. долл. США;

- сумма налоговой базы для исчисления налога на прибыль при выполнении соглашений о разделе продукции, принятая на основании данных, представленных подведомственными налоговыми органами, тыс. долл. США;

S - ставка налога, %;

- среднегодовой курс доллара США по отношению к рублю, рублей;

- среднегодовой курс доллара США по отношению к рублю, рублей;

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

Расчётный уровень собираемости определяется согласно данным отчёта по форме № 1-НМ как частное от деления суммы поступившего налога на сумму начисленного налога.

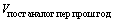

Сумма налога на прибыль организаций с доходов, полученных в виде дивидендов  , рассчитывается по формуле.

, рассчитывается по формуле.

,

,

где:

- объем фактических поступлений налога на прибыль организаций с доходов, полученных в виде дивидендов, сумм налога на прибыль организаций с доходов иностранных организаций, не связанных с деятельностью в Российской Федерации через постоянное представительство, и сумм налога на прибыль организаций с доходов, в виде прибыли контролируемых иностранных компаний, за аналогичный период прошлого года, тыс. рублей;

- объем фактических поступлений налога на прибыль организаций с доходов, полученных в виде дивидендов, сумм налога на прибыль организаций с доходов иностранных организаций, не связанных с деятельностью в Российской Федерации через постоянное представительство, и сумм налога на прибыль организаций с доходов, в виде прибыли контролируемых иностранных компаний, за аналогичный период прошлого года, тыс. рублей;

F - корректирующая сумма поступлений, учитывающая изменения законодательства о налогах и сборах, а также другие факторы, тыс. рублей.

- темпы изменения прибыли прибыльных организаций для целей бухгалтерского учета за последний налоговый и текущий период, %.

- темпы изменения прибыли прибыльных организаций для целей бухгалтерского учета за последний налоговый и текущий период, %.

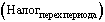

Сумма налога на прибыль с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам, в случае отсутствия информации об объемах эмиссии ценных бумаг, размере их доходности и сроках погашения выпускаемых облигаций ( ), рассчитывается по формуле:

), рассчитывается по формуле:

,

,

где,

- объем фактических поступлений налога на прибыль с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам, за текущий период, тыс. рублей;

- объем фактических поступлений налога на прибыль с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам, за текущий период, тыс. рублей;

- объем фактических поступлений налога на прибыль с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам, на оставшиеся месяца текущего года принимается равным фактическим поступлениям прошлого года, тыс. рублей;

- объем фактических поступлений налога на прибыль с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам, на оставшиеся месяца текущего года принимается равным фактическим поступлениям прошлого года, тыс. рублей;

F - корректирующая сумма поступлений, учитывающая изменения законодательства о налогах и сборах, а также другие факторы, тыс. рублей.

Налог на прибыль организаций зачисляется в бюджеты бюджетной системы Российской Федерации по нормативам, установленным в соответствии со статьями Бюджетного кодекса Российской Федерации (далее - БК РФ).

2.2. Налог на доходы физических лиц

182 1 01 02000 01 0000 110

Расчёт доходов в бюджетную систему Российской Федерации от уплаты налога на доходы физических лиц осуществляется в соответствии с действующим законодательством Российской Федерации о налогах и сборах.

Для расчёта налога на доходы физических лиц, используются:

- показатели прогноза социально-экономического развития Российской Федерации на очередной финансовый год и плановый период (фонд заработной платы), разрабатываемые Минэкономразвития Российской Федерации;

- динамика налоговой базы по налогу согласно данным отчёта по форме № 5-НДФЛ «Отчет о налоговой базе и структуре начислений по налогу на доходы физических лиц, удерживаемому налоговыми агентами», сложившаяся за предыдущие периоды;

- динамика налоговой базы по налогу согласно данным отчёта по форме № 7-НДФЛ «Отчёт о налоговой базе и структуре начислений по расчету сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом», сложившаяся за предыдущие периоды;

- динамика фактических поступлений по налогу согласно данным отчёта по форме № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации»;

- динамика налоговых вычетов по налогу по форме 1-ДДК «Отчет о декларировании доходов физическими лицами»;

- налоговые ставки, льготы и преференции, предусмотренные главой 23 НК РФ «Налог на доходы физических лиц» и др. источники.

Расчёт прогнозного объёма поступлений налога на доходы физических лиц осуществляется по методу прямого расчёта, основанного на непосредственном использовании прогнозных значений показателей, уровней ставок и других показателей (налоговые льготы по налогу, уровень собираемости и др.).

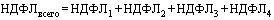

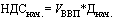

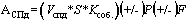

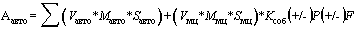

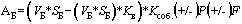

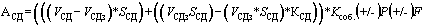

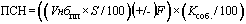

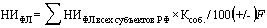

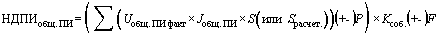

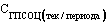

Прогнозный объём поступлений налога на доходы физических лиц ( ) определяется как сумма прогнозных поступлений каждого вида налога на доходы физических лиц:

) определяется как сумма прогнозных поступлений каждого вида налога на доходы физических лиц:

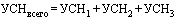

,

,

где:

- объем поступлений по налогу на доходы физических лиц с доходов, источником которых является налоговый агент, тыс. рублей;

- объем поступлений по налогу на доходы физических лиц с доходов, источником которых является налоговый агент, тыс. рублей;

- объем поступлений по налогу на доходы физических лиц с доходов, полученных физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, адвокатов и других лиц, занимающихся частной практикой в соответствии со статьей 227 НК РФ, тыс. рублей;

- объем поступлений по налогу на доходы физических лиц с доходов, полученных физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, адвокатов и других лиц, занимающихся частной практикой в соответствии со статьей 227 НК РФ, тыс. рублей;

- объём поступлений по налогу на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 НК РФ, тыс. рублей;

- объём поступлений по налогу на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 НК РФ, тыс. рублей;

- объём поступлений по налогу на доходы физических лиц с иностранных граждан, осуществляющих трудовую деятельность по найму на основании патента, тыс. рублей.

- объём поступлений по налогу на доходы физических лиц с иностранных граждан, осуществляющих трудовую деятельность по найму на основании патента, тыс. рублей.

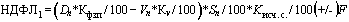

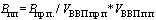

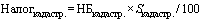

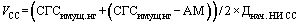

Налог на доходы физических лиц с доходов, источником которых является налоговый агент ( ), рассчитывается исходя из налоговой базы по налогу согласно данным отчёта по форме № 5-НДФЛ «Отчет о налоговой базе и структуре начислений по налогу на доходы физических лиц, удерживаемому налоговыми агентами», 1-ДДК «Отчет о декларировании доходов физическими лицами» и прогнозируемого фонда заработной платы по следующей формуле:

), рассчитывается исходя из налоговой базы по налогу согласно данным отчёта по форме № 5-НДФЛ «Отчет о налоговой базе и структуре начислений по налогу на доходы физических лиц, удерживаемому налоговыми агентами», 1-ДДК «Отчет о декларировании доходов физическими лицами» и прогнозируемого фонда заработной платы по следующей формуле:

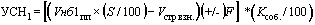

,

,

где:

- общая сумма доходов, принимаемая налоговыми агентами для расчета налоговой базы за предыдущий период, тыс. рублей (5-НДФЛ);

- общая сумма доходов, принимаемая налоговыми агентами для расчета налоговой базы за предыдущий период, тыс. рублей (5-НДФЛ);

- коэффициент, характеризующий динамику фонда заработной платы (показатели прогноза социально-экономического развития Российской Федерации);

- коэффициент, характеризующий динамику фонда заработной платы (показатели прогноза социально-экономического развития Российской Федерации);

- сумма налоговых вычетов, предоставляемых в соответствии с законодательством, тыс. рублей (1-ДДК, 5-НДФЛ);

- сумма налоговых вычетов, предоставляемых в соответствии с законодательством, тыс. рублей (1-ДДК, 5-НДФЛ);

- коэффициент, характеризующий динамику налоговых вычетов в зависимости от изменения законодательства и других факторов (показатели прогноза социально-экономического развития Российской Федерации, данные Росстата);

- коэффициент, характеризующий динамику налоговых вычетов в зависимости от изменения законодательства и других факторов (показатели прогноза социально-экономического развития Российской Федерации, данные Росстата);

- ставка налога (n - 13%, 30%, 35%, 15%), % (Налоговый кодекс Российской Федерации);

- ставка налога (n - 13%, 30%, 35%, 15%), % (Налоговый кодекс Российской Федерации);

- расчётный уровень собираемости - коэффициент, характеризующий долю налога в исчисленной сумме налога (1-НМ, 5-НДФЛ).

- расчётный уровень собираемости - коэффициент, характеризующий долю налога в исчисленной сумме налога (1-НМ, 5-НДФЛ).

F - корректирующая сумма поступлений, учитывающая изменения законодательства о налогах и сборах, а также другие факторы, тыс. рублей.

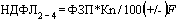

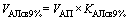

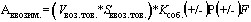

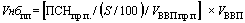

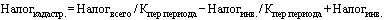

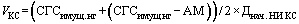

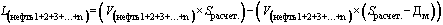

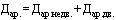

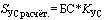

Прогнозный объем поступлений с доходов, полученных физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, адвокатов и других лиц, занимающихся частной практикой в соответствии со статьей 227 НК РФ ( ); полученных физическими лицами в соответствии со статьей 228 НК РФ (

); полученных физическими лицами в соответствии со статьей 228 НК РФ ( ) и НДФЛ с иностранных граждан, осуществляющих трудовую деятельность по найму у физических лиц на основании патента (

) и НДФЛ с иностранных граждан, осуществляющих трудовую деятельность по найму у физических лиц на основании патента ( ), рассчитывается исходя из прогнозируемого фонда заработной платы, скорректированного на долю указанных налогов сложившуюся за предыдущий период по формуле:

), рассчитывается исходя из прогнозируемого фонда заработной платы, скорректированного на долю указанных налогов сложившуюся за предыдущий период по формуле:

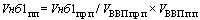

,

,

где:

ФЗП - фонд заработной платы, тыс. рублей (показатели прогноза социально-экономического развития Российской Федерации);

Кn - доля налога в ФЗП за предыдущий период (показатели прогноза социально-экономического развития Российской Федерации, 1-НМ);

F - корректирующая сумма поступлений, учитывающая изменения законодательства о налогах и сборах, а также другие факторы, тыс. рублей.

Налог на доходы физических лиц зачисляется в бюджеты бюджетной системы Российской Федерации по нормативам, установленным в соответствии со статьями БК РФ.

2.3. Налог на добавленную стоимость

Расчёт прогнозного объёма поступлений налога на добавленную стоимость производится отдельно по товарам (работам, услугам), реализуемым на территории Российской Федерации и ввозимым на территорию Российской Федерации. Расчёт доходов в бюджетную систему Российской Федерации от уплаты налога на добавленную стоимость осуществляется в соответствии с действующим законодательством Российской Федерации о налогах и сборах.

2.3.1. Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации

182 1 03 01000 01 0000 110

Для расчёта налога на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации, используются:

- показатели прогноза социально-экономического развития Российской Федерации на очередной финансовый год и плановый период (ВВП, среднегодовой курс доллара США по отношению к рублю, объем импорта и экспорта), разрабатываемые Минэкономразвития Российской Федерации;

- динамика налоговой базы по налогу отчета по форме 1-НДС «Отчет о структуре начисления налога на добавленную стоимость», сложившаяся за предыдущие периоды;

- динамика фактических поступлений по налогу согласно данным отчёта по форме № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации»;

- налоговые ставки, льготы и преференции, предусмотренные главой 21 НК РФ «Налог на добавленную стоимость» и др. источники.

Расчет поступлений налога на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации основывается на прямом методе расчета элементов налоговой базы с использованием методов экстраполяции и индексации отдельных элементов налоговой базы по налогу.

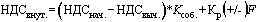

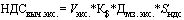

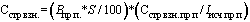

Поступления налога на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации ( ), определяются как разница между суммой начисленного налога и суммой налоговых вычетов, и производятся по следующей формуле:

), определяются как разница между суммой начисленного налога и суммой налоговых вычетов, и производятся по следующей формуле:

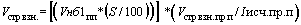

,

,

где:

- сумма начисленного налога, тыс. рублей;

- сумма начисленного налога, тыс. рублей;

- сумма налоговых вычетов, тыс. рублей;

- сумма налоговых вычетов, тыс. рублей;

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

Расчётный уровень собираемости определяется согласно данным отчёта по форме № 1-НМ как частное от деления суммы поступившего налога на сумму начисленного налога.

- сумма поступлений по результатам контрольной работы, тыс. рублей;

- сумма поступлений по результатам контрольной работы, тыс. рублей;

F - корректирующая сумма поступлений, учитывающая изменения законодательства о налогах и сборах, а также другие факторы, тыс. рублей.

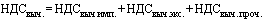

Сумма начисленного налога ( ) определяется по формуле:

) определяется по формуле:

,

,

где:

- объём валового внутреннего продукта, тыс. рублей;

- объём валового внутреннего продукта, тыс. рублей;

- доля начисленного налога к объёму ВВП, сложившаяся в предыдущие периоды с учетом индексов - дефляторов изменения макроэкономических показателей, %.

- доля начисленного налога к объёму ВВП, сложившаяся в предыдущие периоды с учетом индексов - дефляторов изменения макроэкономических показателей, %.

Доля начисленного налога ( ) к объёму ВВП определяется как частное от деления суммы начисленного налога согласно данным отчёта по форме № 1-НДС на объём ВВП.

) к объёму ВВП определяется как частное от деления суммы начисленного налога согласно данным отчёта по форме № 1-НДС на объём ВВП.

Сумма налоговых вычетов ( ) рассчитывается по следующей формуле:

) рассчитывается по следующей формуле:

,

,

где:

- объём налоговых вычетов, предъявленных по товарам, ввозимым на территорию Российской Федерации, тыс. рублей;

- объём налоговых вычетов, предъявленных по товарам, ввозимым на территорию Российской Федерации, тыс. рублей;

- объём налоговых вычетов, предъявленных по товарам, реализуемым на экспорт, тыс. рублей;

- объём налоговых вычетов, предъявленных по товарам, реализуемым на экспорт, тыс. рублей;

- объём прочих налоговых вычетов, кроме сумм налоговых вычетов по товарам, ввозимым на территорию Российской Федерации и реализуемым на экспорт, тыс. рублей.

- объём прочих налоговых вычетов, кроме сумм налоговых вычетов по товарам, ввозимым на территорию Российской Федерации и реализуемым на экспорт, тыс. рублей.

Сумма налоговых вычетов, предъявленных по товарам, ввозимым на территорию Российской Федерации ( ), определяется по следующей формуле:

), определяется по следующей формуле:

,

,

где:

- объём импорта, млн. долл. США;

- объём импорта, млн. долл. США;

- среднегодовой курс доллара США по отношению к рублю, рублей;

- среднегодовой курс доллара США по отношению к рублю, рублей;

- расчётная ставка налога, сложившаяся за предыдущие периоды, %;

- расчётная ставка налога, сложившаяся за предыдущие периоды, %;

- доля налоговых вычетов по ввозимым товарам, %;

- доля налоговых вычетов по ввозимым товарам, %;

Расчетная ставка налога ( ) - средняя ставка налога по ввозимым товарам в общем объеме импорта.

) - средняя ставка налога по ввозимым товарам в общем объеме импорта.

Доля налоговых вычетов по ввозимым товарам ( ) определяется как частное от деления суммы налога, предъявленной к вычету по товарам, ввозимым на территорию Российской Федерации, согласно данным отчёта по форме № 1-НДС, на сумму налога на добавленную стоимость на товары, ввозимые на территорию Российской Федерации, согласно данным отчёта по форме № 1-НМ и данным Федерального казначейства.

) определяется как частное от деления суммы налога, предъявленной к вычету по товарам, ввозимым на территорию Российской Федерации, согласно данным отчёта по форме № 1-НДС, на сумму налога на добавленную стоимость на товары, ввозимые на территорию Российской Федерации, согласно данным отчёта по форме № 1-НМ и данным Федерального казначейства.

Сумма налоговых вычетов, предъявленных по товарам, реализуемым на экспорт ( ), определяется по следующей формуле:

), определяется по следующей формуле:

,

,

где:

- объём экспорт, млн. долл. США;

- объём экспорт, млн. долл. США;

- среднегодовой курс доллара США по отношению к рублю, рублей;

- среднегодовой курс доллара США по отношению к рублю, рублей;

- доля материальных затрат, при производстве экспортной продукции, %;

- доля материальных затрат, при производстве экспортной продукции, %;

- ставка налога на добавленную стоимость, %.

- ставка налога на добавленную стоимость, %.

Доля материальных затрат ( ), используемых при производстве экспортной продукции, принимается в размере, фактически сложившейся в предыдущих периодах, и определяется как частное от деления стоимости материальных затрат при производстве экспортной продукции на объем по экспортным операциям.

), используемых при производстве экспортной продукции, принимается в размере, фактически сложившейся в предыдущих периодах, и определяется как частное от деления стоимости материальных затрат при производстве экспортной продукции на объем по экспортным операциям.

Сумма прочих налоговых вычетов, кроме сумм налоговых вычетов по товарам, ввозимым на территорию Российской Федерации и реализуемым на экспорт ( ), рассчитывается по формуле:

), рассчитывается по формуле:

,

,

где:

- объём начисленного налога на добавленную стоимость, тыс. рублей;

- объём начисленного налога на добавленную стоимость, тыс. рублей;

- доля прочих налоговых вычетов, %.

- доля прочих налоговых вычетов, %.

Доля прочих налоговых вычетов ( ) принимается в размере фактически сложившейся в предыдущих периодах и определяется как частное от деления суммы налога, предъявленной к вычету по прочим вычетам, на сумму начисленного налога на добавленную стоимость, согласно данным отчёта по форме № 1-НДС.

) принимается в размере фактически сложившейся в предыдущих периодах и определяется как частное от деления суммы налога, предъявленной к вычету по прочим вычетам, на сумму начисленного налога на добавленную стоимость, согласно данным отчёта по форме № 1-НДС.

Корректирующая сумма дополнительных поступлений определяется по следующей формуле:

F=F1+F2,

где:

F1 - сумма поступлений, учитывающая объем взысканных сумм по результатам контрольной работы, тыс. рублей;

F2 - сумма поступлений, учитывающая изменения налогового законодательства, тыс. рублей,

Объем поступлений по результатам контрольной работы определяется исходя из динамики поступлений по данным отчёта формы ВП.

Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации, зачисляется в бюджеты бюджетной системы Российской Федерации по нормативам, установленным в соответствии со статьями БК РФ.

2.3.2. Налог на добавленную стоимость на товары, ввозимые на территорию Российской Федерации

182 1 04 01000 01 0000 110

Для расчёта налога на добавленную стоимость на товары, ввозимые на территорию Российской Федерации, используются:

- показатели прогноза социально-экономического развития Российской Федерации на очередной финансовый год и плановый период (объем импорта из стран - участников СНГ и курса рубля по отношению к доллару США), разрабатываемые Минэкономразвития Российской Федерации;

- динамика товарной структуры импорта из стран Таможенного союза ЕАЭС (Республики Беларусь, Казахстан, Армении и Киргизии) по данным ФТС России;

- динамика налоговой базы по налогу согласно данным отчёта по форме № 1-НДС «Отчет о структуре начисления налога на добавленную стоимость», сложившаяся за предыдущие периоды;

- динамика фактических поступлений по налогу согласно данным отчёта по форме № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации»;

- налоговые ставки, льготы и преференции, предусмотренные главой 21 НК РФ «Налог на добавленную стоимость» и др. источники.

Расчет поступлений налога на добавленную стоимость на товары, ввозимые на территорию Российской Федерации, основывается на прямом методе расчета элементов налоговой базы с использованием методов экстраполяции и индексации отдельных элементов налоговой базы по налогу.

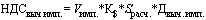

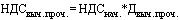

Поступления налога на добавленную стоимость на товары, ввозимые на территорию Российской Федерации ( ), определяются по формуле:

), определяются по формуле:

,

,

где:

- облагаемый объём импорта из стран Таможенного Союза ЕАЭС, млн. долл. США;

- облагаемый объём импорта из стран Таможенного Союза ЕАЭС, млн. долл. США;

- среднегодовой курс доллара США по отношению к рублю, рублей;

- среднегодовой курс доллара США по отношению к рублю, рублей;

- сумма акцизов по товарам, ввозимым на территорию РФ, из стран ЕАЭС, тыс. рублей;

- сумма акцизов по товарам, ввозимым на территорию РФ, из стран ЕАЭС, тыс. рублей;

- среднеэффективная ставка налога на товары, ввозимые на территорию Российской Федерации, сложившаяся за предыдущие периоды, %;

- среднеэффективная ставка налога на товары, ввозимые на территорию Российской Федерации, сложившаяся за предыдущие периоды, %;

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

Расчётный уровень собираемости определяется согласно данным отчёта по форме № 1-НМ как частное от деления суммы поступившего налога на сумму начисленного налога.

F - корректирующая сумма поступлений, учитывающая изменения законодательства о налогах и сборах, а также другие факторы, тыс. рублей.

Облагаемый объём импорта из стран Таможенного Союза ЕАЭС определяется по следующей формуле:

где:

- облагаемый объем импорта товаров из стран СНГ, млн. долл. США;

- облагаемый объем импорта товаров из стран СНГ, млн. долл. США;

- удельный вес импорта товаров из стран ЕАЭС в импорте товаров из стран СНГ в отчетном (базовом) году, %.

- удельный вес импорта товаров из стран ЕАЭС в импорте товаров из стран СНГ в отчетном (базовом) году, %.

Среднеэффективная ставка налога на товары, ввозимые на территорию Российской Федерации, определяется как частное от деления суммы налога на добавленную стоимость на товары, ввозимые на территорию Российской Федерации, на облагаемый объём импорта (с учетом суммы акциза) из стран Таможенного Союза ЕАЭ.

Корректирующая сумма дополнительных поступлений определяется по следующей формуле:

F= F1+ F2,

где:

F1 - сумма поступлений, учитывающая изменения налогового законодательства, тыс. рублей;

F2 - сумма поступлений, учитывающая «переходящие» платежи в январе за декабрь предыдущего года, тыс. рублей.

F2=Р1-Р2

где:

Р1 - сумма «переходящего» платежа за декабрь предыдущего года, тыс. рублей;

Р2 - сумма «переходящего» платежа за декабрь расчетного года, тыс. рублей;

Сумма «переходящего» платежа за декабрь расчетного года, причитающийся к уплате в начале следующего года определяется исходя из доли переходящего платежа в фактически сложившейся сумме поступлений в отчетном (базовом) году, %.

Налог на добавленную стоимость на товары, ввозимые на территорию Российской Федерации, зачисляется в бюджеты бюджетной системы Российской Федерации по нормативам, установленным в соответствии со статьями БК РФ.

2.4. Акцизы по подакцизным товарам (продукции), производимым на территории Российской Федерации

182 1 03 02000 01 0000 110

Расчёт доходов в бюджетную систему Российской Федерации от уплаты акцизов по подакцизным товарам, производимым на территории Российской Федерации, осуществляется в соответствии с действующим законодательством Российской Федерации о налогах и сборах.

Расчёт прогнозного объёма поступлений по акцизам, производимым на территории Российской Федерации, производится отдельно по каждой группе акцизов.

2.4.1. Акцизы на этиловый спирт из пищевого сырья (за исключением дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового), производимый на территории Российской Федерации

182 1 03 02011 01 0000 110

Для расчёта поступлений акцизов на этиловый спирт из пищевого сырья (за исключением дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового) используются:

- показатели прогноза социально-экономического развития Российской Федерации (налогооблагаемый объём реализации этилового спирта из пищевого сырья (за исключением дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового)), разрабатываемые Минэкономразвития Российской Федерации;

- динамика фактических поступлений по налогу согласно данным отчёта по форме № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации»;

- налоговые ставки, предусмотренные главой 22 НК РФ «Акцизы».

Расчёт поступлений акцизов на этиловый спирт из пищевого сырья (за исключением дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового) осуществляется по методу прямого расчёта, основанного на непосредственном использовании прогнозных значений объемных показателей, размера ставок и других показателей, определяющих поступления налога (уровень собираемости и др.).

Поступления акцизов на этиловый спирт из пищевого сырья (за исключением дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового)  определяется исходя из следующего алгоритма расчёта (формуле):

определяется исходя из следующего алгоритма расчёта (формуле):

,

,

где,

- налогооблагаемый объем реализации этилового спирта из пищевого сырья (за исключением дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового), л. (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-АЛ);

- налогооблагаемый объем реализации этилового спирта из пищевого сырья (за исключением дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового), л. (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-АЛ);

- доля этилового спирта облагаемого по ставке 0% (в соответствии с показателями макроэкономического развития, и (или) с данными Росалкогольрегулирования);

- доля этилового спирта облагаемого по ставке 0% (в соответствии с показателями макроэкономического развития, и (или) с данными Росалкогольрегулирования);

S - ставка акциза, рублей за 1 литр безводного этилового спирта;

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %;

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %;

Расчётный уровень собираемости определяется согласно данным отчёта по форме № 1-НМ как частное от деления суммы поступившего налога на сумму начисленного налога.

P - переходящие платежи, тыс. рублей;

F - корректирующая сумма поступлений, учитывающая изменения законодательства о налогах и сборах, а также другие факторы, тыс. рублей.

Акцизы на этиловый спирт из пищевого сырья (за исключением дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового), зачисляются в бюджеты бюджетной системы Российской Федерации по нормативам, установленным в соответствии со статьями БК РФ.

2.4.2. Акцизы на этиловый спирт из непищевого сырья, производимый на территории Российской Федерации

182 1 03 02012 01 0000 110

Для расчёта поступлений акцизов на этиловый спирт из непищевого сырья используются:

- показатели прогноза социально-экономического развития Российской Федерации (налогооблагаемый объём реализации этилового спирта из непищевого сырья), разрабатываемые Минэкономразвития Российской Федерации;

- динамика фактических поступлений по налогу согласно данным отчёта по форме № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации»;

- налоговые ставки, предусмотренные главой 22 НК РФ «Акцизы».

Расчёт поступлений акцизов на этиловый спирт из непищевого сырья осуществляется по методу прямого расчёта, основанного на непосредственном использовании прогнозных значений объемных показателей, размера ставок и других показателей, определяющих поступления акцизов (уровень собираемости и др.).

Поступления акцизов на этиловый спирт из непищевого сырья ( ) определяется исходя из следующего алгоритма расчёта (формуле):

) определяется исходя из следующего алгоритма расчёта (формуле):

,

,

где,

- налогооблагаемый объем реализации этилового спирта из непищевого сырья, л. (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-АЛ);

- налогооблагаемый объем реализации этилового спирта из непищевого сырья, л. (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-АЛ);

- доля облагаемого объема реализации этилового спирта из непищевого сырья в общем объеме реализации этилового спирта из непищевого сырья, % (определяется как отношение объема реализации этилового спирта из непищевого сырья, рассчитанного исходя из начислений по данным отчета по форме №1-НМ на 01 января текущего года, к объему реализации этилового спирта из непищевого сырья, представленному в макропоказателях за тот же период);

- доля облагаемого объема реализации этилового спирта из непищевого сырья в общем объеме реализации этилового спирта из непищевого сырья, % (определяется как отношение объема реализации этилового спирта из непищевого сырья, рассчитанного исходя из начислений по данным отчета по форме №1-НМ на 01 января текущего года, к объему реализации этилового спирта из непищевого сырья, представленному в макропоказателях за тот же период);

S - ставка акциза, рублей за 1 литр безводного этилового спирта;

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

Расчётный уровень собираемости определяется согласно данным отчёта по форме № 1-НМ как частное от деления суммы поступившего налога на сумму начисленного налога.

P - переходящие платежи, тыс. рублей;

F - корректирующая сумма поступлений, учитывающая изменения законодательства о налогах и сборах, а также другие факторы, тыс. рублей.

Акцизы на этиловый спирт из непищевого сырья, зачисляются в бюджеты бюджетной системы Российской Федерации по нормативам, установленным в соответствии со статьями БК РФ.

2.4.3. Акцизы на этиловый спирт из пищевого сырья (дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый), производимый на территории Российской Федерации

182 1 03 02013 01 0000 110

Для расчёта поступлений акцизов на этиловый спирт из пищевого сырья (дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый) используются:

- показатели прогноза социально-экономического развития Российской Федерации (налогооблагаемый объём реализации этилового спирта из пищевого сырья (дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый)), разрабатываемые Минэкономразвития Российской Федерации;

- динамика фактических поступлений по налогу согласно данным отчёта по форме № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации»;

- налоговые ставки, предусмотренные главой 22 НК РФ «Акцизы».

Расчёт поступлений акцизов на этиловый спирт из пищевого сырья (дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый) осуществляется по методу прямого расчёта, основанного на непосредственном использовании прогнозных значений объемных показателей, размера ставок и других показателей, определяющих поступления налога (уровень собираемости и др.).

Поступления акцизов на этиловый спирт из пищевого сырья (дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый) ( ) определяется исходя из следующего алгоритма расчёта (формуле):

) определяется исходя из следующего алгоритма расчёта (формуле):

,

,

где,

- налогооблагаемый объем реализации этилового спирта из пищевого сырья (дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый), л. (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-АЛ);

- налогооблагаемый объем реализации этилового спирта из пищевого сырья (дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый), л. (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-АЛ);

S - ставка акциза, рублей за 1 литр безводного этилового спирта;

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

Расчётный уровень собираемости определяется согласно данным отчёта по форме № 1-НМ как частное от деления суммы поступившего налога на сумму начисленного налога.

P - переходящие платежи, тыс. рублей;

F - корректирующая сумма поступлений, учитывающая изменения законодательства о налогах и сборах, а также другие факторы, тыс. рублей.

Акцизы на этиловый спирт из пищевого сырья (дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый), зачисляются в бюджеты бюджетной системы Российской Федерации по нормативам, установленным в соответствии со статьями БК РФ.

2.4.4. Акцизы на спиртосодержащую продукцию, производимую на территории Российской Федерации

182 1 03 02020 01 0000 110

Для расчёта поступлений акцизов на спиртосодержащую продукцию, используются:

- показатели прогноза социально-экономического развития Российской Федерации (налогооблагаемый объём реализации спиртосодержащей продукции), разрабатываемые Минэкономразвития Российской Федерации;

- динамика фактических поступлений по налогу согласно данным отчёта по форме № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации»;

- налоговые ставки, предусмотренные главой 22 НК РФ «Акцизы».

Расчёт поступлений акцизов на спиртосодержащую продукцию осуществляется по методу прямого расчёта, основанного на непосредственном использовании прогнозных значений объемных показателей, размера ставок и других показателей, определяющих поступления налога (уровень собираемости и др.).

Поступления акцизов на спиртосодержащую продукцию ( ) определяется исходя из следующего алгоритма расчёта (формуле):

) определяется исходя из следующего алгоритма расчёта (формуле):

,

,

где,

- налогооблагаемый объем реализации на спиртосодержащую продукцию, л. (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-АЛ);

- налогооблагаемый объем реализации на спиртосодержащую продукцию, л. (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-АЛ);

S - ставка акциза, рублей за 1 литр безводного этилового спирта;

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

Расчётный уровень собираемости определяется согласно данным отчёта по форме № 1-НМ как частное от деления суммы поступившего налога на сумму начисленного налога.

P - переходящие платежи, тыс. рублей;

F - корректирующая сумма поступлений, учитывающая изменения законодательства о налогах и сборах, а также другие факторы, тыс. рублей.

Акцизы на спиртосодержащую продукцию, зачисляются в бюджеты бюджетной системы Российской Федерации по нормативам, установленным в соответствии со статьями БК РФ.

2.4.5. Акцизы на табачную продукцию, производимую на территории Российской Федерации

182 1 03 02030 01 0000 110

Для расчёта поступлений акцизов на табачную продукцию используются:

- показатели прогноза социально-экономического развития Российской Федерации (налогооблагаемый объём реализации табачной продукции в разрезе видов, розничная цена табачной продукции), разрабатываемые Минэкономразвития Российской Федерации;

- динамика налоговой базы акциза согласно данным отчёта по форме № 5-ТИ «Отчёт о налоговой базе и структуре начислений по акцизам на табачные изделия», сложившаяся за предыдущие периоды;

- динамика фактических поступлений по налогу согласно данным отчёта по форме № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации»;

- налоговые ставки, предусмотренные главой 22 НК РФ «Акцизы».

Расчёт поступлений акцизов осуществляется по методу прямого расчёта, основанного на непосредственном использовании прогнозных значений объемных показателей, размера ставок и других показателей, определяющих поступления акцизов (уровень собираемости и др.).

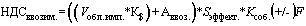

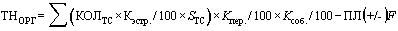

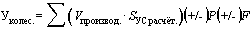

Поступления акциза на табачную продукцию ( ) определяется исходя из следующего алгоритма расчёта:

) определяется исходя из следующего алгоритма расчёта:

,

,

где,

- налогооблагаемый объем реализации сигарет с фильтром, тыс. шт. (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-ТИ);

- налогооблагаемый объем реализации сигарет с фильтром, тыс. шт. (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-ТИ);

- налогооблагаемый объем реализации сигарет без фильтра, папирос, млрд. шт. (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-ТИ);

- налогооблагаемый объем реализации сигарет без фильтра, папирос, млрд. шт. (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-ТИ);

S - ставка акциза;

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %;

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %;

P - переходящие платежи, тыс. рублей;

F - корректирующая сумма поступлений, учитывающая изменения законодательства о налогах и сборах, а также другие факторы, тыс. рублей.

При расчете поступлений в зависимости от розничной стоимости сигарет ставка акциза используется:

1. комбинированная:

- специфическая ставка в руб. за 1000 шт.;

- адвалорная ставка в процентах расчетной стоимости, исчисленной от максимальной розничной цены.

2. минимальная за 1000 штук (сигарет) (применяется в случае, если комбинированная ставка складывается ниже минимальной).

Акцизы на табачную продукцию, зачисляются в бюджеты бюджетной системы Российской Федерации по нормативам, установленным в соответствии со статьями БК РФ.

2.4.6. Акцизы на автомобильный бензин, производимый на территории Российской Федерации

182 1 03 02041 01 0000 110

Для расчёта поступлений акцизов на автомобильный бензин используются:

- показатели прогноза социально-экономического развития Российской Федерации (налогооблагаемый объём реализации автомобильного бензина), разрабатываемые Минэкономразвития Российской Федерации;

- динамика налоговой базы по акцизу, сложившаяся за предыдущие периоды, а также анализ структуры налоговой базы согласно данным отчета по форме № 5-НП «Отчёт о налоговой базе и структуре начислений по акцизам на нефтепродукты»;

- динамика фактических поступлений по налогу согласно данным отчёта по форме № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации»;

- налоговые ставки, предусмотренные главой 22 НК РФ «Акцизы».

Расчёт поступлений акцизов на автомобильный бензин осуществляется по методу прямого расчёта, основанного на непосредственном использовании прогнозных значений объемных показателей, размера ставок и других показателей, определяющих поступления акцизов (уровень собираемости и др.).

Поступления акцизов на автомобильный бензин ( ) определяется исходя из следующего алгоритма расчёта (формуле):

) определяется исходя из следующего алгоритма расчёта (формуле):

,

,

где,

- налогооблагаемый объем реализации автомобильного бензина по классам, тонны (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-НП);

- налогооблагаемый объем реализации автомобильного бензина по классам, тонны (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-НП);

- ставка акциза на автомобильный бензин по классам, рублей за 1 тонну;

- ставка акциза на автомобильный бензин по классам, рублей за 1 тонну;

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

Расчётный уровень собираемости определяется согласно данным отчёта по форме № 1-НМ как частное от деления суммы поступившего налога на сумму начисленного налога.

P - переходящие платежи, тыс. рублей;

F - корректирующая сумма поступлений, учитывающая изменения законодательства о налогах и сборах, а также другие факторы, тыс. рублей.

Акцизы на автомобильный бензин, зачисляются в бюджеты бюджетной системы Российской Федерации по нормативам, установленным в соответствии со статьями БК РФ.

2.4.7. Акцизы на прямогонный бензин, производимый на территории Российской Федерации

182 1 03 02042 01 0000 110

Для расчёта поступлений акцизов на прямогонный бензин используются:

- показатели прогноза социально-экономического развития Российской Федерации (налогооблагаемый объём прямогонного бензина, а также объем прямогонного бензина, использованного для производства продукции нефтехимии), разрабатываемые Минэкономразвития Российской Федерации;

- динамика налоговой базы по акцизу, сложившаяся за предыдущие периоды, согласно данным отчета по форме № 5-НП ««Отчёт о налоговой базе и структуре начислений по акцизам на нефтепродукты»;

- динамика фактических поступлений по налогу согласно данным отчёта по форме № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации»;

- налоговые ставки, коэффициенты (применяемые к начислениям для расчета возврата) и преференции, предусмотренные главой 22 НК РФ «Акцизы»;

Расчёт поступлений акцизов на прямогонный бензин осуществляется по методу прямого расчёта, основанного на непосредственном использовании прогнозных значений объемных показателей, размера ставок, коэффициентов для расчета вычета и других показателей, определяющих поступления акцизов.

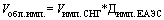

Поступления акцизов на прямогонный бензин ( ) определяется исходя из следующего алгоритма расчёта (формуле):

) определяется исходя из следующего алгоритма расчёта (формуле):

,

,

где,

- налогооблагаемый объем прямогонного бензина, тонны (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-НП);

- налогооблагаемый объем прямогонного бензина, тонны (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-НП);

- налогооблагаемый объем прямогонного бензина, использованного для производства продукции нефтехимии, тонны (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-НП);

- налогооблагаемый объем прямогонного бензина, использованного для производства продукции нефтехимии, тонны (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-НП);

- ставка акциза на прямогонный бензин, рублей за 1 тонну;

- ставка акциза на прямогонный бензин, рублей за 1 тонну;

- коэффициент для расчета налогового вычета;

- коэффициент для расчета налогового вычета;

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

Расчётный уровень собираемости определяется согласно данным отчёта по форме № 1-НМ как частное от деления суммы поступившего налога на сумму начисленного налога.

P - переходящие платежи, тыс. рублей;

F - корректирующая сумма поступлений, учитывающая изменения законодательства о налогах и сборах, а также другие факторы, тыс. рублей.

Акцизы на прямогонный бензин, зачисляются в бюджеты бюджетной системы Российской Федерации по нормативам, установленным в соответствии со статьями БК РФ.

2.4.8. Акцизы на автомобили легковые и мотоциклы, производимые на территории Российской Федерации

182 1 03 02060 01 0000 110

Для расчёта поступлений акцизов на автомобили легковые и мотоциклы используются:

- показатели прогноза социально-экономического развития Российской Федерации (налогооблагаемый объём реализации автомобилей легковых и мотоциклов), разрабатываемые Минэкономразвития Российской Федерации;

- анализ структуры налоговой базы согласно данным отчета по форме № 5-АМ «Отчёт о налоговой базе и структуре начислений по акцизам на автомобили легковые и мотоциклы»;

- динамика фактических поступлений по налогу согласно данным отчёта по форме № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации»;

- налоговые ставки, предусмотренные главой 22 НК РФ «Акцизы».

Основные параметры прогноза представлены по следующим видам: легковые автомобили с мощностью двигателя до 67,5 кВт (90 л.с.) включительно, легковые автомобили с мощностью двигателя от 67,5 кВт (90 л.с.) до 112,5 кВт (150 л.с.), легковые автомобили с мощностью двигателя свыше 112,5 кВт (150 л.с.), мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л.с.).

Расчёт поступлений акцизов на автомобили легковые и мотоциклы осуществляется по методу прямого расчёта, основанного на непосредственном использовании прогнозных значений объемных показателей, размера ставок и других показателей, определяющих поступления акцизов (уровень собираемости, средняя мощность легковых автомобилей и мотоциклов и др.).

Поступления акцизов на автомобили легковые и мотоциклы ( ) определяется исходя из следующего алгоритма расчёта (формуле):

) определяется исходя из следующего алгоритма расчёта (формуле):

,

,

где,

- налогооблагаемый объем реализации легковых автомобилей с соответствующей мощностью двигателя, шт. (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-АМ);

- налогооблагаемый объем реализации легковых автомобилей с соответствующей мощностью двигателя, шт. (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-АМ);

- средняя мощность легковых автомобилей в соответствии с мощностью двигателя по данным отчета по форме № 5-АМ, КВт (л.с.);

- средняя мощность легковых автомобилей в соответствии с мощностью двигателя по данным отчета по форме № 5-АМ, КВт (л.с.);

- ставка акциза на автомобили легковые в соответствии с мощностью двигателя, рублей за 0,75 КВт (1 л.с.);

- ставка акциза на автомобили легковые в соответствии с мощностью двигателя, рублей за 0,75 КВт (1 л.с.);

- налогооблагаемый объем реализации мотоциклов с мощностью двигателя свыше 112,5 КВт (150 л.с.), шт.;

- налогооблагаемый объем реализации мотоциклов с мощностью двигателя свыше 112,5 КВт (150 л.с.), шт.;

- средняя мощность мотоциклов с мощностью двигателя свыше 112,5 КВт (150 л.с.) по данным отчета по форме № 5-АМ, КВт (л.с.);

- средняя мощность мотоциклов с мощностью двигателя свыше 112,5 КВт (150 л.с.) по данным отчета по форме № 5-АМ, КВт (л.с.);

- ставка акциза на мотоциклы с мощностью двигателя свыше 112,5 КВт (150 л.с.), рублей за 0,75 КВт (1 л.с.);

- ставка акциза на мотоциклы с мощностью двигателя свыше 112,5 КВт (150 л.с.), рублей за 0,75 КВт (1 л.с.);

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

Расчётный уровень собираемости определяется согласно данным отчёта по форме № 1-НМ как частное от деления суммы поступившего налога на сумму начисленного налога.

P - переходящие платежи, тыс. рублей;

F - корректирующая сумма поступлений, учитывающая изменения законодательства о налогах и сборах, а также другие факторы, тыс. рублей.

Акцизы на автомобили легковые и мотоциклы, зачисляются в бюджеты бюджетной системы Российской Федерации по нормативам, установленным в соответствии со статьями БК РФ.

2.4.9. Акцизы на дизельное топливо, производимое на территории Российской Федерации

182 1 03 02070 01 0000 110

Для расчёта поступлений акцизов на дизельное топливо используются:

- показатели прогноза социально-экономического развития Российской Федерации (налогооблагаемый объём реализации дизельного топлива), разрабатываемые Минэкономразвития Российской Федерации;

- динамика налоговой базы по акцизу сложившаяся за предыдущие периоды, а также анализ структуры налоговой базы согласно данным отчета по форме № 5-НП «Отчёт о налоговой базе и структуре начислений по акцизам на нефтепродукты»;

- динамика фактических поступлений по налогу согласно данным отчёта по форме № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации»;

- налоговые ставки, предусмотренные главой 22 НК РФ «Акцизы».

Расчёт поступлений акцизов на дизельное топливо осуществляется по методу прямого расчёта, основанного на непосредственном использовании прогнозных значений объемных показателей, размера ставок и других показателей, определяющих поступления акцизов (уровень собираемости и др.).

Поступления акцизов на дизельное топливо ( ) определяется исходя из следующего алгоритма расчёта (формуле):

) определяется исходя из следующего алгоритма расчёта (формуле):

,

,

где,

- налогооблагаемый объем реализации дизельного топлива по классам, тонны (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-НП);

- налогооблагаемый объем реализации дизельного топлива по классам, тонны (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-НП);

- ставка акциза на дизельное топливо по классам, рублей за 1 тонну;

- ставка акциза на дизельное топливо по классам, рублей за 1 тонну;

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

Расчётный уровень собираемости определяется согласно данным отчёта по форме № 1-НМ как частное от деления суммы поступившего налога на сумму начисленного налога.

P - переходящие платежи, тыс. рублей;

F - корректирующая сумма поступлений, учитывающая изменения законодательства о налогах и сборах, а также другие факторы, тыс. рублей.

Акцизы на дизельное топливо, зачисляются в бюджеты бюджетной системы Российской Федерации по нормативам, установленным в соответствии со статьями БК РФ.

2.4.10. Акцизы на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, производимые на территории Российской Федерации

182 1 03 02080 01 0000 110

Для расчёта поступлений акцизов на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей используются:

- показатели прогноза социально-экономического развития Российской Федерации (налогооблагаемый объём реализации моторных масел для дизельных и (или) карбюраторных (инжекторных) двигателей), разрабатываемые Минэкономразвития Российской Федерации;

- динамика налоговой базы по акцизу сложившаяся за предыдущие периоды, а также анализ структуры налоговой базы согласно данным отчета по форме № 5-НП «Отчёт о налоговой базе и структуре начислений по акцизам на нефтепродукты»;

- динамика фактических поступлений по налогу согласно данным отчёта по форме № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации»;

- налоговые ставки, предусмотренные главой 22 НК РФ «Акцизы».

Расчёт поступлений акцизов на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей осуществляется по методу прямого расчёта, основанного на непосредственном использовании прогнозных значений объемных показателей, размера ставок и других показателей, определяющих поступления акцизов (уровень собираемости и др.).

Поступления акцизов на моторные масла для дизельных и (или) карбюраторных (инжекторных) ( ) двигателей определяется исходя из следующего алгоритма расчёта (формуле):

) двигателей определяется исходя из следующего алгоритма расчёта (формуле):

,

,

где,

- налогооблагаемый объем реализации моторных масел для дизельных и (или) карбюраторных (инжекторных) двигателей, тонны (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-НП);

- налогооблагаемый объем реализации моторных масел для дизельных и (или) карбюраторных (инжекторных) двигателей, тонны (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-НП);

- ставка акциза на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, рублей за 1 тонну;

- ставка акциза на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, рублей за 1 тонну;

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

Расчётный уровень собираемости определяется согласно данным отчёта по форме № 1-НМ как частное от деления суммы поступившего налога на сумму начисленного налога.

P - переходящие платежи, тыс. рублей;

F - корректирующая сумма поступлений, учитывающая изменения законодательства о налогах и сборах, а также другие факторы, тыс. рублей.

Акцизы на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, зачисляются в бюджеты бюджетной системы Российской Федерации по нормативам, установленным в соответствии со статьями БК РФ.

2.4.11. Акцизы на вина, фруктовые вина, игристые вина (шампанские), винные напитки, изготавливаемые без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята, производимые на территории Российской Федерации

182 1 03 02090 01 0000 110

Для расчёта поступлений акцизов на вина, фруктовые вина, игристые вина (шампанские), винные напитки, изготавливаемые без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята, используются:

- показатели прогноза социально-экономического развития Российской Федерации (налогооблагаемый объём реализации вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), разрабатываемые Минэкономразвития Российской Федерации;

- динамика налоговой базы по акцизу согласно данным отчета по форме № 5-АЛ «Отчёт о налоговой базе и структуре начислений по акцизам на спирт, алкогольную и спиртосодержащую продукцию», сложившаяся за предыдущие периоды;

- динамика фактических поступлений по налогу согласно данным отчёта по форме № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации»;

- налоговые ставки, предусмотренные главой 22 НК РФ «Акцизы».

Расчёт поступлений акцизов на вина, фруктовые вина, игристые вина (шампанские), винные напитки, изготавливаемые без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, осуществляется по методу прямого расчёта, основанного на непосредственном использовании прогнозных значений объемных показателей, размера ставок и других показателей, определяющих поступления акцизов (уровень собираемости и др.).

Основные параметры прогноза представлены по двум видам:

- вина, за исключением вин с защищенным географическим указанием, с защищенным наименованием места происхождения, а также игристых вин (шампанских), фруктовые вина, винные напитки, изготавливаемые без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята;

- игристые вина (шампанские), за исключением игристых вин (шампанских) с защищенным географическим указанием, с защищенным наименованием места происхождения

Поступления акцизов на вина, фруктовые вина, игристые вина (шампанские), винные напитки, изготавливаемые без добавления ректификованного этилового спирта,  определяется исходя из следующего алгоритма расчёта (формуле):

определяется исходя из следующего алгоритма расчёта (формуле):

,

,

где,

- налогооблагаемый объем реализации вина в соответствии с видом (вина / игристые вина (шампанские)), л. (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-АЛ);

- налогооблагаемый объем реализации вина в соответствии с видом (вина / игристые вина (шампанские)), л. (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-АЛ);

S - ставка акциза в соответствии с видом вина, рублей за 1 литр;

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

- расчётный уровень собираемости, с учётом динамики показателя собираемости по данному виду налога, сложившегося в предшествующие периоды, %.

Расчётный уровень собираемости определяется согласно данным отчёта по форме № 1-НМ как частное от деления суммы поступившего налога на сумму начисленного налога.

P - переходящие платежи, тыс. рублей;

F - корректирующая сумма поступлений, учитывающая изменения законодательства о налогах и сборах, а также другие факторы, тыс. рублей.

Акцизы на вина, фруктовые вина, игристые вина (шампанские), винные напитки, изготавливаемые без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, зачисляются в бюджеты бюджетной системы Российской Федерации по нормативам, установленным в соответствии со статьями БК РФ.

2.4.12. Акцизы на вина с защищенным географическим указанием, с защищенным наименованием места происхождения, за исключением игристых вин (шампанских), производимые на территории Российской Федерации

182 1 03 02340 01 0000 110

Для расчёта поступлений акцизов на вина с защищенным географическим указанием, с защищенным наименованием места происхождения, за исключением игристых вин (шампанских), используются:

- показатели прогноза социально-экономического развития Российской Федерации (налогооблагаемый объём реализации вин с защищенным географическим указанием, с защищенным наименованием места происхождения, за исключением игристых вин (шампанских)), разрабатываемые Минэкономразвития Российской Федерации;

- динамика налоговой базы по акцизу, сложившаяся за предыдущие периоды;

- динамика фактических поступлений по налогу согласно данным отчёта по форме № 1-НМ «Отчет о начислении и поступлении налогов, сборов и иных обязательных платежей в бюджетную систему Российской Федерации»;

- налоговые ставки, предусмотренные главой 22 НК РФ «Акцизы».

Расчёт поступлений акцизов на вина с защищенным географическим указанием, с защищенным наименованием места происхождения, за исключением игристых вин (шампанских) осуществляется по методу прямого расчёта, основанного на непосредственном использовании прогнозных значений объемных показателей, размера ставок и других показателей, определяющих поступления акцизов (уровень собираемости и др.).

Поступления акцизов на вина с защищенным географическим указанием, с защищенным наименованием места происхождения, за исключением игристых вин (шампанских), ( ) определяется исходя из следующего алгоритма расчёта (формуле):

) определяется исходя из следующего алгоритма расчёта (формуле):

,

,

где,

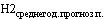

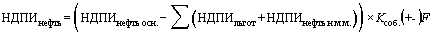

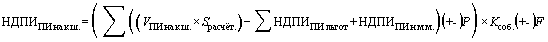

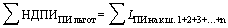

- налогооблагаемый объем реализации вина с защищенным географическим указанием, с защищенным наименованием места происхождения, за исключением игристых вин (шампанских), л. (с учетом распределения по долям в соответствии с показателями макроэкономического развития, и (или) с данными оперативного анализа налоговых деклараций, и (или) с данными Росстата России, и (или) с показателями отчета по форме № 5-АЛ);