Обязательный аудит за 2024 год: критерии и выгоды

Обязательный аудит за 2024 год: критерии и выгоды

Генеральный директор «Правовест Аудит», Аттестованный аудитор, Аттестованный профбухгалтер

Содержание

Обязательный аудит в 2024 году может проводится как за 2023 год, так и уже за 2024 (первый этап). При этом если первый этап обязательного аудита пройдет до окончания текущего года — это поможет провести аудит с максимальной пользой не только для составления идеальной отчетности, но и с точки зрения оптимизации расходов компании.

Какие критерии обязательного аудита за 2024 год и как его эффективно проводить — рассмотрим в статье.

Критерии обязательного аудита за 2024 год

Давайте разберемся, кто подлежит обязательному аудиту. Критерии для проведения аудита за 2024 год по сравнению с критериями за 2023 год не менялись. Если по итогам 2023 года «налоговые доходы» вашей компании составили более 800 млн руб. или на 31.12.2023 г. сумма активов баланса (то есть строки 1600 или 1700) — более 400 млн руб. — вам нужно проводить обязательный аудит за 2024 год. «Не рановато ли?» — скажут некоторые читатели. «Ведь аудиторское заключение по отчетности за 2024 год можно сдать до 31 декабря 2025». И мы ответим: «Нет, если вы хотите получить максимальный эффект от аудита».

Аналогичные критерии действуют и при решении вопроса о необходимости аудита за 2023 год в 2024 году.

Оптимальный вариант проведения аудита за 2024 год:

- в июле – декабре 2024 года пройти первый этап аудиторской проверки, чтобы сразу выявить системные ошибки, получить рекомендации по их исправлению и в «горячий период» годовой отчетности не тратить время на «переделку» учета.

- в январе-апреле 2025 года спокойно завершить процесс аудита и получить положительное аудиторское заключение.

Но вернемся к критериям для обязательного аудита за 2024 год. Как мы уже отметили выше: аудит бухгалтерской (финансовой) отчетности обязателен, если доходы организации по данным налогового учета (по правилам главы 25 Налогового Кодекса «Налог на прибыль организаций» для организаций на ОСН) за предыдущий год превышают 800 млн руб. или сумма активов более 400 млн руб.

У компаний на общем режиме налогообложения размер доходов «для аудита» за 2024 год определяется как сумма строки 010 и строки 020 Листа 02 годовой Декларации по налогу на прибыль за 2023 год. При расчете суммируются все виды доходов, включая и внереализационные доходы.

Но существуют и другие законодательные требования, обязывающие провести аудит. Они содержаться в статье 5 Федерального закона от 30.12.2008 № 307-ФЗ «Об аудиторской деятельности». Перечень не закрыт, поскольку в данной норме указано, что обязательный аудит бухгалтерской (финансовой) отчетности проводится во всех случаях, если это требование прописано специальными нормами федерального законодательства.

Подробнее об организациях, подлежащих обязательному аудиту >>

Чтобы руководителям предприятий было проще сориентироваться, за консультацией можно обратится к аудиторам, они помогут выяснить нужно ли вашей компании проходить аудит.

Узнайте, подлежите ли вы обязательному аудиту?

Задать вопрос

Как выбрать аудиторов

Обязательный аудит за 2024 год могут проводить только независимые аудиторские организации, внесенные в реестр, опубликованный на сайте Минфина и имеющие членство в СРО.

Выбор и утверждение аудиторской компании (с которой планируется заключить договор), сроков проведения проверки — осуществляются на общем собрании акционеров или участников, а решение по размеру оплаты аудиторских услуг принимается советом директоров АО или ООО (п. 2 ст. 86 Закона об акционерных обществах, пп.5 п. 2.1 ст. 32 Закона об ООО).

Чем опасен формальный аудит — рассказываем в нашем телеграм-канале «НАЛОГИ без ОШИБОК_Правовест Аудит» — перейти в телеграм >>

В 93% аудиторских проверок мы находим нарушения и говорим на канале о наиболее значимых, делимся опытом по налоговым спорам и судебной практике. Вы найдете множество полезных материалов, которые помогут дружить с налогами без ошибок и личных рисков. Здесь подробнее о рубриках канала. Подписывайтесь и рекомендуйте нас коллегам для уверенности в налогах и учете!

Как утвердить аудитора на собрании >>

Как получить максимальную выгоду от обязательной аудиторской проверки

Обязательный аудит — это независимая проверка финансово-хозяйственной деятельности организации. Цель: подтвердить достоверность и полноту отражения данных в бухгалтерской (финансовой) отчетности, отсутствие рисков банкротства и нарушения прав кредиторов. Показатели налогового учета подлежат проверке только на наличие существенных ошибок, способных оказать влияние на достоверность бухгалтерской отчетности. Для получения максимальной пользы от обязательной процедуры следует включить в техзадание на аудит дополнительные опции, например, углубленную проверку налогового учета.

Не стоит забывать, что с каждым годом усиливается налоговый контроль. И цена налоговых ошибок сегодня очень велика.

В условиях сложной экономической ситуации и дефицита бюджета эффективность работы налоговых органов вырастет в разы. Кроме того увеличилось количество случаев привлечения собственников и руководителей к субсидиарной и уголовной ответственности за неуплату налогов, выросло количество налоговых проверок, проводимых с участием сотрудников МВД.

Поэтому налоговая безопасность компании — это по-прежнему одна из приоритетных целей бизнеса, без достижения которой есть риск потери бизнеса, а также личных денежных средств руководителей компании, ее собственников и даже привлечения их к уголовной ответственности.

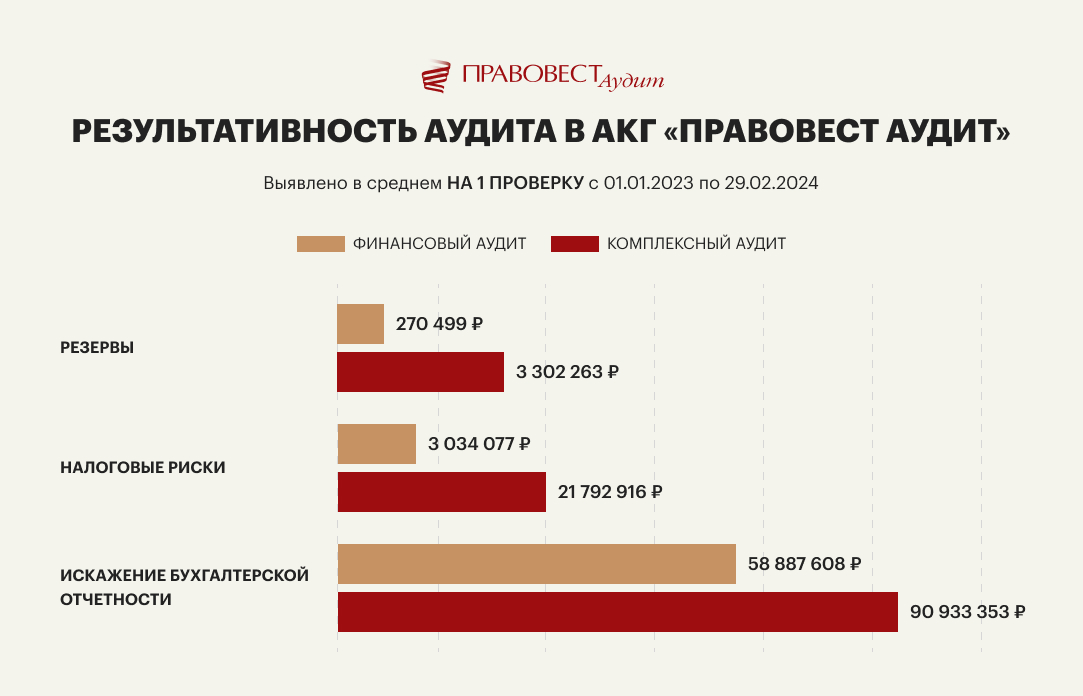

Наиболее эффективным подходом к проверке является комплексный аудит.

Помимо самой проверки финансово-хозяйственной деятельности организации, комплексный аудит включает в себя:

- отслеживание корректности налогового учета, формирования налоговой базы;

- анализ скрытых налоговых рисков и финансовых резервов;

- консультации с аудиторами, экспертами по бухучету, налоговыми юристами;

- поддержку и при необходимости судебную защиту налоговых юристов в течение трех лет с даты окончания проверки;

- в случае выездной проверки — ее сопровождение: анализ правомерности требований, совместное присутствие на опросах, подготовка и подача разногласий;

- выявление налоговых резервов — переплат, льгот, которыми может воспользоваться компания и других преференций.

Например, по результатам комплексного аудита у одного из клиентов «Правовест Аудит» выявил, что компания в налоговом учете не создавала резерв на оплату отпусков работникам, что составило 29 млн руб. Таким образом, если бы компания воспользовалась возможностью по созданию резерва, она законным образом могла бы уменьшить налоговую базу по налогу на прибыль на эту сумму и, следовательно, сумму уплаченного налога на прибыль — более, чем на 5,5 млн руб. Воспользовавшись советом аудиторов компания создала такой резерв и расходы на обязательную аудиторскую проверку окупились в 15 раз.

Комплексный аудит со страховкой от налоговых претензий проводится как правило поэтапно. Ведь только при поэтапной проверке можно своевременно предотвращать налоговые риски до их выявления контролирующими органами. А это помогает свести к минимуму вероятность назначения выездной налоговой проверки и доначисление налогов (возникновения страхового случая). Подробнее о выгодах поэтапного аудита.

Если проводить обязательный аудит не «для галочки», то помимо соблюдения требований законодательства от «обязаловки» можно получить ощутимую выгоду.

Как проходит проверка

Чтобы сократить время и соответственно, снизить затраты на проведение аудиторской проверки, лучше тщательно к ней подготовиться.

Аудитору надо дать возможность ознакомиться со всей организационно- распорядительной и бухгалтерской документацией, аналитическими справками и расчетами, предоставить доступ к программе, в которой осуществляется учет, предупредить сотрудников о возможных вопросах аудитора по деятельности компании.

В процессе аудита оцениваются:

- эффективность работы бухгалтерии;

- состояние внутреннего контроля за хозяйственными процессами, в том числе с точки зрения предупреждения возможных хищений имущества и злоупотреблений при выполнении служебных обязанностей сотрудников и руководства;

- выборочная проверка первичной бухгалтерской (финансовой) документации и операций на наличие ошибок (на основании специальных методик);

- корректность применения законодательства;

- выборочная инвентаризация имущества организации, с целью подтверждения его наличия и сохранности.

Но как мы уже говорили выше «стандартное» задание на аудит может быть дополнено другими необходимыми Заказчику процедурами.

По окончании проверки формируются рекомендации по устранению ошибок, которые могут повлиять на выводы в аудиторском заключении. Эти рекомендации могут быть устными или в письменном виде (форма определяется по договоренности).

Последним этапом проверки является выдача аудиторского заключения — официального документа, составленного в соответствии с действующим законодательством по утвержденной форме.

По согласованию с Заказчиком «Правовест аудит» может предоставить дополнительные наглядные отчеты по рискам и резервам компании, «оцифровку налоговых рисков» и др.

Непроведение обязательного аудита: ответственность и последствия

За непредоставление аудиторского заключения за 2024 год или нарушение срока его предоставления организациям, подлежащим обязательному аудиту за 2024 год, могут быть предъявлены штрафные санкции как по жалобе акционеров компании, так и от ФНС или Центробанка.

Например, статьей 19.7 КоАП предусмотрена ответственность для организации до 5 тыс. руб., а для ее руководителя до 500 руб. за непредставление обязательного аудиторского заключения.

При непредъявлении АЗ по налоговому запросу ответственность установлена статьей 15.11 КоАП РФ: при первичном нарушении — до 10 тыс. руб.; повторно — уже до 20 тыс. руб., либо могут дисквалифицировать на 1 или 2 года.

Если аудиторское заключение не будет опубликовано в установленные Законом № 214-ФЗ сроки, для застройщиков предусмотрена административная ответственность по ст. 14.28 КоАП РФ для общества — от 200 тыс. руб. до 400 тыс. руб., для руководителей — до 15 тыс. руб.

Если аудиторское заключение не предоставлено акционерам, то в этом случае предусмотрены самые большие штрафы (п. 3 ст. 52 Закона об акционерных обществах, ч. 2 ст. 15.23.1 КоАП РФ): для общества — от 500 тыс. до 700 тыс. руб., для его руководителей — от 20 тыс. до 30 тыс. руб.

Надо помнить, что оплата штрафа не освобождает организацию, подлежащую обязательному аудиту, от проведения аудита. Эти требования прописаны в последнем абзаце Примечания 1 к ст. 15.11 КоАП.

Риски привлечения к ответственности за несвоевременное предоставление аудиторского заключения, вполне реальны и в арбитражной практике есть достаточно примеров.

Например, в одном из судебных разбирательств общество предоставило аудиторское заключение позже установленного срока. Причиной стало несвоевременное заключение договора на аудит из-за отсутствия денежных средств. Данное обстоятельство помогло обществу добиться минимальной суммы штрафа в сумме 350 000 руб., но не повлияло на решение суда о взыскании этой суммы (Постановление от 22.04.2019 № Ф03-1384/2019 Арбитражного суда дальневосточного округа). Аналогичные выводы приведены в Постановлении Арбитражного суда Московского округа от 28.07.2021 N Ф05-16528/2021 по делу N А40-201336/2020.

Таким образом, соблюдение требований законодательства о проведении обязательного аудита, публикации отчетности и представлении заключения в налоговый орган, даст возможность сохранить финансовую и деловую репутацию компании и избежать штрафных санкций за непроведение аудита.

Подведем итог. Процесс обязательного аудита за 2024 год и его критерии не претерпели существенных изменений. Но именно сейчас обязательный аудит необходимо начинать как можно раньше, чтобы:

- проверить отражение в учете операций по новым ФСБУ, получить консультационную поддержку по сложным вопросам учета и трактовки законодательства, не переделывать учет и годовую отчетность;

- своевременно, а не «посмертно» получить достоверную информацию о финансовом состоянии компании, ее доходах и прибыли, компетентности сотрудников финансовой службы для принятия различных управленческих решений (стратегия и тактика);

- получить помощь в проведении инвентаризаций и проверке корректности расчета чистой прибыли для выплаты дивидендов;

- не привлекать внимание налоговых органов некорректными налоговыми декларациями (ошибками, сомнительными контрагентами, др. критериями) и не давать повода для назначения выездной проверки, а значит и привлечения к ответственности за неполную уплату налогов;

- выявить дополнительные финансовые резервы компании: «лишние» расходы, переплату налогов или возможность применения налоговых преференций,

- получить юридическую защиту и страховку от налоговых претензий при проведении поэтапного системного комплексного аудита.

При определенном подходе проведение обязательного аудита компании — это НЕ расходы, а инвестиции в безопасность и защиту бизнеса.

Аудит все победит

Узнайте, сколько стоит помощь в учете без ошибок вместе с защитой от налоговых рисков и страховкой

Рассчитать за 1 мин.

Мнение редакции

Аудит не стоит воспринимать исключительно как навязанную государством «обязаловку». Это действительно важная и полезная процедура, которая поможет вовремя обнаружить не только проблемы и серьезные налоговые риски, но и законные финансовые резервы, которые до поры были скрыты. Главное — доверить проведение полезного аудита надежным и профессиональным аудиторам.