Выкупаем предмет лизинга при «упрощенке»

Принимать в расходы платежи в виде выкупной цены предмета лизинга можно только после перехода права собственности на ОС. Если до этого момента уменьшить базу по налогу на такие расходы — стоит ожидать претензии налоговиков.

Предмет лизинга учитывают на балансе лизингодателя либо лизингополучателя. Это зависит от того, как договорились стороны1. Фирма на УСН с объектом налогообложения «доходы, уменьшенные на величину расходов» принимает к учету затраты на приобретение основных средств (ОС) с момента ввода объектов в эксплуатацию. Уплаченные суммы компания включает в состав расходов в течение налогового периода равными долями за отчетные периоды2. Фирма вправе учесть и платежи за принятое в лизинг имущество в составе затрат3. При этом не стоит забывать, что расходами «упрощенца» признают затраты после их фактической оплаты4. Мы разберемся, как фирмы на УСН учитывают лизинговые платежи при переходе права собственности на предмет лизинга.

Предмет лизинга учитывают на балансе лизингодателя либо лизингополучателя. Это зависит от того, как договорились стороны1. Фирма на УСН с объектом налогообложения «доходы, уменьшенные на величину расходов» принимает к учету затраты на приобретение основных средств (ОС) с момента ввода объектов в эксплуатацию. Уплаченные суммы компания включает в состав расходов в течение налогового периода равными долями за отчетные периоды2. Фирма вправе учесть и платежи за принятое в лизинг имущество в составе затрат3. При этом не стоит забывать, что расходами «упрощенца» признают затраты после их фактической оплаты4. Мы разберемся, как фирмы на УСН учитывают лизинговые платежи при переходе права собственности на предмет лизинга.

Позиция Минфина России

Минфин России5 настаивает на том, что «упрощенцы» выкупную стоимость имущества могут принять в расходы на приобретение ОС только после выполнения обязательств по оплате и перехода права собственности на это имущество. И если по первому пункту данного утверждения все ясно (затраты на УСН учитывают кассовым методом6), то второй пункт вызывает сомнения.

Обязательность перехода права собственности чиновники объясняют тем, что расходы на приобретение ОС в период применения УСН принимают с момента ввода данного имущества в эксплуатацию7. Отметим, что аналогичная ситуация с учетом выкупной стоимости сложилась и у фирм на общем режиме8. При расчете налога на прибыль не учитывают затраты по приобретению и созданию амортизируемого имущества9. Ведь отнесение стоимости данного имущества к расходам производят посредством исчисления амортизации либо как материальные расходы (при установлении выкупной стоимости не выше 40 000 рублей без НДС10). Поэтому уплачиваемые суммы в счет выкупной цены до перехода права собственности на предмет лизинга рассматривают как авансовые платежи11. А авансы в составе расходов не учитывают, поскольку они не являются прекращением обязательства, связанного с поставкой товара12.

В некоторых письмах чиновники пошли еще дальше13. Они разъяснили ситуацию, когда договором предусмотрено, что предмет лизинга переходит в собственность лизингополучателя после выплаты всех лизинговых платежей, без указания выкупной цены в договоре лизинга. По мнению чиновников, в этом случае всю сумму таких платежей рассматривают как расход, включаемый в первоначальную стоимость амортизируемого имущества после перехода права собственности на него к лизингополучателю. Однако спешим успокоить читателей — на практике подобный подход при проверках и выявлении договоров с невыделенной сторонами выкупной стоимостью налоговиками не применяется как противоречащий законодательству14.

Получается, что лизинговый платеж может быть отнесен к расходам только в той части, в которой его уплачивают за получение предмета лизинга во временное владение и пользование. При этом выкупная цена для целей налогообложения в течение срока лизинга не учитывается. Именно поэтому чиновники настаивают на раздельном учете платы за пользование предметом лизинга и платы за его выкуп15.

Арбитражная практика Суды по данному вопросу полностью на стороне компаний. Они отмечают, что для лиц на «упрощенке» законодатель в налоговом учете не выделяет в составе единого лизингового платежа выкупную стоимость предмета лизинга16. Аналогично вопрос решается и при учете лизинговых платежей фирмами на общем режиме. Такие суммы в целях расчета базы по налогу на прибыль относят к расходам, связанным с производством и реализацией17.

Арбитры уже не раз говорили, что инспекторы необоснованно выделяют в лизинговых платежах как самостоятельную часть оплату за приобретение предмета лизинга и исключают ее из состава расходов. Ведь лизинговый платеж, включающий в себя несколько самостоятельных оплат, является единым платежом, производимым в рамках одного договора. Поэтому цена предмета лизинга входит в состав лизинговых платежей в качестве затрат лизингодателя, связанных с приобретением данного имущества18.

Если выкупная цена была согласована сторонами договора отдельно и не являлась частью лизинговых платежей, то списать ее единовременно не получится. В этом случае арбитры соглашаются с инспекторами в квалификации данных затрат как расходов на приобретение ОС, подлежащих списанию через амортизацию19.

Учет затрат на покупку предмета лизинга

Договором лизинга может быть предусмотрено, что предмет лизинга переходит в собственность лизингополучателя по истечении срока договора или до его истечения на условиях, предусмотренных соглашением сторон (ст. 19 Федерального закона от 29.10.1998 № 164-ФЗ). «Упрощенец»-лизингодатель с объектом налогообложения «доходы, уменьшенные на величину расходов» при определении налоговой базы вправе учесть расходы на покупку предмета лизинга как затраты на товары, приобретенные для дальнейшей реализации (подп. 23 п. 1 ст. 346.16 НК РФ).

Расходами фирмы на УСН признаются затраты после их фактической оплаты (подп. 2 п. 2 ст. 346.17 НК РФ). При этом расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации, учитывают в составе расходов по мере реализации этих товаров. Затраты, непосредственно связанные с реализацией товаров, в том числе расходы по хранению, обслуживанию и транспортировке, учитывают в составе расходов после их фактической оплаты (письмо Минфина России от 22.07.2010 № 03-11-11/207).

Что делать фирме?

Итак, несмотря на многочисленную положительную арбитражную практику, списывать в расходы лизинговые платежи в виде выкупной цены предмета лизинга до перехода права собственности на имущество небезопасно. И чтобы избежать излишних проблем с инспекторами, следует принимать в расходы выкупную стоимость предмета лизинга только после перехода права собственности на данное имущество. Рассмотрим весь процесс на примере.

![]()

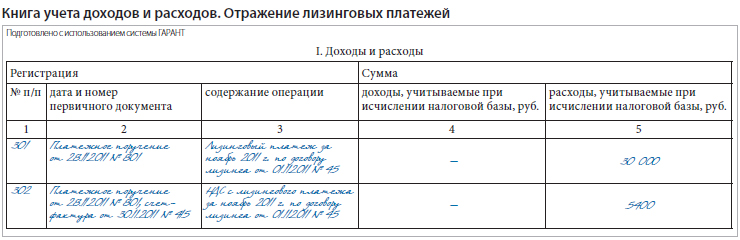

Лизингополучатель отражает лизинговые платежи в разделе I книги учета доходов и расходов при условии, что:

- договор лизинга заключен (условно) 01.11.2011;

- срок действия договора — два года;

- предмет лизинга учитывается на балансе лизингополучателя;

- общая сумма лизинговых платежей — 1 416 000 руб. (в т. ч. НДС — 216 000 руб.), из них выкупная стоимость предмета лизинга составляет 566 400 руб. (в т. ч. НДС — 86 400 руб.);

- ежемесячный лизинговый платеж — 59 000 руб. (в т. ч. НДС — 9000 руб.), из них выкупная стоимость предмета лизинга составляет 23 600 руб. (в т. ч. НДС — 3600 руб.).

59 000 – 23 600 = 35 400 руб.

При этом сумма НДС составляет:

35 400 руб. x 18/118 = 5400 руб.

Такие платежи показывают в разделе I книги учета доходов и расходов ежемесячно в течение срока действия договора лизинга (с ноября 2011 г. по октябрь 2013 г.).

Выкупную стоимость имущества (566 400 руб.) отражают в разделе I книги учета доходов и расходов в VI квартале 2013 г.

Также можно попробовать договориться с лизингодателем о перераспределении платежей таким образом, чтобы цена выкупа была небольшой. Ведь даже налоговики и специалисты Минфина России считают20, что гражданское законодательство не запрещает распределять общую сумму договора лизинга между текущими лизинговыми платежами и платой в виде выкупной цены предмета лизинга по своему усмотрению. В то же время чиновники напоминают, что притворная сделка (совершенная с целью прикрыть другую сделку) ничтожна, а действия фирмы могут вызвать внимание со стороны проверяющих. И здесь нужно обратить внимание на позицию Президиума ВАС РФ по гражданско-правовому спору об обоснованности указания в договоре лизинга символической выкупной стоимости предмета лизинга. Суд указал, что установление в договоре символической выкупной цены, приближенной к нулевой, означает, что действительная выкупная цена вошла в числе прочего в состав определенных сделкой периодических лизинговых платежей21.

Сноски:

1 подп. 4 п. 1 ст. 346.25 НК РФ

1 п. 1 ст. 31 Федерального закона от 29.10.1998 № 164-ФЗ

2 п. 3 ст. 346.16 НК РФ

3 подп. 4 п. 1 ст. 346.16 НК РФ

4 п. 2 ст. 346.17 НК РФ

5 письмо Минфина России от 20.01.2011 № 03-11-11/10

6 п. 2 ст. 346.17 НК РФ

7 п. 3 ст. 346.16 НК РФ

8 письма Минфина России от 06.02.2012 № 03-03-06/1/71, от 25.06.2009 № 03-03-06/1/428

9 п. 5 ст. 270 НК РФ

10 письма Минфина России от 05.09.2006 № 03-03-04/1/648, от 11.05.2006 № 03-03-04/1/431, от 24.04.2006 № 03-03-04/1/392; п. 1 ст. 256, подп. 3 п. 1 ст. 254, подп. 5 п. 1 и п. 2 ст. 346.16 НК РФ

11 письма Минфина России от 04.03.2008 № 03-03-06/1/138, от 12.07.2006 № 03-03-04/1/576

12 письмо Минфина России от 12.12.2008 № 03-11-04/2/195

13 письма УФНС России по г. Москве от 16.05.2011 № 16-15/047456@, ФНС России от 26.05.2010 № ШС-37-3/2514@, Минфина России от 09.11.2005 № 03-03-04/1/348, от 08.04.2005 № 03-03-01-04/1/174

14 определение ВАС РФ от 10.10.2007 № 12038/07

15 письмо Минфина России от 30.03.2007 № 03-03-06/1/194, от 15.02.2006 № 03-03-04/1/113

16 пост. ФАС СЗО от 29.09.2006 № А56-44099/2005, от 15.06.2006 № А56-29416/2005

17 пост. ФАС ЗСО от 27.05.2008 № Ф04-3197/2008(5450-А46-6), ФАС ЦО от 20.02.2009 № А35-1588/08-С8 (определение ВАС РФ от 19.06.2009 № ВАС-7362/09)

18 пост. ФАС ЗСО от 03.10.2007 № Ф04-6847/2007(38837-А46-15), ФАС СКО от 24.11.2010 № А53-7759/2010

19 определение ВАС РФ от 29.03.2012 № ВАС-3531/12

20 письма ФНС России от 13.07.2007 № ХС-6-02/559@, Минфина России от 27.04.2007 № 03-03-05/104

21 пост. Президиума ВАС РФ от 12.07.2011 № 17389/10

(1).jpg)