Доклад для общественных консультаций “Цифровой рубль” (октябрь 2020 г.)

Материал подготовлен следующими структурными подразделениями Банка России: Департаментом безопасности Банка России, Департаментом денежно-кредитной политики, Департаментом информационной безопасности, Департаментом информационных технологий, Департаментом исследований и прогнозирования, Департаментом наличного денежного обращения, Департаментом национальной платежной системы, Департаментом обеспечения банковского надзора, Департаментом по связям с общественностью, Департаментом стратегического развития финансового рынка, Департаментом финансового мониторинга и валютного контроля, Департаментом финансовой стабильности, Департаментом финансовых технологий, Службой по защите прав потребителей и обеспечению доступности финансовых услуг, Юридическим департаментом.

Ответы на вопросы, представленные в докладе, замечания и предложения к нему просим направлять до 31 декабря 2020 года включительно на адрес Рабочей группы по цифровому рублю cbdc@cbr.ru.

Если вы считаете, что какие-либо значимые вопросы не представлены в списке, находящемся в докладе, просьба также сообщить об этом по указанному адресу.

При использовании материалов доклада ссылка на Банк России обязательна.

107016, Москва, ул. Неглинная, 12

Официальный сайт Банка России: www.cbr.ru

© Центральный банк Российской Федерации, 2020

Введение

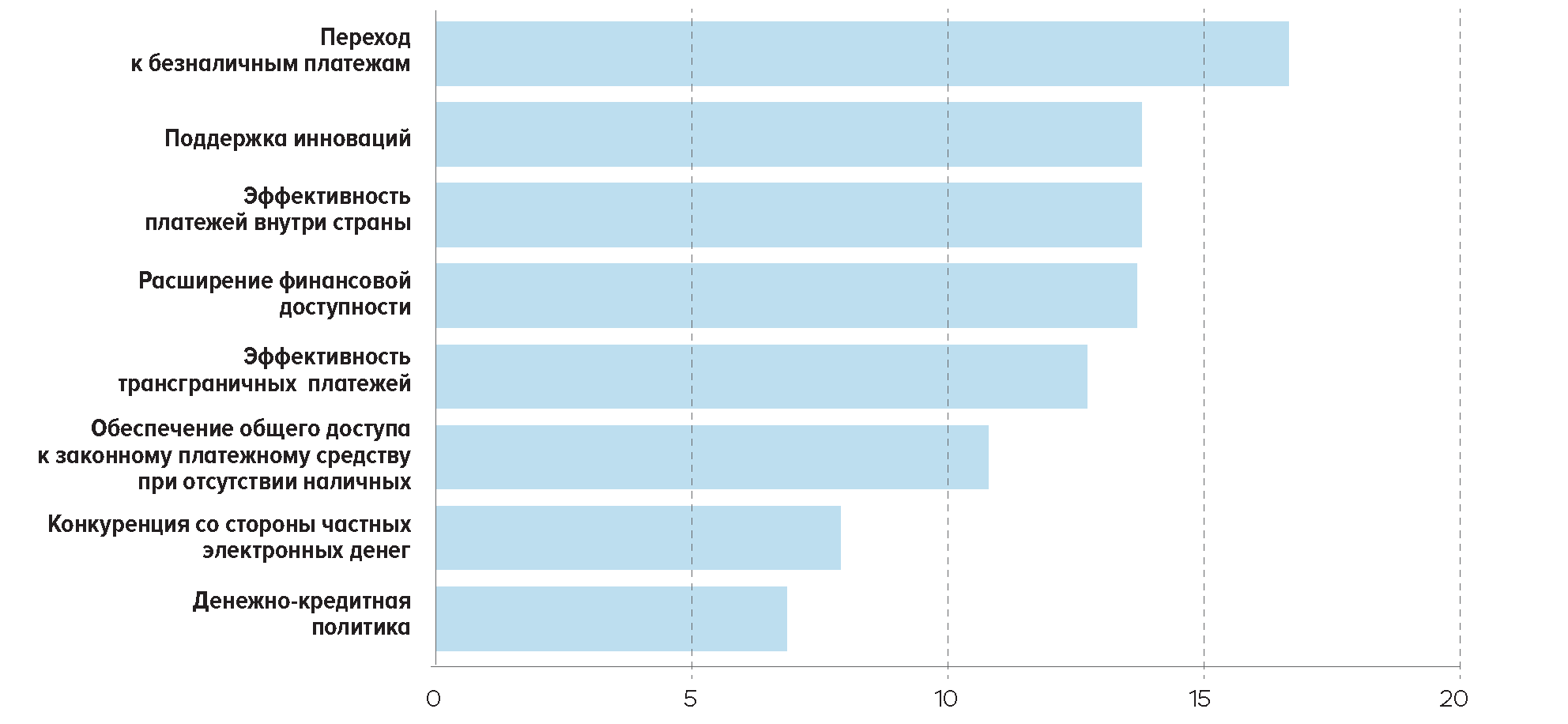

Деньги играют весьма важную роль в экономической жизни общества. Вместе с развитием экономики и технологий меняются и формы денег. За последние десятилетия как в России, так и в мире произошли кардинальные изменения в сфере денежного обращения. Сейчас наряду с наличными все больше граждан России используют безналичные деньги для оплаты товаров и услуг, осуществления платежей и переводов. Уже привычным стало применение пластиковых карт и мобильных устройств в денежных расчетах. При этом растет запрос участников делового оборота на повышение их скорости, удобства, безопасности и снижения комиссий, что возможно с применением только передовых технологий. Наряду с этим активно расширяется применение цифровых финансовых технологий банками, предприятиями, государством. Все это делает необходимым изучение вопроса о целесообразности выпуска в России цифровой валюты центрального банка как дополнительной формы денег, способной ответить на стоящие перед финансовым рынком вызовы.

Банк России нацелен на то, чтобы система денежного обращения соответствовала меняющимся потребностям граждан и бизнеса, способствовала внедрению инноваций как на финансовом рынке, так и в экономике в целом. Поэтому Банк России проводит оценку возможностей и перспектив выпуска цифровой формы российской национальной валюты - цифрового рубля.

Решение о выпуске цифрового рубля еще не принято, еще рано говорить о тех или иных сроках его внедрения. Но, на наш взгляд, уже сейчас необходима активная и глубокая проработка данного вопроса - как с экономической, так и технологической точки зрения. Банк России планирует проводить эту работу в тесном контакте с обществом, экспертами, участниками финансового рынка. Выпуск консультативного доклада - это первый шаг в этом направлении, призванный инициировать всестороннее и широкое обсуждение данного вопроса. Важно, чтобы мы были готовы к своевременному введению цифрового рубля, если станет бесспорной необходимость этого в интересах российской экономики.

Что же собой будет представлять цифровой рубль? Каковы его роль и место в современной денежной системе? Что может дать его введение гражданам, бизнесу и обществу в целом? Что необходимо учитывать при его внедрении?

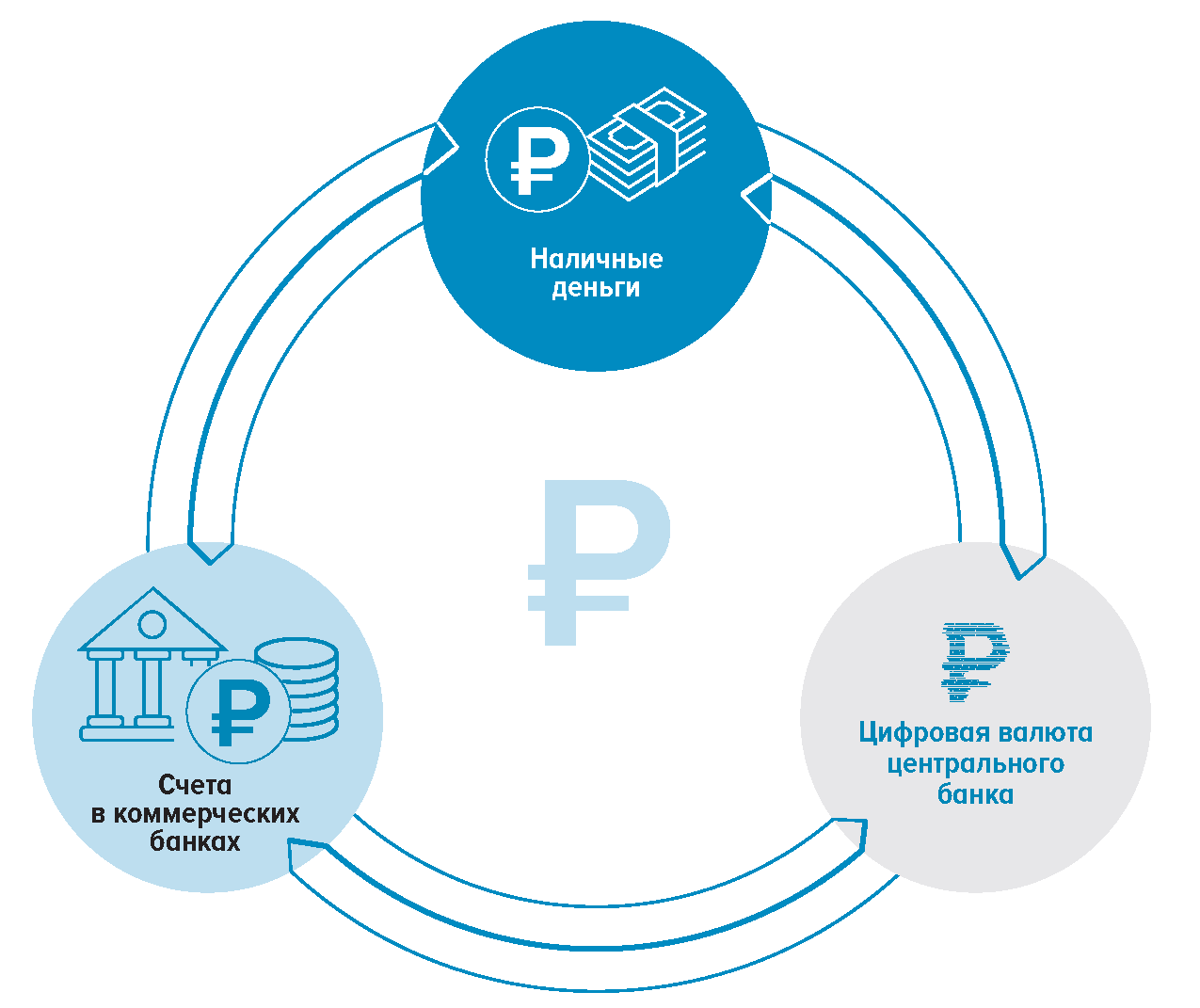

Цифровой рубль - это все тот же российский рубль, который будет выпускаться Банком России в цифровой форме дополнительно к существующим формам денег. Граждане будут иметь возможность зачислять цифровые рубли на свои электронные кошельки и пользоваться ими с помощью мобильных устройств и других носителей как в онлайн-режиме, так и в отсутствие доступа к сети Интернет и мобильной связи (то есть в офлайн-режиме). Цифровой рубль дополнит денежное обращение и будет использоваться одновременно с наличными рублями и средствами населения и предприятий на счетах в коммерческих банках. Граждане и предприятия исходя из своих потребностей смогут свободно переводить свои деньги из одной формы в другую - то есть из цифрового рубля в наличные или на счет в банке и обратно. При этом необходима разработка специальных технологий, которые обеспечат возможность использования цифрового рубля в офлайн-режиме. Цифровой рубль сможет совместить в себе преимущества и наличных, и безналичных денег.

Единая система денежного обращения, объединяющая три формы российского рубля - наличную, безналичную и цифровую, - будет в полной мере удовлетворять современные потребности экономики и открывать новые возможности для ускоренного внедрения инноваций в финансовом и реальном секторах.

При этом цифровой рубль должен быть спроектирован так, чтобы обеспечить надежные, безопасные, быстрые, удобные, доступные для каждого гражданина денежные расчеты в любой точке России. Применение передовых технологий при разработке цифрового рубля будет способствовать снижению издержек на проведение расчетов и повышению финансовой доступности, а также открывать возможности для развития финансовых услуг и инструментов, соответствующих потребностям новой цифровой экономики. Создание цифрового рубля предоставит дополнительную возможность для граждан и бизнеса по осуществлению удобных и быстрых платежей в цифровой форме, а также даст толчок дальнейшему совершенствованию платежных технологий. Все эти аспекты Банк России будет учитывать при разработке возможных вариантов проекта цифрового рубля, в том числе его функциональной и технологической составляющей. Наряду с этим Банк России также будет принимать во внимание возможные эффекты появления цифрового рубля при проведении политики по обеспечению ценовой и финансовой стабильности, в стратегии обеспечения информационной безопасности финансовой сферы.

Банк России будет проводить разработку цифрового рубля поэтапно: после оценки возможностей и перспектив введения цифрового рубля и определения его концепции с учетом общественных консультаций планируется пилотирование цифрового рубля на ограниченном круге пользователей и разработка платформы цифрового рубля. После этого может быть принято решение о целесообразности и дальнейших шагах по запуску цифрового рубля. Сроки реализации каждого из этапов будут определены в дальнейшем, в том числе по итогам общественных консультаций.

Учитывая, что введение цифрового рубля станет значимым событием для экономики и общества в целом, Банк России считает принципиально важным обсудить ключевые аспекты, преимущества, возможные риски, этапы и сроки реализации проекта цифрового рубля совместно с профессиональными участниками финансового рынка, экспертами, а также всеми заинтересованными сторонами. На решение этой задачи нацелен данный консультативный доклад. В докладе освещены основные экономические и технологические аспекты введения цифрового рубля, а также предложены вопросы для общественного обсуждения.

Ключевые вопросы для обсуждения приведены далее в разделах, а также в конце доклада. Банк России будет признателен всем читателям за содержательную обратную связь, которую мы рассчитываем получить до 31 декабря 2020 года.

1. Роль цифрового рубля в денежном обращении

- Цифровой рубль будет представлять собой цифровую форму национальной валюты и обладать всеми необходимыми свойствами для выполнения функций денег. Эмиссию цифрового рубля будет осуществлять Банк России. Цифровой рубль станет дополнительной формой денег, обращаясь наряду с наличными и безналичными рублями. При этом будет обеспечена бесшовность платежного пространства в России и простота конвертации рубля из одной формы в другую.

- Для введения цифрового рубля необходимо создание дополнительной платежной инфраструктуры, что будет способствовать дальнейшему развитию и дополнительному повышению устойчивости платежной системы России.

- При разработке проекта цифрового рубля Банк России всесторонне оценит особенности различных моделей и технологий внедрения цифрового рубля с точки зрения способности обеспечить все необходимые свойства цифрового рубля для населения и бизнеса, а также удовлетворять требованиям информационной безопасности.

- Банк России также будет оценивать возможные эффекты введения цифрового рубля при проведении политики по поддержанию ценовой и финансовой стабильности.

- После общественных консультаций на основе данного доклада Банк России выработает дальнейшие шаги по реализации проекта разработки цифрового рубля.

1.1. Цифровой рубль как форма денег

Особенности цифрового рубля

В современной российской экономике деньги, которые используют граждане и бизнес, существуют в двух формах - наличные рубли, эмитируемые Банком России, и безналичные рубли - в виде средств на счетах в Банке России и в коммерческих банках. При этом коммерческие банки имеют счета в Банке России (корреспондентские счета), которые используются для расчетов между банками и банков с Банком России1.

Цифровой рубль будет дополнительной формой российской национальной валюты и будет эмитироваться центральным банком (Банком России) в цифровой форме. Иными словами, цифровой рубль будет являться цифровой валютой российского центрального банка (далее - ЦВЦБ). При этом если наличные деньги выпускаются в виде банкнот, каждая из которых имеет уникальный номер, а безналичные деньги существуют в виде записей на счетах в коммерческих банках, то цифровой рубль будет иметь форму уникального цифрового кода, который будет храниться на специальном электронном кошельке. Передача цифрового рубля от одного пользователя к другому будет происходить в виде перемещения цифрового кода с одного электронного кошелька на другой.

С одной стороны, цифровой рубль сходен с банкнотами, так как он имеет уникальный цифровой код (так же как банкнота имеет серию и номер) и эмитируется центральным банком, поэтому цифровые деньги центрального банка иногда называют "цифровыми наличными". Продолжая аналогию с наличными - должна быть возможность использования цифрового рубля в офлайн-режиме, то есть при отсутствии доступа к сети Интернет и мобильной связи. Для этого необходима разработка специальной инфраструктуры.

С другой стороны, благодаря цифровой форме цифровой рубль имеет и свойства безналичных денег, которые не имеют физического носителя и открывают возможности для развития дистанционных платежей и расчетов. Таким образом, цифровой рубль в случае его внедрения объединит в себе свойства и преимущества наличных и безналичных денег.

Цифровой рубль будет доступен всем субъектам экономики - гражданам, бизнесу, участникам финансового рынка и государству для осуществления платежей и расчетов. Он будет храниться на индивидуальных электронных кошельках, открытых непосредственно в платежной системе Банка России и являющихся его обязательствами.

Цифровой рубль будет использоваться наряду с наличными и безналичными деньгами, выполняя все функции денег - средства обращения (платежа), меры стоимости и средства сбережения.

Все три формы российского рубля будут абсолютно равноценными - в том смысле, что как сейчас 1 рубль наличными эквивалентен 1 безналичному рублю, так и 1 цифровой рубль всегда будет эквивалентен каждому из них. При этом владельцы денег будут иметь возможность свободно переводить рубли из одной формы в другую.

------------------------------

1 Средства на счетах в Банке России также имеет Федеральное казначейство и небольшой круг иных субъектов экономики вследствие специфики их деятельности.

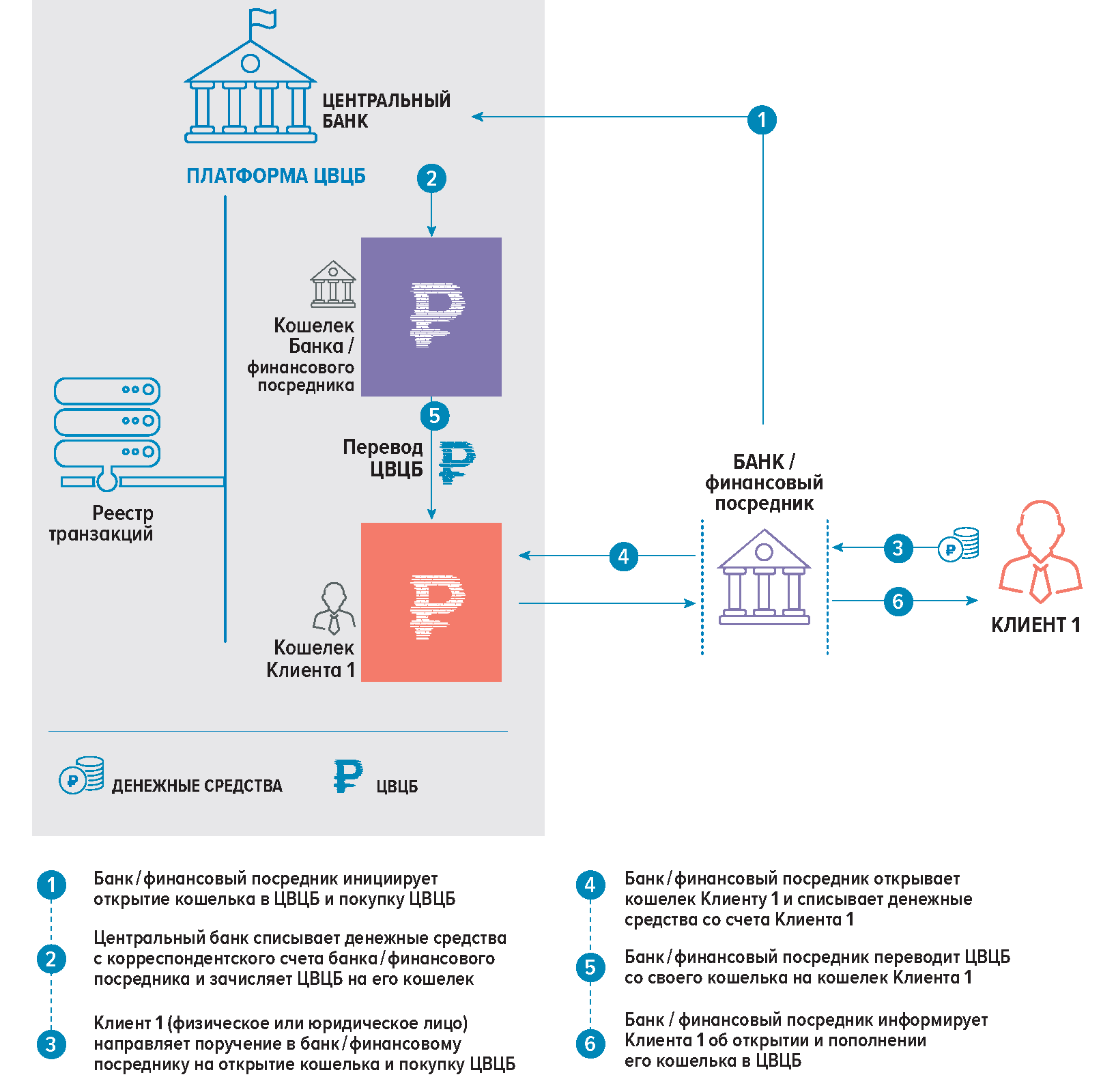

Рис. 1.1

Формы денег и их взаимодействие*

------------------------------

* Про создание денег в современных денежных системах и взаимодействие различных форм денег см. подробнее McLeay et al 2014, Jakab and Kumhof 2015, Jordan 2018, Грищенко 2017, Грищенко 2019.

------------------------------

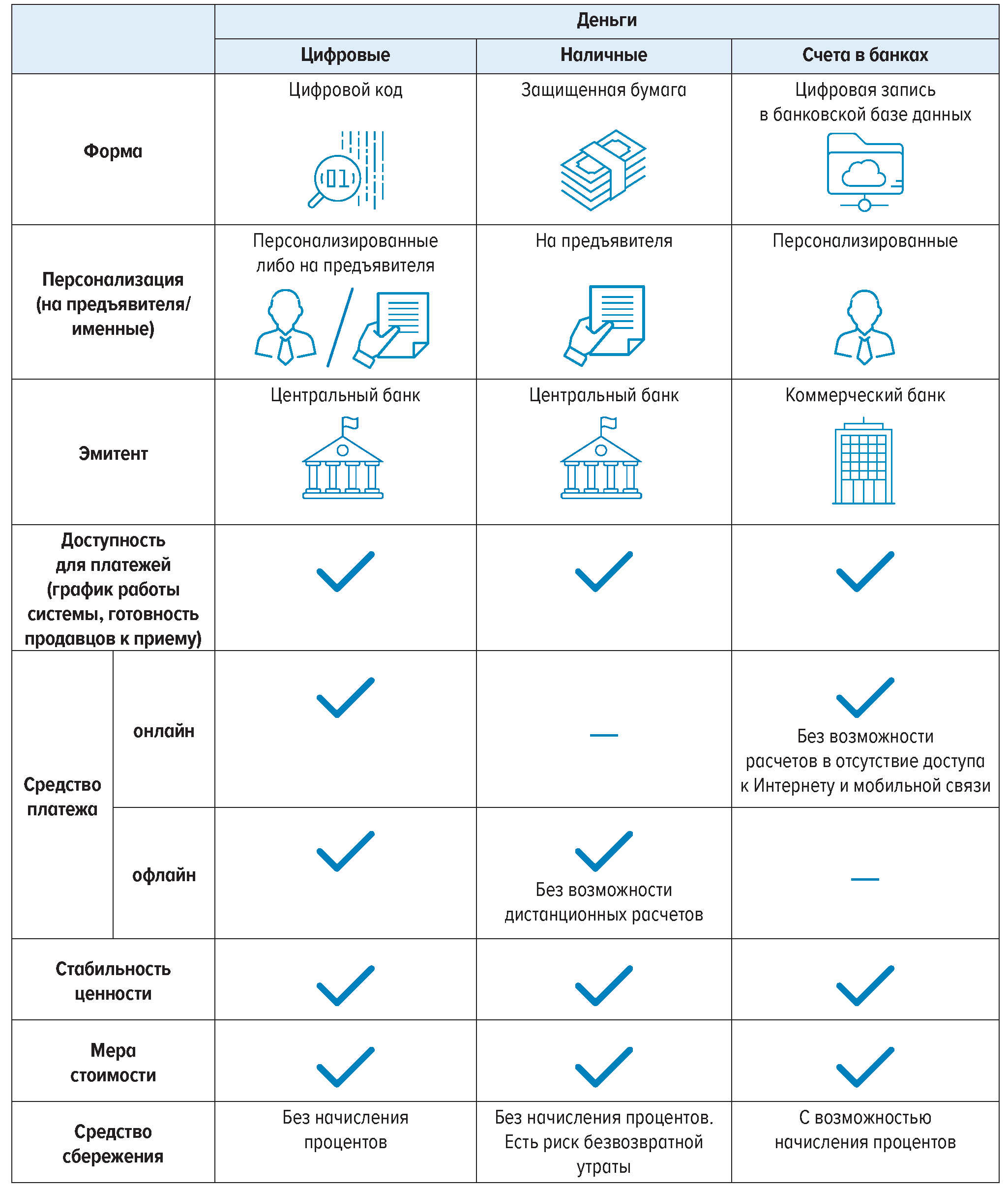

Табл. 1.1

Свойства цифрового рубля

Платежная инфраструктура для цифрового рубля

Внедрение цифровой валюты центрального банка потребует создания дополнительной надежной и удобной в использовании платежной инфраструктуры для граждан и бизнеса по осуществлению онлайн- и офлайн-платежей. Для реализации сценариев сквозной обработки финансовых операций, в которых возникает необходимость расчетов с использованием цифрового рубля на внутреннем финансовом рынке и при трансграничном взаимодействии, платформа ЦВЦБ может быть интегрирована с другими российскими или иностранными платформами.

Платежная инфраструктура для цифрового рубля будет выстраиваться в дополнение к действующей платежной инфраструктуре. При этом платформа цифрового рубля будет интегрированной с существующей инфраструктурой и предусматривать возможность масштабирования. Таким образом, с появлением цифрового рубля в дополнение к наличным и средствам на счетах банков расширятся доступные гражданам варианты совершения платежей и расчетов в цифровой форме.

Платежная инфраструктура для цифрового рубля должна создать стимулы для развития платежных инноваций в частном секторе, а также быть открытой для внедрения дополнительных инноваций по мере дальнейшего развития цифровых технологий. Распространение цифровых платежей приведет к снижению транзакционных издержек для потребителя, росту конкуренции среди кредитных организаций и борьбе за клиента за счет предложения более удобных услуг гражданам и бизнесу, а также послужит стимулом для разработки и внедрения инновационных продуктов и технологий со стороны бизнеса.

При осуществлении трансграничных платежей и расчетов платформа цифрового рубля может быть интегрирована с платформами ЦВЦБ других стран и международных объединений, что ускорит проведение расчетов для потребителей и снизит их стоимость.

Врезка1

Формы денег на современном этапе

В настоящее время выполнять функции средства обращения, меры стоимости и средства сбережения могут следующие формы денег: наличные, безналичные деньги, выпущенные центральным банком, и средства на счетах в коммерческих банках.

Наличные деньги (банкноты и монеты) - это деньги на предъявителя на защищенном носителе, выпускаемые центральным банком. Их обращение осуществляется через переход носителя из рук в руки. Сохранность наличных денег является целиком ответственностью владельца, а подделка карается законом.

Безналичными деньгами центрального банка являются счета коммерческих банков в центральном банке (банковские резервы1).

Счет в коммерческом банке представляет собой запись на именном счете владельца в коммерческом банке. Ответственность за ведение и состояние счетов, операции с записями на счетах несет банк, открывший такие счета.

В настоящее время только наличные в обращении и средства на счетах в коммерческих банках формально с точки зрения статистики (учета в составе денежных агрегатов) считаются деньгами2. Причина этого в том, что население, бизнес и небанковские финансовые посредники имеют к ним прямой доступ, тогда как доступ к банковским резервам в центральном банке имеют только банки. Наличные в обращении и банковские резервы представляют собой "деньги, эмитированные центральным банком" - денежную базу3. Средства на счетах в банках одновременно являются и активами (клиентов банков), и обязательствами (самих банков).

Создавать наличные деньги и банковские резервы может только центральный банк. Правом создавать депозиты для населения, бизнеса и небанковских финансовых посредников наделены коммерческие банки (в основном они делают это в процессе кредитования либо покупки активов).

------------------------------

1 Следует различать банковские резервы-активы (сегодня это средства банков на счетах в центральном банке) - форму денег и резервы на возможные потери по ссудам (пассивы), представляющие собой вычет из прибыли - бухгалтерское отражение риска возможных потерь, которые не имеют отношения к деньгам. В данном докладе речь идет исключительно о первых (банковских резервах-активах). В России к ним относятся средства на корреспондентских счетах банков в Банке России.

2 Broad money - "широкие деньги" в терминологии Руководства по денежной статистике МВФ (МВФ 2000, IMF 2008).

3 Monetary base - "денежная база" в терминологии Руководства по денежной статистике МВФ (МВФ 2000, IMF 2008).

------------------------------

Врезка 2

Эволюция роли и форм денег

На протяжении истории существовало три разновидности денег: товарные (их номинал определялся физическими свойствами объекта обмена), кредитные (обеспеченные активами банка, создавшего кредит) и фиатные (стоимость которых устанавливалась решениями государственной власти). Гарантом выполнения деньгами своих функций в каждом случае выступало доверие - либо к физическим свойствам материала, из которого они были сделаны, либо к эмитенту, который их выпустил.

С возникновением рыночных отношений появилась потребность в деньгах как универсальной мере стоимости других товаров и услуг, которую можно было бы использовать для их оплаты и погашения долгов, накопления богатства. В Древнем мире и в Средние века доминировали товарные деньги. Это были периоды, когда экономики почти не росли (в расчете на душу населения). Соответственно, для оптимального устройства денежной системы государству необходимо было выбрать на роль денег достаточно редкий ценный металл и не злоупотреблять его эмиссией. В Новое время с ускорением экономического роста стали проявляться побочные эффекты металлических стандартов: нехватка "денежного металла", невозможность для центрального банка полноценно выполнять функции кредитора последней инстанции, усиление циклических колебаний.

Примерно в XVIII веке прототипы современных банков стали кредитовать, выпуская свои банкноты - кредитные деньги. Выдавая клиенту кредит, банки вручали ему такие банкноты (часто на предъявителя). Доступ к частному кредиту расширил инвестиционные возможности экономик. В то же время создававшие кредит банки приобретали политическое влияние, что не могло устраивать государства того времени.

Примерно в тот же период государства параллельно эмитировали казначейские билеты, обязательные к приему по всей стране силой закона. Это были прототипы фиатных денег. В XIX - начале XX века государства попытались взять под контроль банковскую эмиссию. В конечном счете банки лишились права свободной эмиссии банкнот, зато выпущенные ими деньги были признаны официальным платежным средством - как казначейские билеты. С этого момента кредитные деньги неотличимы от фиатных. В нескольких странах (Швеции, Англии, Шотландии и других) появились банки, получившие монопольное право выпуска банкнот, которые могли использоваться для уплаты налогов. Это и были первые центральные банки. Фактически эмитируемые ими деньги были и кредитными, и фиатными.

В XX веке прекращает действовать система обмена денег на золото - иными словами, товарные деньги (и деньги, обеспеченные товарами) перестают существовать. С начала 1970-х годов мы живем в мире фиатных денег, основным источником которых является банковский кредит. Сегодня все деньги фиатные - в том смысле, что государство не только эмитирует их самостоятельно, но и поддерживает доверие к банкам, которые также их создают, и к денежно-кредитной системе в целом.

Стоит отметить, что одной из движущих сил в эволюции форм денег также был научно-технический прогресс. Примитивные товарные деньги (в зависимости от местности - зерно, скот, ракушки, шкуры и пр.) уступили место металлическим, когда появились технологии обработки драгоценных металлов. Изобретение бумаги и книгопечатания способствовало распространению кредитных инструментов и бумажных денег. Появление компьютеров привело к тому, что сегодня большая часть денег существует в форме электронных записей.

С развитием финансового рынка роль денег как средства накопления утрачивается в пользу иных финансовых инструментов, позволяющих не только сохранить номинальную стоимость, но и приумножить ее за счет получения процентного дохода. К таким инструментам относятся прежде всего срочные вклады в кредитных организациях, сохранность которых застрахована государством.

Врезка 3

Почему "криптовалюты" не являются деньгами?

Время от времени внимание исследователей и широкой общественности привлекает такое явление, как "криптовалюты" и "стейблкойны". "Криптовалюты" и "стейблкойны" не являются деньгами, так как они не могут полноценно выполнять все функции денег, а также нет надежного гаранта, обеспечивающего легитимность и надежность их создания и использования. В частности, данные активы не являются средством расчета, так как их нельзя использовать для повсеместной оплаты товаров и услуг; не могут быть использованы в качестве меры стоимости и средства сбережения, учитывая нестабильность стоимости, выраженной в официальных денежных единицах. Их цена, курс обмена на деньги, подвержена значительным колебаниям1. Использование этих активов сопряжено с высокими рисками существенных финансовых потерь для граждан, а также их применением в целях ОД/ФТ/ФРОМУ и для обслуживания теневого оборота, поэтому в России их использование для расчетов запрещено законом.

Цифровая валюта центрального банка эмитируется с помощью цифровых технологий. Но в отличие от "криптовалют" и "стейблкойнов" цифровая валюта центрального банка - это равноценная форма национальной валюты, и ее устойчивое функционирование в интересах граждан и бизнеса обеспечивается государством в лице центрального банка, их доверием к уже существующей национальной валюте.

1.2. Подход Банка России к разработке цифрового рубля

При разработке проекта цифрового рубля Банк России будет учитывать несколько аспектов, которые подробно рассмотрены в настоящем консультативном докладе.

Во-первых, важно сформулировать пользовательские свойства, которыми должен обладать цифровой рубль, чтобы отвечать запросам общества, принимая во внимание особенности деятельности разных субъектов экономики. При этом, предоставляя обществу все возможности применения цифрового рубля, необходимо обеспечить защиту прав пользователей. Данные вопросы в деталях рассматриваются в разделе 2.

Во-вторых, при разработке цифрового рубля необходимо учитывать влияние его введения на финансовую систему и эффективность реализации политики Банка России по обеспечению ценовой и финансовой стабильности в интересах общества. Введение цифрового рубля будет проходить постепенно, с периодом пилотирования, чтобы дать достаточно времени для адаптации финансовой системы. Обязательным при разработке цифрового рубля также является анализ возможных эффектов на условия реализации Банком России денежно-кредитной политики и политики по поддержанию финансовой стабильности, а также оценка достаточности имеющихся в текущем арсенале инструментов для выполнения всех функций. Анализу этого вопроса посвящен раздел 3 данного консультативного доклада.

В-третьих, требуется исследовать модели и механизмы, которые могут использоваться для создания системы обращения цифрового рубля. Выбор модели цифрового рубля, а также применяемых технологий будет весьма значимым фактором, определяющим его функциональные возможности. Эти вопросы обсуждаются в разделе 4.

В-четвертых, важным является изучение всех аспектов, связанных с обеспечением информационной безопасности системы обращения цифрового рубля. Они отражены в разделе 5.

Наконец, необходима проработка законодательных и регуляторных изменений, которые создадут необходимую правовую основу для введения цифрового рубля в денежное обращение. Раздел 6 раскрывает эти вопросы.

Выпуск консультативного доклада направлен на то, чтобы сформировать повестку для широкого общественного и экспертного обсуждения возможностей и последствий введения цифрового рубля. Банк России будет учитывать итоги этого обсуждения при дальнейшей разработке проекта цифрового рубля. Соответственно, реализация данного проекта будет осуществляться в рамках ряда этапов, которые представлены на рисунке 1.2. Наряду с оценкой перспектив и возможностей цифрового рубля, технологической проработкой, большое внимание будет уделено пилотированию платформы цифрового рубля. Оно будет осуществляться на ограниченном круге пользователей после проведения общественных консультаций, разработки концепции цифрового рубля и создания соответствующей платформы. Состав участников и сроки проведения пилотирования будут определены на этапе разработки платформы цифрового рубля.

Рис. 1.2

Вопросы для обсуждения:

1. Есть ли необходимость введения цифрового рубля в настоящее время и чем она определяется?

2. Какие факторы могут усилить потребность в использовании цифрового рубля на горизонте нескольких лет?

3. Какие еще аспекты необходимо рассмотреть при разработке проекта цифрового рубля наряду с теми, что указаны в подразделе 1.2?

------------------------------

1 "Стейблкойны", хотя и имеют встроенные механизмы снижения волатильности их стоимости, не всегда эффективны, так как необходимо либо поддерживать резервы из активов, выступающих в качестве обеспечения (что сопряжено со значительными издержками), либо наращивать/снижать выпуск самих "стейблкойнов" (для действенности таких операций требуется сохранение интереса к данному "стейблкойну").

------------------------------

2. Возможности применения цифрового рубля

- Цифровой рубль сможет широко использоваться населением, бизнесом и государством в платежной сфере, объединяя преимущества наличных и безналичных денежных средств. Цифровой рубль будет обеспечивать простоту расчетов, их высокую скорость, низкие издержки, высокую надежность и безопасность как в онлайн-, так и в офлайн-режиме. Введение цифрового рубля будет содействовать повышению финансовой доступности использования платежных сервисов и цифровых финансовых инструментов.

- Цифровой рубль будет способствовать развитию новой цифровой экономики, создавая необходимые условия для финансовых и цифровых инноваций как в реальном, так и в финансовом секторе. Это будет способствовать повышению конкуренции, производительности труда и эффективности экономической деятельности в целом.

- При введении цифрового рубля как новой дополнительной формы денег и его широком распространении необходимо уделить внимание вопросам информирования потребителей, а также особенностям организации системы ПОД/ФТ/ФРОМУ1.

2.1. Предпосылки, потребительские свойства и условия использования цифрового рубля

В России в течение нескольких лет подряд наблюдается устойчивый рост использования населением дистанционных каналов доступа к финансовым услугам и безналичных платежей.

Согласно опросам взрослого населения, проведенным в рамках замеров индикаторов финансовой доступности в 2017 - 2019 годах, с 32 до 55% выросла доля взрослого населения, для которого дистанционный доступ к банковским счетам для совершения переводов стал обычной практикой. В 2020 году из-за пандемии коронавируса очередная волна опроса была отложена, но закономерно полагать, что в сложившихся условиях доля таких переводов возросла. За 2016 - 2020 годы в России доля безналичных платежей за товары и сервисы в совокупном объеме розничной торговли, общественного питания и платных услуг населению возросла еще более значительно - с 39 до 70%2. Таким образом, граждане России уже активно используют как дистанционные форматы обслуживания, так и безналичные платежи.

Кроме того, Россия находится в числе стран с наибольшим уровнем проникновения мобильной связи. Все это формирует тренд на дальнейшую цифровизацию финансового рынка и розничной торговли. Использование на финансовом рынке новых цифровых финансовых инструментов, в особенности "умных контрактов" (или смарт-контрактов)3, делает актуальным предоставление удобных платежных сервисов на основе новых решений, которые возможно реализовать на платформе цифрового рубля.

Цифровой рубль имеет все шансы стать широко распространенным платежным инструментом и использоваться наряду с наличными деньгами и средствами на счетах в коммерческих банках. Для этого он должен обладать всеми необходимыми свойствами, чтобы обеспечивать быстрые и удобные для бизнеса и пользователей денежные расчеты - то есть должен объединять как преимущества наличных денег, так и безналичных расчетов с применением онлайн-банкинга, банковских карт и сервисов мгновенных платежей.

В частности, цифровой рубль должен иметь следующие свойства:

- простота использования, поддержка типовых платежных сценариев - например, таких как перевод получателю по номеру его мобильного телефона;

- высокая скорость выполнения операций; например, оплата цифровым рублем в торго-во-сервисных предприятиях (ТСП) не должна занимать больше времени, чем платежными картами или через сервисы мгновенных платежей;

- надежность, успешное выполнение всех операций с вероятностью сбоя близкой к нулю;

- издержки плательщика при совершении операций с цифровым рублем должны быть не выше, чем при использовании платежных карт и других инструментов розничных платежей;

- повсеместность приема, как у наличных денег;

- безопасность хранения средств на электронном кошельке, уверенность потребителя в низком риске потери средств вследствие взлома или мошенничества, как в случае с платежными картами, защита прав держателей которых закреплена в законодательстве России и многих других стран;

- удобство и легкость конверсии цифрового рубля в наличные и средства на счетах в банках. При этом могут быть установлены те же условия (ограничения) по конверсии в цифровой рубль средств со счетов в коммерческих банках, что сейчас существуют для наличных (например, таких как заблаговременное предупреждение банка о снятии крупной суммы со счета или ограничение той суммы, которая может быть переведена в наличные в течение суток без такого предуведомления). Также необходимо обеспечить бесшовность переводов цифрового рубля с электронного кошелька онлайн на электронный кошелек офлайн и обратно. Привлекательности использованию цифрового рубля могут добавить сервисы платежной системы по переводам, где плательщик отправляет цифровые рубли, а получателю зачисляются безналичные рубли на счет в кредитной организации.

Будучи высокотехнологичным платежным инструментом, цифровой рубль также может предоставить новые возможности, в том числе:

- конфиденциальность информации о потребителе. Данные о транзакциях с цифровым рублем будут содержать более ограниченную информацию о назначении платежа и его получателе, чем существующие платежные системы, что снижает риски использования персональной информации о предпочтениях потребителя, например предприятиями ТСП для продвижения товаров и услуг, а также снижает риски разглашения конфиденциальной информации, например при кибератаках на ТСП. При этом данные о транзакциях будут доступны центральному банку и финансовым посредникам, осуществляющим функции ПОД/ФТ/ФРОМУ в интересах общества;

- бесшовная интеграция с цифровыми платформами. Свободная конвертация цифрового рубля в безналичные деньги и обратно (с учетом установленных ограничений) позволяет организовать проведение расчетов по сделкам с цифровыми финансовыми активами и обеспечить их бесшовное встраивание в общую систему безналичных платежей и переводов. Это будет способствовать разработке и внедрению инновационных продуктов и технологий со стороны бизнеса как в финансовом, так и в реальном секторе, удовлетворит спрос на осуществление "технологичных" расчетов при обороте цифровых прав и финансовых активов, а также реализации "умных контрактов";

- круглосуточный доступ на единых условиях. В отличие от платежных карт и других инструментов безналичных платежей, которые предоставляются коммерческими организациями на устанавливаемых ими условиях, цифровой рубль как "общественное благо" будет предоставляться государством (центральным банком) на единых условиях и может быть доступен в режиме 24/7 на всей территории страны как в приложении банка (финансового посредника), предоставляющего пользователю доступ к электронному кошельку на платформе цифрового рубля, так и в иных приложениях, имеющих соединение с платформой цифрового рубля;

- возможность использования в офлайн-режиме. Для цифрового рубля должен быть предусмотрен офлайн-режим, в котором пользователь сможет совершать основные виды операций, такие как перевод средств другому пользователю или оплата покупки в магазине без доступа к сети Интернет. Для обеспечения возможности использования цифрового рубля в офлайн-режиме необходима разработка специальных технологий. Более подробная информация об офлайн-режиме представлена во врезке 4.

Цифровой рубль, обладающий всеми перечисленными свойствами, будет удовлетворять потребности граждан и предприятий в денежных расчетах, а также открывать новые возможности денежных расчетов с использованием цифровых технологий, таким образом способствуя развитию новой цифровой экономики.

Врезка 4

Использование цифрового рубля в офлайн-режиме

Офлайн-режим предоставляет возможность осуществлять расчеты в ЦВЦБ без доступа к сети Интернет, в том числе в удаленных и труднодоступных регионах страны.

Расчеты в офлайн-режиме аналогичны расчетам с наличными деньгами, поскольку не требуют участия посредников и являются окончательными. Для проведения таких расчетов пользователю необходимо перевести ЦВЦБ со своего онлайн-кошелька на устройство, например мобильный телефон или иное устройство, поддерживающее функции расчетов в ЦВЦБ в офлайн-режиме.

При необходимости вывести ЦВЦБ с устройства, на котором они хранятся, пользователю необходимо подключить его к сети Интернет и перевести с него ЦВЦБ на свой онлайн-кошелек.

Для осуществления перевода между пользователями в офлайн-режиме им необходимо активировать свои устройства с возможностью осуществления расчетов в офлайн-режиме для перевода и зачисления ЦВЦБ, которые осуществляются с использованием технологий беспроводной связи.

Обеспечение расчетов в ЦВЦБ в офлайн-режиме может являться преимуществом для пользователей по сравнению с существующими платежными системами, поскольку они не зависят от доступа пользователей к сети Интернет. Также необходимо оценить востребованность обществом расчетов в офлайн-режиме в среднесрочной и долгосрочной перспективе с учетом полного покрытия сетью Интернет всей территории страны и возможности доступа к ней каждого гражданина, а также высокой доли пользователей технологиями безналичной оплаты.

Вместе с тем расчеты в офлайн-режиме рассматриваются как дополнительная возможность к основной системе расчетов в ЦВЦБ в онлайн-режиме.

Возможность осуществления расчетов в офлайн-режиме потребует проведения серьезных исследований и разработки технологий и решений, позволяющих осуществлять такие расчеты без доступа к сети Интернет, обеспечить возможность восстановления ЦВЦБ в случае утери устройства, на котором они хранятся, а также обеспечить высокий уровень информационной безопасности при проведении таких расчетов. Кроме того, необходимо проработать вопросы ПОД/ФТ при совершении операций с ЦВЦБ в офлайн-режиме.

В том случае если будет реализована возможность офлайн-расчетов цифровыми рублями с юридическими лицами и переводов между пользователями, необходимо рассмотреть возможность применения отдельных мер в целях обеспечения защиты цифровых рублей и интересов пользователей. Например, таких как:

- введение лимитов на сумму разовой операции, а также на общую сумму операций в течение установленного периода;

- введение ограничений на количество транзакций/операций, которые можно совершить в течение установленного периода;

- введение лимита на сумму пополнения и вывода денежных средств между онлайн-кошельком и офлайн-устройством;

- введение требования о представлении возможности перевода ЦВЦБ на устройство, позволяющее осуществлять расчеты в офлайн-режиме только тем пользователям, которые имеют онлайн-кошельки.

2.2. Цифровой рубль для граждан

Для граждан операции с цифровым рублем могут быть аналогичны использованию электронных кошельков или платежных приложений (pay-сервисов) и осуществляться через специальное приложение или с использованием существующих средств дистанционного банковского обслуживания (онлайн- или мобильные банки). Кроме того, как уже было отмечено, должны быть обеспечены возможности использования цифрового рубля в режиме офлайн, что позволит осуществлять расчеты независимо от наличия доступа к сети Интернет и мобильной связи.

Граждане смогут:

- оперативно пополнять свои средства в цифровом рубле (за счет денежных средств с банковского счета или карты, получения зарплаты, пенсии и т.д.);

- переводить цифровой рубль другим гражданам;

- осуществлять платежи в цифровом рубле в пользу организаций и государства, оплачивать сделки с финансовыми инструментами и цифровыми финансовыми активами, в том числе с использованием смарт-контрактов;

- легко конвертировать средства из цифрового рубля в наличные деньги и безналичные счета в банках, а также обратно;

- обращаться к кошельку с цифровыми рублями через различных финансовых посредников без привязки кошелька к конкретному финансовому посреднику, через которого он был открыт (при условии проведения надлежащей идентификации потребителя).

Дополняя существующие в настоящее время формы денег, цифровой рубль за счет снятия финансовых и временных ограничений на проведение платежей предоставит гражданам новые каналы получения финансовых услуг и повысит финансовую доступность. Цифровой рубль в офлайн-режиме может стать новым удобным средством расчетов как для покупателей, так и для продавцов на отдаленных, малонаселенных и труднодоступных территориях, что в итоге положительно скажется на общем уровне финансовой доступности.

Учитывая, что цифровой рубль является инновацией в платежной сфере, при его введении потребителям потребуется время на знакомство с новым платежным средством. При этом цифровой рубль должен быть достаточно прост в использовании, чтобы обеспечить его применение широким кругом граждан. Конкуренция финансовых посредников - провайдеров доступа к электронным кошелькам - позволит создать удобные пользовательские интерфейсы для потребителей по управлению своими кошельками с использованием современных технологий, например с применением голосового интерфейса или биометрической идентификации.

Интерфейсы устройств и приложений для работы с цифровым рублем должны предусматривать простые и понятные для потребителей процедуры подачи жалоб и претензий. Необходимо обеспечить прозрачную процедуру рассмотрения претензий заявителей с установлением нормативного срока, в течение которого такие претензии должны быть рассмотрены по существу с направлением ответа в удобной для заявителя форме.

2.3. Цифровой рубль для бизнеса

Чтобы клиенты смогли оплачивать товары, работы и услуги с использованием цифрового рубля, предприятия должны предоставить им такую возможность, как это происходит сейчас с оплатой платежными картами или с использованием сервисов мгновенных платежей.

Проведение клиентских операций с цифровым рублем можно обеспечить в существующей у банков и торговых точек инфраструктуре. Например, при использовании цифрового рубля в магазине или банкомате может применяться технология бесконтактных платежей, которую поддерживают около 90% POS-терминалов и почти половина всех банкоматов в России. Для проведения платежей с использованием цифрового рубля также могут применяться QR-коды или биометрические технологии, которые используются в настоящее время при оплате платежными картами, электронными деньгами или через мгновенные платежи.

В своей деятельности предприятия смогут использовать цифровой рубль в дополнение к системе существующих безналичных расчетов с государством, контрагентами, финансовыми организациями, работниками. При этом введение цифрового рубля предоставит предприятиям возможность автоматизировать контроль и проведение расчетов по заключенным хозяйственным договорам и сделкам на финансовых рынках с помощью смарт-контрактов - специальных приложений, содержащих условия проведения расчетов в виде цифрового кода, автоматически исполняемого в цифровой системе финансовых операций. Цифровизация договоров в форме смарт-контрактов позволяет обеспечить объективность и беспристрастность исполнения их условий, а создание цифрового рубля может способствовать созданию защищенной среды для функционирования смарт-контрактов и проведения расчетов без использования суррогатов.

2.4. Цифровой рубль для государственных платежей

В дополнение к современным безналичным платежам государство сможет использовать цифровой рубль для проведения расчетов, приема платежей, а также осуществления перечислений в пользу граждан и бизнеса. При этом появится дополнительный потенциал для автоматизации и повышения эффективности платежей и расчетов с помощью использования смарт-контрактов, которыми могут оформляться государственные закупки. Так как счета Федерального казначейства находятся в Банке России, оно не будет иметь ограничений на обмен безналичных рублей на цифровые, поэтому цифровой рубль может также использоваться при выплате заработных плат, пособий и иных платежей социального характера наряду с другими формами платежей в наличных и безналичных рублях. Это может быть особенно актуально в тех случаях, например, когда граждане по тем или иным причинам не имеют доступа к банковскому обслуживанию. При этом Банк России полагает, что граждане должны иметь возможность самостоятельно выбирать ту форму денег, в которой им предпочтительно получать такого рода переводы.

Кроме того, цифровой рубль расширяет для государства возможности контроля целевого расходования средств, в том числе получаемых экономическими субъектами для исполнения государственных контрактов. Этот механизм будет работать следующим образом.

Упрощенно цифровой рубль можно описать как традиционные банкноты и монеты, которые выпускаются и передаются в электронном виде. Каждая банкнота и монета при этом сохраняют свою уникальность, и система цифрового рубля позволяет проследить их движение.

Для контроля целевого использования средства в цифровом рубле могут быть помечены специальным признаком, указывающим на допустимые цели расходования этих средств. Применение цифрового рубля позволит государству автоматически отслеживать движение денежных средств, выделяемых в рамках государственных контрактов или иных бюджетных платежей, запретить их расходование на цели, не соответствующие их предназначению. Например, если государство выделило организации средства в цифровом рубле на социальные выплаты, их нельзя будет потратить на приобретение оргтехники. Администрирование таких ограничений может быть элементом платежной системы или доверено "умным контрактам".

2.5. Цифровой рубль для рынков капитала и финансовых инноваций

На рынках капитала цифровой рубль может быть использован как для расчетов за классические финансовые активы, например ценные бумаги, так и сможет способствовать использованию высокотехнологичных финансовых решений, основанных в том числе на технологии распределенных реестров, а также развитию конкуренции.

Цифровой рубль может оказать позитивное влияние на брокерское обслуживание граждан при расчетах по сделкам с ценными бумагами и производными финансовыми инструментами. На основе цифрового рубля сможет быть обеспечена на новом технологическом уровне сегрегация клиентских средств и перенос позиций участников от одного брокера к другому при наступлении различного рода риск-событий.

Использование цифрового рубля с применением смарт-контрактов может оказать позитивное влияние на такие инструменты, как эскроу, аккредитивы, залоговые счета. Применение смарт-контрактов также будет способствовать снижению операционных ошибок и роли человеческого фактора при исполнении сделок.

Есть основания полагать, что технологичность цифрового рубля заложит основу для появления новых цифровых продуктов в рамках инновационной инфраструктуры финансового рынка, такой как финансовые платформы ("маркетплейсы"), инвестиционные платформы ("краудфандинговые площадки"), информационные системы, в которых осуществляется выпуск цифровых финансовых активов.

В будущем при расширении прямого доступа предприятий и граждан к торговле финансовыми инструментами также может быть рассмотрена возможность и целесообразность создания платформы для проведения в России расчетов по сделкам с цифровыми финансовыми активами в режиме DVP (поставка против платежа) с использованием цифрового рубля.

Технологическая платформа цифрового рубля потенциально может стать центром подключения финансовых посредников, предоставляющих конечным пользователям доступ к электронным кошелькам, на которых хранятся цифровые рубли, и связанным дополнительным услугам, которые сама платформа не предоставляет. Единая технологическая платформа цифрового рубля, обеспечивающая нейтральность к источнику отправления и получения денежных средств, может также позволить финансовым посредникам сконцентрировать свои усилия на улучшении клиентских сервисов, в том числе удобстве интерфейса своего программного обеспечения, так как исключит необходимость создания отдельной расчетной инфраструктуры.

Цифровой рубль будет способствовать развитию конкуренции на финансовом рынке, усиливая эффекты, для достижения которых в том числе была создана регулятивная среда для функционирования финансовых маркетплейсов. Расширение перечня доступных потребителям платежных инструментов, позволяющих максимально быстро и легко перемещать свои средства между различными финансовыми организациями, будет содействовать снижению барьеров переключения, усилению конкурентной борьбы за клиентов и приданию ей более динамичного и инновационного характера. Таким образом, цифровой рубль может стать важным дополнением системы дистанционной розничной дистрибуции финансовых продуктов, обеспечиваемой финансовым маркетплейсом. Все эти тенденции будут усиливать стимулы для банков предлагать более привлекательные условия для своих клиентов, в том числе по обслуживанию текущих счетов, совершению расчетно-кассовых операций, повышению качества и скорости предоставляемых услуг, снижению их стоимости.

Важно также, чтобы инфраструктура поддерживала проведение операций с цифровым рублем, инициированных получателем средств или третьими лицами с согласия владельца, что, в частности, позволит поддерживать существующую технологию автоплатежей за коммунальные и прочие регулярные услуги, предоставляемые гражданам.

2.6. Отдельные вопросы обеспечения ПОД / ФТ / ФРОМУ

Использование цифрового рубля повысит прозрачность расчетов и будет способствовать снижению рисков ОД/ФТ/ФРОМУ, а также расходов финансовой индустрии на противодействие противоправным действиям. Одним из преимуществ введения цифрового рубля является возможность проведения анализа на основе больших массивов данных об экономических субъектах и их платежах.

Открытым является вопрос о распределении контрольных функций по ПОД/ФТ/ФРОМУ между центральным банком и финансовыми посредниками в условиях использования цифрового рубля. Это будет в том числе зависеть от характера доступа финансовых посредников к данным о транзакциях с цифровым рублем.

На данный момент реалистичнее представляется реализация модели, при которой финансовые институты, являясь субъектами исполнения национального законодательства в сфере ПОД/ФТ/ФРОМУ, наделены соответствующими полномочиями, а их текущий функционал, реализуемый в сфере ПОД/ФТ/ФРОМУ, можно будет распространить в том числе и на операции клиентов с цифровым рублем. В рамках этих мероприятий финансовым институтам потребуется модернизировать имеющиеся ресурсы, которые в настоящее время применяются при анализе деятельности клиентов.

2.7. Защита владельцев цифрового рубля

Использование цифрового рубля предполагает умение пользоваться платежными приложениями на мобильных устройствах, взаимодействие с банкоматами и иными автоматическими устройствами для расчетов, умение пользоваться носителями цифрового рубля в офлайн-режиме. Поэтому в случае введения цифрового рубля как общедоступного платежного инструмента должна быть проведена целевая программа обучения, направленная на повышение общей цифровой и финансовой грамотности, развитие навыков совершения операций с цифровым рублем. Целесообразно включить обучение использованию цифровых платежных инструментов в существующую образовательную систему. Особое внимание необходимо уделить отдельным категориям населения с потенциально низкой цифровой и финансовой грамотностью, а также не охваченным образовательной системой.

Мобильные приложения, поддерживающие операции с цифровым рублем, должны обеспечивать пользователям простое и наглядное информирование об остатке средств в цифровых рублях и проведенных операциях. По желанию пользователя должна быть доступна удобная детализация сведений об операциях - например, в форме выписки, направляемой по электронной почте или иному каналу связи. Важно также обеспечить удобные и надежные механизмы дистанционного получения и контроля документов, подтверждающих факт проведения платежа в цифровом рубле, в том числе для передачи и использования получателями платежей или уполномоченными организациями - например, как подтверждение уплаты сбора или госпошлины. При разработке интерфейсов и устройств для расчетов цифровыми рублями необходимо учитывать потребности людей с инвалидностью - в частности, предусмотреть различные каналы обмена информацией, способы контроля своих средств и проведения транзакций для людей с сенсорными нарушениями (зрение, слух), обеспечение использования слабовидящими и незрячими гражданами привычных программ адаптивного доступа, разработку упрощенных интерфейсов и режимов для людей с ментальными особенностями. Перспективным представляется использование голосового интерфейса.

При использовании цифрового рубля для оплаты товаров, работ или услуг должна быть обеспечена надежная защита прав потребителей, в том числе:

- включение информации об оплате цифровыми рублями в документы, подтверждающие покупку (оплату) товара, работы или услуги;

- установление порядка (особенностей) возврата потребителям денежных средств при отмене операций или возврате товаров, оплаченных ранее с использованием цифрового рубля;

- возможность беспрепятственного обращения или направления жалобы в надзорные и контролирующие органы посредством удобного и понятного интерфейса, в том числе адаптированного для использования людьми с инвалидностью.

Как и при использовании других форм денег, потребителям должен быть обеспечен простой и доступный порядок действий в спорных и проблемных ситуациях, например:

- при утрате доступа к устройствам или платежным приложениям для управления своими средствами в цифровых рублях (как восстановить доступ и подтвердить свои права обладания денежными средствами);

- при несогласии с ранее проведенными операциями (транзакциями);

- при возникновении разногласий между участниками расчетов в цифровом рубле.

Система расчетов в цифровых рублях должна предусматривать многоуровневую систему защиты от несанкционированных (мошеннических) операций, включающую механизмы автоматического выявления таких операций, с целью их дополнительного изучения, подтверждения или приостановления, а также возможность установления лимитов на операции в цифровом рубле, в том числе настраиваемых потребителем самостоятельно. При реализации офлайн-режима цифрового рубля отдельное внимание следует уделить подтверждению платежеспособности цифровых рублей, предъявляемых к оплате в этом режиме.

Кроме того, должен быть продуман формат системы обработки обращений граждан по всем вопросам, связанным с использованием цифрового рубля, в том числе в случаях проведения операций без согласия клиентов.

Вопросы для обсуждения:

1. Какими ключевыми свойствами из указанных в разделе 2 должен обладать цифровой рубль как форма денег, чтобы быть полезным обществу? Какие еще свойства являются важными?

2. Обеспечит ли, по вашему мнению, введение цифрового рубля существенные преимущества относительно существующих форм платежей и расчетов?

3. Считаете ли вы необходимым условием успешного внедрения цифровых рублей требование обязательного их приема всеми торгово-сервисными предприятиями?

4. Насколько важна возможность использовать цифровой рубль в офлайн-режиме? Каков оптимальный лимит суммы цифровых рублей для использования в офлайн-режиме? Должно ли быть ограничение максимального времени нахождения такого кошелька в офлайн-режиме без синхронизации с онлайн-инфраструктурой цифрового рубля?

5. Нужны ли расчеты в цифровых рублях в офлайн-режиме при условии полного покрытия Интернетом всей территории страны и доступа к нему каждого гражданина?

6. Должна ли быть обеспечена возможность восстановления цифровых рублей, хранящихся на устройствах пользователей, предназначенных для осуществления расчетов в офлайн-режиме, при их утере?

7. Целесообразно ли на первом этапе при запуске цифрового рубля обеспечить возможность расчетов с ним в офлайн-режиме?

8. Необходимо ли обеспечить возможность осуществления платежей в цифровых рублях в офлайн-режиме между юридическими лицами?

9. Какие специальные меры защиты потребителя вы считаете необходимым внедрить в случае введения цифрового рубля? Какие способы контроля операций с цифровым рублем целесообразно предоставлять самим потребителям?

10. Какое влияние, на ваш взгляд, окажет введение цифрового рубля на конкуренцию на финансовом рынке, на бизнес-модели банков и других финансовых посредников?

11. Кто, по вашему мнению, должен осуществлять функции ПОД/ФТ/ФРОМУ при обращении цифрового рубля - центральный банк или финансовые посредники?

------------------------------

1 Противодействие легализации (отмыванию) доходов, полученных преступным путем, финансированию терроризма и финансированию распространения оружия массового уничтожения.

2 39% - данные за 2016 год, 70% - данные за первое полугодие 2020 года. Расчеты Банка России на основе отчетности и данных Росстата.

3 "Умный контракт" (смарт-контракт) - цифровой контракт, предусматривающий автоматизацию исполнения, контроля и учета юридически значимых действий и событий в рамках ИТ-систем.

------------------------------

3. Значение цифрового рубля для политики центрального банка по обеспечению ценовой и финансовой стабильности

- Поскольку введение цифрового рубля окажет влияние на денежное обращение и финансовый сектор, Банк России будет учитывать это при проведении денежно-кредитной политики и политики по обеспечению финансовой стабильности.

- Появление цифрового рубля приведет к перераспределению средств граждан и предприятий между наличными деньгами, средствами на счетах в банках и электронными кошельками в цифровых рублях. Это будет оказывать влияние на потребности банков в совершении операций с центральным банком, что будет необходимо принимать во внимание при настройке операционной процедуры денежно-кредитной политики, а также важно учитывать для обеспечения финансовой стабильности.

- Со временем введение цифрового рубля может способствовать усилению трансмиссионного механизма денежно-кредитной политики, учитывая, что по мере распространения цифрового рубля может повышаться финансовая доступность и охват финансовыми услугами более широкого круга пользователей.

- Введение цифрового рубля также повышает устойчивость и надежность системы денежного обращения, что имеет важное значение как для достижения целей денежно-кредитной политики, так и для обеспечения финансовой стабильности.

3.1. Цифровой рубль и денежно-кредитная политика

С помощью денежно-кредитной политики (далее - ДКП) Банк России поддерживает покупательную способность рубля во всех его формах, то есть обеспечивает ценовую стабильность, или стабильно низкую инфляцию. Денежно-кредитная политика оказывает влияние на экономику и инфляцию через финансовый сектор. Учитывая, что возможное введение цифрового рубля в первую очередь затронет денежное обращение и финансовую сферу экономики, важно оценивать возможные эффекты введения цифровой валюты центрального банка на условия проведения денежно-кредитной политики.

При введении цифрового рубля граждане будут распределять свои денежные средства с учетом своих потребностей между наличными, счетами в коммерческих банках и электронными кошельками в цифровых рублях, аналогично тому, как сейчас они распределяют их между наличными и банковскими счетами.

При перемещении денежных средств между наличными рублями и цифровыми рублями банки будут играть посредническую роль по переводу средств из одной формы в другую, и эти операции не будут оказывать влияние на размер их балансов. Перераспределение средств между депозитами банков и цифровой валютой центрального банка будет оказывать влияние на балансы банков и их потребность в использовании операций, которые они проводят с центральным банком (см. врезку 5), а также может оказывать повышательное давление на формирование ставок по банковским депозитам и кредитам. Это также необходимо учитывать при проведении денежно-кредитной политики.

Достижение операционной цели денежно-кредитной политики

Банк России будет учитывать эффекты введения цифровой валюты центрального банка, чтобы обеспечить достижение операционной цели ДКП - поддержание ставок денежного рынка вблизи ключевой ставки. Это важно для эффективного проведения ДКП в целом.

Введение цифрового рубля повлияет на операционную процедуру ДКП центрального банка, то есть на условия и порядок проведения операций с банками в целях ДКП. Перераспределение средств между цифровым рублем и счетами банков будет являться дополнительным фактором формирования ликвидности банковского сектора по аналогии с движением наличных денег1. Центральному банку потребуется прогнозировать и учитывать ожидаемую динамику данного фактора при определении объемов операций с банковским сектором по управлению ликвидностью. Банкам, в свою очередь, необходимо принимать во внимание возможное перераспределение средств между цифровым рублем и счетами клиентов в своих внутренних практиках управления ликвидностью на уровне кредитных организаций.

Перераспределение средств с банковских счетов в цифровую валюту центрального банка на начальном этапе ее введения будет оказывать влияние на ликвидность банковского сектора, может происходить значимое изменение структурного баланса ликвидности. Банк России будет учитывать эти изменения при определении параметров операционной процедуры денежно-кредитной политики, с тем чтобы они не препятствовали достижению операционной цели Банка России - поддержанию ставок в сегменте "овернайт" денежного рынка вблизи ключевой ставки Банка России.

Трансмиссионный механизм денежно-кредитной политики

Следует различать возможное влияние введения цифрового рубля на трансмиссионный механизм ДКП на начальном этапе введения цифровой валюты центрального банка, то есть на этапе адаптации к нему финансового сектора, и в дальнейшем - после подстройки финансовой системы к появлению дополнительной формы денег.

На этапе введения цифрового рубля, когда субъекты экономики только начнут его использовать и будет происходить перераспределение средств между средствами на банковских счетах и электронными кошельками в цифровых рублях, банкам потребуется время, чтобы уточнить свои подходы к управлению ликвидностью, а также активами и пассивами. Банки могут стремиться влиять на процесс перераспределения средств через изменения ставок по счетам клиентов, что в свою очередь может влиять на формирование ставок по кредитам и динамику кредитования. Это может приводить к изменениям в потреблении и сбережениях даже при неизменной ключевой ставке центрального банка. Банк России будет оценивать и учитывать возможные подобные эффекты при проведении денежно-кредитной политики.

На более долгосрочном горизонте по мере адаптации банковской системы к новым реалиям эффекты краткосрочной подстройки будут исчерпаны и распространение цифровой валюты центрального банка в целом может усиливать трансмиссию решений по ДКП через финансовый сектор в экономику. Этому будет способствовать повышение доступности и охвата финансовых услуг для населения и бизнеса через использование цифрового рубля широким кругом пользователей. Кроме того, введение цифрового рубля также может ограничить риски перераспределения средств субъектов экономики в цифровые валюты других центральных банков, таким образом способствуя сохранению привлекательности национальной валюты.

Банку России необходимо будет оценивать влияние введения цифрового рубля на трансмиссионный механизм ДКП, в том числе на ставки и объемы депозитов и кредитов, при подготовке макроэкономических прогнозов, на основе которых принимаются решения по ключевой ставке.

------------------------------

1 Кредитные организации будут получать ЦВЦБ для дальнейшего распространения среди своих клиентов, расплачиваясь средствами со своих корреспондентских счетов.

------------------------------

Врезка 5

О влиянии перераспределения средств из наличных денег и со счетов банков в цифровую валюту центрального банка

Перераспределение средств в цифровую валюту центрального банка из наличной формы денег (табл. 1) будет влиять на структуру средств на балансах центрального банка и пользователя ЦВЦБ, но размер их активов и пассивов останется неизменным. При этом баланс коммерческого банка не изменится, учитывая, что банк может выполнять операционную роль по переводу средств из наличных в цифровые рубли. В таблицах далее приведен пример совершения такой операции гражданином в размере 100 рублей1.

Если пользователь пополняет электронный кошелек в цифровой валюте центрального банка средствами со своего банковского счета в коммерческом банке (табл. 2), активы и пассивы банка в этот момент сократятся. Пассивы банка уменьшатся за счет сокращения остатков на банковском депозите пользователя, а активы банка - за счет соответствующего одномоментного снижения его корреспондентского счета в центральном банке. Таким образом, размер баланса коммерческого банка сократится. У пользователя же, как и в первом примере, произойдет перераспределение средств в составе активов, а у центрального банка - внутри пассивов.

При необходимости банк может заместить "выбывшую" часть депозитов средствами центрального банка с использованием его операций по предоставлению ликвидности (табл. 3). Тогда в обязательствах банка возрастет доля средств центрального банка, полученных в рамках операций рефинансирования (в примере - на 100 рублей). В результате размер баланса коммерческого банка вернется к прежнему уровню, но при этом в его пассивах возрастет доля средств центрального банка. Баланс центрального банка возрастет на ту же сумму (100 рублей).

Табл. 1

| Баланс гражданина | Баланс коммерческого банка | Баланс центрального банка | |||||

|---|---|---|---|---|---|---|---|

| Активы | Пассивы | Активы | Пассивы | Активы | Пассивы | ||

| Депозиты | Прочее | Кредиты | Депозиты | Операции ЦБ | Корсчета | ||

| ЦВЦБ +100 руб. | Корсчета | Кредиты ЦБ | Прочее | ЦВЦБ +100 руб. | |||

| Наличные -100 руб. | Прочее | Капитал | Наличные -100 руб. | ||||

| Сальдо операций 0 руб. | Сальдо операций 0 руб. | Сальдо операций 0 руб. | Сальдо операций 0 руб. | Сальдо операций 0 руб. | Сальдо операций 0 руб. | ||

Табл. 2

| Баланс гражданина | Баланс коммерческого банка | Баланс центрального банка | |||||

|---|---|---|---|---|---|---|---|

| Активы | Пассивы | Активы | Пассивы | Активы | Пассивы | ||

| Депозиты -100 руб. | Прочее | Кредиты | Депозиты -100 руб. | Операции ЦБ | Корсчета -100 руб. | ||

| ЦВЦБ +100 руб. | Корсчета -100 руб. | Кредиты ЦБ | Прочее | ЦВЦБ +100 руб. | |||

| Наличные | Прочее | Капитал | Наличные | ||||

| Сальдо операций 0 руб. | Сальдо операций 0 руб. | Сальдо операций -100 руб. | Сальдо операций -100 руб. | Сальдо операций 0 руб. | Сальдо операций 0 руб. | ||

Табл. 3

| Баланс гражданина | Баланс коммерческого банка | Баланс центрального банка | |||||

|---|---|---|---|---|---|---|---|

| Активы | Пассивы | Активы | Пассивы | Активы | Пассивы | ||

| Депозиты | Прочее | Кредиты | Депозиты | Операции ЦБ | Корсчета | ||

| -100 руб. | ... | ... | -100 руб. | ... | -100 руб. | ||

| ... | ... | ... | +100 руб. | +100 руб. | |||

| ЦВЦБ | Корсчета | Кредиты ЦБ | Прочее | ЦВЦБ | |||

| +100 руб. | ... | -100 руб. | ... | ... | +100 руб. | ||

| ... | +100 руб. | +100 руб. | ... | ... | |||

| Наличные | Прочее | Капитал | ... | Наличные | |||

| Сальдо операций | Сальдо операций | Сальдо операций | Сальдо операций | Сальдо операций | Сальдо операций | ||

| 0 руб. | 0 руб. | 0 руб. | 0 руб. | +100 руб. | +100 руб. | ||

3.2. Цифровой рубль и финансовая стабильность

Банк России обеспечивает финансовую стабильность в любых условиях функционирования экономики и финансовой системы. Поскольку появление цифрового рубля оказывает непосредственное влияние на финансовый сектор, при его введении необходимо учитывать аспекты финансовой стабильности.

Как отмечалось выше, на этапе введения цифрового рубля будет происходить естественное перераспределение денежных средств между цифровым рублем, счетами в коммерческих банках и наличными. При этом изначально банкам будет сложно прогнозировать, насколько интенсивно и в каких объемах могут происходить эти перетоки между формами денег, то есть предполагать, как будет вести себя спрос на цифровой рубль, учитывая, что до этого он не использовался гражданами и предприятиями. Поэтому в период введения цифрового рубля банки могут столкнуться с повышением волатильности остатков на счетах клиентов и изменениями в структуре балансов. Чтобы нивелировать связанные с этим риски для стабильности финансовых институтов, Банк России обеспечит доступ к своим операциям рефинансирования в необходимом объеме и в требуемые сроки. Таким образом, предоставление центральным банком ликвидности банковскому сектору в достаточном объеме будет играть важную роль как для достижения целей денежно-кредитной политики, так и для поддержания финансовой стабильности.

Банк России может также принять дополнительные меры для обеспечения плавности введения цифрового рубля в денежное обращение и систему расчетов, например устанавливая требования о постепенной конвертации средств в цифровой рубль для граждан и предприятий.

При использовании цифрового рубля, вероятно, будут установлены некоторые ограничения для конвертации средств со счетов банков в цифровой рубль - аналогичные тем, что сейчас имеют место для наличных рублей (например, ограничение на объем снятия наличных в сутки, предварительное информирование банка о необходимости снять с банковского счета средства, превышающие определенную сумму). Эти условия необходимы, чтобы обеспечить возможности для банков фондировать перетоки денежных средств из одной формы в другую в своей деятельности, что требуется для стабильного функционирования банковского сектора и выполнения им всех обязательств перед пользователями финансовых услуг.

В случае существенного изменения условий, например из-за внешнеэкономических факторов, которые могут оказывать негативное влияние на российскую экономику и финансовый сектор, иногда возникают эпизоды роста спроса на наличные деньги из мотива предосторожности, приводя к временному, но резкому оттоку средств со счетов в банках и усиливая их потребность в ликвидности. Аналогично в таких случаях может возрастать спрос и на цифровой рубль как обязательство центрального банка. В этих условиях, для того чтобы ограничить риски для устойчивости финансовых институтов и обеспечить финансовую стабильность, Банк России может задействовать инструменты макропруденциальной политики, а также инструменты экстренного предоставления ликвидности, возможно, с дополнительной настройкой этих инструментов.

Таким образом, Банк России располагает всеми возможностями для поддержания финансовой стабильности как в текущих условиях, когда в денежном обращении участвуют наличные и средства на счетах в банках, так и в случае, когда их дополнят цифровые рубли.

При этом введение цифрового рубля может дополнительно способствовать финансовой стабильности, ограничивая риски валютизации экономики в условиях, когда быстро развиваются глобальные тенденции цифровизации финансового сектора и другие центральные банки разрабатывают свои цифровые валюты. Кроме того, создание дополнительной платежной инфраструктуры для цифрового рубля будет способствовать устойчивости, надежности и бесперебойности работы платежной системы и денежных расчетов в стране, что также является важным условием финансовой стабильности в целом.

Вопросы для обсуждения:

1. Считаете ли вы введение цифровой валюты центрального банка существенным фактором, который может повлиять на условия проведения ДКП? В чем может проявиться это влияние и каким образом это необходимо учитывать центральному банку?

2. Считаете ли вы введение цифровой валюты центрального банка существенным фактором, который может повлиять на политику по обеспечению финансовой стабильности, в том числе макропруденциальную политику? В чем может проявиться это влияние и каким образом это необходимо учитывать центральному банку?

3. Насколько целесообразным вы считаете введение тех или иных ограничений при использовании цифрового рубля, включая возможные ограничения на объем операций с цифровой валютой центрального банка (например, по аналогии с наличными), а также на объем владения, с точки зрения решения задач макроэкономической политики?

4. Каковы могут быть стратегии банков и иных финансовых посредников на начальном этапе введения цифровой валюты центрального банка и в дальнейшем?

------------------------------

1 Для простоты в примере предполагается, что коммерческий банк сдает в центральный банк наличные рубли, полученные от гражданина.

------------------------------

4. Модели и механизмы реализации цифровой валюты центрального банка

- Существует несколько возможных моделей ЦВЦБ и технологии их реализации. При принятии решения о внедрении цифрового рубля и выборе модели реализации основной фокус должен быть направлен на обеспечение быстрых, удобных и надежных платежей и расчетов в условиях новой цифровой реальности и соответствующей инфраструктуры в целях развития цифровой экономики.

- Рассматриваемый набор моделей реализации ЦВЦБ представлен в иллюстративных целях.

- Во всех представленных моделях создание и функционирование платформы ЦВЦБ и выпуск ЦВЦБ обеспечиваются центральным банком, а открытие электронных кошельков и проведение платежей и расчетов в ЦВЦБ осуществляются на платформе ЦВЦБ. Во всех моделях предполагается открытие только одного кошелька клиенту.

- Описание представленных моделей реализации ЦВЦБ отличается по исполнению следующих функций центральным банком и банками/финансовыми посредниками:

1. Осуществление ПОД/ФТ/ФРОМУ по операциям с ЦВЦБ.

2. Открытие кошельков клиентам.

3. Проведение платежей и расчетов по кошелькам клиентов.

4. Доступ к кошельку клиента из другого банка/финансового посредника.

- Изучая различные модели, Банк России для дальнейшей проработки ориентируется на варианты розничных моделей (B, C, D). Они предполагают возможность развития клиентских сервисов, которые смогут в большей мере отвечать запросам потребителей на удобное и быстрое обслуживание.

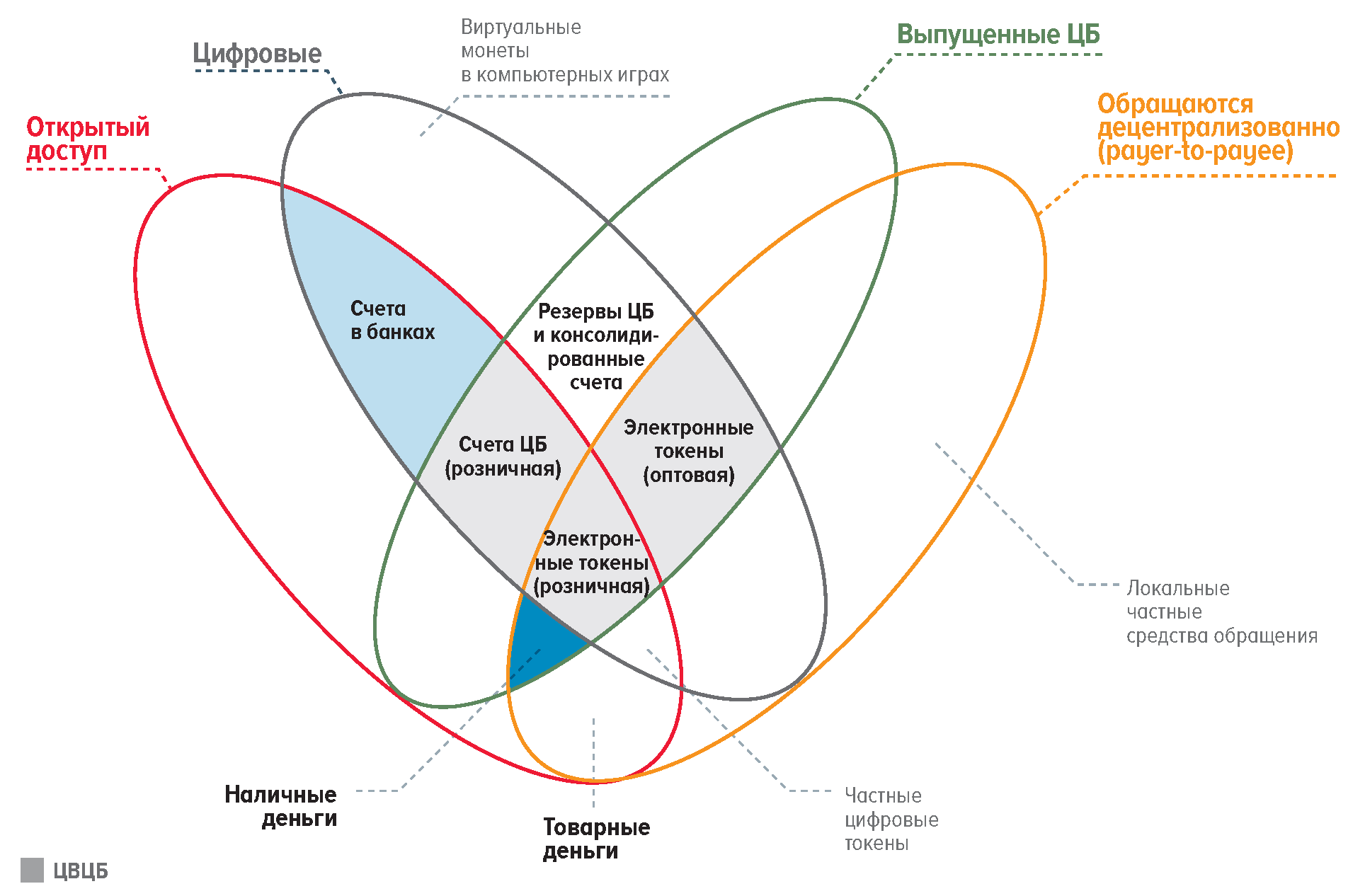

4.1. Модели цифровой валюты Центрального банка

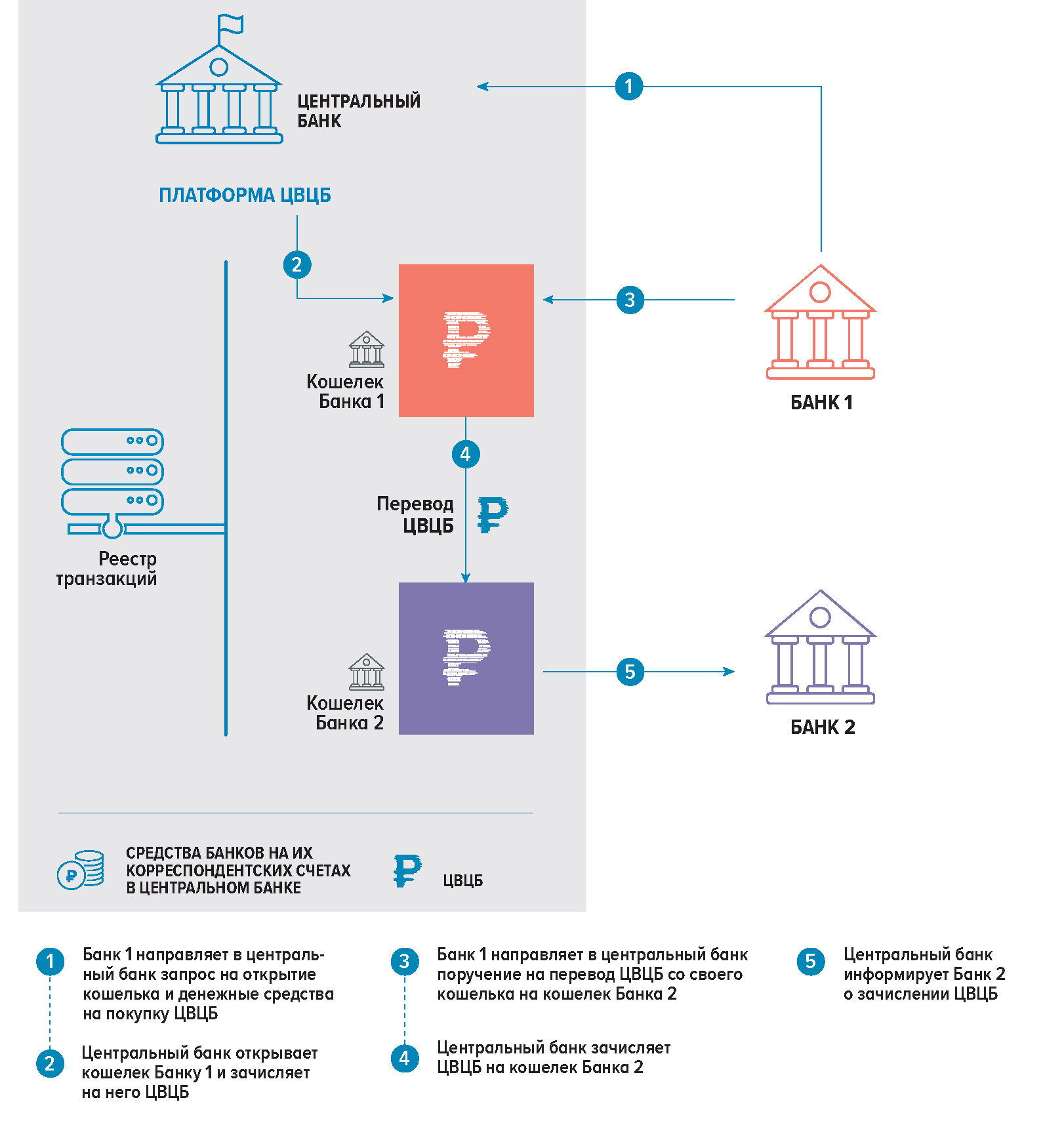

Модель А - центральный банк открывает кошельки банкам для осуществления межбанковских расчетов (рис. 4.1).

Центральный банк создает ЦВЦБ, осуществляет выпуск ЦВЦБ и открывает кошельки банкам для осуществления межбанковских расчетов и операций с ценными бумагами на платформе ЦВЦБ. У физических и юридических лиц доступ к ЦВЦБ отсутствует.

Данная модель не планируется Банком России к дальнейшей проработке, поскольку не несет дополнительных преимуществ для граждан и бизнеса по сравнению с существующими платежными системами.

Рис. 4.1

Модель B - центральный банк открывает и ведет кошельки клиентов на платформе ЦВЦБ, а также осуществляет по ним расчеты (рис. 4.2).

Центральный банк создает платформу ЦВЦБ, осуществляет выпуск ЦВЦБ и предоставляет прямой доступ к ЦВЦБ физическим и юридическим лицам, а также осуществляет проведение процедур ПОД/ФТ/ФРОМУ, открытие кошельков клиентам и осуществление по ним расчетов. Центральный банк также может осуществлять открытие расчетных счетов клиентов и расчетно-кассовое обслуживание без открытия счета для проведения расчетов в ЦВЦБ.

Каждому клиенту открывается только один кошелек в ЦВЦБ. Расчеты по кошелькам в ЦВЦБ осуществляются центральным банком напрямую с клиентами без участия банков/финансовых посредников.

Рис. 4.2

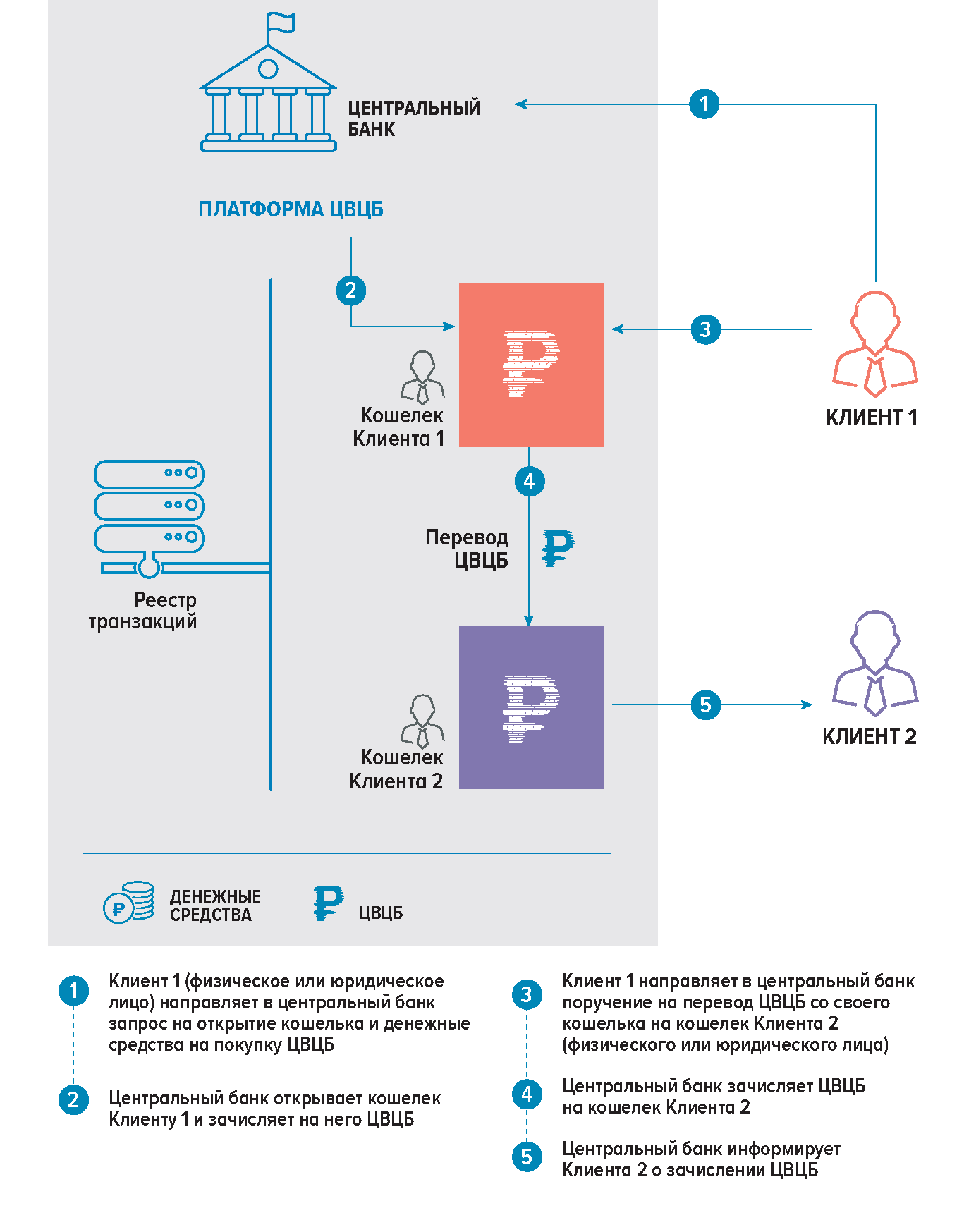

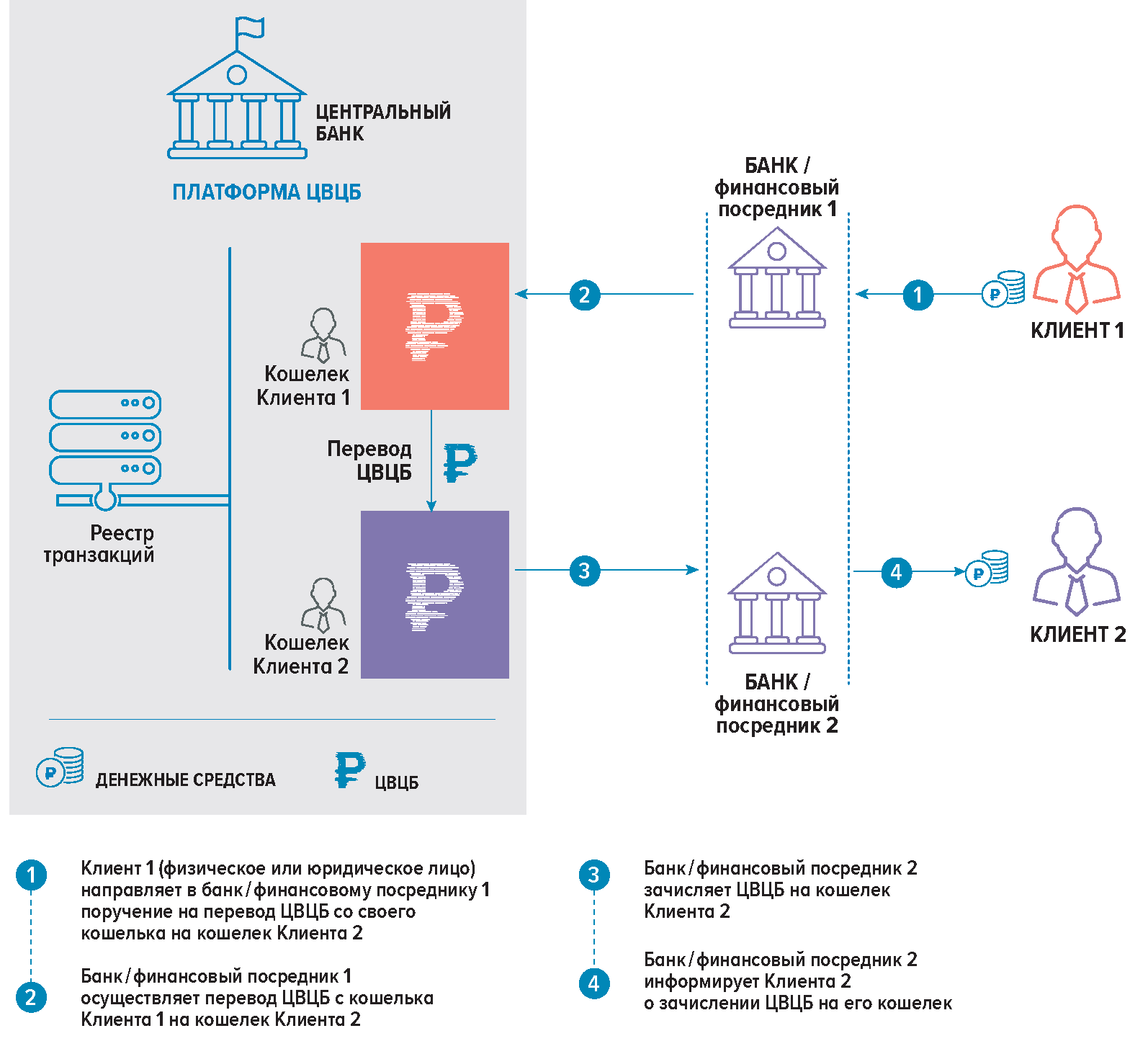

Модель С - Центральный банк открывает и ведет кошельки клиентов на платформе ЦВЦБ. Банки/финансовые посредники1 выступают в качестве посредников, инициируют открытие кошельков клиентов и осуществление по ним расчетов (рис. 4.3).

Центральный банк создает платформу ЦВЦБ, осуществляет выпуск ЦВЦБ и предоставляет доступ к ЦВЦБ физическим и юридическим лицам, включая открытие кошельков клиентам (физическим и юридическим лицам) в ЦВЦБ и осуществление по ним расчетов.

Каждому клиенту открывается только один кошелек в ЦВЦБ. Открытие кошелька и доступ клиентов к нему может осуществляться через любой банк или через иного финансового посредника, подключенного к платформе.

Банки/финансовые посредники в данной модели осуществляют процедуры ПОД/ФТ/ФРОМУ в отношении клиентов, предоставляют им мобильные приложения для осуществления расчетов по кошелькам в ЦВЦБ и инициируют по поручению клиентов запросы на открытие кошельков и осуществление расчетов на платформе ЦВЦБ.

Рис. 4.3

Рис. 4.3

Модель D - центральный банк открывает и ведет кошельки банкам/финансовым посредникам в ЦВЦБ. Банки/финансовые посредники открывают и ведут кошельки клиентов на платформе ЦВЦБ и осуществляют по ним расчеты (рис. 4.4, 4.5).

Центральный банк создает платформу ЦВЦБ, осуществляет выпуск ЦВЦБ и предоставляет доступ к ЦВЦБ физическим и юридическим лицам.

Каждому клиенту открывается только один кошелек в ЦВЦБ. Доступ клиента к кошельку для проведения расчетов может осуществляться через любой банк или через иного финансового посредника, подключенного к платформе.

Банки/финансовые посредники осуществляют проведение процедур ПОД/ФТ/ФРОМУ, открывают кошельки клиентам на платформе ЦВЦБ, предоставляют клиентам мобильные приложения для осуществления расчетов по кошелькам в ЦВЦБ и осуществляют на платформе ЦВЦБ расчеты по поручению клиентов.

Рис. 4.4

Покупка ЦВЦБ и открытие кошелька клиенту

Рис. 4.5

Расчеты в ЦВЦБ

Табл. 4.1

Сравнение моделей по функциям, исполняемым центральным банком и банками/финансовыми посредниками

4.2. Механизмы технической реализации цифровой валюты Центрального банка

В мировой практике рассматривается несколько возможных вариантов технической реализации цифровой валюты центрального банка. Основная задача при разработке цифрового рубля - обеспечение бесшовности платежного пространства, то есть интеграции различных элементов платежной системы и легкости перевода денежных средств из одной формы в другую для граждан.

Децентрализованный (распределенный) реестр

Цифровая валюта центрального банка может быть построена с использованием технологии распределенных реестров (DLT).

Объектом учета в распределенных реестрах является токен. Такие технологии обеспечивают большую устойчивость через распределенную систему нод2, а также автоматизацию исполнения контрактов (так называемые "умные", или смарт-контракты).

При этом производительность DLT ниже централизованной системы. Можно также отметить отсутствие общепринятой реализации норм бухучета, управленческой и регуляторной отчетности, которые необходимо будет разработать при внедрении данного механизма.

Тем не менее технология DLT за счет распределенного хранения и обработки информации более устойчива к различным инцидентам по сравнению с централизованными системами.

Централизованный реестр

Централизованное решение более производительно по сравнению с децентрализованным, поэтому оно может лучше справляться с большими нагрузками, характерными для большого объема платежей.

Такое решение может быть проще в реализации, при этом ответственность за доступность, производительность и отказоустойчивость всей системы в целом ложится на единственного участника.

Гибридная модель

Возможные технологии реализации цифрового рубля, описанные выше, имеют свои достоинства и недостатки, значимость которых может меняться в зависимости от требований к системе цифровой валюты центрального банка. В случае невозможности удовлетворения всех требований, предъявленных к цифровому рублю одной из технологий, может потребоваться их комбинация.

Такие гибридные решения могут совмещать достоинства каждой технологии там, где она наиболее уместна для использования, при этом необходимо учитывать затраты на обслуживание двух решений, в том числе их интеграцию.

4.3. Конфиденциальность

Конфиденциальность предусматривает обязательность для лиц, получивших доступ к определенной информации, не передавать такую информацию третьим лицам без согласия ее обладателя.

При осуществлении клиентами расчетов в ЦВЦБ на платформе центрального банка может обеспечиваться режим конфиденциальности, который предполагает доступ банков/финансовых посредников (в моделях C и D) только к идентификационной информации о кошельках клиентов и не предусматривает доступ к информации о цели и назначении платежа, осуществляемого клиентом через его кошелек в ЦВЦБ.

Инфраструктура ЦВЦБ гарантирует конфиденциальность информации для пользователей, но не предполагает анонимности транзакций. Для их совершения необходима идентификация, а данные учитываются на платформе центрального банка. Платежи и расчеты в системе ЦВЦБ не являются полностью анонимными, в том смысле анонимности, которая существует при использовании наличных, - когда, например, наличные передаются из рук в руки или ими осуществляется оплата в магазине (в данном случае персональная информация о плательщике нигде не отражается). В этом плане расчеты с ЦВЦБ сходны с уже весьма распространенными безналичными расчетами средствами по счетам коммерческих банков. По ним также нет полной анонимности, учитывая, что для их совершения нужна идентификация клиента, но обеспечивается конфиденциальность информации о клиентах и законом гарантируется защита их персональных данных.

Мониторинг данных о платежах и расчетах с ЦВЦБ, так же как и данных о безналичных платежах, будет проводиться для противодействия незаконной деятельности, которая создает угрозы для общества, в том числе для противодействия ОД/ФТ/ФРОМУ.

Вопросы для обсуждения:

1. Какие модели реализации цифрового рубля, на ваш взгляд, могут повысить эффективность платежей и расчетов, а также способствовать конкуренции и инновациям?

2. Какие, по вашему мнению, технологические инновации необходимо учесть при проектировании цифрового рубля в целях удовлетворения потребностей общества?

3. Какую степень конфиденциальности на уровне центрального банка и коммерческих банков необходимо обеспечить при открытии клиентам кошельков и осуществлении расчетов в цифровых рублях?

------------------------------