Письмо Департамента налоговой и таможенной политики Минфина России от 28 февраля 2018 г. N 03-04-06/12749

Департамент налоговой и таможенной политики рассмотрел письмо по вопросу уплаты налога на доходы физических лиц при выплате физическому лицу доходов от долевого участия в российской организации, в свою очередь получившей доходы от долевого участия в другой российской организации, при выплате которых была применена налоговая ставка по налогу на прибыль организаций 0 процентов, и сообщает, что в соответствии с регламентом Министерства финансов Российской Федерации, утверждённым приказом Министерства финансов Российской Федерации от 15.06.2012 N 82н, в Министерстве финансов Российской Федерации, если законодательством не установлено иное, не рассматриваются по существу обращения по разъяснению (толкованию норм, терминов и понятий) законодательства Российской Федерации и практики его применения, по практике применения нормативных правовых актов Министерства, по проведению экспертизы договоров, учредительных и иных документов организаций, по оценке конкретных хозяйственных ситуаций.

Вместе с тем, в соответствии со статьёй 34.2 Налогового кодекса Российской Федерации (далее - Кодекс) разъясняем следующее.

В соответствии с пунктом 3 статьи 214 Кодекса исчисление суммы и уплата налога в отношении доходов от долевого участия в организации, полученных в виде дивидендов, осуществляются лицом, признаваемым налоговым агентом, применительно к каждой выплате указанных доходов по налоговым ставкам, предусмотренным статьёй 224 Кодекса.

Абзацем вторым пункта 2 статьи 210 Кодекса предусмотрено, что налоговая база по доходам от долевого участия определяется отдельно от иных доходов, в отношении которых применяется налоговая ставка, предусмотренная пунктом 1 статьи 224 Кодекса, с учётом особенностей, установленных статьёй 275 Кодекса.

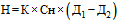

Согласно пункту 5 статьи 275 Кодекса сумма налога, подлежащего удержанию из доходов налогоплательщика - получателя дивидендов, не указанного в пункте 6 данной статьи, исчисляется налоговым агентом в соответствии с пунктом 4 данной статьи по формуле  .

.

При этом показатель  - это общая сумма дивидендов, полученных российской организацией в текущем отчётном (налоговом) периоде и предыдущих отчётных (налоговых) периодах (за исключением дивидендов, указанных в подпункте 1 пункта 3 статьи 284 Кодекса) к моменту распределения дивидендов в пользу налогоплательщиков - получателей дивидендов, при условии, что указанная сумма дивидендов ранее не учитывалась при определении налоговой базы, определяемой в отношении доходов, полученных российской организацией в виде дивидендов.

- это общая сумма дивидендов, полученных российской организацией в текущем отчётном (налоговом) периоде и предыдущих отчётных (налоговых) периодах (за исключением дивидендов, указанных в подпункте 1 пункта 3 статьи 284 Кодекса) к моменту распределения дивидендов в пользу налогоплательщиков - получателей дивидендов, при условии, что указанная сумма дивидендов ранее не учитывалась при определении налоговой базы, определяемой в отношении доходов, полученных российской организацией в виде дивидендов.

Если российская организация получила дивиденды, к которым была применена налоговая ставка 0 процентов в соответствии с подпунктом 1 пункта 3 статьи 284 Кодекса, то при исчислении налога на доходы физических лиц по доходам в виде дивидендов, подлежащих распределению такой организацией в пользу своих акционеров - физических лиц, указанные дивиденды, полученные акционерами, не включают в показатель  .

.

При этом, поскольку пунктом 2 статьи 275 Кодекса не установлено иное, при определении показателя  принимаются только суммы дивидендов, полученных самой организацией, выплачивающей дивиденды физическим лицам.

принимаются только суммы дивидендов, полученных самой организацией, выплачивающей дивиденды физическим лицам.

Одновременно сообщается, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России во вопросам применения законодательства Российской Федерации о налогах и сборах, направленные налогоплательщикам и (или) налоговым агентам, имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым органам и налоговым агентам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

| Заместитель директора Департамента | Р.А. Саакян |

Обзор документа

Возник вопрос об уплате НДФЛ при выплате физлицу доходов от долевого участия в российской организации, в свою очередь получившей доходы от долевого участия в другой российской организации, при выплате которых была применена нулевая ставка налога на прибыль.

Сумма налога, подлежащего удержанию из доходов получателя дивидендов, по формуле Н=К*Сн*(Д1-Д2).

Д2 - это общая сумма дивидендов, полученных российской организацией в текущем отчетном (налоговом) периоде и предыдущих отчетных (налоговых) периодах к моменту распределения дивидендов в пользу получателей дивидендов, при условии, что указанная сумма дивидендов ранее не учитывалась при определении налоговой базы.

Если российская организация получила дивиденды, к которым была применена нулевая ставка, то при исчислении НДФЛ по доходам в виде дивидендов, подлежащих распределению такой организацией в пользу своих акционеров, указанные дивиденды, полученные акционерами, не включают в показатель Д2.

Принимаются только суммы дивидендов, полученных самой организацией, выплачивающей дивиденды физлицам.

(1).jpg)