Инструкция Банка России от 10 января 2024 г. № 213-И "Об открытых позициях кредитных организаций по валютному риску"

Настоящая Инструкция на основании части первой статьи 56, пункта 7 части первой статьи 62, статьи 68, части первой статьи 72 и части тринадцатой статьи 74 Федерального закона от 10 июля 2002 года № 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" и в соответствии с решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от 22 декабря 2023 года № ПСД-49) устанавливает порядок учета открытых позиций кредитных организаций по валютному риску, размеры открытых позиций кредитных организаций по валютному риску, а также порядок осуществления Банком России надзора за их соблюдением.

Глава 1. Общие положения

1.1. Кредитная организация, за исключением небанковской кредитной организации, имеющей право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций, кредитной организации, которой присвоен статус центрального депозитария, и небанковской кредитной организации - центрального контрагента (далее - кредитная организация), должна осуществлять учет открытых позиций по риску возникновения у кредитной организации финансовых потерь (убытков) вследствие изменения курсов иностранных валют и (или) цен на драгоценные металлы (далее - валютный риск) путем расчета открытых позиций по валютному риску (далее - ОВП) в соответствии с главой 2 настоящей Инструкции.

Кредитная организация должна соблюдать размеры ОВП, установленные для ограничения (лимитирования) валютного риска кредитной организации (далее - размеры (лимиты) ОВП), на основе ОВП, рассчитываемых в соответствии с пунктами 2.3-2.11 настоящей Инструкции.

1.2. Кредитная организация должна включать в расчет ОВП активы и обязательства, в том числе номинированные в рублях (включая активы и обязательства по срочным сделкам, поименованным в пункте 2.7 настоящей Инструкции (далее - срочные сделки), стоимость которых изменяется при изменении курсов иностранных валют и (или) цен на драгоценные металлы (далее соответственно - изменчивость к курсам иностранных валют и (или) ценам на драгоценные металлы, валютные активы и обязательства).

В целях расчета ОВП стоимостью актива или обязательства является величина, отражаемая на одном или нескольких балансовых счетах Плана счетов бухгалтерского учета для кредитных организаций (далее - балансовая стоимость) в соответствии с Положением Банка России от 24 ноября 2022 года № 809-П "О Плане счетов бухгалтерского учета для кредитных организаций и порядке его применения"1.

Кредитная организация должна включать валютные активы и обязательства в расчет ОВП с даты заключения договоров (сделок), на основании которых осуществляется отражение таких активов и обязательств на счетах бухгалтерского учета.

1.3. При классификации активов и обязательств в качестве валютных активов и обязательств в соответствии с пунктом 1.2 настоящей Инструкции, а также при включении валютных активов и обязательств в расчет ОВП кредитная организация должна руководствоваться принципами расчета обязательных нормативов, предусмотренными абзацем первым пункта 1.3 Инструкции Банка России от 29 ноября 2019 года № 199-И "Об обязательных нормативах и надбавках к нормативам достаточности капитала банков с универсальной лицензией"2 (далее - Инструкция Банка России № 199-И).

1.4. Кредитная организация должна включать в состав валютных активов и обязательств активы, в том числе участие в дочерних и зависимых обществах, и обязательства, которые не являются валютными активами и обязательствами в соответствии с пунктом 1.2 настоящей Инструкции (ввиду отсутствия изменчивости к курсам иностранных валют и ценам на драгоценные металлы балансовой стоимости активов и обязательств), но по которым кредитная организация получит финансовый результат при изменении курсов иностранных валют и (или) цен на драгоценные металлы, в том числе при выбытии (реализации, погашении) активов и обязательств, если такое выбытие (реализация, погашение) предусмотрено кредитной организацией, в том числе условиями договора (сделки).

1.5. Кредитная организация должна исключать из расчета ОВП валютные активы и обязательства по следующим договорам (сделкам) (далее - договоры (сделки), исключаемые из расчета ОВП), не изменяющим валютный риск кредитной организации по причине повышенного риска неполучения кредитной организацией компенсации потерь (убытков), которые могут возникнуть по имеющимся валютным активам и (или) обязательствам при изменении курсов иностранных валют и (или) цен на драгоценные металлы:

договорам (сделкам), по которым имеется повышенный риск отсутствия у сторон намерений создать соответствующие им экономические и правовые последствия и (или) повышенный риск прикрытия действительных намерений сторон (далее - повышенный риск притворности);

договорам (сделкам), по которым имеется повышенный риск их неисполнения контрагентом кредитной организации, в том числе в связи с наличием причин, препятствующих их исполнению (далее - повышенный риск неисполнения).

На наличие повышенного риска притворности по договору (сделке) указывает исполнение и (или) передача кредитной организации обеспечения по договору (сделке), осуществляемые контрагентом (третьим лицом) одним из следующих способов:

за счет средств и (или) иного имущества, предоставленных самой кредитной организацией;

за счет средств и (или) иного имущества, предоставленных третьими лицами (в том числе посредством выдачи ссуды), если кредитная организация прямо или косвенно (через третьих лиц) приняла на себя риски, возникшие в связи с предоставлением денежных средств (имущества).

В целях расчета ОВП кредитная организация должна анализировать договоры (сделки), включая срочные сделки, на предмет наличия по ним повышенного риска притворности или повышенного риска неисполнения, если активы и обязательства по таким договорам (сделкам) соответствуют критериям существенности. В случае если иное не предусмотрено настоящим пунктом, кредитная организация определяет критерии существенности на основе определения существенности, установленного абзацами десятым - девятнадцатым пункта 7 Международного стандарта финансовой отчетности (IAS) 1 "Представление финансовой отчетности"3, исходя из характера и объема совершаемых кредитной организацией операций.

В целях расчета ОВП кредитная организация должна анализировать срочные сделки на предмет наличия по ним признаков повышенного риска притворности для целей учета ОВП в соответствии с приложением 1 к настоящей Инструкции. В целях расчета ОВП кредитная организация должна анализировать срочные сделки, по которым отсутствуют признаки повышенного риска притворности для целей учета ОВП в соответствии с приложением 1 к настоящей Инструкции, на предмет наличия по ним признаков повышенного риска неисполнения для целей учета ОВП в соответствии с приложением 2 к настоящей Инструкции.

1.5.1. Кредитная организация вправе не осуществлять анализ срочных сделок на предмет наличия по ним повышенного риска притворности или повышенного риска неисполнения в случаях, если:

договор (сделка) заключен (заключена) с контрагентом, отчетные данные которого включаются в расчет величины собственных средств (капитала), обязательных нормативов, надбавок к нормативам достаточности капитала и ОВП банковской группы кредитной организации в соответствии с Положением Банка России от 15 июля 2020 года № 729-П "О методике определения собственных средств (капитала) и обязательных нормативов, надбавок к нормативам достаточности капитала, числовых значениях обязательных нормативов и размерах (лимитах) открытых валютных позиций банковских групп"4;

договор (сделка) заключен (заключена) с российской кредитной организацией либо иностранной кредитной организацией, по операциям с которой не требуется формирование резерва на возможные потери в соответствии с Указанием Банка России от 22 июня 2005 года № 1584-У "О формировании и размере резерва на возможные потери под операции кредитных организаций с резидентами офшорных зон"5 (далее - Указание Банка России № 1584-У) или размер указанного резерва в соответствии с пунктом 2.4 Указания Банка России № 1584-У не превышает 0 процентов;

договор (сделка) заключен (заключена) на условиях правил организованных торгов и правил клиринга, зарегистрированных Банком России или иностранным регулятором финансового рынка, по операциям с резидентами которого не требуется формирование резерва на возможные потери в соответствии с Указанием Банка России № 1584-У или размер указанного резерва в соответствии с пунктом 2.4 Указания Банка России № 1584-У не превышает 0 процентов;

договор (сделка) заключен (заключена) с государственной корпорацией развития "ВЭБ.РФ" или единым институтом развития в жилищной сфере, определенным в соответствии с частью первой статьи 2 Федерального закона от 13 июля 2015 года № 225-ФЗ "О содействии развитию и повышению эффективности управления в жилищной сфере и о внесении изменений в отдельные законодательные акты Российской Федерации".

1.5.2. В отношении срочных сделок существенность должна определяться кредитной организацией исходя из того, превышает ли сумма величин, по отношению к которым условиями всех действующих срочных сделок с одним контрагентом (группой лиц, связанных с контрагентом) устанавливаются цены их исполнения и (или) определяются размеры требований и обязательств сторон (далее - номиналы срочных сделок), порог существенности. Порог существенности должен быть установлен кредитной организацией на уровне, не превышающем максимальную из следующих величин:

100 миллионов рублей;

значения 0,2 процента от величины скорректированного базового капитала кредитной организации, определенной в соответствии с пунктом 3.2 настоящей Инструкции (далее - скорректированный базовый капитал), если указанное значение не превышает 5 миллиардов рублей, или 5 миллиардов рублей, если указанное значение превышает 5 миллиардов рублей.

В случае если номинал срочной сделки выражен в иностранной валюте или драгоценном металле, он пересчитывается в рубли по официальному курсу иностранной валюты по отношению к рублю, установленному Банком России в соответствии с пунктом 15 статьи 4 Федерального закона от 10 июля 2002 года № 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" (далее соответственно - Федеральный закон "О Центральном банке Российской Федерации (Банке России)", официальный курс иностранной валюты), или учетной цене на драгоценный металл, установленной Банком России в соответствии с абзацем вторым пункта 5 статьи 10 Федерального закона от 26 марта 1998 года № 41-ФЗ "О драгоценных металлах и драгоценных камнях" (далее - учетная цена на драгоценный металл), на дату заключения сделки (дополнительного соглашения, вносящего изменения в условия сделки, которые приводят к изменению балансовой стоимости актива или обязательства по сделке).

В целях определения существенности срочных сделок группа лиц, связанных с контрагентом, определяется на основании критериев, установленных в отношении группы связанных заемщиков частями третьей и четвертой статьи 64 Федерального закона "О Центральном банке Российской Федерации (Банке России)".

1.6. Валютный актив или обязательство подлежат включению в расчет ОВП в качестве одной или нескольких валютных позиций (длинных и (или) коротких), размер которых определяется в соответствии с главой 2 настоящей Инструкции (далее - позиции).

Позиция подлежит включению в расчет ОВП как длинная позиция (со знаком "+" (плюс), если при увеличении (уменьшении) курса иностранной валюты по отношению к рублю или цены на драгоценный металл в рублях балансовая стоимость валютного актива увеличивается (уменьшается), балансовая стоимость валютного обязательства уменьшается (увеличивается). Позиция подлежит включению в расчет ОВП как короткая позиция (со знаком "-" (минус), если при увеличении (уменьшении) курса иностранной валюты по отношению к рублю или цены на драгоценный металл в рублях балансовая стоимость валютного актива уменьшается (увеличивается), балансовая стоимость валютного обязательства увеличивается (уменьшается).

Чистая позиция рассчитывается как сумма длинных и коротких позиций. Чистая позиция, имеющая положительное значение (со знаком "+" (плюс), является длинной. Чистая позиция, имеющая отрицательное значение (со знаком "-" (минус), является короткой.

1.7. Позиции, включаемые в расчет ОВП, должны быть выражены в единицах иностранной валюты (граммах драгоценного металла), при изменении курса которой (цены которого) изменяется балансовая стоимость валютного актива или обязательства.

Позиции должны определяться исходя из остатков (части остатков) на счетах бухгалтерского учета. В случае если остатки выражены в рублях или в иностранной валюте (драгоценном металле), отличной (отличном) от иностранной валюты (драгоценного металла), при изменении курса которой (цены которого) изменяется балансовая стоимость валютного актива или обязательства, пересчет таких остатков (части остатков) в эквивалент иностранной валюты (драгоценного металла) должен осуществляться по курсу иностранной валюты (цене драгоценного металла), по которому (которой) была осуществлена их последняя переоценка (пересчет).

1.8. При расчете ОВП пересчет в рубли позиций, выраженных в иностранных валютах и драгоценных металлах, должен осуществляться по официальным курсам иностранных валют и учетным ценам на драгоценные металлы на дату, за которую осуществляется расчет ОВП.

Глава 2. Порядок учета открытых позиций кредитных организаций по валютному риску

2.1. Кредитная организация должна учитывать ОВП путем расчета следующих ОВП:

ОВП для ограничения валютного риска;

ОВП для оценки влияния валютного риска на величины базового капитала, основного капитала и собственных средств (капитала), рассчитываемых в соответствии с Положением Банка России от 4 июля 2018 года № 646-П "О методике определения собственных средств (капитала) кредитных организаций ("Базель III")"6 (далее соответственно - Положение Банка России № 646-П, ОВП для оценки влияния на капитал).

2.2. Кредитная организация должна рассчитывать ОВП для ограничения валютного риска ежедневно (за каждый операционный день кредитной организации (далее - операционный день).

Кредитная организация должна рассчитывать ОВП для оценки влияния на капитал с периодичностью, соответствующей периодичности расчета и соблюдения норматива (нормативов) достаточности капитала в соответствии с пунктами 3.1 и 3.3 Инструкции Банка России от 21 ноября 2017 года № 182-И "О допустимых сочетаниях банковских операций небанковских кредитных организаций, осуществляющих депозитно-кредитные операции, об обязательных нормативах небанковских кредитных организаций, осуществляющих депозитно-кредитные операции, и об осуществлении Банком России надзора за их соблюдением"7, пунктами 3.1 и 3.2 Инструкции Банка России от 6 декабря 2017 года № 183-И "Об обязательных нормативах банков с базовой лицензией"8, пунктами 11.1 и 11.3 Инструкции Банка России № 199-И или пунктами 3.3 и 3.4 Инструкции Банка России от 8 ноября 2021 года № 207-И "О допустимых сочетаниях банковских операций расчетных небанковских кредитных организаций, об обязательных нормативах расчетных небанковских кредитных организаций и об осуществлении Банком России надзора за их соблюдением"9.

2.3. Кредитная организация должна рассчитывать следующие ОВП для ограничения валютного риска:

балансовые ОВП в отдельных иностранных валютах и драгоценных металлах;

совокупные ОВП в отдельных иностранных валютах и драгоценных металлах;

валовую балансовую ОВП по всем иностранным валютам и драгоценным металлам;

валовую совокупную ОВП по всем иностранным валютам и драгоценным металлам;

чистую совокупную ОВП по всем иностранным валютам и драгоценным металлам.

2.4. При расчете ОВП для ограничения валютного риска кредитная организация должна определять размер позиций по валютным активам и обязательствам исходя из величины их балансовой стоимости, за вычетом той части балансовой стоимости, величина которой не имеет изменчивости к курсам иностранных валют и ценам на драгоценные металлы, за исключением валютных активов и обязательств, указанных в пунктах 2.5-2.8 настоящей Инструкции, размер позиций по которым определяется в соответствии с указанными пунктами настоящей Инструкции.

2.5. Балансовая ОВП в отдельной иностранной валюте или драгоценном металле должна рассчитываться кредитной организацией следующим образом:

рассчитывается чистая позиция по всем валютным активам и обязательствам в отдельной иностранной валюте или драгоценном металле, за исключением позиций по срочным сделкам, указанных в пункте 2.7 настоящей Инструкции;

из чистой позиции, рассчитанной в соответствии с абзацем вторым настоящего пункта, вычитается чистая позиция по договорам (сделкам) (за исключением срочных сделок), исключаемым из расчета ОВП по причине наличия по ним повышенного риска притворности или повышенного риска неисполнения в соответствии с пунктом 1.5 настоящей Инструкции, в иностранной валюте или драгоценном металле, по которым рассчитана чистая позиция в соответствии с абзацем вторым настоящего пункта.

2.5.1. Позиции по валютным активам и обязательствам со встроенными производными инструментами подлежат включению в расчет балансовой ОВП в отдельных иностранных валютах и драгоценных металлах, включая позиции по встроенным производным инструментам.

Размер позиций по встроенным производным инструментам должен определяться кредитной организацией в соответствии с пунктом 2.8 настоящей Инструкции.

2.5.2. По активам (обязательствам), номинированным в рублях, иностранной валюте или драгоценном металле, по которым кредитной организацией получено в том числе обеспечение, номинированное в другой валюте, являющейся иностранной валютой, или в другом драгоценном металле (далее - валютное обеспечение другой номинированности), в расчет балансовой ОВП подлежит включению длинная позиция в иностранной валюте или драгоценном металле, в которых выражено такое валютное обеспечение. Размер указанной позиции подлежит определению следующим образом:

в случае если справедливая стоимость полученного обеспечения (включая валютное обеспечение другой номинированности), отражаемая в составе балансовой стоимости актива (обязательства), не превышает величину требования (обязательства) по такому активу (обязательству), размер позиции принимается равным величине, на которую валютное обеспечение другой номинированности увеличило балансовую стоимость актива (уменьшило балансовую стоимость обязательства);

в случае если справедливая стоимость полученного обеспечения (включая валютное обеспечение другой номинированности), отражаемая в составе балансовой стоимости актива (обязательства), превышает величину требования (обязательства) по такому активу (обязательству), размер позиции принимается равным нулю.

Величина, на которую валютное обеспечение другой номинированности увеличило балансовую стоимость актива (уменьшило балансовую стоимость обязательства), определяется следующим образом:

в отношении активов (обязательств), отражаемых в бухгалтерском учете по амортизированной стоимости (стоимости, отличной от справедливой стоимости) в соответствии с Положением Банка России от 2 октября 2017 года № 605-П "О порядке отражения на счетах бухгалтерского учета кредитными организациями операций по размещению денежных средств по кредитным договорам, операций, связанных с осуществлением сделок по приобретению права требования от третьих лиц исполнения обязательств в денежной форме, операций по обязательствам по выданным банковским гарантиям и предоставлению денежных средств"10 (далее - Положение Банка России № 605-П) и Положением Банка России от 2 октября 2017 года № 606-П "О порядке отражения на счетах бухгалтерского учета кредитными организациями операций с ценными бумагами"11 (далее - Положение Банка России № 606-П), - в размере величины, на которую валютное обеспечение другой номинированности уменьшило величину оценочного резерва под ожидаемые кредитные убытки по активу (обязательству), определяемого в соответствии с пунктом 1.14 Положения Банка России № 605-П и главой 11 Положения Банка России № 606-П (далее - оценочный резерв под ожидаемые кредитные убытки);

в отношении активов (обязательств), отражаемых в бухгалтерском учете по справедливой стоимости в соответствии с Положением Банка России № 605-П и Положением Банка России № 606-П, - в размере разницы (в абсолютном выражении) между величиной справедливой стоимости актива (обязательства), в размере которой отражено наличие валютного обеспечения другой номинированности, и величиной справедливой стоимости актива (обязательства), в размере которой не отражено наличие валютного обеспечения другой номинированности.

В отношении активов (обязательств), которые номинированы в иностранной валюте или драгоценном металле и по которым имеется валютное обеспечение другой номинированности, в расчет балансовой ОВП в отдельных иностранных валютах и драгоценных металлах кроме позиции по активу (обязательству) вследствие наличия валютного обеспечения другой номинированности, указанной в абзаце первом настоящего подпункта, должна быть также включена длинная позиция по активу (короткая позиция по обязательству) в иностранной валюте или драгоценном металле, в которых такой актив (обязательство) выражен, в величине, определенной исходя из балансовой стоимости актива (обязательства), за вычетом позиции по валютному обеспечению другой номинированности.

2.5.3. По активам (обязательствам), номинированным в иностранной валюте или драгоценном металле, по которым кредитной организацией получено в том числе обеспечение, номинированное в рублях, позиция в иностранной валюте или драгоценном металле, в которых номинирован такой актив (обязательство), подлежит корректировке на величину, определяемую следующим образом:

в случае если справедливая стоимость полученного обеспечения (включая обеспечение в рублях), отражаемая в составе балансовой стоимости актива (обязательства), не превышает величину требования (обязательства) по такому активу (обязательству), размер корректировки позиции принимается равным величине, на которую обеспечение в рублях увеличило балансовую стоимость актива (уменьшило балансовую стоимость обязательства);

в случае если справедливая стоимость полученного обеспечения (включая обеспечение в рублях), отражаемая в составе балансовой стоимости актива (обязательства), превышает величину требования (обязательства) по такому активу (обязательству), размер корректировки позиции принимается равным нулю.

Величина, на которую обеспечение в рублях увеличило балансовую стоимость актива (уменьшило балансовую стоимость обязательства), определяется следующим образом:

в отношении активов (обязательств), отражаемых в бухгалтерском учете по амортизированной стоимости (стоимости, отличной от справедливой стоимости) в соответствии с Положением Банка России № 605-П и Положением Банка России № 606-П, - в размере величины, на которую обеспечение в рублях уменьшило величину оценочного резерва под ожидаемые кредитные убытки по активу (обязательству);

в отношении активов (обязательств), отражаемых в бухгалтерском учете по справедливой стоимости в соответствии с Положением Банка России № 605-П и Положением Банка России № 606-П, - в размере разницы (в абсолютном выражении) между величиной справедливой стоимости актива (обязательства), в размере которой отражено наличие обеспечения в рублях, и величиной справедливой стоимости актива (обязательства), в размере которой не отражено наличие обеспечения в рублях.

2.6. Совокупная ОВП в отдельной иностранной валюте или драгоценном металле должна рассчитываться кредитной организацией следующим образом:

рассчитывается сумма балансовой ОВП в отдельной иностранной валюте или драгоценном металле и чистой позиции по срочным сделкам в той же иностранной валюте или драгоценном металле;

из суммы чистых позиций, рассчитанной в соответствии с абзацем вторым настоящего пункта, вычитается чистая позиция по срочным сделкам, исключаемым из расчета ОВП по причине наличия по ним повышенного риска притворности или повышенного риска неисполнения в соответствии с пунктом 1.5 настоящей Инструкции, в иностранной валюте или драгоценном металле, по которым рассчитана сумма чистых позиций в соответствии с абзацем вторым настоящего пункта.

2.7. Позиции по срочным сделкам включают в себя длинные и короткие позиции по валютным активам и обязательствам, отражаемым на счетах бухгалтерского учета по следующим договорам (сделкам):

договорам (сделкам), на которые распространяются требования Положения Банка России от 4 июля 2011 года № 372-П "О порядке бухгалтерского учета производных финансовых инструментов"12 (далее соответственно - Положение Банка России № 372-П, производные финансовые инструменты);

договорам (сделкам) купли-продажи активов, по которым расчеты и поставка базисного актива осуществляются не ранее следующего дня после дня заключения договора (сделки) и на которые не распространяются требования Положения Банка России № 372-П.

Позиции по производным финансовым инструментам включаются в состав позиций по срочным сделкам с даты заключения договоров (сделок) до даты прекращения признания производных финансовых инструментов, определяемой в соответствии с пунктом 1.5 Положения Банка России № 372-П.

Позиции по срочным сделкам, отличным от производных финансовых инструментов, включаются в состав позиций по срочным сделкам с даты заключения договоров (сделок) до наступления первой по срокам даты расчетов или поставки (даты прекращения требований и обязательств в случае их прекращения иным способом).

2.8. Кредитная организация должна определять размер позиций по производным финансовым инструментам путем применения одного из двух следующих методов:

количественного метода в соответствии с подпунктом 2.8.1 настоящего пункта;

аналитического метода, в том числе предусматривающего использование коэффициента дельта, отражающего изменчивость справедливой стоимости производного финансового инструмента к изменению стоимости базисного актива на 0,01 процента (далее - коэффициент дельта), в соответствии с подпунктом 2.8.2 настоящего пункта.

Кредитная организация должна определять размер позиций по срочным сделкам, отличным от производных финансовых инструментов, в размере номинальной стоимости требований и обязательств, величина которых выражена в иностранной валюте (драгоценном металле) и (или) зависит от изменения курсов иностранных валют (цен на драгоценные металлы).

Кредитная организация должна выбрать и применять метод определения размера позиций по производному финансовому инструменту и определить порядок расчета величины коэффициента дельта (если кредитная организация применяет аналитический метод) на основе методов (моделей) оценки справедливой стоимости этого производного финансового инструмента, в том числе способов расчета приведенной стоимости, установленных учетной политикой кредитной организации, в соответствии с Международным стандартом финансовой отчетности (IFRS) 13 "Оценка справедливой стоимости"13. Кредитная организация должна использовать при определении размера позиций по производному финансовому инструменту исходные данные, на основе которых была осуществлена оценка справедливой стоимости этого производного финансового инструмента, в том числе данные, раскрываемые организатором торговли.

Выбор используемого кредитной организацией метода определения размера позиций по производному финансовому инструменту и порядок определения величины коэффициента дельта не должны пересматриваться кредитной организацией чаще чем один раз в течение календарного года.

2.8.1. В рамках количественного метода кредитная организация должна рассчитывать по производному финансовому инструменту размер позиций по каждой иностранной валюте (каждому драгоценному металлу), при изменении курса которой (цены которого) изменяется справедливая стоимость производного финансового инструмента, по формуле:

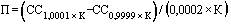

,

,

где:

П - размер позиции по производному финансовому инструменту в единицах иностранной валюты (граммах драгоценного металла) со знаком "+" (плюс) или "-" (минус);

К - значение курса иностранной валюты по отношению к рублю (цены драгоценного металла в рублях), отраженного (отраженной) в оценке справедливой стоимости производного финансового инструмента на дату, за которую рассчитывается ОВП;

и

и  - оценка справедливой стоимости производного финансового инструмента в рублях (со знаком "+" (плюс), если производный финансовый инструмент представляет собой актив кредитной организации, или со знаком "-" (минус), если производный финансовый инструмент представляет собой обязательство кредитной организации), исходя из увеличения (для

- оценка справедливой стоимости производного финансового инструмента в рублях (со знаком "+" (плюс), если производный финансовый инструмент представляет собой актив кредитной организации, или со знаком "-" (минус), если производный финансовый инструмент представляет собой обязательство кредитной организации), исходя из увеличения (для  ) и уменьшения (для

) и уменьшения (для  ) значения К на 0,01 процента при неизменности прочих курсов иностранных валют по отношению к рублю (цен драгоценных металлов в рублях) и иных исходных данных, используемых при оценке справедливой стоимости производного финансового инструмента.

) значения К на 0,01 процента при неизменности прочих курсов иностранных валют по отношению к рублю (цен драгоценных металлов в рублях) и иных исходных данных, используемых при оценке справедливой стоимости производного финансового инструмента.

2.8.2. В рамках аналитического метода кредитная организация должна рассчитывать размер позиций по производному финансовому инструменту следующим образом:

по производному финансовому инструменту, кроме производных финансовых инструментов, учитываемых как опционный договор в соответствии с главой 7 Положения Банка России № 372-П, - исходя из приведенных стоимостей требований и обязательств по договору (сделке), величины которых выражены в иностранной валюте (драгоценном металле) или зависят от изменения курсов иностранных валют (цен на драгоценные металлы);

по производному финансовому инструменту, учитываемому как опционный договор в соответствии с главой 7 Положения Банка России № 372-П:

в части требований или обязательств по базисному активу, величина которых выражена в иностранной валюте (драгоценном металле) или зависит от изменения курсов иностранных валют (цен на драгоценные металлы), - исходя из величины номинальной стоимости таких требований или обязательств, умноженной на величину коэффициента дельта в абсолютном выражении;

в части требований или обязательств по поставке денежных средств в иностранной валюте (драгоценном металле) или в рублях, величина которых зависит от изменения курсов иностранных валют (цен на драгоценные металлы), - исходя из справедливой стоимости производного финансового инструмента за вычетом позиции по базисному активу производного финансового инструмента, рассчитываемой в соответствии с абзацем четвертым настоящего пункта.

2.9. Валовая балансовая ОВП по всем иностранным валютам и драгоценным металлам должна рассчитываться кредитной организацией как наибольшая из суммы всех длинных и суммы всех коротких (в абсолютном выражении) балансовых ОВП в отдельных иностранных валютах и драгоценных металлах в рублевом эквиваленте.

2.10. Валовая совокупная ОВП по всем иностранным валютам и драгоценным металлам должна рассчитываться кредитной организацией как наибольшая из суммы всех длинных и суммы всех коротких (в абсолютном выражении) совокупных ОВП в отдельных иностранных валютах и драгоценных металлах в рублевом эквиваленте.

2.11. Чистая совокупная ОВП по всем иностранным валютам и драгоценным металлам должна рассчитываться кредитной организацией как сумма всех совокупных ОВП (всех длинных со знаком "+" (плюс) и всех коротких со знаком "-" (минус) в отдельных иностранных валютах и драгоценных металлах в рублевом эквиваленте.

2.12. Кредитная организация должна рассчитывать следующие ОВП для оценки влияния на капитал:

ОВП по всем иностранным валютам и золоту для покрытия валютного риска базовым капиталом;

ОВП по всем иностранным валютам и золоту для покрытия валютного риска основным капиталом;

ОВП по всем иностранным валютам и золоту для покрытия валютного риска собственными средствами (капиталом).

2.13. При расчете ОВП для оценки влияния на капитал кредитная организация должна определять размер позиций по валютным активам и обязательствам в соответствии с пунктом 2.4 настоящей Инструкции с использованием следующих корректировок размера позиций на отсутствие изменчивости к курсам иностранных валют и (или) ценам на драгоценные металлы показателей капитала, рассчитываемых в соответствии с Положением Банка России № 646-П:

в случае если переоценка компонентов балансовой стоимости валютного актива или обязательства при изменении курсов иностранных валют и цен на драгоценные металлы не включается в состав источников капитала (показателей, уменьшающих сумму источников капитала), такие компоненты при определении размера позиций должны приниматься равными нулю;

в случае если валютный актив включается в состав показателей, уменьшающих сумму источников капитала, размер позиций по такому активу должен приниматься равным нулю;

в случае если вапютное обязательство включается в состав источников капитала, размер позиций по такому обязательству должен приниматься равным нулю.

В целях расчета ОВП для оценки влияния на капитал показателями капитала являются величины базового капитала, основного капитала и собственных средств (капитала) в зависимости от того, в расчет какой ОВП для оценки влияния на капитал включается позиция по валютному активу или обязательству.

2.14. ОВП для оценки влияния на капитал должны рассчитываться кредитной организацией как сумма следующих показателей:

наибольшей из суммы всех длинных и суммы всех коротких (в абсолютном выражении) совокупных ОВП в отдельных иностранных валютах в рублевом эквиваленте, рассчитанных в соответствии с пунктом 2.15 настоящей Инструкции;

совокупной ОВП в золоте в рублевом эквиваленте (в абсолютном выражении), рассчитанной в соответствии с пунктом 2.15 настоящей Инструкции.

2.15. Совокупная ОВП в отдельной иностранной валюте или золоте, включаемая в расчет ОВП для оценки влияния на капитал, должна рассчитываться кредитной организацией в порядке, предусмотренном пунктом 2.6 настоящей Инструкции, с включением в расчет ОВП позиций по валютным активам и обязательствам в размере, определенном в соответствии с пунктом 2.13 настоящей Инструкции.

Глава 3. Размеры открытых позиций кредитных организаций по валютному риску

3.1. Кредитная организация должна ежедневно (за каждый операционный день) соблюдать следующие размеры (лимиты) ОВП:

3.1.1. Балансовая ОВП в каждой отдельной иностранной валюте и каждом отдельном драгоценном металле, рассчитываемая кредитной организацией в соответствии с пунктом 2.5 настоящей Инструкции, в рублевом эквиваленте в абсолютном выражении не должна превышать 50 процентов от величины скорректированного базового капитала кредитной организации.

3.1.2. Совокупная ОВП в каждой отдельной иностранной валюте и каждом отдельном драгоценном металле, рассчитываемая кредитной организацией в соответствии с пунктом 2.6 настоящей Инструкции, в рублевом эквиваленте в абсолютном выражении не должна превышать 10 процентов от величины скорректированного базового капитала кредитной организации.

3.1.3. Валовая балансовая ОВП по всем иностранным валютам и драгоценным металлам, рассчитываемая кредитной организацией в соответствии с пунктом 2.9 настоящей Инструкции, не должна превышать 50 процентов от величины скорректированного базового капитала кредитной организации.

3.1.4. Валовая совокупная ОВП по всем иностранным валютам и драгоценным металлам, рассчитываемая кредитной организацией в соответствии с пунктом 2.10 настоящей Инструкции, не должна превышать 20 процентов от величины скорректированного базового капитала кредитной организации.

3.1.5. Чистая совокупная ОВП по всем иностранным валютам и драгоценным металлам, рассчитываемая кредитной организацией в соответствии с пунктом 2.11 настоящей Инструкции, в абсолютном выражении не должна превышать 10 процентов от величины скорректированного базового капитала кредитной организации.

3.2. Кредитная организация должна рассчитывать размеры (лимиты) ОВП от величины скорректированного базового капитала, определяемого как сумма базового капитала кредитной организации и нераспределенной прибыли кредитной организации текущего года и предшествующих лет, по которой отсутствует подтверждение аудиторской организации.

Величина скорректированного базового капитала кредитной организации должна определяться кредитной организацией на основе данных отчетности по форме 0409123 "Расчет собственных средств (капитала) ("Базель III")", установленной приложением 1 к Указанию Банка России от 10 апреля 2023 года № 6406-У "О формах, сроках, порядке составления и представления отчетности кредитных организаций (банковских групп) в Центральный банк Российской Федерации, а также о перечне информации о деятельности кредитных организаций (банковских групп)"14 (далее - Указание Банка России № 6406-У), по состоянию на последнюю дату, на которую кредитной организацией представлен расчет величины базового капитала, предшествующую дате, за которую рассчитаны ОВП.

В случае если величина скорректированного базового капитала кредитной организации превышает величину ее собственных средств (капитала), величина скорректированного базового капитала кредитной организации принимается равной величине ее собственных средств (капитала).

3.2.1. По 31 марта 2025 года кредитная организация вправе использовать вместо величины скорректированного базового капитала величину собственных средств (капитала) кредитной организации, уменьшенную на величину разницы между величиной собственных средств (капитала) и величиной скорректированного базового капитала. Указанная разница умножается на поправочный коэффициент, равный следующим значениям:

с 1 июля по 30 сентября 2024 года - 25 процентов;

с 1 октября по 31 декабря 2024 года - 50 процентов;

с 1 января по 31 марта 2025 года - 75 процентов.

3.3. Кредитная организация должна соблюдать размеры (лимиты) ОВП начиная с даты заключения договоров (сделок), на основании которых кредитной организацией осуществляется отражение валютных активов и обязательств на счетах бухгалтерского учета.

Способ контроля за соблюдением размеров (лимитов) ОВП должен определяться кредитными организациями в соответствии с главой 3 Положения Банка России от 16 декабря 2003 года № 242-П "Об организации внутреннего контроля в кредитных организациях и банковских группах"15.

В случае если кредитная организация, имеющая филиалы, определила валютный риск в качестве значимого риска в соответствии с требованиями пунктов 3.2, 3.4 и 4.12 Указания Банка России от 15 апреля 2015 года № 3624-У "О требованиях к системе управления рисками и капиталом кредитной организации и банковской группы"16, такая кредитная организация должна в целях обеспечения соблюдения размеров (лимитов) ОВП установить отдельные размеры (лимиты) ОВП в отношении головного офиса и филиалов, осуществляющих функции, связанные с принятием валютного риска. Головной офис кредитной организации, имеющей филиалы и определившей валютный риск в качестве значимого риска, должен контролировать соблюдение отдельных размеров (лимитов) ОВП филиалами, осуществляющими функции, связанные с принятием валютного риска.

Глава 4. Порядок осуществления Банком России надзора за соблюдением кредитными организациями размеров открытых позиций по валютному риску

4.1. Банк России осуществляет надзор за соблюдением кредитными организациями размеров (лимитов) ОВП, порядком расчета ОВП для ограничения валютного риска и ОВП для оценки влияния на капитал на основе следующих данных:

отчетности по форме 0409634 "Отчет об открытых валютных позициях" и иным формам отчетности, установленным приложением 1 к Указанию Банка России № 6406-У, в том числе представляемым на внутримесячную дату (внутримесячные даты);

проверок, осуществляемых Банком России в соответствии со статьей 73 Федерального закона "О Центральном банке Российской Федерации (Банке России)";

информации, представляемой кредитной организацией по запросам Банка России в соответствии с пунктом 4.4 настоящей Инструкции;

информации, представляемой кредитной организацией в соответствии с пунктом 4.5 настоящей Инструкции.

4.2. Банк России вправе применить к кредитной организации меры в соответствии со статьей 74 Федерального закона "О Центральном банке Российской Федерации (Банке России)" (далее - меры) в случае несоблюдения размера (лимита) ОВП (размеров (лимитов) ОВП), непредставления в установленный Банком России срок информации по запросам Банка России в соответствии с пунктом 4.4 настоящей Инструкции, непредставления в установленный пунктом 4.6 настоящей Инструкции срок информации в соответствии с пунктом 4.5 настоящей Инструкции и (или) неисполнения в установленный Банком России срок требований и предписаний Банка России, включая требования в соответствии с пунктом 4.7 настоящей Инструкции.

4.3. Несоблюдением кредитной организацией размеров (лимитов) ОВП являются превышения размеров (лимитов) ОВП, за исключением превышений, указанных в подпунктах 4.3.1 - 4.3.3 настоящего пункта, в совокупности за 6 и более операционных дней в течение любых 30 последовательных операционных дней.

4.3.1. Превышения размеров (лимитов) ОВП, указанных в подпунктах 3.1.2, 3.1.4 и (или) 3.1.5 пункта 3.1 настоящей Инструкции, возникшие в связи с возникновением или увеличением в абсолютном выражении значения короткой совокупной ОВП в отдельной иностранной валюте, являются несоблюдением кредитной организацией указанных размеров (лимитов) ОВП, если наблюдаются 16 и более операционных дней в течение любых 40 последовательных операционных дней, при одновременном соответствии всем следующим условиям:

превышения обусловлены увеличением официального курса иностранной валюты и (или) уменьшением значения суммы длинных позиций в единицах иностранной валюты, включаемых в расчет балансовой ОВП в указанной иностранной валюте, относительно значения на дату, предшествующую дате превышения размеров (лимитов) ОВП, по причине погашения валютных активов кредитной организации в рублях, смены валюты, в которой номинируются валютные активы кредитной организации, из иностранной валюты в рубли и (или) формирования по валютным активам оценочных резервов под ожидаемые кредитные убытки;

превышения сопровождаются отсутствием увеличения (уменьшением) в абсолютном выражении значения суммы коротких позиций в единицах иностранной валюты, включаемых в расчет балансовой ОВП в указанной иностранной валюте, относительно значения на дату, предшествующую дате превышения размеров (лимитов) ОВП.

4.3.2. Превышения размеров (лимитов) ОВП, указанных в подпунктах 3.1.1 и (или) 3.1.3 пункта 3.1 настоящей Инструкции, возникшие в связи с возникновением или увеличением в абсолютном выражении значения короткой балансовой ОВП в отдельной иностранной валюте, являются несоблюдением кредитной организацией указанных размеров (лимитов) ОВП, если наблюдаются 26 и более операционных дней в совокупности в течение любых 75 последовательных операционных дней, при одновременном соответствии условиям, указанным в абзацах втором и третьем подпункта 4.3.1 настоящего пункта.

4.3.3. Превышения размеров (лимитов) ОВП, указанных в подпунктах 3.1.1 и (или) 3.1.3 пункта 3.1 настоящей Инструкции, возникшие в связи с возникновением или увеличением значения длинной балансовой ОВП в отдельной иностранной валюте, являются несоблюдением кредитной организацией указанных размеров (лимитов) ОВП, если наблюдаются 26 и более операционных дней в течение любых 75 последовательных операционных дней, при одновременном соответствии всем следующим условиям:

превышения обусловлены увеличением официального курса иностранной валюты и (или) уменьшением значения в абсолютном выражении суммы коротких позиций в единицах иностранной валюты, включаемых в расчет балансовой ОВП в указанной иностранной валюте, относительно значения на дату, предшествующую дате превышения размеров (лимитов) ОВП, по причине досрочного исполнения кредитной организацией своих валютных обязательств по требованиям вкладчиков (кредиторов, контрагентов), исполнения кредитной организацией своих валютных обязательств в рублях и (или) смены валюты, в которой номинируются валютные обязательства кредитной организации, из иностранной валюты в рубли;

превышения сопровождаются отсутствием у кредитной организации свободных остатков денежных средств в иностранной валюте на корреспондентских счетах в кредитных организациях, определяемых как величина превышения остатков на указанных счетах над величинами неснижаемых остатков денежных средств, установленных условиями договоров;

превышения сопровождаются отсутствием увеличения (уменьшением) значения суммы длинных позиций в единицах иностранной валюты, включаемых в расчет балансовой ОВП в указанной иностранной валюте, относительно значения на дату, предшествующую дате превышения размеров (лимитов) ОВП.

4.4. Банк России вправе запросить у кредитной организации следующую информацию:

письменные обоснования расчета ОВП;

информацию о договорах (сделках) кредитной организации, валютные активы и (или) обязательства по которым включены кредитной организацией в расчет ОВП, и о договорах (сделках), исключенных из расчета ОВП по причине наличия по ним повышенного риска притворности или повышенного риска неисполнения в соответствии с пунктом 1.5 настоящей Инструкции;

информацию о проведенном кредитной организацией анализе договоров (сделок) на предмет наличия по ним повышенного риска притворности или повышенного риска неисполнения в соответствии с пунктом 1.5 настоящей Инструкции (включая документальные подтверждения оценки на основе профессионального суждения, вынесенного кредитной организацией в рамках указанного анализа);

информацию, требуемую для осуществления анализа договоров (сделок) на предмет наличия по ним повышенного риска притворности или повышенного риска неисполнения в соответствии с пунктом 1.5 настоящей Инструкции;

расчет ОВП для оценки влияния на капитал на внутримесячную дату (внутримесячные даты).

4.5. Кредитная организация должна представить в Банк России информацию о причинах возникновения следующих ситуаций, а также информацию о валютных активах и (или) обязательствах, которые привели к возникновению данных ситуаций (включая информацию о договорах (сделках) и размерах позиций):

превышения разницей (в абсолютном выражении) между величиной совокупной ОВП в отдельной иностранной валюте или драгоценном металле в рублевом эквиваленте, рассчитываемой в соответствии с пунктом 2.6 настоящей Инструкции, и величиной совокупной ОВП в той же иностранной валюте или драгоценном металле в рублевом эквиваленте, рассчитываемой в соответствии с пунктом 2.15 настоящей Инструкции и включаемой в расчет ОВП по всем иностранным валютам и золоту для покрытия валютного риска базовым капиталом, значения 5 процентов от величины скорректированного базового капитала кредитной организации в совокупности за 30 и более операционных дней в течение любых 150 последовательных операционных дней;

превышения суммой позиций (в абсолютном выражении) в рублевом эквиваленте по договорам (сделкам) (включая срочные сделки), исключенным из расчета ОВП по причине наличия по ним повышенного риска притворности или повышенного риска неисполнения в соответствии с пунктом 1.5, абзацем третьим пункта 2.5 и абзацем третьим пункта 2.6 настоящей Инструкции, значения 5 процентов от величины скорректированного базового капитала кредитной организации в совокупности за 30 и более операционных дней в течение любых 150 последовательных операционных дней;

превышения суммой позиций (в абсолютном выражении) в рублевом эквиваленте по договорам (сделкам), в отношении которых кредитной организацией не был проведен анализ на предмет наличия по ним повышенного риска притворности или повышенного риска неисполнения в соответствии с абзацем седьмым пункта 1.5 и (или) подпунктом 1.5.2 пункта 1.5 настоящей Инструкции, значения 25 процентов от величины скорректированного базового капитала кредитной организации в совокупности за 75 и более операционных дней в течение любых 250 последовательных операционных дней.

4.6. Информация, указанная в абзаце первом пункта 4.5 настоящей Инструкции, должна быть представлена кредитной организацией не позднее чем через 10 рабочих дней после дня возникновения ситуации, указанной в пункте 4.5 настоящей Инструкции.

В случае если запросом Банка России не установлена иная периодичность, информация, указанная в абзаце первом пункта 4.5 настоящей Инструкции, должна быть представлена кредитной организацией не чаще, чем один раз в следующее количество операционных дней:

в случаях, указанных в абзацах втором и третьем пункта 4.5 настоящей Инструкции, - 150 операционных дней;

в случае, указанном в абзаце четвертом пункта 4.5 настоящей Инструкции, - 250 операционных дней.

4.7. Банк России в целях пункта 1.3 настоящей Инструкции на основании профессионального суждения, сформированного Банком России в ходе осуществления надзора (проверок и (или) документарного анализа, в том числе документарного анализа информации, представленной кредитной организацией в соответствии с пунктом 4.5 настоящей Инструкции), вправе требовать от кредитной организации внесения следующих корректировок в расчет ОВП:

классификации отдельных активов и (или) обязательств в целях расчета ОВП в качестве валютных активов и (или) обязательств и включения таких активов и (или) обязательств в расчет ОВП;

включения в расчет ОВП позиций по отдельным договорам (сделкам), определенным кредитной организацией как договоры (сделки), по которым имеется повышенный риск притворности или повышенный риск неисполнения;

исключения отдельных активов и (или) обязательств из состава валютных активов и (или) обязательств и исключения таких активов и (или) обязательств из расчета ОВП;

признания наличия по отдельным договорам (сделкам) повышенного риска притворности или повышенного риска неисполнения и исключения позиций по таким договорам (сделкам) из расчета ОВП;

увеличения и (или) уменьшения размера позиций по отдельным валютным активам и (или) обязательствам, включаемых в расчет ОВП.

4.8. Банк России вправе установить в отношении кредитной организации контрольные значения размеров (лимитов) ОВП по ходатайству кредитной организации об установлении контрольных значений размеров (лимитов) ОВП (далее - ходатайство) в случае несоблюдения кредитной организацией и (или) возможного несоблюдения в соответствии с представленным кредитной организацией прогнозом (далее - прогнозируемое несоблюдение) размеров (лимитов) ОВП при наличии оснований, перечисленных в подпункте 4.8.1 настоящего пункта, и при условии, что имеется прямая причинно-следственная связь между возникновением основания и несоблюдением (прогнозируемым несоблюдением) кредитной организацией размеров (лимитов) ОВП.

Установлением контрольных значений размеров (лимитов) ОВП является установление Банком России значений размеров (лимитов) ОВП в отношении кредитной организации на месячные и (или) квартальные даты, которое позволяет обеспечить равномерное снижение величин ОВП до значений, при которых устраняется несоблюдение размеров (лимитов) ОВП.

При несоблюдении кредитной организацией установленных Банком России контрольных значений размеров (лимитов) ОВП в соответствии с пунктом 4.3 настоящей Инструкции Банк России вправе применить к кредитной организации меры.

4.8.1. Банк России устанавливает контрольные значения размеров (лимитов) ОВП по следующим основаниям:

изменение порядка расчета ОВП и (или) размеров (лимитов) ОВП;

изменение порядка бухгалтерского учета активов, обязательств и (или) финансового результата кредитных организаций;

изменение порядка расчета показателей капитала в соответствии с Положением Банка России № 646-П и (или) величин, включаемых в расчет показателей капитала.

4.8.2. В случае несоблюдения (прогнозируемого несоблюдения) кредитной организацией размеров (лимитов) ОВП по основаниям, перечисленным в подпункте 4.8.1 настоящего пункта, кредитная организация вправе направить в Банк России ходатайство, составленное в произвольной форме и подписанное единоличным исполнительным органом кредитной организации, главным бухгалтером и руководителем службы управления рисками либо лицами, исполняющими их обязанности.

Банк России рассматривает ходатайство и в течение 10 рабочих дней со дня его получения направляет кредитной организации решение об установлении контрольных значений размеров (лимитов) ОВП, включая информацию о размере контрольных значений размеров (лимитов) ОВП и сроке, на который они устанавливаются, или мотивированное решение об отказе в установлении контрольных значений размеров (лимитов) ОВП.

Срок, на который Банк России устанавливает кредитной организации контрольные значения размеров (лимитов) ОВП, не может превышать одного календарного года со дня их установления.

Глава 5. Заключительные положения

5.1. Настоящая Инструкция вступает в силу с 1 июля 2024 года, за исключением положений, для которых настоящим пунктом установлены иные сроки вступления их в силу.

Абзац восьмой, подпункты 1.5.1 и 1.5.2 пункта 1.5, абзац четвертый пункта 4.5, абзац четвертый пункта 4.6 настоящей Инструкции и приложения 1 и 2 к настоящей Инструкции вступают в силу с 1 октября 2024 года.

5.2. С 1 июля 2024 года признать утратившими силу:

Инструкцию Банка России от 28 декабря 2016 года № 178-И "Об установлении размеров (лимитов) открытых валютных позиций, методике их расчета и особенностях осуществления надзора за их соблюдением кредитными организациями"17;

Указание Банка России от 10 октября 2017 года № 4574-У "О внесении изменения в пункт 1.8 Инструкции Банка России от 28 декабря 2016 года № 178-И "Об установлении размеров (лимитов) открытых валютных позиций, методике их расчета и особенностях осуществления надзора за их соблюдением кредитными организациями"18;

подпункт 1.8 пункта 1 Указания Банка России от 27 февраля 2020 года № 5404-У "О внесении изменений в отдельные нормативные акты Банка России в связи с изданием Инструкции Банка России от 29 ноября 2019 года № 199-И "Об обязательных нормативах и надбавках к нормативам достаточности капитала банков с универсальной лицензией"19;

подпункт 1.3 пункта 1 Указания Банка России от 15 ноября 2023 года № 6607-У "О внесении изменений в отдельные нормативные акты Банка России по вопросам регулирования деятельности кредитных организаций (банковских групп)"20.

|

Председатель Центрального банка Российской Федерации |

Э.С. Набиуллина |

Зарегистрировано в Минюсте России 18 апреля 2024 г.

Регистрационный № 77929

Приложение 1

к Инструкции Банка России

от 10 января 2024 года № 213-И

"Об открытых позициях

кредитных организаций

по валютному риску"

Признаки повышенного риска притворности по срочным сделкам для целей учета открытых позиций по валютному риску

1. Кредитная организация должна анализировать срочные сделки на предмет наличия по ним повышенного риска притворности исходя из наличия по сделкам признаков прикрытия контрагентами своих действительных намерений, предусмотренных подпунктами 1.1 и 1.2 настоящего пункта.

1.1. На высоковероятное прикрытие контрагентом своих действительных намерений по сделке с кредитной организацией указывает совокупность следующих признаков:

контрагент по сделке является лицом, финансовые инструменты которого и (или) кредитное событие в отношении которого являются базисными активами такой сделки, или указанное лицо входит в группу лиц, связанных с контрагентом, определенную в соответствии с абзацем пятым подпункта 1.5.2 пункта 1.5 настоящей Инструкции;

контрагент по сделке имеет длинную позицию по базисному активу сделки, а кредитная организация - короткую позицию по базисному активу сделки.

1.2. На возможное прикрытие контрагентом своих действительных намерений по сделке указывает соответствие контрагента хотя бы одному из следующих признаков:

контрагент является организацией, входящей в группу связанных с кредитной организацией лиц, определенную на основании критериев частей третьей и четвертой статьи 64 и статьи 641 Федерального закона "О Центральном банке Российской Федерации (Банке России)", и (или) контрагент соответствует признакам возможной связанности с кредитной организацией, установленным Указанием Банка России от 17 ноября 2016 года № 4203-У "О признаках возможной связанности лица (лиц) с кредитной организацией"21 (далее - лица, связанные с кредитной организацией);

контрагент является структурированной организацией в значении, определенном в приложении А к Международному стандарту финансовой отчетности (IFRS) 12 "Раскрытие информации об участии в других организациях"22;

контрагент имеет отрицательную величину капитала в соответствии с бухгалтерской отчетностью контрагента на последнюю отчетную дату, составленной в соответствии со статьей 13 Федерального закона от 6 декабря 2011 года № 402-ФЗ "О бухгалтерском учете" или в соответствии с Международными стандартами финансовой отчетности и Разъяснениями Международных стандартов финансовой отчетности, принимаемыми Фондом Международных стандартов финансовой отчетности23 (далее - бухгалтерская отчетность);

совокупный объем обязательств контрагента по срочным сделкам более чем в 10 раз превышает величину капитала контрагента в соответствии с имеющейся у кредитной организации бухгалтерской отчетностью контрагента на последнюю отчетную дату и (или) иной финансовой информацией, указанной в приложении 2 к Положению Банка России от 28 июня 2017 года № 590-П "О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности"24 (далее - Положение Банка России № 590-П);

в отношении контрагента отсутствует обоснование реальности деятельности, подготовленное при вынесении профессионального суждения об уровне кредитного риска по ссуде или иному активу (условному обязательству кредитного характера), имеющемуся или имевшемуся на балансе кредитной организации, в соответствии с абзацем четвертым подпункта 3.1.1 пункта 3.1 Положения Банка России № 590-П или пунктом 1.5 Положения Банка России от 23 октября 2017 года № 611-П "О порядке формирования кредитными организациями резервов на возможные потери"25, или по контрагенту в течение периода более двух кварталов подряд отсутствует актуальная финансовая информация из перечня информации, указанного в приложении 2 к Положению Банка России № 590-П.

2. Кредитная организация вправе вынести профессиональное суждение об отсутствии факта прикрытия контрагентом, соответствующим хотя бы одному признаку, перечисленному в подпункте 1.2 пункта 1 настоящего приложения, своих действительных намерений по сделке, если на основании комплексного и объективного анализа всей имеющейся в распоряжении кредитной организации информации следует, что имеющиеся у контрагента денежные средства, предоставленное контрагентом обеспечение и (или) будущие поступления денежных средств контрагента удовлетворяют одновременно всем следующим признакам:

могут полностью компенсировать потери, которые могут быть понесены контрагентом по сделке с кредитной организацией;

источником денежных средств (обеспечения) не является кредитная организация и (или) лица, связанные с кредитной организацией, и кредитная организация прямо или косвенно (через третьих лиц) не приняла на себя риски неполучения контрагентом денежных средств, которые должны быть направлены на осуществление выплат по сделке с кредитной организацией и (или) компенсацию его потерь.

Оценка на основе профессионального суждения должна быть документально оформлена кредитной организацией в день заключения сделки с контрагентом и должна актуализироваться не реже одного раза в квартал исходя из вновь поступившей информации о контрагенте по сделке.

3. На наличие повышенного риска притворности по срочной сделке указывает соответствие контрагента по срочной сделке одному из следующих критериев:

соответствие признакам высоковероятного прикрытия своих действительных намерений, установленным подпунктом 1.1 пункта 1 настоящего приложения;

соответствие признакам возможного прикрытия своих действительных намерений, установленным подпунктом 1.2 пункта 1 настоящего приложения, если кредитная организация не вынесла по срочной сделке профессиональное суждение в соответствии с пунктом 2 настоящего приложения (в том числе по результатам проведенного кредитной организацией анализа, указанного в абзацах первом - третьем пункта 2 настоящего приложения, или в связи с невозможностью проведения анализа по причине недостаточности доступной информации) либо если кредитная организация не актуализировала по срочной сделке на дату расчета ОВП оценку на основе профессионального суждения в срок, установленный абзацем четвертым пункта 2 настоящего приложения.

На отсутствие повышенного риска притворности по срочной сделке указывает несоответствие контрагента по срочной сделке критериям, указанным в абзацах втором и третьем настоящего пункта.

Приложение 2

к Инструкции Банка России

от 10 января 2024 года № 213-И

"Об открытых позициях

кредитных организаций

по валютному риску"

Признаки повышенного риска неисполнения по срочным сделкам для целей учета открытых позиций по валютному риску

1. Кредитная организация должна анализировать срочные сделки на предмет наличия по ним повышенного риска неисполнения исходя из классификации срочных сделок в одну из следующих категорий риска в соответствии с пунктами 2-10 настоящего приложения:

минимальный риск;

умеренный риск: с факторами повышенного риска сделки, без факторов повышенного риска сделки;

высокий риск;

крайне высокий риск.

2. Кредитная организация должна классифицировать срочную сделку в одну из категорий риска, указанных в пункте 1 настоящего приложения, по результатам анализа условий договора (сделки) и оценки риска в отношении контрагента по договору (сделке) в соответствии с пунктами 3-10 настоящего приложения.

В отношении срочной сделки, по которой кредитной организацией было вынесено профессиональное суждение в соответствии с пунктом 2 приложения 1 к настоящей Инструкции, на основании которого было определено, что по сделке отсутствует повышенный риск притворности, оценка риска в отношении контрагента должна осуществляться путем оценки риска в отношении лица (лиц) - источника (источников) будущих поступлений денежных средств контрагента, если контрагент планирует осуществлять выплаты по сделке с кредитной организацией за счет указанных поступлений исходя из информации, представленной в указанном профессиональном суждении.

3. В отношении контрагентов по сделкам, зарегистрированных на территории Российской Федерации, кредитная организация должна использовать кредитные рейтинги, присвоенные по национальной рейтинговой шкале для Российской Федерации кредитными рейтинговыми агентствами, сведения о которых внесены Банком России в реестр кредитных рейтинговых агентств в соответствии со статьей 4 Федерального закона от 13 июля 2015 года № 222-ФЗ "О деятельности кредитных рейтинговых агентств в Российской Федерации, о внесении изменения в статью 761 Федерального закона "О Центральном банке Российской Федерации (Банке России)" и признании утратившими силу отдельных положений законодательных актов Российской Федерации" (далее - российские кредитные рейтинговые агентства).

Кредитные рейтинги, присвоенные иностранными кредитными рейтинговыми агентствами "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings), "Фитч Рейтингс" (Fitch Ratings) и "Мудис Инвесторс Сервис" (Moody′s Investors Service) по международной рейтинговой шкале, кредитная организация вправе использовать только в отношении контрагентов по сделкам, зарегистрированных на территории иностранных государств.

Помимо рейтингов контрагента, присвоенных ему кредитными рейтинговыми агентствами, кредитная организация должна использовать рейтинги, присвоенные кредитными рейтинговыми агентствами в отношении материнской организации контрагента, за исключением случаев, когда материнская организация включила вложение в контрагента в состав активов, классифицируемых как предназначенные для продажи (в состав группы выбытия), в соответствии с бухгалтерской отчетностью материнской организации контрагента на последнюю отчетную дату.

При наличии у контрагента и (или) его материнской организации нескольких рейтингов, присвоенных разными кредитными рейтинговыми агентствами, используется наиболее низкий рейтинг (рейтинг, приводящий к классификации срочной сделки в категорию с более высоким риском в соответствии с пунктами 6-9 настоящего приложения).

В целях проведения анализа, указанного в пункте 1 настоящего приложения, материнская организация определяется в соответствии с пунктом 5 Международного стандарта финансовой отчетности (IFRS) 10 "Консолидированная финансовая отчетность"26.

4. В случае отсутствия информации о рейтингах, присвоенных контрагенту и его материнской организации кредитными рейтинговыми агентствами, кредитная организация должна использовать следующие внутренние оценки риска в отношении контрагента:

кредитная организация, не являющаяся банком, получившим разрешение на применение подхода на основе внутренних рейтингов в целях расчета нормативов достаточности капитала в соответствии с частью второй статьи 721 Федерального закона "О Центральном банке Российской Федерации (Банке России)" (далее - разрешение на применение ПВР), должна использовать оценку финансового положения контрагента, проведенную на основе критериев, используемых при оценке кредитного риска в соответствии с пунктами 3.2-3.5 Положения Банка России № 590-П (далее - оценка финансового положения);

банк, получивший разрешение на применение ПВР, должен использовать величину компонента кредитного риска в части оценки вероятности дефолта, рассчитанной банком в соответствии с главами 10 и 13 Положения Банка России от 6 августа 2015 года № 483-П "О порядке расчета величины кредитного риска на основе внутренних рейтингов"27 (далее - оценка вероятности дефолта), по контрагентам, входящим в сегменты кредитных требований, по которым банком было получено разрешение на применение ПВР, и оценку финансового положения по тем контрагентам, по которым у банка отсутствуют оценки вероятности дефолта и (или) которые входят в сегменты кредитных требований, по которым банком не было получено разрешение на применение ПВР.

Оценка финансового положения контрагента должна основываться на профессиональном суждении кредитной организации, вынесенном по результатам комплексного и объективного анализа всей имеющейся в распоряжении кредитной организации информации о контрагенте. Оценка на основе профессионального суждения должна быть документально оформлена кредитной организацией на день заключения первого договора (сделки) с контрагентом и должна актуализироваться не реже одного раза в квартал исходя из вновь поступившей информации о контрагенте.

Кредитная организация вправе использовать оценку вероятности дефолта контрагента или оценку финансового положения контрагента, подготовленную кредитной организацией в рамках оценки кредитного риска по ссуде или иному активу (условному обязательству кредитного характера), имеющемуся или имевшемуся на балансе кредитной организации, если с даты проведения (актуализации) такой оценки прошло не более одного квартала.

Банк, получивший разрешение на применение ПВР, вправе использовать вместо оценки вероятности дефолта контрагента оценку финансового положения контрагента, подготовленную кредитной организацией до получения разрешения на применение ПВР, если с даты проведения (актуализации) такой оценки прошло не более одного квартала.

В отношении срочных сделок, по которым источником исполнения контрагентом своих обязательств являются будущие поступления денежных средств от неопределенного количества клиентов (покупателей) (включая срочные сделки, указанные в абзаце втором пункта 2 настоящего приложения), кредитная организация при оценке риска в отношении контрагента вправе вместо применения подходов, установленных настоящим пунктом, вынести профессиональное суждение на основе оценки стабильности бизнес-модели контрагента для осуществления выплат по срочным сделкам (далее - оценка стабильности бизнес-модели). При использовании оценок стабильности бизнес-модели в качестве внутренней оценки риска в отношении контрагента кредитная организация должна соотнести оценки стабильности бизнес-модели со шкалой оценок финансового положения.

5. В целях проведения анализа, указанного в пункте 1 настоящего приложения, в качестве обеспечения по срочной сделке рассматривается следующее:

предмет обеспечения, свободный от прав третьих лиц, передаваемый (перечисляемый) контрагентом (третьим лицом в интересах контрагента) при заключении сделки (далее - начальная маржа);

предмет обеспечения, свободный от прав третьих лиц, передаваемый (перечисляемый) контрагентом (третьим лицом в интересах контрагента) в течение срока исполнения обязательств по сделке на следующих условиях (далее - вариационная маржа):

если размер передаваемого (перечисляемого) контрагентом обеспечения определяется исходя из величины справедливой стоимости будущих экономических выгод кредитной организации по срочной сделке;

если договором установлены сроки передачи (перечисления) предмета обеспечения и периодичность проверки кредитной организацией (контрагентом, третьим лицом) достаточности (избыточности) переданного (перечисленного) контрагентом обеспечения (далее - период маржирования);

если условие, предусматривающее возможность не осуществлять передачу (перечисление) предмета обеспечения в случае непревышения определенной договором величины, установлено от величины, не превышающей 2 миллионов рублей (при наличии такого условия).

В случае если срочные сделки заключены на условиях генерального соглашения (единого договора), соответствующего примерным условиям договоров, предусмотренным статьей 515 Федерального закона от 22 апреля 1996 года № 39-ФЗ "О рынке ценных бумаг", а также требованиям, установленным в пункте 3 статьи 41 Федерального закона от 26 октября 2002 года № 127-ФЗ "О несостоятельности (банкротстве)" (далее - генеральное соглашение, соответствующее примерным условиям), кредитная организация вправе анализировать обеспечение по совокупности сделок.

В целях проведения анализа, указанного в пункте 1 настоящего приложения, стоимость обеспечения должна быть определена кредитной организацией с использованием коэффициентов, уменьшающих стоимость, величина которых определяется в соответствии с приложением 1 к Положению Банка России от 12 января 2021 года № 754-П "Об определении банками с универсальной лицензией величины кредитного риска по производным финансовым инструментам"28.

6. Срочная сделка (совокупность срочных сделок) должна быть классифицирована кредитной организацией в категорию минимального риска, если она соответствует хотя бы одному из следующих признаков:

контрагент имеет кредитный рейтинг, присвоенный иностранным кредитным рейтинговым агентством на уровне не ниже "ВВ-" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне не ниже "Ва3" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody′s Investors Service), или кредитный рейтинг, присвоенный российским кредитным рейтинговым агентством по национальной рейтинговой шкале для Российской Федерации не ниже уровня, установленного Советом директоров Банка России в соответствии с пунктом 175 части первой статьи 18 Федерального закона "О Центральном банке Российской Федерации (Банке России)", и у контрагента отсутствует просроченная задолженность по договорам (сделкам) перед кредитной организацией;

сделка заключена на условиях правил клиринга, зарегистрированных Банком России или иностранным регулятором финансового рынка, по операциям с резидентами которого не требуется формирование резерва на возможные потери в соответствии с Указанием Банка России № 1584-У или размер указанного резерва в соответствии с пунктом 2.4 данного Указания не превышает 0 процентов, а непосредственным контрагентом является лицо, осуществляющее функции центрального контрагента;

сделка является опционным договором, и контрагент - покупатель по опционному договору осуществил полную оплату премии по договору кредитной организации - продавцу по данному опционному договору;

у кредитной организации отсутствуют требования к контрагенту по сделке, в том числе по причине исполнения контрагентом своих обязательств, либо контрагентом по сделке предоставлена начальная маржа в размере всей суммы своих обязательств в той же валюте;

по сделке (совокупности сделок, заключенных на условиях генерального соглашения, соответствующего примерным условиям) получена начальная маржа в размере не менее 15 процентов от номинала срочной сделки (суммы номиналов по совокупности срочных сделок) по состоянию на дату ее заключения, предусмотрено перечисление вариационной маржи с периодом маржирования один рабочий день и у контрагента отсутствует просроченная задолженность по договорам (сделкам) перед кредитной организацией.

Кредитная организация вправе классифицировать в категорию минимального риска срочную сделку (совокупность срочных сделок, заключенных на условиях генерального соглашения, соответствующего примерным условиям), справедливая стоимость которой по данным бухгалтерского учета кредитной организации представляет собой обязательство кредитной организации в размере более 25 процентов от номинала срочной сделки (совокупности срочных сделок) на протяжении более 10 рабочих дней подряд, предшествующих дате, за которую рассчитывается ОВП.

Для целей классификации совокупности срочных сделок, заключенных на условиях генерального соглашения, соответствующего примерным условиям, в категорию минимального риска в соответствии с абзацем седьмым настоящего пункта номинал совокупности срочных сделок определяется как сумма номиналов срочных сделок, справедливая стоимость которых представляет собой обязательство кредитной организации по данным бухгалтерского учета, взвешенных по величине справедливой стоимости указанных срочных сделок.

7. Срочная сделка (совокупность срочных сделок) должна быть классифицирована кредитной организацией в категорию умеренного риска, если она не была классифицирована кредитной организацией в категорию минимального риска в соответствии с пунктом 6 настоящего приложения, у контрагента отсутствует просроченная задолженность по договорам (сделкам) перед кредитной организацией продолжительностью свыше 5 календарных дней и одновременно срочная сделка (совокупность срочных сделок) соответствует хотя бы одному из следующих признаков:

контрагент имеет кредитный рейтинг, присвоенный иностранным кредитным рейтинговым агентством на уровне не ниже "В-" по международной рейтинговой шкале "Эс-энд-Пи Глобал Рейтингс" (S&P Global Ratings) или "Фитч Рейтингс" (Fitch Ratings) либо на уровне не ниже "В3" по международной рейтинговой шкале "Мудис Инвесторс Сервис" (Moody′s Investors Service), или кредитный рейтинг, присвоенный российским кредитным рейтинговым агентством по национальной рейтинговой шкале для Российской Федерации не ниже уровня, установленного Советом директоров Банка России в соответствии с пунктом 175 части первой статьи 18 Федерального закона "О Центральном банке Российской Федерации (Банке России)";

контрагент не имеет кредитного рейтинга, присвоенного кредитным рейтинговым агентством, и одновременно у кредитной организации имеется одна из следующих внутренних оценок риска в отношении контрагента:

оценка вероятности дефолта не выше, чем 5 процентов;

оценка финансового положения как хорошего;

оценка финансового положения как среднего (за исключением случая наличия у контрагента ссуд, качество обслуживания долга по которым в соответствии с пунктом 3.7 Положения Банка России № 590-П оценивается как среднее либо неудовлетворительное);

оценка стабильности бизнес-модели на уровне оценки финансового положения как хорошего.

7.1. Срочная сделка, классифицированная в категорию умеренного риска в соответствии с настоящим пунктом, должна быть классифицирована кредитной организацией как сопряженная с факторами повышенного риска, если при первоначальном признании актива или обязательства по сделке (при переоценке справедливой стоимости актива или обязательства в связи с внесением изменений в условия сделки) кредитная организация отразила в рамках бухгалтерского учета положительный или отрицательный финансовый результат в размере более порогового уровня 10 процентов от номинала срочной сделки.

7.2. Срочная сделка (совокупность срочных сделок, заключенных на условиях генерального соглашения, соответствующего примерным условиям), классифицированная в категорию умеренного риска в соответствии с настоящим пунктом, должна быть классифицирована кредитной организацией как сопряженная с факторами повышенного риска, если ее справедливая стоимость по данным бухгалтерского учета представляет собой актив кредитной организации и на протяжении более 10 рабочих дней подряд превышает пороговый уровень 15 процентов от величины капитала контрагента в соответствии с имеющейся у кредитной организации бухгалтерской отчетностью контрагента на последнюю отчетную дату и (или) иной финансовой информацией, указанной в приложении 2 к Положению Банка России № 590-П.

Кредитная организация вправе не классифицировать срочную сделку (совокупность срочных сделок, заключенных на условиях генерального соглашения, соответствующего примерным условиям), удовлетворяющую условиям абзаца первого настоящего подпункта, к категории сопряженных с факторами повышенного риска, если выполняется хотя бы одно из следующих условий:

срочная сделка (совокупность срочных сделок) используется контрагентом в качестве инструмента управления риском изменения величины своих будущих денежных потоков;

срочная сделка (совокупность срочных сделок) соответствует условиям абзаца первого настоящего подпункта в совокупности менее 30 календарных дней начиная с первого дня соответствия условиям абзаца первого настоящего подпункта.

8. Срочная сделка (совокупность срочных сделок) должна быть классифицирована кредитной организацией в категорию высокого риска, если она не была классифицирована кредитной организацией в категорию минимального риска в соответствии с пунктом 6 настоящего приложения или умеренного риска в соответствии с пунктом 7 настоящего приложения, у контрагента отсутствует просроченная задолженность по договорам (сделкам) перед кредитной организацией продолжительностью свыше 30 календарных дней и одновременно срочная сделка (совокупность срочных сделок) соответствует хотя бы одному из следующих признаков: