Страховка от налоговых рисков 2025

Страховка от налоговых рисков 2025

Советник государственной гражданской службы РФ II класса, руководитель направления налоговой практики и арбитражных споров

Содержание

Деятельность практически любой компании сопряжена с налоговыми рисками из-за частых изменений законодательства, прогрессивных методов предпроверочного анализа и «пробюджетных» подходов судебных органов. Поэтому важно разобраться в сегодняшних реалиях и принимать своевременные эффективные меры для защиты бизнеса и его руководящего состава. Как обеспечить страхование бизнеса от налоговых рисков.

Какие налоговые риски могут грозить компании и ее должностным лицам?

Выездная налоговая проверка и ее последствия.

Официальная статистика ФНС свидетельствует о высокой результативности выездных проверок (98%) и огромных суммах доначислений по ним. Так, «средний» чек по итогам результативных выездных проверок компаний за 1 полугодие 2025 года по Москве составил 107 млн руб., по РФ в целом — 79 млн руб. (отчет ФНС ф.2-НК, август 2025)

Поэтому ни при каких обстоятельствах не стоит забывать о возможных налоговых рисках из-за сомнительной экономии на налогах, т.к. «налоговые ошибки» слишком дороги.

Банкротство и субсидиарная ответственность.

При таких доначислениях риск банкротства компаний после выездной проверки довольно велик.

И даже при банкротстве компании, о налоговом долге никто не забудет — его будут взыскивать с контролирующих ее лиц (КДЛ).

КДЛ могут быть признаны судом учредители и их родственники, директор, главный бухгалтер, любое лицо, которое могло оказывать влияние на принятие в компании решений (например, определения ВС РФ от 27.11.2019 года № 305-ЭС19-2124, от 22.10.2021 № 305-ЭС21-18513). «Субсидиарных историй», когда налоговые доначиления компании из своего кармана платит руководитель, собственник бизнеса становится с каждым годом все больше. Так, встраивание в цепочку сделок (по покупке у поставщика товаров) посредников, ненужных с точки зрения предпринимательской цели- привели к обвинению в «незаконной оптимизации» и доначислению 133 млн руб. Теперь эту сумму платят из своего кармана руководитель и учредитель бизнеса, признанные КДЛ компании-должника (Постановление АС Уральского округа от 21.02.2025 года по делу № А76-6269/2018). Сомнительные сделки с «техническими» контрагентами стали причиной налоговых доначислений компании и причиной причина «субсидиарки» руководителя и бенефициара на 38 млн руб. (Постановление АС Московского округа от 04.10.2024 года по делу № А40-28543/2020). Руководители компании заплатят налоговые долги компании в 83 млн руб. (Постановление АС Московского округа от 04.12.2024 года по делу № А40-161453/2021). В другом деле собственник и руководитель расплачиваются с бюджетом за связи с сомнительными контрагентами. Налоговый долг бизнеса в 38 млн руб. стал их долгом (Постановление АС Московского округа от 04.10.2024 года по делу № А40-28543/2020). Причем «субсидиарка» может достигать серьезных сумм. Например, 1,1 млрд руб. платят в рамках субсидиарной ответственности несколько руководителей, возглавлявших компанию в разные периоды и ее учредитель (Постановления АС Московского округа от 13.04.2023 года и 05.12.2022 года по делу № А40-258031/18).

Рост количества дел по субсидиарной ответственности отмечает и Федресурс.

Уголовное преследование за неуплату налогов.

Риск уголовной ответственности возникает уже начиная с долга в бюджет от 18,75 млн руб. в пределах 3 финансовых лет подряд (ст. 199 УК РФ). Если налоговый долг связан с незаконным возмещением НДС, то, как правило, это рассматривают как хищение денежных средств и применяют положения ст. 159 УК РФ (мошенничество), для которой даже не требуется достижение порога в 18,75 млн руб.

Количество выездных проверок, проводимых с участием сотрудников МВД, увеличивается с каждым годом.

Существенно повысилось качество получаемых материалов в рамках совместных проверок. Если в 2021-2023 годах уголовные дела возбуждались в 50% собранных материалов, то в 2024 году возбуждено более 70% от выявленных фактов уклонения от уплаты налогов организаций.

Среднее доначисление по совместным проверкам с правоохранителями выросло с 78 млн руб. в 2022 году до 109 млн руб. — в 2024 году.

Более, чем в половине случаев отмечается уголовное преследование руководителей и бухгалтеров. Причем уголовное дело почти всегда сопровождается гражданским иском о возмещении ущерба. При этом вина руководителя уже будет доказана следственными органами, и налоговому органу будет значительно проще взыскать ущерб с руководителя компании-должника в гражданском процессе (без процедуры привлечения к субсидиарной ответственности) (например, Определение Верховного Суда от 09.09.2024 года по делу №А51-7529/2022, Постановление АС Московского округа от 12.02.2020 года по делу № А40-203647/2015).

Больше кейсов по личной ответственности руководителя >>.

В 93% аудиторских проверок мы находим нарушения и говорим в нашем телеграм-канале «НАЛОГИ без ОШИБОК_Правовест Аудит» о наиболее значимых, делимся опытом по налоговым спорам и судебной практике. Вы найдете множество полезных материалов, которые помогут дружить с налогами без ошибок и личных рисков. Здесь подробнее о рубриках канала. Подписывайтесь и рекомендуйте нас коллегам для уверенности в налогах и учете!

Взыскание убытка с руководителя

Собственники компании (учредители, акционеры) могут привлечь руководителя к материальной ответственности, обратившись с иском о взыскании убытков в суд (например, Постановление АС ВСО от 21.05.2025 года по делу № А33-3172/2023, Постановление АС Дальневосточного округа от 27 апреля 2024 года по делу № Ф03-1063/2024, Постановления КС РФ от 08.12.2017 № 39-П, п. 4 Постановления Пленума ВАС РФ от 30.07.2013 № 62, Определение ВС РФ от 11.05.2018 №А43-15211/2014, Постановление АС Восточно-Сибирского округа от 17.03.2023 по делу №А74-843/2022, Постановление АС Дальневосточного округа от 14.04.2023 по делу №А73-13824/2022). Так, в одном из судебных кейсов учредитель компании после камеральной проверки взыскал с руководителя 78 млн руб. пени и суммы, перечисленные руководителем сомнительным контрагентам (Постановление АС Восточно-Сибирского округа от 21.05.2025 года по делу № А33-3172/2023). В другом деле собственник взыскал с руководителя 43,8 млн руб. убытков (налоговых доначислений) (Постановление АС ЗСО от 20.08.2021 по делу № А70-13656/2019).

И это несмотря на то, что руководитель в ходе судебного заседания уверял, что он действовал под руководством самого же учредителя.

В другом деле с руководителя (он же учредитель с долей 41% в УК) взыскали убытки в размере 23 млн руб. (пени и штрафы, уплаченные компанией в рамках мирового соглашения с налоговым органом). Т.к. именно в период деятельности этого руководителя были совершены налоговые правонарушения, приведшие к доначислениям (Постановление АС Дальневосточного округа от 27.04.2024 года по делу № Ф03-1063/2024).

Также участник общества может взыскать в суде с руководителя компании ущерб в размере незаявленной к возмещению суммы НДС в сумме 1,9 млн руб., по которой был пропущен срок к возмещению.

***

Как видим, налоговый контроль усилился. Налоговые долги компаниям прощать никто не собирается и, если организация-должник не может расплатиться «по счетам», за нее это сделают собственники, руководители и бухгалтеры. Налоговые доначисления — это не только финансовый риск организации, но и риск персональной ответственности ее руководящего состава. Однако и «переплата» налогов может обернуться для руководителя материальной ответственностью.

Как «застраховаться» от доначислений и предотвратить выездную налоговую проверку?

Ситуация с налоговыми рисками крайне серьезная и нужно заранее побеспокоиться о своей безопасности. Страхование от налоговых рисков организации точно не будет лишним. Отметим важные шаги, которые необходимо для этого предпринять:

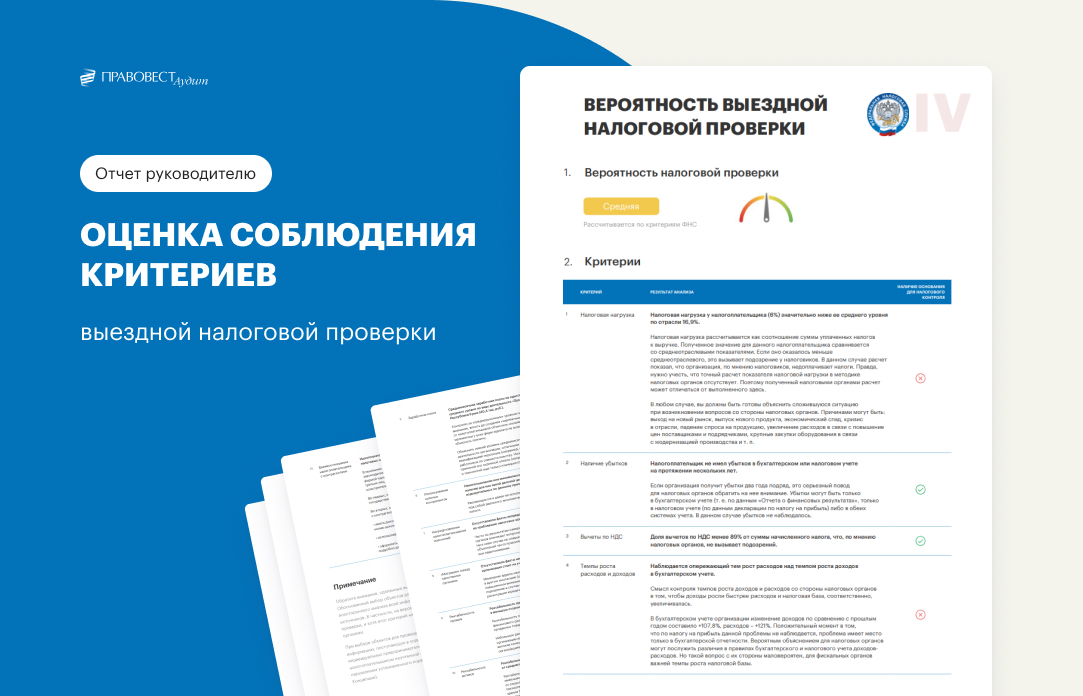

1) Контролировать 12 критериев, которые используются налоговыми органами для отбора претендентов на глубокий предпроверочный анализ с целью назначения выездной проверки (Приказ ФНС от 30.05.2007№ ММ-3-06/333@).

12 критериев ФНС по налоговым проверкам. Профилактика рисков и защита от претензий в 2025 году >>

Особое внимание следующим критериям:

- низкая налоговая нагрузка компании (в сравнении с хозяйствующими субъектами в конкретной отрасли (по виду экономической деятельности));

- убытки в течение 2-х и более календарных лет;

- среднемесячная заработная плата работников ниже среднего уровня заработной платы (по виду экономической деятельности в соответствующем субъекте РФ);

- финансово-хозяйственная деятельность с контрагентами-перекупщиками или посредниками без деловой цели;

- ведение финансово-хозяйственной деятельности с высоким налоговым риском (например, сюда попадают сделки с привлечением проблемных контрагентов («технических компаний»), формальное дробление бизнеса для незаконного применения «спецрежимов» и др.).

Если ваша компания «проходит» по одному или нескольким критериям, то последствия могут быть разными, но в любом случае — неблагоприятными. Как минимум нужно быть готовым к вопросам со стороны налоговой. И вопросы эти будут «прицельными», ориентированными на то, чтобы побудить вас заплатить больше налогов, в т.ч. за недобросовестного контрагента.

Иногда самостоятельно подготовиться к «беседе» с инспекторами затруднительно — нужно учитывать не только вашу ситуацию, но и судебную практику, а также знать «внутреннюю кухню» инспекции. Если есть сомнения в выбранной позиции — лучше проконсультироваться с налоговыми юристами. Они помогут составить грамотный ответ (обоснование ваших действий), а также пресечь незаконные попытки инспекции получить излишнюю информацию, документы и, конечно же, доначисления.

2) Грамотно взаимодействовать с инспекцией на стадии предпроверочного анализа и камеральных проверок.

Нередко инспекция требует представить документы и информацию безосновательно, поэтому важно анализировать каждое требование на предмет его законности. Например, замечены такие «уловки налоговиков»:

- истребовать документы и информацию для предпроверочного анализа за несколько налоговых периодов (1-3 года), прикрываясь п. 2 ст. 93.1 НК РФ (постановление АС Северо-Западного округа от 28.03.2023 по делу № А56-116223/2021).

- в рамках камеральных проверок инспекторы пытаются добыть информацию незаконно — в нарушении норм ст. 88 НК РФ. Например, суд пришел к выводу о неправомерности истребования инспекцией документов, относящихся к реализации, в процессе камеральной проверки декларации с возмещением НДС (Постановление АС Северо-Кавказского округа от 03.04.2023 по делу №А53-20394/2022).

3) Серьезно готовиться к «разговору» с инспекцией.

Получив «приглашение», не избегайте посещения инспекции. Заранее определите, кто поедет в инспекцию вместе с руководителем или лицом, которое указано налоговым органом. Это может быть финансовый директор, бухгалтер, иные работники, которые компетентны в вопросах, которые могут быть заданы.

Важно присутствие юриста, который сможет пресечь незаконные действия, вопросы со стороны инспекторов. Ведь нужно понимать, что под психологическим «напором» руководитель может неоднозначно ответить на задаваемый вопрос, растеряться и не ознакомиться с протоколом, в котором его ответ будет «искажен», интерпретирован не в его пользу или против контрагента. Важно быть «начеку», а вдвоем с профессионалом это сделать проще. В походе в инспекцию есть и польза, т.к. анализ вопросов, задаваемых инспекторами, поможет найти «слабые места» бизнеса, изучить судебную практику для понимания перспектив споров, если они возникнут. И конечно, важно устранить выявленные недостатки и свести риски назначения выездного контроля к минимуму.

4) Умело отбивать претензии о «техническом» характере деятельности контрагентов

Львиная доля налоговых доначислений связана именно с «техническими контрагентами». Об этом свидетельствует правоприменительная практика (на это же прямо указала ФНС России в письме от 10.03.2021 № БВ-4-7/3060@).

Выявление инспекцией умышленной связи налогоплательщика с «техническими» контрагентами влечет для компании снятие расходов и вычетов по сделкам с ними, доначисление налогов, пени, штрафа в размере 40% от неуплаченных сумм налогов (п.3 ст. 122 НК РФ).

Даже при неосторожных взаимоотношениях с порочным контрагентом налогоплательщику приходится доказывать свою непричастность к налоговой схеме и незнании (невозможности знать) о его «техничности».

Здесь важную роль играют доказательства проявления должной степени осмотрительности при выборе контрагента и в ходе отношений с ним. Если должных доказательств и данных по фактическому исполнителю договорных обязательств нет — про вычеты НДС можно забыть, а размер расходов по сделке придется еще обосновать, в т.ч. с помощью данных об иных аналогичных документально подтвержденных операциях, проведения экспертизы, предоставления документов, подтверждающих рыночную стоимость соответствующих товаров (работ, услуг).

Обнаружить «технического контрагента» могут у любого налогоплательщика. Но если ваших контрагентов обвиняют в «техничности», это не всегда означает, что они действительно таковыми являются. В нашей практике было немало случаев голословного обвинения контрагентов, которые удалось успешно опровергнуть, не доходя до суда. Например, на стадии возражений по акту проверки отбили сумму доначислений в 150 млн руб. по трем поставщикам, доказав руководителю инспекции что два контрагента компании реально ведут предпринимательскую деятельность, исполняли обязательства по договорам, а в отношении 3-го были вменены незначительные суммы налогов к доплате в части выявленной наценки «технических компаний». В другом внесудебном кейсе удалось снять на стадии апелляционной жалобы в вышестоящий налоговый орган 300 млн руб. доначислений по якобы «техническим» контрагентам.

Как видим, отстаивать свои интересы надо и чем раньше будут привлечены профессионалы, тем быстрее можно разрешить вопрос в пользу компании.

А для более эффективной защиты от претензий из-за контрагентов, их проверку целесообразно включать в техзадание к аудиту, поскольку это дает более полную картину при оценке возможных налоговых рисков и есть возможность протестировать бизнес — партнеров по 200+ критериям ФНС, определить вероятность вызова на разговор в инспекцию/ назначение выездной проверки.

5) Осознавать, что «бумажки» не все покроют.

Бумага все стерпит и «прикроет» даже от пристального взгляда инспекции — считают некоторые компании, пытающиеся сэкономить на налогах, используя притворные сделки. Это заблуждение, поскольку налоговые органы интересуются не только наличием верно оформленных документов, подтверждающих факт совершения сделок, права на вычеты и расходы, но и реальными обстоятельствами, в т.ч. через допросы работников проверяемой компании и ее контрагентов.

Налоговые органы не только обращают пристальное внимание на сомнительные сделки, но и успешно доказывают обоснованность их переквалификации в истинные договорные отношения с соответствующим им налоговым бременем.

Многие компании «прокололись» на том, что их договорная и выгодная в налоговом плане имитация явно противоречит обычаям делового оборота, нормам гражданского законодательства и нарушает одну из самых важных статей налогового законодательства — ст. 54.1 НК РФ (например, Постановление АС Уральского округа от 28.12.2021 года по делу № А76-4285/2021, Постановление АС МО от 09.10.2024 года по делу № А40-167985/2023, Постановление АС Западно-Сибирского округа от 13.12.2024 года по делу № А27-20738/2023). А это неминуемо ведет к разоблачению схемы и налоговым доначислениям, которые вполне могут повлечь уголовную или финансовую ответственность руководителя, бухгалтера компании (например, Определение ВС РФ от 09.09.2024 года по делу №А51-7529/2022, Постановление АС Центрального округа от 23.10.2024 года по делу № А54-2283/2018).

Кейс: Фиктивный лицензионный договор стал причиной доначислений в 1,1 млрд руб.

Практика уже не раз доказала, что безопаснее использовать законные способы налоговой экономии («скрытые» резервы компании, своевременное выявление ошибок, переплат, использование налоговых преференций и пр.), которые вам подскажут аудиторы (Кейсы: По итогам аудита компания получила налоговый резерв 13,7 млн руб., 58,6 млн «прибыли» после аудиторской проверки).

6) Не допускать ошибок в декларациях, страховаться от налоговых рисков с гарантией защиты

Ошибки в декларации, например, неправильное применение льгот и освобождений от налогов, несвоевременный вычет по НДС, неверный расчет суммы резервов и т.п. могут привести не только к доначислениям налогов, но и к финансовым потерям в виде штрафа 20% от суммы доначислений и соответствующих пени.

Чтобы этого не произошло, рекомендуем:

- проверить наличие документального подтверждения права на применение льгот или освобождения от уплаты налогов;

- периодически проводить аудит деятельности предприятия;

- консультироваться с налоговыми юристами при проведении сделок и др.

Подведем итог.

Налоговые риски можно свести к минимуму. А в некоторых случаях и вовсе исключить.

Для этого необходимо

- пересмотреть политику компании в части выбора контрагентов, прописать безопасные условия во всех договорах, а также отслеживать деятельность особенно тех поставщиков, которые значительно влияют на налоговую базу по налогу на прибыль и НДС.

- постоянно повышать свою квалификацию, чтобы не допускать ошибок при расчете налогов. Законодательство РФ постоянно меняется, как и тенденции судебной практики.

АКГ «Правовест Аудит» проводит вебинары и круглые столы, на которых наши специалисты рассказывают о нововведениях в законодательстве, а также рассматривают наиболее актуальные проблемы в учете и налогах.

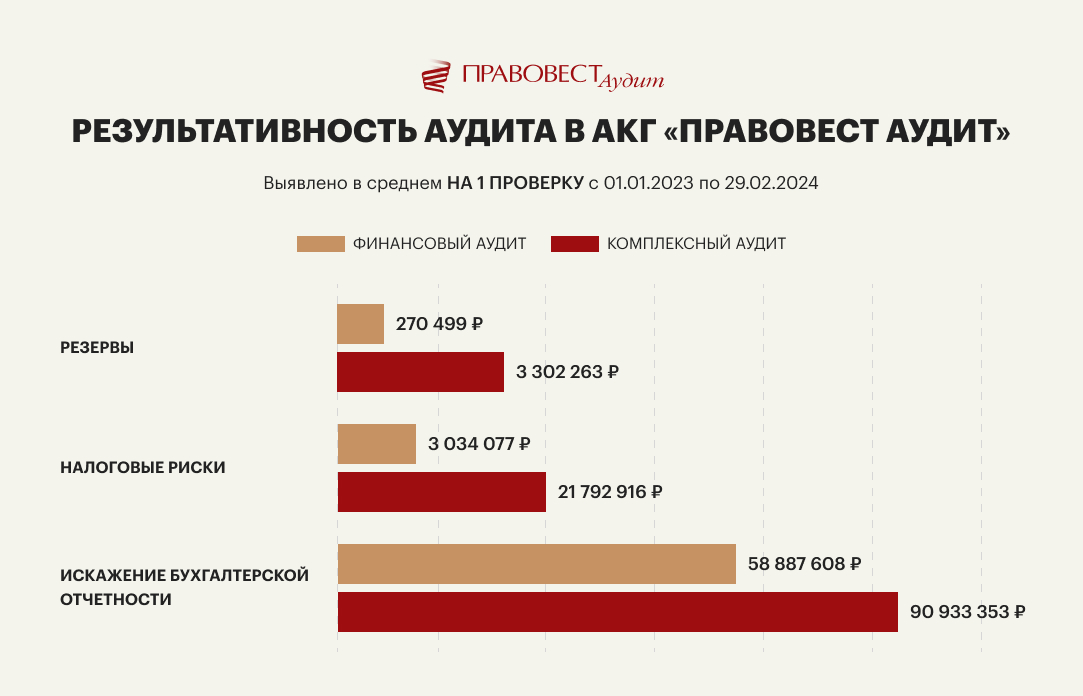

- периодически проводить аудит, даже если компания вправе вести деятельность без такой проверки. Аудит — это наиболее эффективная мера для устранения ошибок и потенциальных угроз. Особенно ценен комплексный аудит.

Аудит проводят независимые высококвалифицированные специалисты с большим опытом работы. Аудит уже сам по себе является хорошей страховкой от доначислений и последующей ответственности должностных лиц. Это выгодный вклад в развитие компании.

- «застраховать» компанию от налоговых претензий, а ее должностных лиц от рисков персональной ответственности, связанной с налоговыми «проблемами» компании. «Страховка от налоговых претензий» - уникальные финансовые и юридические гарантии для клиентов АКГ «Правовест Аудит» — компенсация компанией ИНГОССТРАХ штрафов и пеней, если они будут доначислены налоговой по проверенному аудиторами периоду. Также возможна защита компании от претензий налоговой в досудебном и судебном производстве в течение 3-х лет. И страховка действительно работает! – Кейс: клиент получил 2,8 млн руб. по страховке от налоговых претензий.

Рекомендуем не откладывать обязательный аудит на конец года в 2025 году — это может обернуться серьезными проблемами для бизнеса. Реалии таковы, что начинать проверку, когда отчетность за 9 или 12 месяцев уже сформирована, — значит действовать с опозданием. Новые стандарты отчетности, беспрецедентное усиление налогового контроля и ужесточение требований к самим аудиторам создают новую среду, в которой промедление несет серьезные риски.

***

Если говорить об устранении налоговых рисков уже поздно, так как выездная проверка должна состояться буквально «на днях», то безопаснее привлечь дополнительную защиту в виде сторонних налоговых юристов. Такой подход является разумным, даже если в штате компании уже есть несколько специалистов. Дело в том, что опыт сотрудников, которые трудятся в режиме «in-house» (состоят в штате), как правило, отличается от опыта налоговых юристов, которые работают с различными компаниями и постоянно участвуют в спорах с проверяющими. Во втором случае больше шансов одержать победу или сократить сумму доначислений, как на завершающем этапе выездной проверки, так и в судебной инстанции.

Мнение редакции

Если у организации нет отдела внутреннего аудита или она подлежит обязательному аудиту, но хочет, чтобы аудиторы уделили особое внимание налоговому учету, то комплексный аудит со страховкой от налоговых претензий — отличный способ страхования налоговых рисков и выявления налоговых резервов, применять которые можно не опасаясь споров с налоговыми органами.

Аудиторы и эксперты помогут выявить возможные переплаты, неиспользуемые льготы и т.п., дадут рекомендации по их применению, а также разделят с вами бремя ответственности, предоставив гарантии и страховку.