Чек-лист: польза аудита в 2025 году

Чек-лист: польза аудита в 2025 году

Управляющий партнер АКГ «Правовест Аудит» — 13 место RAEX 2023, выпускница бизнес-школы «Сколково»

Не все аудиты одинаково полезны. Меняется законодательство, тренды проверок и, самое неприятное, растет ответственность должностных лиц за неверный учет и налоги вместе с практикой привлечения к субсидиарной ответственности.

Чтобы понять: как сделать правильный выбор аудита — какой именно аудит будет полезен для Вас и компании сегодня, а также в последующие 3 года надежно укрепит Ваш тыл — ознакомьтесь с нашим чек-листом.

Чего лучше избегать?

Угрозы и топ-тренды налогового контроля 2025

Что сегодня должно быть «в фокусе» руководителей финансовых служб и собственников бизнеса?

Наталья Наталюк — Советник налоговой службы РФ II ранга, ведущий юрист по налоговым и гражданско-правовым спорам АКГ «Правовест Аудит»:

Сейчас очень важно учитывать налоговые риски. «Экономия» на налогах может оказаться сомнительной и повлечет огромные доначисления и штрафы. Реальность растущих рисков подтверждается налоговой статистикой.

ТОП-3 претензий налоговых органов по необоснованной налоговой выгоде (ст. 54.1 НК РФ):

- Сомнительные сделки с «техническими» компаниями.

- Формальное дробление бизнеса.

- Притворные сделки для минимизации налоговых обязательств.

Какие еще факторы представляют опасность для налогоплательщика в 2025 году?

Чимидов Вадим — Советник государственной гражданской службы РФ II класса, руководитель направления налоговой практики и арбитражных споров АКГ «Правовест Аудит»:

Камеральные проверки тоже оказывают свое влияние на уровень налоговых угроз. Инспекторы при представлении в налоговый орган декларации/расчета:

- ищут ошибки и нестыковки налоговой отчетности с данными инспекции (в т.ч. с АСК НДС, онлайн-кассами и пр.),

- проводят глубокий анализ (с истребованием документов, а если речь идет об НДС — с осмотром помещений) для выявления фактов неуплаты/неполной уплаты налогов,

- предлагают налогоплательщику дать пояснения (документы) по нестыковкам или представить «уточненку» с доначислениями. Если пояснения не удовлетворят инспекторов, доначисления налогов оформляют актом налоговой проверки.

Кейс из практики: досадно видеть, когда приходится платить более 5 млн руб. за ошибку, которую вовремя не заметили и не исправили самостоятельно.

Не стоит сбрасывать со счетов и пополнение бюджета вне рамок проверок (побуждение компании к доплате налогов). Например, такое возможно после информационного письма или приглашения руководителя компании «на разговор» про контрагента, который не платит налоги. «Вызванную» компанию побуждают «уточниться» и доплатить в бюджет недостающие суммы, в противном случае, грозят провести тематическую проверку.

Рекомендуем «не расслабляться» и заблаговременно иметь доказательства своей непричастности к «налоговым схемам», чтобы уверенно «противостоять уговорам» инспекции про доплату налогов.

Риски для руководителей и собственников

Какие опасности для должностных лиц таят налоговые проблемы?

Дружинина Маргарита – Управляющий партнер АКГ «Правовест Аудит, выпускница бизнес-школы СКОЛКОВО, участница бизнес-клубов АТЛАНТЫ и Клуб Первых:

Конечно, коллегам важно не забывать о своей защите. Нередко, доначисления по результатам налоговых проверок приводят к тому, что если компания не сможет погасить налоговый долг, за нее в принудительном порядке это сделает КДЛ (контролирующее должника лицо) в рамках субсидиарной ответственности.

Судебная практика показывает рост привлечения к субсидиарной ответственности за налоговые долги компании:

>> С руководителей взыскивают налоговый долг компании в 1,1 млрд руб.

>> Руководитель компании возместит бюджету ущерб 76 млн руб.

Руководитель компании — особо «уязвимое звено» в части налоговых рисков. Даже старания «сэкономить» и увеличить доходы собственника могут обернуться иском о взыскании с руководителя убытков. Например, вот кейс, когда «экономия на налогах» привела руководителя к личным финансовыми потерями в размере 43,8 млн руб.

В 93% аудиторских проверок мы находим нарушения и говорим в телеграм-канале «НАЛОГИ без ОШИБОК_Правовест Аудит» о наиболее значимых, делимся опытом по налоговым спорам и судебной практике. Вы найдете множество полезных материалов, которые помогут дружить с налогами без ошибок и личных рисков. Здесь подробнее о рубриках канала. Подписывайтесь и рекомендуйте нас коллегам для уверенности в налогах и учете!

Что важно обеспечить?

Корректный бухгалтерский и налоговый учет, сохранность активов

Как обеспечить контроль порядка в бухучете и налогах?

Наталья Игуш — ген. директор «Правовест Аудит», аттестованный аудитор и профбухгалтер:

Бухгалтерия, которая ведет налоговый учет, «сама себя» точно на 100% не проверит. Поэтому прекрасно, когда внутри компании есть отдел внутреннего аудита, который глубоко погружен в специфику деятельности организации и может уделить внимание проверке бухучета, налогов и других важных вопросов.

Но, как правило, ТОЛЬКО внутренней проверки недостаточно. Даже при добросовестном подходе проверяющих могут быть упущены важные моменты из-за отсутствия специалистов узкой квалификации и разносторонней практики. Значимое преимущество внешнего аудита — обширный опыт аудиторов и экспертов в различных сферах.

По нашему опыту (более 1200 проектов в год) многие готовы заплатить в бюджет больше налогов, чем положено. В чем причины такого «нерационального» поведения?

- опасение, что при углубленной проверке доначислят больше, чем «сэкономили» — т.е. отсутствие уверенности, что в налоговом учете все в полном порядке;

- нежелание брать на себя риски (ответственность за принятые решения), зачастую бухгалтерии не с кем посоветоваться и разделить ответственность.

В итоге невольно идет «работа на бюджет», поскольку контроль получается «однобоким» — только со стороны ФНС...

Кто контролирует Ваш бухучет и налоги?

Если только налоговая инспекция — есть риски переплаты в угоду «бюджету».

Если есть поддержка и независимый контроль, то налоги будут уплачены верно и «экономно».

В нашей практике были случаи, когда аудиторы поддерживали бухгалтерию в применении налоговых преференций и экономили деньги. Приведем несколько кейсов:

>> Аудиторы помогли сэкономить на налоге на прибыль более 5,8 млн руб.

>> По итогам аудита компания получила налоговый резерв 13,7 млн руб.

>> Аудит сохранил 3 млн вычетов «таможенного» НДС

Вовремя выявленные налоговые резервы — это не только выгода, это защита руководителей от материальной ответственности за «убытки», нанесенные собственнику переплатой налогов или их не возмещением.

Чтобы не получилось вот так: невозмещенный НДС в сумме 1,9 млн руб. собственник взыскал с руководителя компании.

Чем еще помогает аудит?

Наталья Наталюк — Советник налоговой службы РФ II ранга, ведущий юрист по налоговым и гражданско-правовым спорам АКГ «Правовест Аудит»:

Аудит — это не только проверка бухгалтерского и налогового учета. Он помогает руководителям и собственникам контролировать сохранность активов, выявлять злоупотребления, подтверждать оценку стоимости компании перед покупкой/продажей и эффективно решать другие задачи. Поэтому при выборе аудиторов полезно держать в голове вопрос: с какой целью проводится аудит? Решает ли предложенный вариант именно Ваши задачи?

>> Могли бы купить бизнес на 20 млн дешевле...

>> Компания сможет взыскать ущерб 30,5 млн руб., подтвержденный аудитом

>> Как аудит помог компании получить более 100 млн рублей свободных денежных средств

Защита от рисков и претензий по «субсидиарке»

Можно ли как-то избежать «пристального внимания» налоговых органов? Как сократить риски субсидиарной (персональной) ответственности?

Виктория Варламова — Советник налоговой службы II ранга, руководитель отдела консалтинга, аттестованный аудитор АКГ «Правовест Аудит»:

Чтобы снизить риск «попадания на радары» инспекции рекомендуем руководителю контролировать:

- «рисковые показатели» (например, уровень налоговой нагрузки, рентабельности, заработной платы, налоговых вычетов и пр.);

- документирование хозяйственных операций/сделок для подтверждения вычетов и расходов;

- оценку контрагентов в рамках коммерческой осмотрительности и доказательства ее проведения;

- заблаговременный прогноз налоговых последствий при структурировании бизнеса, заключении значимых договоров.

12 критериев ФНС по налоговым проверкам. Профилактика рисков и защита от претензий в 2025 году >>

Помните, забота о порядке в учете и налоговой безопасности компании = защита стабильности компании и спокойствие руководителя: ему не нужно беспокоиться по поводу имущественных потерь и уголовного преследования за неверную уплату налогов.

Каким образом внешний аудит может обезопасить компанию от рисков и претензий со стороны налоговых органов?

Дружинина Маргарита — Управляющий партнер АКГ «Правовест Аудит, выпускница Бизнес-школы СКОЛКОВО, участница бизнес-клубов АТЛАНТЫ и Клуб Первых:

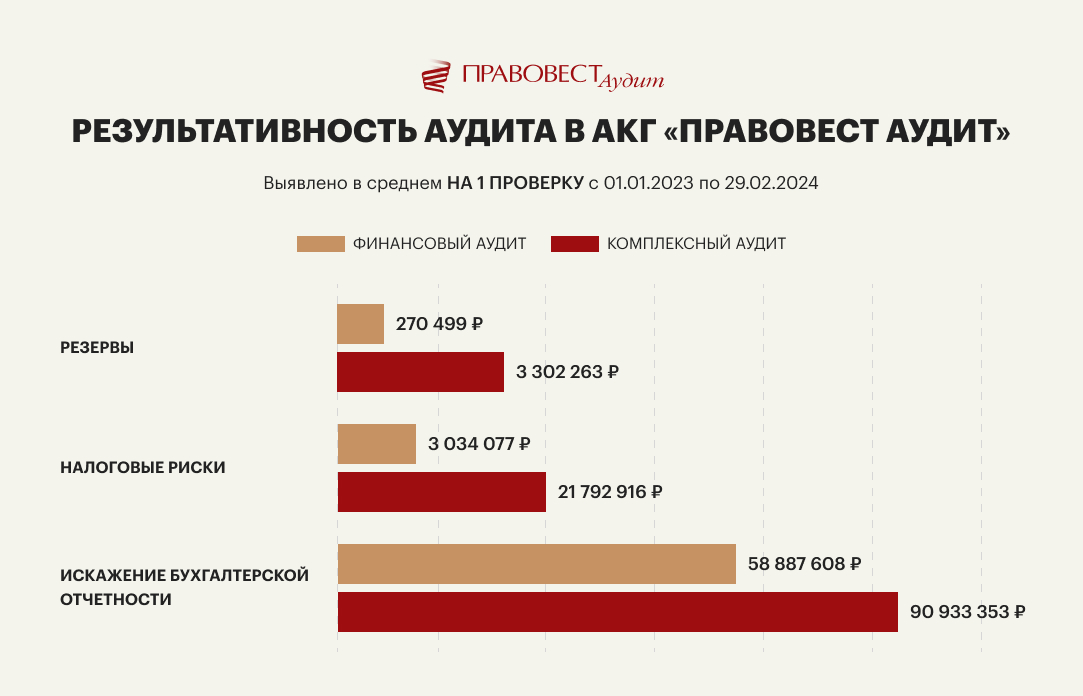

Если это комплексный аудит, то происходит проверка не только бухучета и финотчетности, но и налогового учета, кроме того, выявляются резервы. Все это помогает вовремя внести исправления и предотвратить появление рисков и доначисление налогов, когда компания следует рекомендациям аудиторов.

Поэтому хороший аудит — это не просто «постановка диагноза». Вы можете получить намного больше.

«Правовест Аудит» — единственная аудиторская компания, которая уже 7-ой год подряд предоставляет расширенные гарантии и защиту от налоговых рисков вместе с эксклюзивной страховкой «Ингосстрах» (возмещение на десятки млн руб.).

И страховка реально работает! Клиент «Правовест Аудит» получил по страховке от налоговых претензий — 2,8 млн руб.

Наша компания по итогам аудита выдаёт не только аудиторское заключение, рекомендации и расширенные юридические и финансовые гарантии бизнесу, но и персональный сертификат о прохождении аудита руководителю, главному бухгалтеру, финансовому директору. Это подтверждает квалификацию и соблюдение законодательства в части ведения достоверного учета и отчетности. Сильный аргумент против предъявления претензий по субсидиарной ответственности.

3 шага к аудиту с максимальной пользой

- Согласуйте персонализированное техзадание — усильте необходимые опции и исключите то, что не сильно Вас интересует. Особое внимание уделите налогам: что и как будут проверять?

- Убедитесь в профессионализме и результатах привлекаемой команды аудиторов, экспертов, налоговых юристов — с кем Вы будете взаимодействовать, обсуждать замечания, рекомендации и перенимать лучшие практики?

- Четко определите степень ответственности аудиторов за «налоговые последствия аудита»: особенно за невыявленные налоговые риски, неверные рекомендации. Если после ухода аудиторов будут претензии со стороны инспекции — с чем останетесь Вы?

Гарантии и ответственность в договоре должны быть зафиксированы «на берегу»!

Мнение редакции

Еще один признак полезного аудита — привлечение к аудиту налоговых юристов по спорным вопросам налогообложения. В таких случаях очень важна глубокая погруженность в судебную практику — для прогнозирования развития ситуации и выработки наиболее безопасного решения.

И если потом у налоговой инспекции возникнут какие-либо вопросы по проверенному периоду — налоговые юристы смогут эффективно сопровождать проверку, т.к. уже будут в курсе всех нюансов.