Налоговая реальность бизнеса 2025: цифры и факты

Налоговая реальность бизнеса 2025: цифры и факты

Советник налоговой службы РФ II ранга, ведущий юрист по налоговым и гражданско-правовым спорам «Правовест Аудит»

Содержание

«Предупрежден значит вооружен» — старая истина, которая не теряет своей актуальности. Давайте обратимся к статистике ФНС, бюджета, аудиторских проверок и разберемся детально, что происходит с налоговым контролем и как в 2025 году можно снизить риски компаний и личные их руководителей и бухгалтеров.

Статистика ФНС

В 2025 году отмечается явное усиление налогового контроля в части выездных проверок (отчет по форме № 2-НК, 2025). Так, количество выездных проверок организаций в 1 первом полугодии 2025 выросло на 17% в целом по РФ и на 32% - по Москве (по сравнению с аналогичным периодом 2024 года). При этом увеличился и «средний чек» по доначисленным налогам (по итогам результативных проверок) и составил по РФ- 79 млн руб., по Москве – 107 млн руб. Результативность проверок сохраняется на уровне 98%, т.е. риски доначислений при назначении выездной проверки – существенны.

Итоги-2024. Налоговые доначисления (без пени и штрафов) на 1 результативную выездную проверку компаний в 2024 году составили (отчет ФНС ф.№ 2-НК, февраль 2025):

- 65 млн руб. по РФ в целом, что на 3% больше 2023 года;

- 101 млн руб. по Москве, на 20 % больше 2023 года. Это только доначисления по налогам, при этом пени на практике могут достигать размеров доначисленных налогов, а штрафы составляют 20% или даже 40% (при умысле в неуплате налогов) от сумм неуплаченных налогов.

Подробнее о налоговой статистике

Влияние «выездных» на бизнес

Счетная палата РФ проанализировала эффективность выездных налоговых проверок ФНС и среди прочего отметила, что при сравнении показателей деятельности проверенных компаний и тех, которые не попали под проверки, полученные результаты показали существенную разницу по основным финансовым показателями. И это позволяет сделать вывод о влиянии выездных налоговых проверок на деятельность проверяемых компаний и их финансовые показатели. Так, например, показатели выручки компаний, проверенных в рамках выездных налоговых проверок, ниже, чем у непроверенных в среднем на 3-30%. Причем, начиная с 2020 года выездные проверки стали негативно отражаться на финансовых показателях не только малого и среднего бизнеса, но и крупного.

Дефицит бюджета и налоги

По данным Минфина, бюджет сохраняет положение «дифицитности»

Так, по итогам января-июля 2025 года федеральный бюджет сложился с дефицитом в размере 4 879 млрд руб., что на 3 780 млрд руб. ниже уровня аналогичного периода прошлого года. Деньги бюджету однозначно нужны.

На фоне такой «картины» бюджета неизбежно возрастают налоговые риски компаний, потому что налоги — один из основных источников пополнения бюджета. Следовательно, снижение «налогового внимания» к бизнесу пока не предвидится.

Аудиторская статистика

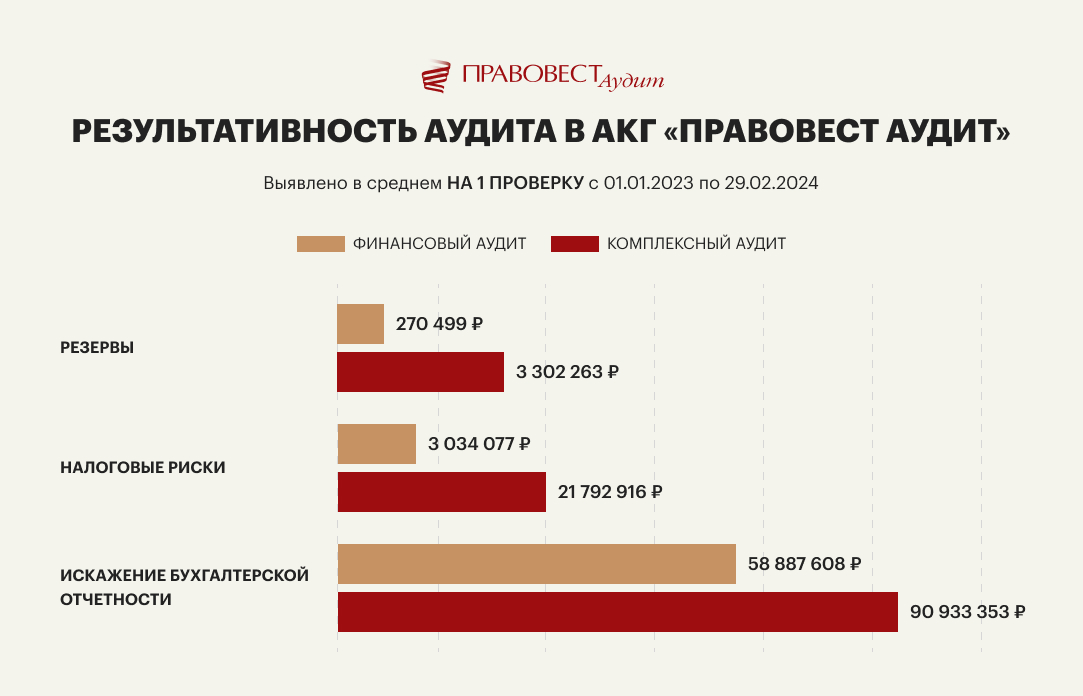

Аудиторская практика АКГ «Правовест Аудит» (проводим 1200+ проектов в год) доказывает, что практически всегда у компаний есть налоговые ошибки и риски (в среднем на 1 проверку 25 млн руб.). И хорошо, что они выявляются в рамках аудита, а не инспекторами в ходе выездной проверки. Приятно, что в ходе аудита нередко находятся и новые финансовые резервы бизнеса (в среднем на 1 проверку — 3 млн руб.).

Риски руководителя и бухгалтера

В первую очередь успешную статистику ФНС пополняют те компании, где не принято своевременно выявлять налоговые ошибки и исправлять их.

«Прохладное» отношение к налоговой безопасности бизнеса ведет не только к рискам самой компании, но и персональным рискам должностных лиц, отвечающих за сохранность активов и ведение учета, отчетности. Поэтому забота об отсутствии рисков налоговых доначислений — это, в том числе, и защита руководителя, бухгалтера от серьезных финансовых потерь и уголовного преследования за неуплату налогов.

За неуплату налогов руководитель и бухгалтер компании могут быть привлечены к уголовной ответственности. Причем для возбуждения уголовного дела в рамках популярной статьи 199 УК РФ — достаточно задолжать бюджету сумму от 18,75 млн руб. (за период в пределах 3 финансовых лет подряд). Так, результат выездной проверки на сравнительно небольшую сумму — 18 млн руб. стал основанием для возбуждения в отношении руководителя компании уголовного дела. Правда, дело «закрыли» в связи с истечением сроков давности привлечения к ответственности, но доказанная в рамках уголовного дела вина директора в неуплате компанией налогов, способствовала успеху в деле о взыскании с руководителя ущерба, причиненного бюджету компанией (определение ВС РФ от 13.12.2022 года № 16-КГ22-29-К4).

Бухгалтеры тоже не остаются в стороне, идут в «паре» с руководителем при обвинении в налоговом преступлении, а также в рамках субсидиарной ответственности — когда контролирующих должника лицам (КДЛ) обязывают из личного кармана гасить долг компании-банкрота. Таких жизненных примеров, когда КДЛ платят из своего кармана налоговые долги компаний становится слишком много. Вот только несколько примеров 2024-2025 годов:

- схема фиктивного дробления единого бизнеса обернулась для компании налоговыми доначислениями, двойными штрафами и личными финансовыми потерями ее руководителя и учредителей (Постановление АС Западно-Сибирского округа от 26.06.2025 года по делу № А45-1730/2023).

- применение налоговой схемы с участием формальных посредников при приобретении товара у реального поставщика — «цепочка посредников», компания по итогам выездной проверки обернулось доначислениями в 133 млн руб. Этот налоговый долг будут платить учредитель и руководитель (Постановление АС Уральского округа от 21.02.2025 года по делу № А76-6269/2018).

- налоговые доначисления по итогам выездной проверки в 83 млн руб. платят руководители компании должника, т.к. она сама не погасила их. (Постановление АС Московского округа от 04.12.2024 года по делу № А40-161453/2021).

- за связи с сомнительными контрагентами компании доначислили 38 млн руб. Этот долг заплатят собственник бизнеса и руководитель (Постановление АС Московского округа от 04.10.2024 года по делу № А40-28543/2020).

- руководитель компании привлечен к субсидиарной ответственности в размере 25 млн руб. Это налоговые доначисления по итогам выездной проверки компании, не уплаченные бизнесом в бюджет (Постановление АС Центрального округа от 23.10.2024 года по делу № А54-2283/2018).

Порой, субсидиарная ответственность достигает колоссальных размеров, например:

- по результатам выездной проверки компании доначислили 1,1 млрд руб. После этого ее признали банкротом. Долг платят в рамках субсидиарной ответственности несколько руководителей, возглавлявших компанию в разные периоды и ее учредитель (Постановления АС Московского округа от 13.04.2023 года и 05.12.2022 года по делу № А40-258031/18).

- руководитель компании будет платить в бюджет долг компании по налогам в размере 852 млн руб. (Определение Верховного Суда РФ от 21.09.2021 года по делу № 2-5368/2019).

Кроме того, собственники бизнеса могут взыскать с руководителя компании убыток в сумме невозмещенного вовремя НДС. Так, участник общества обратился в суд с иском о взыскании с руководителя ущерба 1,9 млн руб. и одержал победу в суде (Постановление АС Поволжского округа от 08.12.2022 года по делу № А65-23518/21). Даже с экс-руководителя компании конкурсный управляющий может взыскать убытки, причиненные компании-должнику (Постановление АС Московского округа от 03.04.2025 года по делу № А40-39116/2023).

Как видим, персональных рисков руководителя и бухгалтера, связанных с налогами, очень много, и они вполне реальны.

В 2025 году в 100% аудиторских проверок мы находим нарушения и говорим в нашем телеграм-канале «НАЛОГИ без ОШИБОК_Правовест Аудит» о наиболее значимых, делимся опытом по налоговым спорам и судебной практике. Вы найдете множество полезных материалов, которые помогут дружить с налогами без ошибок и личных рисков. Здесь подробнее о рубриках канала. Подписывайтесь и рекомендуйте нас коллегам для уверенности в налогах и учете!

«Игра» на опережение

Официальная статистика и практика подтверждает: «охота» за миллионными доначислениями продолжается. Поэтому сегодня особенно важно «играть» на опережение, чтобы сберечь деньги компании и защитить себя. Для этого нужно своими силами либо с привлечением независимых аудиторов и экспертов выявлять налоговые риски и принимать меры по их устранению.

Задачи действительно полезного аудита: разобраться как на самом деле обстоят дела в компании, все ли в порядке, найти «слабые места» и помочь их устранить.

АКГ «Правовест Аудит» дает эксклюзивные финансовые и юридические гарантии на выданные рекомендации. После пройденного комплексного аудита клиенты получают страховку от налоговых претензий до 30 млн.

Мнение редакции

В статье рассмотрены официальные цифры и факты от ФНС, Счетной Палаты, Минфина и аудиторов, которые подтверждают, что бизнесу в сфере налогового контроля действительно есть чего опасаться. Теперь выбор за вами — снизить риски компаний и их должностных лиц либо пополнить и без того успешную статистику ФНС.