Возврат товаров с истекшим сроком хранения

Зачастую фирмы заключают договоры, предусматривающие возврат испорченного товара. Однако по Закону о регулировании торговой деятельности1 покупатель не вправе навязывать такое условие поставщику. Какими нормативными актами должны руководствоваться стороны при заключении договора поставки? Как должен действовать поставщик, чтобы минимизировать налоговые риски, вытекающие из операции по обратному выкупу продукции? Ответы на эти и многие другие вопросы — в нашей статье и свежих письмах финансистов.

Отношения сторон по купле-продаже товаров относят к гражданско-правовым. Поэтому при заключении договора в первую очередь нужно руководствоваться положениями Гражданского кодекса. По данному документу в договоре поставки стороны должны определить все его существенные условия2. Одним из них может быть возврат продукции с истекшим сроком годности поставщику. Товар, по которому такой срок установлен, продавец обязан передать покупателю с таким расчетом, чтобы он мог быть использован по назначению до истечения срока годности3. Данное условие может быть закреплено в договоре только в том случае, если обе стороны согласны. В противном случае договор может быть признан фиктивным. Поскольку покупатель не может понуждать продавца к совершению сделки на невыгодных для него условиях, иначе последний может применить гражданско-правовые способы защиты своих прав.

Закон о регулировании торговой деятельности4 также запрещает покупателям навязывать продавцу условие о возврате просроченной продукции. Однако неясно, может ли включение данного условия в договор привести к его ничтожности. Поскольку вышеуказанный закон устанавливает антимонопольные правила к заключению договора, а не гражданско-правовые. В то же время при несоблюдении данной нормы виновное лицо может быть привлечено не только к административной, но и гражданско-правовой ответственности. Однако за нарушение антимонопольных правил и требований меры ответственности принимаются в соответствии с Законом о защите конкуренции5, где установлена только административная ответственность. Поэтому можно сделать вывод, что наличие в договоре условия о возврате товара после истечения срока его годности не является основанием для признания его недействительным.

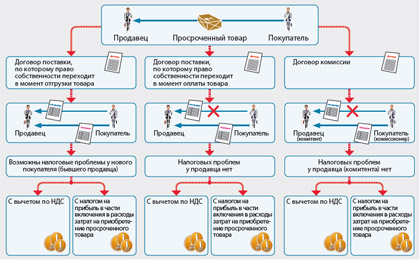

Важным условием, которое стороны должны оговорить в договоре поставки, является переход права собственности. Поскольку от него зависит учет операций по возврату товара. По общему правилу, если иное не установлено договором или законом, право собственности у покупателя на приобретенный товар возникает с момента его передачи продавцом6. Однако в договоре поставки может быть указано, что покупатель становится собственником только с момента полной оплаты товара.

Право собственности переходит после отгрузки товара...

Согласно Гражданскому кодексу7 в момент передачи товара продавцом (вне зависимости от того, оплачена такая поставка или нет) покупатель становится его собственником. Разумеется, такое возможно, если договором купли-продажи не предусмотрены какие-либо другие условия перехода этого права. Если после этого покупатель принимает решение вернуть товар (например, в связи с окончанием срока его годности), то происходит обратная реализация. При этом продавец становится покупателем, а покупатель — продавцом8. Результат по данной сделке облагают НДС и налогом на прибыль в обычном порядке. Кроме того, новый продавец (бывший покупатель) должен оформить накладную по форме N ТОРГ-12 с пометкой "Возврат" и выставить счет-фактуру9. Расходы на приобретение просроченного товара компания может включить в состав прочих. Они уменьшают облагаемую прибыль10. Главное, компания должна соблюсти порядок утилизации такой продукции, ведь продавать ее она не вправе.

Ранее чиновники придерживались противоположной точки зрения. Они не учитывали взаимосвязь двух сделок (первоначальная поставка и обратный выкуп) и рассматривали такую реализацию как две самостоятельные операции11. Более того, по мнению финансистов, испорченный товар приобретается по завышенным ценам. Его стоимость превышает цену такого же товара, но пригодного для дальнейшей реализации и приобретаемого у других поставщиков. Следовательно, расходы на выкуп товара у первоначального покупателя не соответствовали критериям экономической обоснованности12 и не могли уменьшать облагаемую прибыль.

Ранее чиновники придерживались противоположной точки зрения. Они не учитывали взаимосвязь двух сделок (первоначальная поставка и обратный выкуп) и рассматривали такую реализацию как две самостоятельные операции11. Более того, по мнению финансистов, испорченный товар приобретается по завышенным ценам. Его стоимость превышает цену такого же товара, но пригодного для дальнейшей реализации и приобретаемого у других поставщиков. Следовательно, расходы на выкуп товара у первоначального покупателя не соответствовали критериям экономической обоснованности12 и не могли уменьшать облагаемую прибыль.

Однако при возникновении споров в подобных ситуациях арбитры вставали на сторону компаний13. Дополнительно можно воспользоваться одним из Определений Конституционного Суда14. В нем указано, что обоснованность расходов, которые фирма списывает в уменьшение облагаемой прибыли, должна оцениваться с учетом обстоятельств, свидетельствующих о ее намерениях получить экономический эффект в результате реальной предпринимательской деятельности. Обоснованность расходов не может оцениваться с точки зрения их целесообразности, рациональности, эффективности или полученного результата. Доказательства обратного должны предоставить инспекторы.

При оформлении возврата как обратной реализации бывший продавец может оказаться в затруднительном положении не только в отношении снижения налогооблагаемой прибыли, но и в части вычета по НДС. Чиновники считают, что сумма "входного" налога по списанным товарам с истекшим сроком годности должна быть восстановлена. Основная причина — они не используются в операциях, облагаемых НДС15. При этом сумма налога должна быть начислена к уплате в бюджет в том налоговом периоде, в котором возвращенные товары приняты к учету продавцом, то есть в момент их приобретения, а не списания16.

Е.В. Паневина,

юрист компании "Пепеляев Групп"

Для хозяйствующих субъектов, осуществляющих торговую деятельности и (или) поставки продовольственных товаров Законом N 381-ФЗ установлен запрет в том числе на навязывание поставщику условия о возврате товара, не проданного по истечении определенного срока (подп. "и" п. 2 ст. 13 Закона N 381-ФЗ). Это положение стало неоднозначно толковаться правоприменителями, поскольку оно пересекается по предмету своего регулирования с положениями гражданского законодательства о воле сторон при заключении сделки и определении условий договора. Спорным стал вопрос о том, что именно запрещено Законом: включать в договор условие о возврате товара или понуждать контрагента к заключению сделки с таким условием.

Представляется, что логика норм Закона говорит в пользу запрета "навязывать контрагенту условия". Нарушение этого правила свидетельствует о несоблюдении антимонопольного законодательства и необходимости применения к нарушителю мер административной ответственности. В соответствии с пунктом 3 статьи 16 Закона за нарушение рассматриваемого правила Федеральная антимонопольная служба будет принимать меры в соответствии с Законом о защите конкуренции. Дополнительные меры ответственности сейчас разрабатываются и будут включены в КоАП РФ, за такое правонарушение проект предусматривает наложение штрафа от 700 тысяч до 1 миллиона рублей.

В то же время следует помнить, что гражданское законодательство также содержит запреты, при нарушении которых сделка признается недействительной: совершение сделки под влиянием заблуждения, обмана, угрозы, злонамеренного соглашения представителя одной стороны с другой, а также сделка, которую лицо было вынуждено совершить вследствие стечения тяжелых обстоятельств на крайне невыгодных для себя условиях (ст. 178, 179 ГК РФ). Следовательно, если сторона по договору понуждает контрагента к совершению сделки на невыгодных для него условиях, то последним могут быть применены гражданско-правовые способы защиты своих прав.

Однако с таким мнением чиновников можно поспорить. Поскольку все случаи, когда принятые к вычету суммы налога должны быть восстановлены, перечислены в пункте 3 статьи 170 Налогового кодекса. Причем их перечень является исчерпывающим. Списание же товара в результате истечения срока годности в указанный перечень не входит. Следовательно, отказ в зачете НДС неправомерен, так как в момент покупки продукции были выполнены все условия для возмещения сумм налога. Отметим, что суды в данной ситуации обычно принимают сторону компании17.

Если же товар возвращает организация, находящаяся на спецрежиме, то она не должна выставлять бывшему поставщику счет-фактуру. Она оформляет только товаросопроводительные документы (форма N ТОРГ-12). Новый покупатель сможет принять сумму "входного" налога по возвращенным товарам на основании собственного счета-фактуры, выставленного ранее при реализации. Для этого он должен зарегистрировать документ в книге покупок18.

Пример

ООО "Актив" продало партию хлеба ЗАО "Пассив" за 187 000 руб., в т. ч. НДС — 17 000 руб. Себестоимость данного товара — 100 000 руб. Право собственности на него переходит к покупателю в момент отгрузки. Кроме того, в договоре предусмотрено условие о возврате товара, если по нему истек срок годности. Реализация и возврат продукции происходят в одном налоговом периоде.

Бухгалтер ООО "Актив" должен сделать следующие проводки.

В момент отгрузки товара:

ДЕБЕТ 62 КРЕДИТ 90-1

– 187 000 руб. — начислена выручка от реализации хлеба;

ДЕБЕТ 90-2 КРЕДИТ 41

– 100 000 руб. — списана себестоимость хлеба;

ДЕБЕТ 90-3 КРЕДИТ 68 субсчет "Расчеты по НДС"

– 17 000 руб. — начислен НДС с реализации партии хлеба;

ДЕБЕТ 90-9 КРЕДИТ 99

– 70 000 руб. (187 000 – 17 000 –

– 100 000) — отражена прибыль от продажи хлеба.

В момент возврата товара:

ДЕБЕТ 41 КРЕДИТ 60

– 170 000 руб. — принят к учету товар, возвращенный покупателем;

ДЕБЕТ 19 КРЕДИТ 60

– 17 000 руб. — отражен НДС по возвращенному товару;

ДЕБЕТ 60 КРЕДИТ 62

– 187 000 руб. — проведен взаимозачет;

ДЕБЕТ 68 КРЕДИТ 19

– 17 000 руб. — предъявлен к вычету НДС по возвращенному товару;

ДЕБЕТ 91-2 КРЕДИТ 41

– 170 000 руб. — просроченный товар списан в расходы.

Д.Ю. Сверчкова,

юрист консалтинговой группы "Налоговик"

При возврате просроченного товара происходит обратная реализация. Бывший покупатель выписывает бывшему продавцу стандартные документы, подтверждающие реализацию (накладная N ТОРГ-12, счет-фактура). Счет-фактура на возврат товара регистрируется в установленном порядке в книге продаж. Тогда покупателем товара будет выступать бывший поставщик и он сможет принять к вычету НДС по такой операции. В соответствии с пунктом 5 статьи 171 Налогового кодекса продавец, получив от покупателя счет-фактуру на партию возвращенных товаров, имеет право принять к вычету указанную в нем сумму налога. Налоговый вычет продавец может произвести лишь после того, как в учете будут отражены корректировки в связи с возвратом товаров, но не позднее одного года с момента возврата (п. 4 ст. 172 НК РФ). Существует одна-единственная проблема в отношении возможности вычета НДС у поставщика при возврате товаров от покупателя только после уплаты продавцом в бюджет суммы НДС, исчисленной при продаже этих товаров. То есть в случае реализации и возврата товаров в течение одного налогового периода придется сначала заплатить НДС с реализации в бюджет и только потом принять к вычету НДС с возврата товара от покупателей.

...либо в момент оплаты

В данном случае все достаточно просто. До тех пор, пока товар не оплачен покупателем, он не считается проданным. Право собственности на него так и остается за компанией-поставщиком. Поэтому ей не нужно платить налог на прибыль с отгруженного и возвращенного товара. НДС, начисленный при отгрузке продукции, можно сторнировать. Поскольку при передаче товаров с условием перехода права собственности после его оплаты реализации не происходит ни после передачи продукции покупателю, ни после ее возврата. Следовательно, чиновники не смогут трактовать операцию по возврату просроченного товара как обратную реализацию. Напомним, что Закон о регулировании торговой деятельности19 установил максимальные сроки оплаты поставленных продовольственных товаров, по которым есть срок годности.

Пример

Воспользуемся условиями предыдущего примера. Предположим, что по условиям договора поставки право собственности на товар переходит к покупателю после его оплаты. Бухгалтер ООО "Актив" должен сделать следующие проводки.

В момент отгрузки товара:

ДЕБЕТ 45 КРЕДИТ 41

– 100 000 руб. — отгружен товар покупателю по договору с особыми условиями перехода права собственности;

ДЕБЕТ 76 КРЕДИТ 68 субсчет "Расчеты по НДС"

– 17 000 руб. — начислен НДС при отгрузке товара.

В момент возврата товара:

ДЕБЕТ 41 КРЕДИТ 45

– 100 000 руб. — оприходован возвращенный товар;

ДЕБЕТ 76 КРЕДИТ 68 субсчет "Расчеты по НДС"

– 17 000 руб. — сторнирован ранее начисленный НДС.

Отметим, что у таких условий поставки есть один недостаток. Покупатель не может распоряжаться товаром, например, продать его третьим лицам до того, как рассчитается с поставщиком. Он лишь принимает его на ответственное хранение. В то же время продавец должен контролировать наличие и сохранность товара у покупателя, пока последнему не перешло право собственности. Если же покупатель перепродал товар, не являясь его собственником, то в этом случае судьи считают, что право собственности между сторонами перешло в момент отгрузки товара. И налоговые последствия должны соответствовать фактическому положению вещей, то есть инспекторы вправе доначислить налог на прибыль поставщику на дату передачи продукции покупателю20. В данной ситуации арбитры исходят не из формального толкования условий договора, а из фактических взаимоотношений, сложившихся между сторонами.

Минимизируем налоговые риски

Если фирма-поставщик изначально предполагает, что часть реализованных товаров впоследствии будет возвращена покупателем, то имеет смысл заключать с ним не договор поставки или купли-продажи, а посреднический. По нему поставщик товара будет являться комитентом, а покупатель — комиссионером. В этом случае право собственности на непроданный товар останется за продавцом, и ему не нужно будет нести дополнительные расходы на обратный выкуп просроченной продукции. Кроме того, покупатель-комиссионер может продавать товар третьим лицам, не нарушая Гражданский кодекс. А при передаче товаров посреднику-продавцу не нужно будет начислять ни налог на прибыль, ни НДС.

Налоговые последствия возврата просроченного товара

Автор статьи:

Е.Н. Подлипалина,

эксперт журнала

Экспертиза статьи:

Е.В. Мельникова,

служба Правового консалтинга ГАРАНТ,

аудитор

1 Федеральный закон от 28.12.2009 N 381-ФЗ (далее — Закон N 381-ФЗ)

2 ст. 421 ГК РФ

3 ст. 472 ГК РФ

4 подп. 2 п. 1 ст. 13 Закона N 381-ФЗ

5 Федеральный закон от 26.07.2006 N 135-ФЗ

6 п. 1 ст. 223 ГК РФ

7 п. 1 ст. 223 ГК РФ

8 письмо Минфина России от 24.05.2006 N 03-03-04/1/475

9 письмо Минфина России от 03.04.2007 N 03-07-09/3

10 письма Минфина России от 04.02.2010 N 03-03-06/4/8, ФНС России от 16.07.2009 N 3-2-09/139

11 письма Минфина России от 27.06.2008 N 03-03-06/1/373, УФНС России по г. Москве от 26.06.2007 N 20-12/060196, Минфина России от 24.05.2006 N 03-03-04/1/475

12 ст. 252 НК РФ

13 Пост. ФАС СЗО от 02.12.2005 N А56-1114/2005

14 Определение КС РФ от 04.06.2007 N 366-О-П

15 письмо Минфина России от 14.08.2007 N 03-07-15/120

16 письма ФНС России от 23.03.2007 N ММ-6-03/233@, Минфина России от 07.03.2007 N 03-07-15/29

17 Пост. ФАС ЗСО от 17.07.2007 N Ф04-4806/2007(36309-А03-42), от 04.06.2007 N Ф04-3622/2007(34973-А03-42)

18 письмо Минфина России от 07.03.2007 N 03-07-15/29

19 Закон N 381-ФЗ

20 Информационное письмо Президиума ВАС РФ от 22.12.2005 N 98

(1).jpg)