Приказ Федеральной налоговой службы от 24 июля 2019 г. № ММВ-7-15/375@ “Об утверждении формы и порядка заполнения реестра таможенных деклараций (полных таможенных деклараций), предусмотренных подпунктом 3 пункта 7, подпунктом 2 пункта 7.2 статьи 198 Налогового кодекса Российской Федерации, формата и порядка его представления в электронной форме”

В соответствии с пунктами 10, 11 статьи 198 части второй Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, 32, ст. 3340; 2010, № 48, ст. 6247; 2011, № 49 (ч. 1), ст. 7016; 2015, № 48 (ч. 1), ст. 6689; 2016, № 15, ст. 2063, 2017, № 49, ст. 7325; 2018, № 32 (ч. 1), ст. 5095; 2019, № 18, ст. 2225), а также на основании пункта 1 Положения о Федеральной налоговой службе, утвержденного постановлением Правительства Российской Федерации от 30.09.2004 № 506 «Об утверждении Положения о Федеральной налоговой службе» (Собрание законодательства Российской Федерации, 2004, № 40, ст. 3961; 2005, № 8, ст. 654; 2006, № 23, ст. 2510; 2009, № 9, ст. 1119; 2016, № 17, ст. 2399; 2016, № 47, ст. 6654; 2017, № 15 (ч. 1), ст. 2194; 2018, № 41, ст. 6269), приказываю:

1. Утвердить:

1.1. Форму реестра таможенных деклараций (полных таможенных деклараций), предусмотренных подпунктом 3 пункта 7, подпунктом 2 пункта 7.2 статьи 198 Налогового кодекса Российской Федерации, согласно приложению № 1 к настоящему приказу;

1.2. Порядок заполнения реестра таможенных деклараций (полных таможенных деклараций), предусмотренных подпунктом 3 пункта 7, подпунктом 2 пункта 7.2 статьи 198 Налогового кодекса Российской Федерации, согласно приложению № 2 к настоящему приказу;

1.3. Формат представления реестра таможенных деклараций (полных таможенных деклараций), предусмотренных подпунктом 3 пункта 7, подпунктом 2 пункта 7.2 статьи 198 Налогового кодекса Российской Федерации, в электронной форме согласно приложению № 3 к настоящему приказу;

1.4. Порядок представления реестра таможенных деклараций (полных таможенных деклараций), предусмотренных подпунктом 3 пункта 7, подпунктом 2 пункта 7.2 статьи 198 Налогового кодекса Российской Федерации, в электронной форме согласно приложению № 4 к настоящему приказу.

2. Признать утратившим силу приказ Федеральной налоговой службы от 27.12.2016 № ММВ-7-15/720@ «Об утверждении форм и порядка заполнения реестров, предусмотренных подпунктом 3 пункта 7, подпунктом 2 пункта 7.2 статьи 198 Налогового кодекса Российской Федерации, а также форматов и порядка представления реестров в электронной форме» (зарегистрирован Министерством юстиции Российской Федерации 26.01.2017, регистрационный номер 45419).

3. Руководителям (исполняющим обязанности руководителя) управлений ФНС России по субъектам Российской Федерации довести настоящий приказ до нижестоящих налоговых органов и налогоплательщиков и обеспечить его применение.

4. Настоящий приказ вступает в силу по истечении одного месяца со дня его официального опубликования.

5. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего вопросы налогового контроля.

|

Руководитель Федеральной налоговой службы |

М.В. Мишустин |

Зарегистрировано в Минюсте РФ 12 декабря 2019 г.

Регистрационный № 56783

Приложение № 1

к приказу ФНС России

от 24.07.2019 г. № ММВ-7-15/375@

Форма КНД 1155124

РЕЕСТР ТАМОЖЕННЫХ ДЕКЛАРАЦИЙ (ПОЛНЫХ ТАМОЖЕННЫХ ДЕКЛАРАЦИЙ), ПРЕДУСМОТРЕННЫХ ПОДПУНКТОМ 3 ПУНКТА 7,

ПОДПУНКТОМ 2 ПУНКТА 7.2 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ

Налоговый период (код):

Отчетный год:

Номер корректировки:

Налоговая декларация (код):

Налогоплательщик ИНН: КПП:

Наименование/фамилия, имя, отчество* налогоплательщика:

Форма реорганизации (ликвидация) (код): ИНН/КПП реорганизованной организации:

ИТОГО сумма акциза, освобожденная от уплаты в связи с представлением банковской гарантии либо без представления

банковской гарантии в соответствии с пунктами 2, 2.1 и 4 статьи 184 Налогового кодекса Российской Федерации

(в рублях):

ИТОГО сумма акциза, уплаченная налогоплательщиком в связи с отсутствием банковской гарантии, предусмотренной

пунктами 2 и 4 статьи 184 Налогового кодекса Российской Федерации, и предъявленная к возмещению (в рублях):

ИТОГО сумма акциза, уплаченная налогоплательщиком и подлежащая в соответствии со статьей 200 Налогового кодекса

Российской Федерации налоговому вычету (в рублях):

| № п/п | Код вида подакцизного товара, реализованного на экспорт | Регистрационный номер таможенной декларации (полной таможенной декларации) | Налоговая база | Сумма акциза, освобожденная от уплаты в связи с представлением банковской гарантии либо без представления банковской гарантии в соответствии с пунктами 2, 2.1 и 4 статьи 184 Налогового кодекса Российской Федерации | Сумма акциза, уплаченная налогоплательщиком в связи с отсутствием банковской гарантии, предусмотренной пунктами 2 и 4 статьи 184 Налогового кодекса Российской Федерации, и предъявленная к возмещению | Сумма акциза, уплаченная налогоплательщиком и подлежащая в соответствии со статьей 200 Налогового кодекса Российской Федерации налоговому вычету | Примечание | |

|---|---|---|---|---|---|---|---|---|

| Размер | Единица измерения | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

------------------------------

* Отчество указывается при наличии

------------------------------

Приложение № 2

к приказу ФНС России

от 24.07.2019 г. № ММВ-7-15/375@

Порядок

заполнения реестра, таможенных деклараций (полных таможенных деклараций), предусмотренных подпунктом 3 пункта 7, подпунктом 2 пункта 7.2 статьи 198 Налогового кодекса Российской Федерации

1. Реестр таможенных деклараций (полных таможенных деклараций), установленный абзацем первым пункта 10 статьи 198 Налогового кодекса Российской Федерации (далее - Реестр сведений), содержит сведения из документов, предоставляемых в подтверждение обоснованности освобождения от уплаты акциза, предоставленного в соответствии с пунктами 2, 2.1 и 4 статьи 184 Налогового кодекса Российской Федерации (далее - Кодекс), и возмещения сумм акциза, уплаченных налогоплательщиком в связи с отсутствием банковской гарантии, предусмотренной пунктами 2 и 4 статьи 184 Кодекса, и сумм акциза, уплаченных налогоплательщиком и подлежащих в соответствии со статьей 200 Кодекса налоговым вычетам в порядке, установленном статьей 201 Кодекса.

2. В строках указываются следующие сведения:

а) в строке «Налоговый период (код)» - код, определяющий налоговый период, указанный в соответствующей налоговой декларации по акцизам, с которой представляется Реестр сведений;

б) в строке «Отчетный год» - год, указанный в соответствующей налоговой декларации по акцизам, с которой представляется Реестр сведений;

в) в строке «Номер корректировки» - при представлении в налоговый орган первичного Реестра сведений за налоговый период проставляется «0—», при представлении уточненного Реестра сведений за соответствующий налоговый период указывается номер корректировки (например, «1--», «2--»);

г) в строке «Налоговая декларация (код)» - значение кода формы по классификатору налоговой документации для налоговой декларации по акцизам, с которой представляется Реестр сведений;

д) в строке «Налогоплательщик»:

«ИНН» - идентификационный номер налогоплательщика;

«КПП» - код причины постановки на налоговый учет;

«Наименование/фамилия, имя, отчество* налогоплательщика» указывается наименование организации либо наименование представительства (филиала) иностранной организации, иного обособленного подразделения иностранной организации, осуществляющего деятельность на территории Российской Федерации, а в случае представления индивидуальным предпринимателем указываются его фамилия, имя, отчество*;

е) при представлении в налоговый орган по месту учета организацией- правопреемником Реестра сведений по операциям, осуществленным реорганизованной организацией, указываются ИНН и КПП организации-правопреемника.

В поле «Наименование/фамилия, имя, отчество* налогоплательщика» указывается наименование реорганизованной организации.

Коды форм реорганизации и код ликвидации принимает значение в соответствии кодами реорганизации и кодом ликвидации, утвержденными приложением к настоящему Порядку.

В полях <<ИНН/КПП реорганизованной организации» указываются соответственно ИНН и КПП, которые присвоены организации до реорганизации налоговым органом по месту ее нахождения (по налогоплательщикам, отнесенным к категории крупнейших, - налоговым органом по месту учета в качестве крупнейшего налогоплательщика);

ж) в строке «ИТОГО сумма акциза, освобожденная от уплаты в связи с представлением банковской гарантии либо без представления банковской гарантии в соответствии с пунктами 2, 2.1 и 4 статьи 184 Налогового кодекса Российской Федерации (в рублях)» - общая сумма акциза, освобожденная от уплаты в связи с представлением банковской гарантии либо без представления банковской гарантии при реализации подакцизных товаров на экспорт, факт которого документально подтвержден в налоговом периоде.

Данная строка определяется как сумма значений по графе 6 и должна соответствовать:

при реализации на экспорт этилового спирта, алкогольной и (или) подакцизной спиртосодержащей продукции данная строка определяется как сумма значений по графе 6 и соответствует общей сумме акциза, отраженной в графе 3 подраздела 2.5 с кодом показателя 50003 по графе 1 налоговой декларации по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию, утвержденной приказом ФНС России от 21.09.2018 № ММВ-7-3/544@ «Об утверждении формы и формата представления налоговой декларации по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию в электронной форме и порядка ее заполнения» (зарегистрирован Министерством юстиции Российской Федерации 05.12.2018, регистрационный номер 52880) (далее - приказ ФНС России от 21.09.2018 № ММВ-7-3/544@);

при реализации на экспорт автомобильного бензина, дизельного топлива, моторного масла для дизельного и (или) карбюраторного (инжекторного) двигателя, прямогонного бензина, средних дистиллятов, бензола, параксилола, ортоксилола, авиационного керосина, природного газа, автомобилей легковых и мотоциклов данная строка определяется как сумма значений по графе 6 и соответствует общей сумме акциза, отраженной в графе 3 подраздела 2.5 с кодом показателя 50003 по графе 1 налоговой декларации по акцизам на автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, прямогонный бензин, средние дистилляты, бензол, параксилол, ортоксилол, авиационный керосин, природный газ, автомобили легковые и мотоциклы, утвержденной приказом ФНС России от 12.01.2016 № ММВ-7-3/1@ «Об утверждении формы и формата представления налоговой декларации по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию в электронной форме и порядка ее заполнения, а также формы и формата представления налоговой декларации по акцизам на автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, прямогонный бензин, средние дистилляты, бензол, параксилол, ортоксилол, авиационный керосин, природный газ, автомобили легковые и мотоциклы в электронной форме и порядка ее заполнения» (зарегистрирован Министерством юстиции Российской Федерации 05.05.2016, регистрационный номер 42021) (далее - приказ ФНС России от 12.01.2016 № ММВ-7-3/1@);

при реализации на экспорт табачных изделий данная строка определяется как сумма значений по графе 6 и должна соответствовать, общей сумме акциза, отраженной по показателю «Документально подтвержденный в предыдущих налоговых периодах факт реализации подакцизных товаров за пределы территорию Российской Федерации» (строка 80) в графе 5 раздела 2 приложения № 2 к форме налоговой декларации по акцизам на табачные изделия, утвержденной приказом ФНС России от 15.02.2018 № ММВ-7-3/95@ «Об утверждении формы и формата представления налоговой декларации по акцизам на табак (табачные изделия), табачную продукцию, электронные системы доставки никотина и жидкости для электронных систем доставки никотина в электронной форме и порядка ее заполнения» (зарегистрирован Министерством юстиции Российской Федерации от 15.05.2018, регистрационный номер 51109) (далее - приказ ФНС России от 15.02.2018 № ММВ-7-3/95@).

При отсутствии данных, отражаемых по строке «ИТОГО сумма акциза, освобожденная от уплаты в связи с представлением банковской гарантии либо без представления банковской гарантии в соответствии с пунктами 2, 2.1 и 4 статьи 184 Налогового кодекса Российской Федерации (в рублях)» Реестра сведений, в ней проставляется прочерк;

з) в строке «ИТОГО сумма акциза, уплаченная налогоплательщиком в связи с отсутствием банковской гарантии, предусмотренной пунктами 2 и 4 статьи 184 Налогового кодекса Российской Федерации, и предъявленная к возмещению (в рублях)» - общая сумма акциза, уплаченная по операциям по реализации подакцизных товаров на экспорт в связи с отсутствием банковской гарантии и предъявленная к возмещению.

Данная строка определяется как сумма значений по графе 7 Реестра сведений и должна соответствовать:

при реализации на экспорт этилового спирта, алкогольной и (или) подакцизной спиртосодержащей продукции - общей сумме акциза, уплаченной по операциям реализации подакцизных товаров на экспорт в связи с отсутствием банковской гарантии и предъявленной к возмещению, отраженной в графе 2 подраздела 2.5 с кодом показателя 50001 по графе 1 налоговой декларации по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию, или налоговой декларации по акцизам на автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, прямогонный бензин, средние дистилляты, бензол, параксилол, ортоксилол, авиационный керосин, природный газ, автомобили легковые и мотоциклы, утвержденной приказом ФНС России от 21.09.2018 № ММВ-7-3/544@;

при реализации на экспорт автомобильного бензина, дизельного топлива, моторного масла для дизельного и (или) карбюраторного (инжекторного) двигателя, прямогонного бензина, средних дистиллятов, бензола, параксилола, ортоксилола, авиационного керосина, природного газа, автомобилей легковых и мотоциклов - общей сумме акциза, уплаченной по операциям реализации подакцизных товаров на экспорт в связи с отсутствием банковской гарантии и предъявленной к возмещению, отраженной в графе 3 подраздела 2.5 с кодом показателя 50001 по графе 1 налоговой декларации по акцизам на автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, прямогонный бензин, средние дистилляты, бензол, параксилол, ортоксилол, авиационный керосин, природный газ, автомобили легковые и мотоциклы, утвержденной приказом ФНС России от 12.01.2016 № ММВ-7-3/1@;

при реализации на экспорт табака (табачных изделий), табачной продукции, электронных систем доставки никотина и жидкости для электронных систем доставки никотина - общей сумме акциза, отраженной по показателю «Документально подтвержденный факт реализации подакцизных товаров за пределы территории Российской Федерации» (код показателя 50001) в графе 3 раздела 2.5 налоговой декларации по акцизам по акцизам на табак (табачные изделия), табачную продукцию, электронные системы доставки никотина и жидкости для электронных систем доставки никотина, утвержденной приказом ФНС России от 15.02.2018 № ММВ-7-3/95@.

При отсутствии данных, отражаемых по строке «ИТОГО сумма акциза, уплаченная налогоплательщиком в связи с отсутствием банковской гарантии, предусмотренной пунктами 2 и 4 статьи 184 Налогового кодекса Российской Федерации, и предъявленная к возмещению (в рублях)» Реестра сведений, в ней проставляется прочерк;

и) в строке «ИТОГО сумма акциза, уплаченная налогоплательщиком и подлежащая в соответствии со статьей 200 Налогового кодекса Российской Федерации налоговому вычету (в рублях)» - общая сумма акциза, уплаченная налогоплательщиком и подлежащая в соответствии со статьей 200 Кодекса налоговым вычетам в порядке, установленном статьей 201 Кодекса.

Данная строка определяется как сумма значений по графе 8 Реестра сведений и должна соответствовать:

при реализации на экспорт этилового спирта, алкогольной и (или) подакцизной спиртосодержащей продукции - общей сумме акциза, начисленной налогоплательщиком и подлежащей налоговому вычету, отраженной в графе 4 подраздела 2.3 налоговой декларации по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию, утвержденной приказом ФНС России от 21.09.2018 № ММВ-7-3/544@;

при реализации на экспорт автомобильного бензина, дизельного топлива, моторного масла для дизельного и (или) карбюраторного (инжекторного) двигателя, прямогонного бензина, средних дистиллятов, бензола, параксилола, ортоксилола, авиационного керосина, природного газа, автомобилей легковых и мотоциклов - общей сумме акциза, начисленной налогоплательщиком и подлежащей налоговому вычету, отраженной в графе 3 подраздела 2.2 налоговой декларации по акцизам на автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, прямогонный бензин, средние дистилляты, бензол, параксилол, ортоксилол, авиационный керосин, природный газ, автомобили легковые и мотоциклы, утвержденной приказом ФНС России от 12.01.2016 № ММВ-7-3/1@;

при реализации на экспорт табака (табачных изделий), табачной продукции, электронных систем доставки никотина и жидкости для электронных систем доставки никотина - общей сумме акциза, начисленной налогоплательщиком и подлежащей налоговому вычету, отраженной по графе 3 подраздела 2.3 (коды показателей 30001, 30002) налоговой декларации по акцизам на табак (табачные изделия), табачной продукции, электронных систем доставки никотина и жидкости для электронных систем доставки никотина, утвержденной приказом ФНС России от 15.02.2018 № ММВ-7-3/95@.

При отсутствии данных, отражаемых по строке «ИТОГО сумма акциза, уплаченная налогоплательщиком и подлежащая в соответствии со статьей 200 Налогового кодекса Российской Федерации налоговому вычету (в рублях)» Реестра сведений, в ней проставляется прочерк.

3. В графах Реестра сведений указываются следующие сведения:

а) в графе 1 - порядковый номер соответствующей операции по реализации подакцизных товаров на экспорт;

б) в графе 2 - код вида подакцизного товара, реализованного на экспорт в соответствии с приложением № 2 к Порядку заполнения налоговой декларации по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию, утвержденному приказом ФНС России от 21.09.2018 № ММВ-7-3/544@, или приложением № 2 к Порядку заполнения налоговой декларации по акцизам на автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, прямогонный бензин, средние дистилляты, бензол, параксилол, ортоксилол, авиационный керосин, природный газ, автомобили легковые и мотоциклы, утвержденному приказом ФНС России от 12.01.2016 № ММВ-7-3/1@, или приложением № 2 к Порядку заполнения налоговой декларации по акцизам на табак (табачные изделия), табачную продукцию, электронные системы доставки никотина и жидкости для электронных систем доставки никотина, утвержденному приказом ФНС России от 15.02.2018 № ММВ-7-3/95@;

в) в графе 3 - регистрационный номер таможенной декларации (полной таможенной декларации) в отношении каждой операции по реализации соответствующего вида подакцизного товара на экспорт;

г) в графе 4 - размер налоговой базы по соответствующей операции по реализации подакцизных товаров на экспорт, обоснованность освобождения от уплаты акциза по которой документально подтверждена (далее - налоговая база), или размер налоговой базы по операции, по которой акциз был уплачен и подлежит налоговому вычету в соответствии со статьей 200 Кодекса;

д) в графе 5 - единица измерения налоговой базы или размер налоговой базы по операции, по которой акциз был уплачен и подлежит налоговому вычету в соответствии со статьей 200 Кодекса;

е) в графе 6 - сумма акциза, освобожденная от уплаты в связи с представлением банковской гарантии либо без представления банковской гарантии в соответствии с пунктами 2, 2.1 и 4 статьи 184 Налогового кодекса Российской Федерации при реализации подакцизных товаров на экспорт, факт которого документально подтвержден в налоговом периоде. При отсутствии данных, отражаемых по указанной графе Реестра сведений, в ней проставляется прочерк;

ж) в графе 7 - сумма акциза, уплаченная налогоплательщиком в связи с отсутствием банковской гарантии, предусмотренной пунктами 2 и 4 статьи 184 Налогового кодекса Российской Федерации, и предъявленная к возмещению при реализации подакцизных товаров на экспорт, факт которого документально подтвержден в налоговом периоде. При отсутствии данных, отражаемых по указанной графе Реестра сведений, в ней проставляется прочерк;

з) в графе 8 - сумма акциза, уплаченная налогоплательщиком и подлежащая в соответствии со статьей 200 Налогового кодекса Российской Федерации налоговому вычету при реализации подакцизных товаров на экспорт, факт которого документально подтвержден в налоговом периоде. При отсутствии данных, отражаемых по указанной графе Реестра сведений, в ней проставляется прочерк;

и) в графе 9 - иная информация. Например, договор (контракт) № 5-САН-1992 от 14.08.2016. В случае указания нескольких документов в графе отражаются вид, номер и дата каждого документа, разделенные знаком «;»(точка с запятой).

------------------------------

* Отчество указывается при наличии

------------------------------

Приложение

к Порядку заполнения реестра таможенных

деклараций (полных таможенных деклараций),

предусмотренный подпунктом 3 пункта 7,

подпунктом 2 пункта 7.2 статьи 198

Налогового кодекса Российской Федерации,

утвержденному приказом ФНС России

от 24.07.2019 г. № ММВ-7-15/375@

Коды форм реорганизации и код ликвидации организации

| Код | Наименование |

|---|---|

| 1 | Преобразование |

| 2 | Слияние |

| 3 | Разделение |

| 5 | Присоединение |

| 6 | Разделение с одновременным присоединением |

| 0 | Ликвидация |

Приложение № 3

к приказу ФНС России

от 24.07.2019 г. № ММВ-7-15/375@

Формат представления реестра таможенных деклараций (полных таможенных деклараций), предусмотренных подпунктом 3 пункта 7, подпунктом 2 пункта 7.2 статьи 198 Налогового кодекса Российской Федерации, в электронной форме

I. Общие положения

1. Настоящий формат описывает требования к XML файлам (далее - файл обмена) для передачи реестра таможенных деклараций (полных таможенных деклараций), предусмотренных подпунктом 3 пункта 7, подпунктом 2 пункта 7.2 статьи 198 Налогового кодекса Российской Федерации, предоставляемых в подтверждение обоснованности освобождения от уплаты акциза, и возмещения сумм акциза, уплаченных налогоплательщиком в связи с отсутствием банковской гарантии в электронной форме в налоговые органы.

Реестр таможенных деклараций (полных таможенных деклараций), предусмотренных подпунктом 3 пункта 7, подпунктом 2 пункта 7.2 статьи 198 Налогового кодекса Российской Федерации, в электронной форме (далее - Реестр), представляется:

в виде сведений, определяющих Реестр. Номер версии настоящего формата 5.03, часть 828;

в виде сведений из документов, подтверждающих обоснованность освобождения от уплаты акциза, и возмещения сумм акциза, уплаченных налогоплательщиком в связи с отсутствием банковской гарантии. Номер версии настоящего формата 5.03, часть 828-1.

II. Описание файла обмена сведений, определяющих реестр

2. Имя файла обмена должно иметь следующий вид:

R_T_A_K_O_GGGGMMDD_N, где:

R_T - префикс, принимающий значение: KO_RR198.7.3TD;

А_К - идентификатор получателя информации, где: А - идентификатор получателя, которому направляется файл обмена, К - идентификатор конечного получателя, для которого предназначена информация из данного файла обмена1.

Каждый из идентификаторов (А и К) имеет вид для налоговых органов - четырехразрядный код налогового органа;

------------------------------

1 Передача файла от отправителя к конечному получателю (К) может осуществляться в несколько этапов через другие налоговые органы, осуществляющие передачу файла на промежуточных этапах, которые обозначаются.

------------------------------

О - идентификатор отправителя информации, имеет вид:

для организаций - девятнадцатиразрядный код (идентификационный номер налогоплательщика (далее - ИНН) и код причины постановки на учет (далее - КПП) организации (обособленного подразделения);

для физических лиц - двенадцатиразрядный код (ИНН физического лица, при отсутствии ИНН - последовательность из двенадцати нулей).

GGGG - год формирования передаваемого файла, ММ - месяц, DD - день;

N - идентификационный номер файла (длина - от 1 до 36 знаков, идентификационный номер файла должен обеспечивать уникальность файла).

Расширение имени файла - xml. Расширение имени файла может указываться как строчными, так и прописными буквами.

Параметры первой строки файла обмена

Первая строка XML файла должна иметь следующий вид:

<?xml version ="1.0" encoding ="windows-1251"?>

Имя файла, содержащего XML схему файла обмена, должно иметь следующий вид:

KO_RR198.7.3TD_1_828_01_05_02_xx , где хх - номер версии схемы. Расширение имени файла - xsd.

XML схема файла обмена приводится отдельным файлом и размещается на сайте Федеральной налоговой службы.

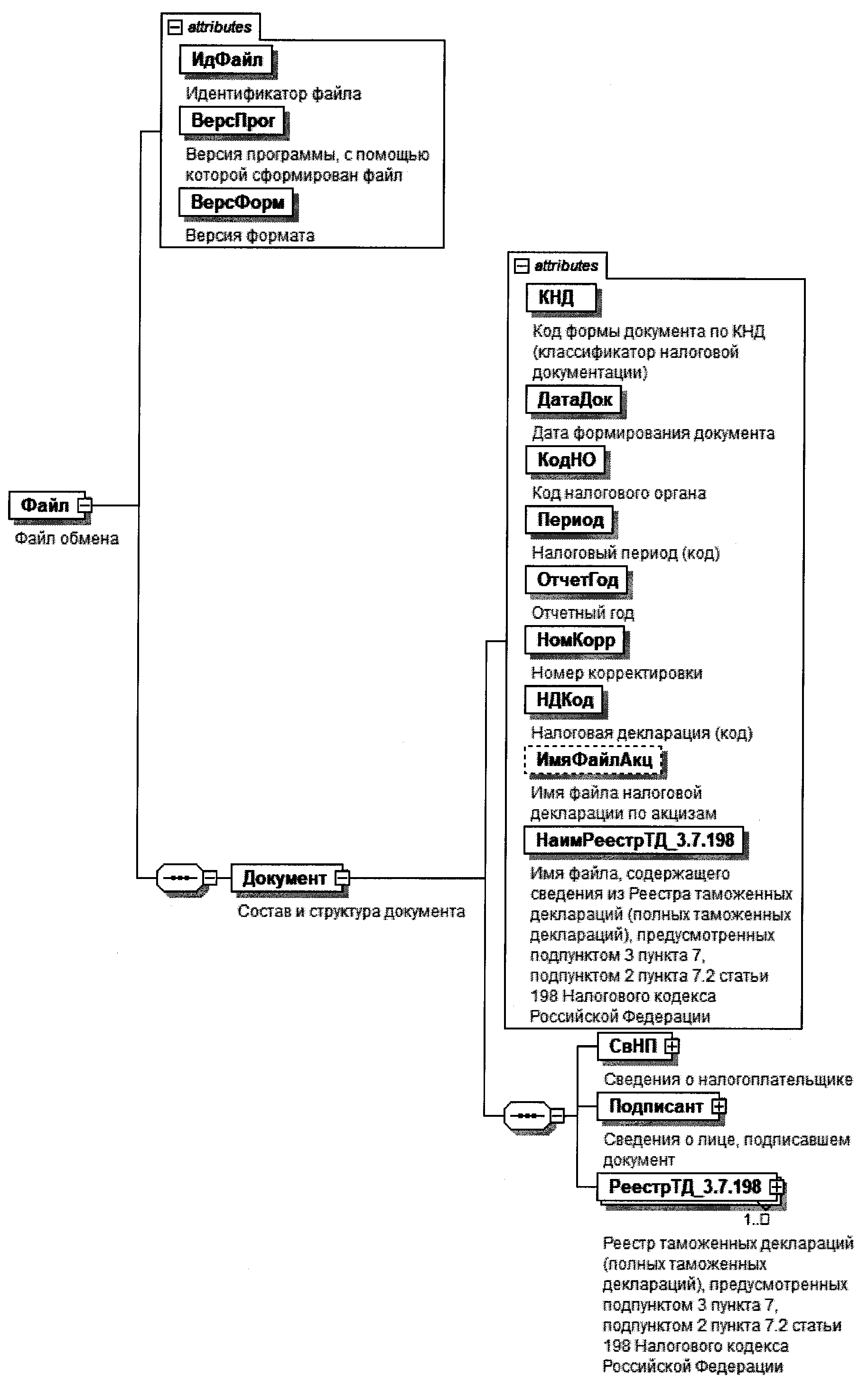

3. Логическая модель файла обмена представлена в виде диаграммы структуры файла обмена на рисунке 1 настоящего формата. Элементами логической модели файла обмена являются элементы и атрибуты XML файла. Перечень структурных элементов логической модели файла обмена и сведения о них приведены в таблицах 3.1 - 3.10 настоящего формата.

Для каждого структурного элемента логической модели файла обмена приводятся следующие сведения:

наименование элемента. Приводится полное наименование элемента1;

сокращенное наименование (код) элемента. Приводится сокращенное наименование элемента. Синтаксис сокращенного наименования должен удовлетворять спецификации XML;

признак типа элемента. Может принимать следующие значения: «С» - сложный элемент логической модели (содержит вложенные элементы), «П» - простой элемент логической модели, реализованный в виде элемента XML файла, «А» - простой элемент логической модели, реализованный в виде атрибута элемента XML файла. Простой элемент логической модели не содержит вложенные элементы;

формат элемента. Формат элемента представляется следующими условными обозначениями: Т - символьная строка; N - числовое значение (целое или дробное).

------------------------------

1 В строке таблицы могут быть описаны несколько элементов, наименования которых разделены символом «|». Такая форма записи применяется при наличии в файле обмена только одного элемента из описанных в этой строке.

------------------------------

Формат символьной строки указывается в виде T(n-k) или Т(=k), где: n - минимальное количество знаков, к - максимальное количество знаков, символ «-» - разделитель, символ «=» означает фиксированное количество знаков в строке. В случае, если минимальное количество знаков равно 0, формат имеет вид Т(0-k). В случае, если максимальное количество знаков не ограничено, формат имеет вид Т(n-).

Формат числового значения указывается в виде N(m.k), где: m - максимальное количество знаков в числе, включая знак (для отрицательного числа), целую и дробную часть числа без разделяющей десятичной точки, к - максимальное число знаков дробной части числа. Если число знаков дробной части числа равно 0 (то есть число целое), то формат числового значения имеет вид N(m).

Для простых элементов, являющихся базовыми в XML, например, элемент с типом «date», поле «Формат элемента» не заполняется. Для таких элементов в поле «Дополнительная информация» указывается тип базового элемента;

признак обязательности элемента определяет обязательность наличия элемента (совокупности наименования элемента и его значения) в файле обмена. Признак обязательности элемента может принимать следующие значения: «О» - наличие элемента в файле обмена обязательно; «Н» - наличие элемента в файле обмена необязательно, то есть элемент может отсутствовать. Если элемент принимает ограниченный перечень значений (по классификатору, кодовому словарю и тому подобному), то признак обязательности элемента дополняется символом «К». Например, «ОК». В случае, если количество реализаций элемента может быть более одной, то признак обязательности элемента дополняется символом «М». Например, «НМ» или «ОКМ».

К вышеперечисленным признакам обязательности элемента может добавляться значение «У» в случае описания в XML схеме условий, предъявляемых к элементу в файле обмена, описанных в графе «Дополнительная информация». Например, «НУ» или «ОКУ»;

дополнительная информация содержит, при необходимости, требования к элементу файла обмена, не указанные ранее. Для сложных элементов указывается ссылка на таблицу, в которой описывается состав данного элемента. Для элементов, принимающих ограниченный перечень значений из классификатора (кодового словаря и тому подобного), указывается соответствующее наименование классификатора (кодового словаря и тому подобного) или приводится перечень возможных значений. Для классификатора (кодового словаря и тому подобного) может указываться ссылка на его местонахождение. Для элементов, использующих пользовательский тип данных, указывается наименование типового элемента.

Рисунок 1. Диаграмма структуры файла обмена

Таблица 3.1

Файл обмена (Файл)

| Наименование элемента | Сокращенное наименование(код) элемента | Признак типа элемента | Формат элемента | Признак обязательности элемента | Дополнительная информация |

|---|---|---|---|---|---|

| Идентификатор файла | ИдФайл | А | Т(1-255) | ОУ | Содержит (повторяет) имя сформированного файла (без расширения) |

| Версия программы, с помощью которой сформирован файл | ВерсПрог | А | Т(1-40) | О | |

| Версия формата | ВерсФорм | А | Т(1-5) | О | Принимает значение: 5.02 |

| Состав и структура документа | Документ | С | О | Состав элемента представлен в таблице 3.2 |

Таблица 3.2

Состав и структура документа (Документ)

| Наименование элемен га | Сокращенное наименование(код) элемента | Признак типа элемента | Формат элемента | Признак обязательности элемента | Дополнительная информация |

|---|---|---|---|---|---|

| Код формы документа по КНД (классификатор налоговой документации) | КНД | А | Т(=7) | ОК | Типовой элемент <КНДТип>. Принимает значение: 1155124 |

| Дата формирования документа | ДатаДок | А | Т(=10) | О | Типовой элемент <ДатаТип>. Дата в формате ДД.ММ.ГГГГ |

| Код налогового органа | КодНО | А | Т(=4) | ОК | Типовой элемент <СОНОТип> |

| Налоговый период (код) | Период | А | Т(=2) | ОК | Принимает значение: 01 - январь | 02 - февраль | 03 - март | 04 - апрель | 05 - май | 06 - июнь | 07 - июль | 08 - август | 09 - сентябрь | 10 - октябрь | 11 - ноябрь I 12 - декабрь | 71 - за январь при реорганизации (ликвидации) организации | 72 - за февраль при реорганизации (ликвидации) организации | 73 - за март при реорганизации (ликвидации) организации | 74 - за апрель при реорганизации (ликвидации) организации | 75 - за май при реорганизации (ликвидации) организации | 76 - за июнь при реорганизации (ликвидации) организации | 77 - за июль при реорганизации (ликвидации) организации | 78 - за август при реорганизации (ликвидации) организации | 79 - за сентябрь при реорганизации (ликвидации) организации | 80 - за октябрь при реорганизации (ликвидации) организации | 81 - за ноябрь при реорганизации (ликвидации) организации | 82 - за декабрь при реорганизации (ликвидации) организации | А1 - за январь не позднее 25-го числа третьего месяца | А2 - за февраль не позднее 25-го числа третьего месяца | А3 - за март не позднее 25-го числа третьего месяца | А4 - за апрель не позднее 25-го числа третьего месяца 1 А5 - за май не позднее 25-го числа третьего месяца | А6 - за июнь не позднее 25-го числа третьего месяца | А7 - за июль не позднее 25-го числа третьего месяца | А8 - за август не позднее 25-го числа третьего месяца | А9 - за сентябрь не позднее 25-го числа третьего месяца | А0 - за октябрь не позднее 25-го числа третьего месяца | АА - за ноябрь не позднее 25-го числа третьего месяца | АВ - за декабрь не позднее 25-го числа третьего месяца | В1 - за январь не позднее 25-го числа третьего месяца при реорганизации (ликвидации) организации | В2 - за февраль не позднее 25-го числа третьего месяца при реорганизации (ликвидации) организации | В3 - за март не позднее 25-го числа третьего месяца при реорганизации (ликвидации) организации | В4 - за апрель не позднее 25-го числа третьего месяца при реорганизации (ликвидации) организации | В5 - за май не позднее 25-го числа третьего месяца при реорганизации (ликвидации) организации | В6 - за июнь не позднее 25-го числа третьего месяца при реорганизации (ликвидации) организации | В7 - за июль не позднее 25-го числа третьего месяца при реорганизации (ликвидации) организации | В8 - за август не позднее 25-го числа третьего месяца при реорганизации (ликвидации) организации | В9 - за сентябрь не позднее 25-го числа третьего месяца при реорганизации (ликвидации) организации | В0 - за октябрь не позднее 25-го числа третьего месяца при реорганизации (ликвидации) организации | ВА - за ноябрь не позднее 25-го числа третьего месяца при реорганизации (ликвидации) организации | ВВ - за декабрь не позднее 25-го числа третьего месяца при реорганизации (ликвидации) организации | С1 - за январь не позднее 25-го числа шестого месяца | С2 - за февраль не позднее 25-го числа шестого месяца | С3 - за март не позднее 25-го числа шестого месяца | С4 - за апрель не позднее 25-го числа шестого месяца | С5 - за май не позднее 25-го числа шестого месяца | С6 - за июнь не позднее 25-го числа шестого месяца | С7 - за июль не позднее 25-го числа шестого месяца | С8 - за август не позднее 25-го числа шестого месяца | С9 - за сентябрь не позднее 25-го числа шестого месяца | С0 - за октябрь не позднее 25-го числа шестого месяца | СА - за ноябрь не позднее 25-го числа шестого месяца | СВ - за декабрь не позднее 25-го числа шестого месяца | D1 - за январь не позднее 25-го числа шестого месяца при реорганизации (ликвидации) организации | D2 - за февраль не позднее 25-го числа шестого месяца при реорганизации (ликвидации) организации | D3 - за март не позднее 25-го числа шестого месяца при реорганизации (ликвидации) организации | D4 - за апрель не позднее 25-го числа шестого месяца при реорганизации (ликвидации) организации | D5 - за май не позднее 25-го числа шестого месяца при реорганизации (ликвидации) организации | D6 - за июнь не позднее 25-го числа шестого месяца при реорганизации (ликвидации) организации | D7 - за июль не позднее 25-го числа шестого месяца при реорганизации (ликвидации) организации | D8 - за август не позднее 25-го числа шестого месяца при реорганизации (ликвидации) организации | D9 - за сентябрь не позднее 25-го числа шестого месяца при реорганизации (ликвидации) организации | D0 - за октябрь не позднее 25-го числа шестого месяца при реорганизации (ликвидации) организации | DA - за ноябрь не позднее 25-го числа шестого месяца при реорганизации (ликвидации) организации | DB - за декабрь не позднее 25-го числа шестого месяца при реорганизации (ликвидации) организации |

| Отчетный год | ОтчетГод | А | О | Типовой элемент <xs:gYear>. Год в формате ГГГГ | |

| Номер корректировки | НомКорр | А | N(3) | О | Принимает значение: 0 - первичный документ, 1 - 999 - номер корректировки для корректирующего документа |

| Налоговая декларация (код) | НДКод | А | Т(=7) | ОК | Типовой элемент <КНДТип> |

| Имя файла налоговой декларации по акцизам | ИмяФайлАкц | А | Т(1-255) | Н | Содержит имя файла (без расширения) ранее представленной налоговой декларации по акцизам, к которой представляется реестр |

| Имя файла, содержащего сведения из Реестра таможенных деклараций (полных таможенных деклараций), предусмотренных подпунктом 3 пункта 7, подпунктом 2 пункта 7.2 статьи 198 Налогового кодекса Российской Федерации | НаимРеестрТД_3.7.198 | А | Т(1-255) | О | Содержит (повторяет) имя файла (с расширением) с префиксом KO_RR198.7.3TD.2 |

| Сведения о налогоплательщике | СвНП | С | О | Состав элемента представлен в таблице 3.3 | |

| Сведения о лице, подписавшем документ | Подписант | С | О | Состав элемента представлен в таблице 3.7 | |

| Реестр таможенных деклараций (полных таможенных деклараций), предусмотренных подпунктом 3 пункта 7, подпунктом 2 пункта 7.2 статьи 198 Налогового кодекса Российской Федерации | РеестрТД_3.7.198 | С | ОМ | Состав элемента представлен в таблице 3.9 |

Таблица 3.3

Сведения о налогоплательщике (СвНП)

| Наименование элемента | Сокращенное наименование (код) элемента | Признак типа элемента | Формат элемента | Признак обязательности элемента | Дополнительная информация |

|---|---|---|---|---|---|

| Налогоплательщик - организация (представительство (филиал) иностранной организации, иное обособленное подразделение иностранной организации, осуществляющей деятельность на территории Российской Федерации) | | НПЮЛ | С | О | Состав элемента представлен в таблице 3.4 | |

| Налогоплательщик - физическое лицо, зарегистрированное в качестве индивидуального предпринимателя | НПФЛ | С | О | Состав элемента представлен в таблице 3.6 |

Таблица 3.4

Налогоплательщик - организация (представительство (филиал) иностранной организации, иное обособленное подразделение иностранной организации, осуществляющей деятельность на территории Российской Федерации) (НПЮЛ)

| Наименование элемента | Сокращенное наименование(код) элемента | Признак типа элемента | Формат элемента | Признак обязательности элемента | Дополнительная информация |

|---|---|---|---|---|---|

| Наименование организации | НаимОрг | А | Т(1-1000) | О | |

| ИНН организации | ИННЮЛ | А | Т(=10) | О | Типовой элемент <ИННЮЛТип> |

| КПП | КПП | А | Т(=9) | О | Типовой элемент <КППТип> |

| Сведения о реорганизованной (ликвидированной) организации | СвРеоргЮЛ | С | Н | Состав элемента представлен в таблице 3.5 |

Таблица 3.5

Сведения о реорганизованной (ликвидированной) организации (СвРеоргЮЛ)

| Наименование элемента | Сокращенное наименование(код) элемента | Признак типа элемента | Формат элемента | Признак обязательности элемента | Дополнительная информация |

|---|---|---|---|---|---|

| Код формы реорганизации (ликвидация) | ФормРеорг | А | Т(=1) | ОК | Принимает значение: 0 - ликвидация | 1 - преобразование | 2 - слияние | 3 - разделение | 5 - присоединение | 6 - разделение с одновременным присоединением |

| ИНН реорганизованной организации | ИННЮЛ | А | Т(=10) | НУ | Типовой элемент <ИННЮЛТип>. Элемент обязателен при <ФормРеорг> = 1 | 2 | 3 | 5 | 6 |

| КПП реорганизованной организации | КПП | А | Т(=9) | НУ | Типовой элемент <КППТип>. Элемент обязателен при <ФормРеорг> = 1 | 2 | 3 | 5 | 6 |

Таблица 3.6

Налогоплательщик - физическое лицо, зарегистрированное в качестве индивидуального предпринимателя (НПФЛ)

| Наименование элемента | Сокращенное наименование(код) элемента | Признак типа элемента | Формат элемента | Признак обязательности элемента | Дополнительная информация |

|---|---|---|---|---|---|

| ИНН физического лица, зарегистрированного в качестве индивидуального предпринимателя | ИННФЛ | А | Т(=12) | О | Типовой элемент <ИННФЛТип> |

| Фамилия, имя, отчество индивидуального предпринимателя | ФИО | С | О | Типовой элемент <ФИОТип>. Состав элемента представлен в таблице 3.10 |

Таблица 3.7

Сведения о лице, подписавшем документ (Подписант)

| Наименование элемента | Сокращенное наименование(код) элемента | Признак типа элемента | Формат элемента | Признак обязательности элемента | Дополнительная информация |

|---|---|---|---|---|---|

| Признак лица, подписавшего документ | ПрПодп | А | Т(=1) | ОК | Принимает значение: 1 - налогоплательщик | 2 - представитель налогоплательщика |

| Номер контактного телефона | Тлф | А | Т(1-20) | Н | |

| Фамилия, имя, отчество | ФИО | С | О | Типовой элемент <ФИОТип>. Состав элемента представлен в таблице 3.10 | |

| Сведения о представителе налогоплательщика | СвПред | С | НУ | Состав элемента представлен в таблице 3.8. Элемент обязателен при <ПрПодп>=2 |

Таблица 3.8

Сведения о представителе налогоплательщика (СвПред)

| Наименование элемента | Сокращенное наименование (код) элемента | Признак типа элемента | Формат элемента | Признак обязательности элемента | Дополнительная информация |

|---|---|---|---|---|---|

| Наименование документа, подтверждающего полномочия представителя налогоплательщика | НаимДок | А | Т(1-120) | О |

Таблица 3.9

Реестр таможенных деклараций (полных таможенных деклараций), предусмотренных подпунктом 3 пункта 7, подпунктом 2 пункта 7.2 статьи 198 Налогового кодекса Российской Федерации (РеестрТД_3.7.198)

| Наименование элемента | Сокращенное наименование (код) элемента | Признак типа элемента | Формат элемента | Признак обязательности элемента | Дополнительная информация |

|---|---|---|---|---|---|

| ИТОГО сумма акциза, освобожденная от уплаты в связи с представлением банковской гарантии либо без представления банковской гарантии в соответствии с пунктами 2, 2.1 и 4 статьи 184 Налогового кодекса Российской Федерации (в рублях) | ИтАкцОсвУпл | А | N(15) | О | При отсутствии данных элемент принимает значение 0 |

| ИТОГО сумма акциза, уплаченная налогоплательщиком в связи с отсутствием банковской гарантии, предусмотренной пунктами 2 и 4 статьи 184 Налогового кодекса Российской Федерации, и предъявленная к возмещению (в рублях) | ИтАкцУплВозм | А | N(15) | О | При отсутствии данных элемент принимает значение 0 |

| ИТОГО сумма акциза, уплаченная налогоплательщиком и подлежащая в соответствии со статьей 200 Налогового кодекса Российской Федерации налоговому вычету (в рублях) | ИтАкцУплВыч | А | N(15) | О | При отсутствии данных элемент принимает значение 0 |

Таблица 3.10

Фамилия, имя, отчество (ФИОТип)

| Наименование элемента | Сокращенное наименование (код) элемента | Признак типа элемента | Формат элемента | Признак обязательности элемента | Дополнительная информация |

|---|---|---|---|---|---|

| Фамилия | Фамилия | А | Т(1-60) | О | |

| Имя | Имя | А | Т(1-60) | О | |

| Отчество | Отчество | А | Т(1-60) | Н |

III. Описание файла обмена сведений из документов, подтверждающих обоснованность освобождения от уплаты акциза, и возмещения сумм акциза, уплаченных налогоплательщиком в связи с отсутствием банковской гарантии

4. Имя файла обмена должно иметь следующий вид:

R_T_A_K_O_GGGGMMDD_N, где:

R_T-префикс, принимающий значение: KO_RR198.7.3TD.2;

А_К - идентификатор получателя информации, где: А - идентификатор получателя, которому направляется файл обмена, К - идентификатор конечного получателя, для которого предназначена информация из данного файла обмена1. Каждый из идентификаторов (А и К) имеет вид для налоговых органов - четырехразрядный код налогового органа;

------------------------------

1 Передача файла от отправителя к конечному получателю (А) может осуществляться в несколько этапов через другие налоговые органы, осуществляющие передачу файла на промежуточных этапах, которые обозначаются идентификатором А. В случае передачи файла от отправителя к конечному получателю при отсутствии налоговых органов, осуществляющих передачу на промежуточных этапах, значения идентификаторов А и К совпадают.

------------------------------

О - идентификатор отправителя информации, имеет вид:

для организаций - девятнадцатиразрядный код (идентификационный номер налогоплательщика (далее - ИНН) и код причины постановки на учет (далее - КПП) организации (обособленного подразделения);

для физических лиц - двенадцатиразрядный код (ИНН физического лица, при отсутствии ИНН - последовательность из двенадцати нулей).

GGGG - год формирования передаваемого файла, ММ - месяц, DD - день;

N - идентификационный номер файла (длина - от 1 до 36 знаков, идентификационный номер файла должен обеспечивать уникальность файла).

Расширение имени файла - xml. Расширение имени файла может указываться как строчными, так и прописными буквами.

Параметры первой строки файла обмена

Первая строка XML файла должна иметь следующий вид:

<?xml version ="1.0" encoding ="windows-1251"?>

Имя файла, содержащего XML схему файла обмена, должно иметь следующий вид:

KO_RR198.7.3TD.2_1_828_01_05_02_xx, где хх- номер версии схемы.

Расширение имени файла - xsd.

XML схема файла обмена приводится отдельным файлом и размещается на сайте Федеральной налоговой службы.

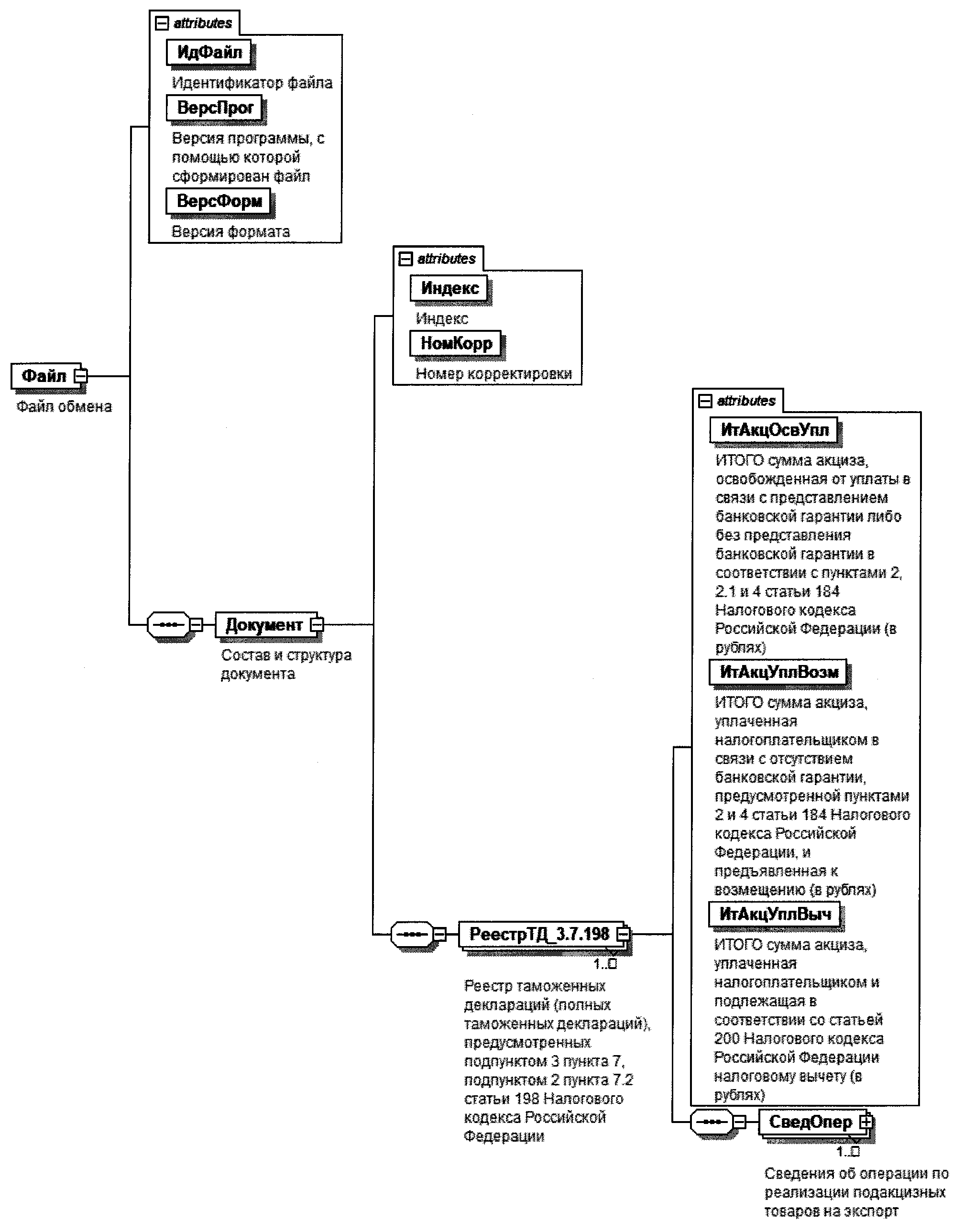

5. Логическая модель файла обмена представлена в виде диаграммы структуры файла обмена на рисунке 2 настоящего формата. Элементами логической модели файла обмена являются элементы и атрибуты XML файла. Перечень структурных элементов логической модели файла обмена и сведения о них приведены в таблицах 5.1 - 5.5 настоящего формата.

Для каждого структурного элемента логической модели файла обмена приводятся следующие сведения:

наименование элемента. Приводится полное наименование элемента1;

сокращенное наименование (код) элемента. Приводится сокращенное наименование элемента. Синтаксис сокращенного наименования должен удовлетворять спецификации XML;

признак типа элемента. Может принимать следующие значения: «С» - сложный элемент логической модели (содержит вложенные элементы), «П» - простой элемент логической модели, реализованный в виде элемента XML файла, «А» - простой элемент логической модели, реализованный в виде атрибута элемента XML файла. Простой элемент логической модели не содержит вложенные элементы;

формат элемента. Формат элемента представляется следующими условными обозначениями: Т - символьная строка; N - числовое значение (целое или дробное).

------------------------------

1 В строке таблицы могут быть описаны несколько элементов, наименования которых разделены символом «|». Такая форма записи применяется при наличии в файле обмена только одного элемента из описанных в этой строке.

------------------------------

Формат символьной строки указывается в виде T(n-k) или Т(=k), где: n - минимальное количество знаков, k - максимальное количество знаков, символ «-» - разделитель, символ «=» означает фиксированное количество знаков в строке. В случае, если минимальное количество знаков равно 0, формат имеет вид Т(0-k). В случае, если максимальное количество знаков не ограничено, формат имеет вид Т(n-).

Формат числового значения указывается в виде N(m.k), где: m - максимальное количество знаков в числе, включая знак (для отрицательного числа), целую и дробную часть числа без разделяющей десятичной точки, k - максимальное число знаков дробной части числа. Если число знаков дробной части числа равно 0 (то есть число целое), то формат числового значения имеет вид N(m).

Для простых элементов, являющихся базовыми в XML, например, элемент с типом «date», поле «Формат элемента» не заполняется. Для таких элементов в поле «Дополнительная информация» указывается тип базового элемента;

признак обязательности элемента определяет обязательность наличия элемента (совокупности наименования элемента и его значения) в файле обмена. Признак обязательности элемента может принимать следующие значения: «О» - наличие элемента в файле обмена обязательно; «Н» - наличие элемента в файле обмена необязательно, то есть элемент может отсутствовать. Если элемент принимает ограниченный перечень значений (по классификатору, кодовому словарю и тому подобному), то признак обязательности элемента дополняется символом «К». Например, «ОК». В случае, если количество реализаций элемента может быть более одной, то признак обязательности элемента дополняется символом «М». Например, «НМ» или «ОКМ».

К вышеперечисленным признакам обязательности элемента может добавляться значение «У» в случае описания в XML схеме условий, предъявляемых к элементу в файле обмена, описанных в графе «Дополнительная информация». Например, «НУ» или «ОКУ»;

дополнительная информация содержит, при необходимости, требования к элементу файла обмена, не указанные ранее. Для сложных элементов указывается ссылка на таблицу, в которой описывается состав данного элемента. Для элементов, принимающих ограниченный перечень значений из классификатора (кодового словаря и тому подобного), указывается соответствующее наименование классификатора (кодового словаря и тому подобного) или приводится перечень возможных значений. Для классификатора (кодового словаря и тому подобного) может указываться ссылка на его местонахождение. Для элементов, использующих пользовательский тип данных, указывается наименование типового элемента.

Рисунок 2. Диаграмма структуры файла обмена

Таблица 5.1

Файл обмена (Файл)

| Наименование элемента | Сокращенное наименование (код) элемента | Признак типа элемента | Формат элемента | Признак обязательности элемента | Дополнительная информация |

|---|---|---|---|---|---|

| Идентификатор файла | ИдФайл | А | Т(1-255) | ОУ | Содержит (повторяет) имя сформированного файла (без расширения) |

| Версия программы, с помощью которой сформирован файл | ВерсПрог | А | Т(1-40) | О | |

| Версия формата | ВерсФорм | А | Т(1-5) | О | Принимает значение: 5.02 |

| Состав и структура документа | Документ | С | О | Состав элемента представлен в таблице 5.2 |

Таблица 5.2

Состав и структура документа (Документ)

| Наименование элемента | Сокращенное наименование (код) элемента | Признак типа элемента | Формат элемента | Признак обязательности элемента | Дополнительная информация |

|---|---|---|---|---|---|

| Индекс | Индекс | А | Т(=7) | ОК | Типовой элемент <КНДТип>. Принимает значение: 0005124 |

| Номер корректировки | НомКорр | А | N(3) | О | Принимает значение: 0 - первичный документ, 1 - 999 - номер корректировки для корректирующего документа. Элемент повторяет значение элемента <НомКорр> из файла с префиксом KO_RR198.7.3TD |

| Реестр таможенных деклараций (полных таможенных деклараций), предусмотренных подпунктом 3 пункта 7, подпунктом 2 пункта 7.2 статьи 198 Налогового кодекса Российской Федерации | РеестрТД_3.7.198 | С | ОМ | Состав элемента представлен в таблице 5.3 |

Таблица 5.3

Реестр таможенных деклараций (полных таможенных деклараций), предусмотренных подпунктом 3 пункта 7, подпунктом 2 пункта 7.2 статьи 198 Налогового кодекса Российской Федерации (РеестрТД_3.7.198)

| Наименование элемента | Сокращенное наименование (код) элемента | Признак типа элемента | Формат элемента | Признак обязательности элемента | Дополнительная информация |

|---|---|---|---|---|---|

| ИТОГО сумма акциза, освобожденная от уплаты в связи с представлением банковской гарантии либо без представления банковской гарантии в соответствии с пунктами 2, 2.1 и 4 статьи 184 Налогового кодекса Российской Федерации (в рублях) | ИтАкцОсвУпл | А | N(15) | О | При отсутствии данных элемент принимает значение 0 |

| ИТОГО сумма акциза, уплаченная налогоплательщиком в связи с отсутствием банковской гарантии, предусмотренной пунктами 2 и 4 статьи 184 Налогового кодекса Российской Федерации, и предъявленная к возмещению (в рублях) | ИтАкцУплВозм | А | N(15) | О | При отсутствии данных элемент принимает значение 0 |

| ИТОГО сумма акциза, уплаченная налогоплательщиком и подлежащая в соответствии со статьей 200 Налогового кодекса Российской Федерации налоговому вычету (в рублях) | ИтАкцУплВыч | А | N(15) | О | При отсутствии данных элемент принимает значение 0 |

| Сведения об операции по реализации подакцизных товаров на экспорт | СведОпер | С | ОМ | Состав элемента представлен в таблице 5.4 |

Таблица 5.4

Сведения об операции по реализации подакцизных товаров на экспорт (СведОпер)

| Наименование элемента | Сокращенное наименование (код) элемента | Признак типа элемента | Формат элемента | Признак обязательности элемента | Дополнительная информация |

|---|---|---|---|---|---|

| Номер по порядку | НомПор | А | N(3) | Н | |

| Код вида подакцизного товара, реализованного на экспорт | ВидПТЭксп | А | Т(=3) | Ок | Принимает значения в соответствии с: приложением № 2 к Порядку заполнения налоговой декларации по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию1; приложением № 2 к Порядку заполнения налоговой декларации по акцизам на автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, прямогонный бензин, средние дистилляты, бензол, параксилол, ортоксилол, авиационный керосин, природный газ, автомобили легковые и мотоцикциклы2; приложением № 2 к Порядку заполнения налоговой декларации по акцизам на табак (табачные изделия), табачную продукцию, электронные системы доставки никотина и жидкости для электронных систем доставки никотина3. |

| Регистрационный номер таможенной декларации (полной таможенной декларации) | РегНомТД | А | Т(23-29) | О | |

| Размер налоговой базы | НалБаза | А | N(17.3) | О | |

| Единица измерения налоговой базы | ОКЕИ | А | Т(3-4) | ОК | Типовой элемент <ОКЕИТип>. Принимает значение в соответствии с Общероссийским классификатором единиц измерения ОК 015-94 |

| Сумма акциза, освобожденная от уплаты в связи с представлением банковской гарантии либо без представления банковской гарантии в соответствии с пунктами 2, 2.1 и 4 статьи 184 Налогового кодекса Российской Федерации (в рублях и копейках) | АкцОсвУпл | А | N(15.2) | О | При отсутствии данных элемент принимает значение 0 |

| Сумма акциза, уплаченная налогоплательщиком в связи с отсутствием банковской гарантии, предусмотренной пунктами 2 и 4 статьи 184 Налогового кодекса Российской Федерации, и предъявленная к возмещению (в рублях и копейках) | АкцУплВозм | А | N(15.2) | О | При отсутствии данных элемент принимает значение 0 |

| Сумма акциза, уплаченная налогоплательщиком и подлежащая в соответствии со статьей 200 Налогового кодекса Российской Федерации налоговому вычету (в рублях и копейках) | АкцУплВыч | А | N(15.2) | О | При отсутствии данных элемент принимает значение 0 |

| Служебная информация | СлужИнф | А | Т(1-1000) | Н |

------------------------------

1 Утвержден приказом ФНС России от 12.01.2016 № ММВ-7-3/544@ (зарегистрирован Министерством юстиции Российской Федерации 05.05.2016, регистрационный номер 42021)

2 Утвержден приказом приказ ФНС России от 12.01.2016 № ММВ-7-3/Ш (зарегистрирован Министерством юстиции Российской Федерации 05.05.2016, регистрационный номер 42021)

3 Утвержден приказом Минфина России 15.02.2018 № ММВ-7-3/95@ (зарегистрирован Министерством юстиции Российской Федерации 15.05.2018, регистрационный номер 51109)

Приложение № 4

к приказу ФНС России

от 24.07.2019 г. № ММВ-7-15/375@

Порядок представления реестра таможенных деклараций (полных таможенных деклараций), предусмотренного подпунктом 3 пункта 7, подпунктом 2 пункта 7.2 статьи 198 Налогового кодекса Российской Федерации, в электронной форме

1. Налогоплательщик представляет в налоговый орган реестр таможенных деклараций (полных таможенных деклараций), предусмотренных подпунктом 3 пункта 7, подпунктом 2 пункта 7.2 статьи 198 Налогового кодекса Российской Федерации (далее - Реестр сведений), в электронной форме по телекоммуникационным каналам связи, подписанный усиленной квалифицированной электронной подписью, в формате, предусмотренном приложением № 3 к настоящему приказу, в соответствии с пунктом 10 статьи 165 Кодекса.

2. Представление Реестр сведений в электронной форме по телекоммуникационным каналам связи допускается при обязательном использовании сертифицированных средств усиленной квалифицированной электронной подписи.

3. Участниками информационного обмена при представлении Реестров сведений в электронной форме по телекоммуникационным каналам связи являются налогоплательщики (их представители), налоговые органы и операторы электронного документооборота.

4. В процессе электронного документооборота при представлении в налоговый орган Реестра по телекоммуникационным каналам связи также используются технологические электронные документы, указанные в подпунктах 1 - 4 и 6 пункта 3 Порядка представления организациями и индивидуальными предпринимателями, а также нотариусами, занимающимися частной практикой, и адвокатами, учредившими адвокатские кабинеты, сообщений, предусмотренных пунктами 2 и 3 статьи 23 Налогового кодекса Российской Федерации, в электронном виде по телекоммуникационным каналам связи (далее - Порядок), утвержденного приказом Федеральной налоговой службы от 09.06.2011 № ММВ-7-6/362@ «Об утверждении форм и форматов сообщений, предусмотренных пунктами 2 и 3 статьи 23 Налогового кодекса Российской Федерации, а также порядка заполнения форм сообщений и порядка представления сообщений в электронном виде по телекоммуникационным каналам связи» (зарегистрирован Министерством юстиции Российской Федерации 11.07.2011, регистрационный номер 21307), с изменениями, внесенными приказами Федеральной налоговой службы от 21.11.2011 № ММВ-7-6/790@ (зарегистрирован Министерством юстиции Российской Федерации 21.12.2011, регистрационный номер 22728), от 28.10.2014 № ММВ-7-14/556@ (зарегистрирован Министерством юстиции Российской Федерации 18.11.2014, регистрационный номер 34752), от 11.08.2015 № СА-7-14/345@ (зарегистрирован Министерством юстиции Российской Федерации 27.08.2015, регистрационный номер 38704), от 19.10.2018 № ММВ-7-6/602@ (зарегистрирован Министерством юстиции Российской Федерации 11.01.2019, регистрационный номер 53294), по формам и форматам, приведенным в соответствующих приложениях к указанному Порядку.

5. Участники информационного обмена не реже одного раза в течение рабочего дня проверяют поступление Реестра сведений и технологических электронных документов.

6. Датой представления Реестра сведений в налоговый орган считается дата отправки файла Реестра сведений в электронной форме по телекоммуникационным каналам связи, зафиксированная в подтверждении даты отправки.

7. Участники информационного обмена обеспечивают хранение всех отправленных и принятых Реестров сведений и технологических электронных документов с усиленной квалифицированной электронной подписью и квалифицированных сертификатов ключей проверки электронной подписи, применявшихся для формирования усиленной квалифицированной электронной подписи в указанных Реестрах сведений и технологических электронных документах, за исключением извещения о получении.

8. Реестр сведений считается принятым налоговым органом, если налогоплательщику поступила квитанция о приеме, подписанная усиленной квалифицированной электронной подписью, позволяющей идентифицировать соответствующий налоговый орган (владельца квалифицированного сертификата ключа проверки электронной подписи).

9. При получении налогоплательщиком квитанции о приеме Реестра сведений датой получения Реестра сведений налоговым органом в электронной форме по телекоммуникационным каналам связи считается дата, указанная в квитанции о приеме.

10. Реестр сведений не считается принятым налоговым органом, если:

1) не соответствует утвержденному формату;

2) отсутствует (не соответствует) усиленная квалифицированная электронная подпись налогоплательщика;

3) направлен в налоговый орган, в компетенцию которого не входит проверка Реестров сведений (ошибочное направление).

10. Налогоплательщиком формируется Реестр сведений в электронной форме, подписывается усиленной квалифицированной электронной подписью и направляется по телекоммуникационным каналам связи в налоговый орган.

11. Налогоплательщик в течение следующего рабочего дня после отправки Реестра сведений в электронной форме по телекоммуникационным каналам связи получает:

1) подтверждение даты отправки;

2) квитанцию о приеме или уведомление об отказе в приеме, подписанное усиленной квалифицированной электронной подписью, позволяющей идентифицировать соответствующий налоговый орган (владельца квалифицированного сертификата ключа проверки электронной подписи).

При получении уведомления об отказе в приеме налогоплательщик устраняет указанные в этом уведомлении ошибки и повторяет процедуру направления Реестра сведений.

12. Налоговый орган при отсутствии оснований для отказа в приеме Реестра сведений в течение рабочего дня с даты его получения формирует квитанцию о приеме, подписывает ее усиленной квалифицированной электронной подписью и направляет налогоплательщику.

При наличии оснований для отказа в приеме Реестра налоговый орган формирует уведомление об отказе в приеме, подписывает усиленной квалифицированной электронной подписью и направляет его налогоплательщику.

13. Оператор электронного документооборота:

1) фиксирует дату направления Реестра сведений и формирует подтверждение даты отправки;

2) подписывает подтверждение даты отправки, усиленной квалифицированной электронной подписью и высылает его одновременно участникам информационного обмена. Подтверждение даты отправки направляется налоговому органу вместе с Реестром сведений в электронной форме по телекоммуникационным каналам связи.

Обзор документа

В связи с поправками к НК РФ ФНС заново утвердила форму и электронный формат реестра таможенных деклараций, порядок его заполнения и представления.

Реестр подается по ТКС вместо копий указанных деклараций, чтобы подтвердить обоснованность:

- освобождения от уплаты акциза;

- возмещения сумм акциза, уплаченных при отсутствии банковской гарантии, а также подлежащих налоговым вычетам.

Утратила силу форма реестра таможенных деклараций, транспортных, товаросопроводительных и иных документов с отметками российских таможенных органов, который подавался в вышеуказанных целях. НК РФ больше не предусматривает представления такого реестра.

Приказ вступает в силу по истечении 1 месяца со дня опубликования.

(1).jpg)