Положение Банка России от 10 января 2020 г. № 710-П "Об отдельных требованиях к финансовой устойчивости и платежеспособности страховщиков"

Настоящее Положение на основании пунктов 2, 4.1, 4.2 статьи 25 и пункта 5 статьи 26 Закона Российской Федерации от 27 ноября 1992 года № 4015-1 "Об организации страхового дела в Российской Федерации" (Ведомости Съезда народных депутатов Российской Федерации и Верховного Совета Российской Федерации, 1993, № 2, ст. 56; Собрание законодательства Российской Федерации, 1998, № 1, ст. 4; 2018, № 18, ст. 2557; 2019, № 18, ст. 2212) (далее - Закон Российской Федерации "Об организации страхового дела в Российской Федерации"), статьи 20 Федерального закона от 29 ноября 2007 года № 286-ФЗ "О взаимном страховании" (Собрание законодательства Российской Федерации, 2007, № 49, ст. 6047; 2013, № 30, ст. 4084) устанавливает:

методику определения величины собственных средств (капитала) страховой организации;

перечень разрешенных для инвестирования активов страховой организации, требования к таким активам, а также порядок инвестирования собственных средств (капитала), предусматривающий в том числе требования к структуре активов, в которые допускается размещение собственных средств (капитала) страховой организации или их части;

перечень разрешенных для инвестирования активов страховщика, требования к таким активам, а также порядок инвестирования средств страховых резервов, предусматривающий в том числе требования к структуре активов, в которые допускается размещение средств страховых резервов страховщиков или их части;

порядок расчета нормативного соотношения собственных средств (капитала) и принятых обязательств страховой организации (в том числе порядок определения показателей, используемых для расчета такого соотношения), а также его минимально допустимое значение;

пороговое значение нормативного соотношения собственных средств (капитала) и принятых обязательств страховой организации.

Глава 1. Методика определения величины собственных средств (капитала) страховой организации

1.1. Величина собственных средств (капитала) страховой организации определяется как разность между стоимостью активов и обязательств.

Для определения стоимости активов страховой организации суммируется стоимость всех ее активов, рассчитанная в соответствии с главой 3 настоящего Положения, по состоянию на расчетную дату.

Состав активов страховой организации, подлежащих суммированию, определяется исходя из активов страховой организации, аналитический учет которых осуществляется по балансовым счетам в соответствии с Положением Банка России от 2 сентября 2015 года № 486-П "О Плане счетов бухгалтерского учета в некредитных финансовых организациях и порядке его применения", зарегистрированным Министерством юстиции Российской Федерации 7 октября 2015 года № 39197, 28 декабря 2016 года № 45012, 16 апреля 2018 года № 50777, 24 мая 2019 года № 54722 (далее - Положение Банка России № 486-П), по состоянию на расчетную дату.

Для определения стоимости обязательств страховой организации суммируется стоимость всех ее обязательств, рассчитанная в соответствии с главой 4 настоящего Положения, по состоянию на расчетную дату.

В состав обязательств страховой организации, подлежащих суммированию, включаются все ее обязательства, возникшие в том числе из договоров и других сделок, вследствие причинения вреда, вследствие неосновательного обогащения, вследствие применения к страховой организации мер ответственности, а также ее налоговые обязательства по состоянию на расчетную дату.

1.2. При определении величины собственных средств страховой организации не учитываются следующие активы:

1.2.1. средства обязательного медицинского страхования, предназначенные для оплаты медицинской помощи, поступающие в страховую медицинскую организацию, в соответствии с Федеральным законом от 29 ноября 2010 года № 326-ФЗ "Об обязательном медицинском страховании в Российской Федерации" (Собрание законодательства Российской Федерации, 2010, № 49, ст. 6422; 2019, № 49, ст. 6958) (далее - Федеральный закон "Об обязательном медицинском страховании в Российской Федерации"), находящиеся на отдельном счете, определенном страховщиком во внутреннем документе, указанном в пункте 1.5 настоящего Положения, позволяющим установить, что указанные средства являются средствами целевого финансирования, за исключением средств, признаваемых в соответствии с частью 4 статьи 28 Федерального закона "Об обязательном медицинском страховании в Российской Федерации" (Собрание законодательства Российской Федерации, 2010, № 49, ст. 6422; 2016, № 1, ст. 52) собственными средствами страховой медицинской организации, в размере, не превышающем размер обязательств, указанных в подпункте 1.3.1 пункта 1.3 настоящего Положения;

1.2.2. активы, риски изменения стоимости которых в соответствии с договорами страхования жизни в полном объеме возложены на выгодоприобретателей.

1.3. При определении величины собственных средств страховой организации не учитываются следующие обязательства:

1.3.1. обязательства, возникающие в соответствии с Федеральным законом "Об обязательном медицинском страховании в Российской Федерации", в размере, не превышающем размер активов, указанных в подпункте 1.2.1 пункта 1.2 настоящего Положения;

1.3.2. обязательства по выплате выгодоприобретателю величины изменения стоимости активов, указанных в подпункте 1.2.2 пункта 1.2 настоящего Положения, но не более величины резерва опций и гарантий, сформированного в соответствии с требованиями Положения Банка России от 16 ноября 2016 года № 557-П "О правилах формирования страховых резервов по страхованию жизни", зарегистрированным Министерством юстиции Российской Федерации 29 декабря 2016 года № 45055 (далее - Положение Банка России № 557-П), в размере, не превышающем размер активов, указанных в подпункте 1.2.2 пункта 1.2 настоящего Положения;

1.3.3. обязательства, аналитический учет которых осуществляется по следующим внебалансовым счетам второго порядка в соответствии с Положением Банка России № 486-П:

ценные бумаги, принятые в обеспечение по размещенным средствам;

имущество, принятое в обеспечение по размещенным средствам, кроме ценных бумаг и драгоценных металлов;

драгоценные металлы, принятые в обеспечение по размещенным средствам;

ценные бумаги, полученные по операциям, совершаемым на возвратной основе;

основные средства и другое имущество, полученное по договорам аренды;

условные обязательства некредитного характера в части сумм, подлежащих уплате по не урегулированным на отчетную дату в претензионном или ином досудебном порядке спорам, а также по не завершенным на отчетную дату судебным разбирательствам, в которых страховая организация выступает ответчиком и решения по которым могут быть приняты лишь в последующие отчетные периоды (стоимость имущества, подлежащая отчуждению на основании предъявленных к страховой организации претензий, требований третьих лиц) в соответствии с поступившими в страховую организацию документами, в том числе от судебных и налоговых органов, и сумм по не разрешенным на отчетную дату разногласиям по уплате неустойки (пеней, штрафов) в соответствии с заключенными договорами или нормами законодательства Российской Федерации.

1.4. При определении величины собственных средств страховой организации:

1.4.1 в состав активов вместо депозитарных расписок включаются ценные бумаги, права собственности на которые удостоверяют депозитарные расписки;

1.4.2. в состав активов вместо акций и паев инвестиционных фондов, в том числе иностранных инвестиционных фондов, включаются пропорционально доле ценных бумаг страховой организации активы, в которые инвестировано имущество соответствующего фонда, в случае, если информация об указанных активах раскрывается;

1.4.3. в состав активов вместо прав требований по сделке, направленной на последующий переход от страховой организации права собственности на объект недвижимости, включается соответствующий объект недвижимости;

1.4.4. в состав обязательств страховой организации включаются пропорционально доле ценных бумаг страховой организации обязательства инвестиционного фонда по данным его отчетности, если в соответствии с подпунктом 1.4.2 настоящего пункта в состав активов страховой организации включаются активы, в которые инвестировано имущество соответствующего фонда.

1.5. Страховая организация определяет величину собственных средств (капитала) в соответствии с требованиями настоящей главы и методикой определения стоимости активов (а также стоимости обязательств в случае, если обязательство возникло в результате заключения сделки, указанной в подпункте 2.4.3 пункта 2.4 настоящего Положения, либо получения субординированного займа), установленной страховой организацией во внутреннем документе, учитывающем требования настоящего Положения, положения Международного стандарта финансовой отчетности (IFRS) 13 "Оценка справедливой стоимости", введенного в действие на территории Российской Федерации приказом Министерства финансов Российской Федерации от 28 декабря 2015 года № 217н "О введении Международных стандартов финансовой отчетности и Разъяснений Международных стандартов финансовой отчетности в действие на территории Российской Федерации и о признании утратившими силу некоторых приказов (отдельных положений приказов) Министерства финансов Российской Федерации", зарегистрированным Министерством юстиции Российской Федерации 2 февраля 2016 года № 40940, 1 августа 2016 года № 43044, с поправками, введенными в действие на территории Российской Федерации приказом Министерства финансов Российской Федерации от 27 июня 2016 года № 98н "О введении документов Международных стандартов финансовой отчетности в действие на территории Российской Федерации и о признании утратившими силу некоторых приказов Министерства финансов Российской Федерации", зарегистрированным Министерством юстиции Российской Федерации 15 июля 2016 года № 42869, и приказом Министерства финансов Российской Федерации от 11 июля 2016 года № 111н "О введении в действие и прекращении действия документов Международных стандартов финансовой отчетности на территории Российской Федерации", зарегистрированным Министерством юстиции Российской Федерации 1 августа 2016 года № 43044 (далее - Международный стандарт финансовой отчетности (IFRS) 13), в части определения справедливой стоимости, а также содержащем в том числе описание порядка выбора метода определения стоимости активов (обязательств), источников данных для определения стоимости активов (обязательств), порядка их выбора, времени, по состоянию на которое определяется стоимость активов (обязательств), порядка конвертации стоимости, выраженной в одной валюте, в стоимость, выраженную в другой валюте, порядка признания рынков активов и обязательств активными, критерии выбора способов и моделей оценки стоимости в зависимости от видов активов (обязательств), а также перечень активов (обязательств), подлежащих оценке оценщиком, и периодичность проведения такой оценки.

Глава 2. Инвестирование собственных средств (капитала) и средств страховых резервов, перечень разрешенных для инвестирования активов, требования к таким активам, в том числе требования к структуре таких активов

2.1. Собственные средства (капитал) страховой организации и средства страховых резервов страховщиков инвестируются в следующие виды активов:

2.1.1. вещи, в том числе имущество, наличные деньги и документарные ценные бумаги, за исключением вещей, изъятых из гражданского оборота;

2.1.2. имущественные права (включая безналичные денежные средства, бездокументарные ценные бумаги, цифровые права, права требования к физическим и юридическим лицам).

2.2. Активы, в которые инвестированы собственные средства (капитал) страховой организации и средства страховых резервов страховщиков должны соответствовать следующим требованиям:

2.2.1. эмитенты ценных бумаг должны быть созданы в соответствии с законодательством Российской Федерации или иностранных государств, являющихся членами Евразийского экономического союза (далее - ЕАЭС), Организации экономического сотрудничества и развития (далее - ОЭСР), Европейского союза, Китая, Индии, Бразилии, Южно-Африканской Республики;

2.2.2. вещи должны находиться (быть расположены) на территории Российской Федерации.

2.3. Расчет стоимости активов и обязательств страховщика осуществляется исходя из состава активов и обязательств, указанного в главе 1 настоящего Положения. Стоимость активов и обязательств определяется в соответствии с главами 3 и 4 настоящего Положения, за исключением случаев, предусмотренных пунктом 2.5 настоящего Положения.

2.4. Совокупная стоимость следующих активов (обязательств) не должна превышать 40 процентов (на дату заключения указанных ниже сделок - 30 процентов) стоимости активов страховщика:

2.4.1. ценных бумаг (денежных средств), полученных страховщиком по первой части договора репо, за исключением договоров репо, по которым страховщик является покупателем по первой части договора репо и которые предусматривают невозможность распоряжения приобретенными ценными бумагами, за исключением их возврата по второй части такого договора репо;

2.4.2. привлеченных кредитов и займов (в том числе совершенных путем выдачи векселей, выпуска и продажи облигаций, за исключением субординированных займов в части остаточной стоимости субординированного займа, включенной в расчет нормативного соотношения собственных средств (капитала) и принятых обязательств страховой организации), величина которых рассчитана с учетом процентов;

2.4.3. лотов производных финансовых инструментов, базисных активов производных финансовых инструментов (базисных активов производных финансовых инструментов, являющихся базисными активами производных финансовых инструментов) (если условиями производного финансового инструмента или условиями его базисного актива, которым является производный финансовый инструмент, не предусмотрен лот) (за исключением опционных договоров, по которым страховщик имеет право требовать от контрагента покупки или продажи базисного актива), а также принятых обязательств по поставке активов по сделкам, дата исполнения которых не ранее 3 рабочих дней после даты заключения сделки (за исключением сделок с недвижимостью) (далее соответственно - срочная сделка, предмет срочной сделки).

2.5. Совокупная стоимость активов (обязательств), указанных в пункте 2.4 настоящего Положения, рассчитывается:

для подпунктов 2.4.1 и 2.4.3 пункта 2.4 настоящего Положения - по справедливой стоимости в соответствии с Международным стандартом финансовой отчетности (IFRS) 13 (далее - справедливая стоимость в соответствии с МСФО 13);

для подпункта 2.4.2 пункта 2.4 настоящего Положения - на основании данных бухгалтерского учета.

2.6. Доля суммарной величины активов общества взаимного страхования, приходящаяся на каждое обязанное обществу взаимного страхования лицо, определенное в пункте 2.7 настоящего Положения, за исключением перестраховщика, указанного в пункте 2.9 настоящего Положения, от суммарной величины страховых резервов, сформированных в соответствии с Положением Банка России от 16 ноября 2016 года № 558-П "О правилах формирования страховых резервов по страхованию иному, чем страхование жизни", зарегистрированным Министерством юстиции Российской Федерации 29 декабря 2016 года № 45054 (далее - Положение Банка России № 558-П), не должна превышать коэффициент концентрации, указанный в таблице 9 приложения 2 к настоящему Положению.

2.7. Под обязанным страховщику лицом (далее - обязанное лицо) понимается юридическое или физическое лицо, Российская Федерация, субъект Российской Федерации, муниципальное образование, иностранное государство, административно-территориальное образование иностранного государства, являющееся:

лицом, обязанным по ценным бумагам, принадлежащим страховщику, или обязанным по ценным бумагам, являющимся предметом срочных сделок, стороной по которым является страховщик;

лицом, в зависимости от исполнения обязательств которым определяются денежные потоки по ценным бумагам, принадлежащим страховщику, срочным сделкам или иным договорам, стороной по которым является страховщик;

лицом, к которому у страховщика есть иные права требования;

поручителем (гарантом) за лиц, указанных в абзацах втором - четвертом настоящего пункта;

кредитной организацией, указанной в абзаце третьем подпункта 3.1.12.4 пункта 3.1 настоящего Положения.

В рамках настоящего Положения синдикаты Ллойд учитываются как одно юридическое лицо.

2.8. В рамках настоящей главы суммарная величина активов общества взаимного страхования, приходящаяся на каждое обязанное обществу взаимного страхования лицо, определяется как совокупная стоимость ценных бумаг выпущенных этим лицом и принадлежащих обществу взаимного страхования, ценных бумаг, исполнение обязательств по которым обеспечено поручительством (независимой гарантией) такого лица, прав требований к такому лицу (в том числе прав требований из договора банковского счета (вклада), прав требований по возврату ценных бумаг и денежных средств по второй части договора репо, доли перестраховщика в страховых резервах), за исключением:

доли перестраховщика в резерве заявленных, но не урегулированных убытков;

прав требований к перестраховщику по страховой выплате, включая расходы на рассмотрение заявления о наступлении страхового случая, покрываемые по договору перестрахования;

доли национальной перестраховочной компании, созданной на основании статьи 13.1 Закона Российской Федерации "Об организации страхового дела в Российской Федерации" (Ведомости Съезда народных депутатов Российской Федерации и Верховного Совета Российской Федерации, 1993, № 2, ст. 56; Собрание законодательства Российской Федерации, 1998, № 1, ст. 4; 2016, № 27, ст. 4296) (далее - национальная перестраховочная компания), в страховых резервах;

активов, обязанным обществу взаимного страхования лицом по которым является Российская Федерация;

задолженности инфраструктурной организации, информация о признании которой системно значимой инфраструктурной организацией финансового рынка размещается Банком России на официальном сайте Банка России в информационно-телекоммуникационной сети "Интернет" (далее - инфраструктурная организация), в случаях, если такая задолженность обусловлена осуществлением инфраструктурной организацией операций в рамках погашения ценных бумаг или проведения сделок с ними.

2.9. Суммарная величина активов общества взаимного страхования, приходящаяся на каждого обязанного обществу взаимного страхования перестраховщика, с которым заключены договоры перестрахования и созданного в соответствии с законодательством государства - члена ОЭСР, группа кредитного качества которого, определенная в соответствии с подпунктом 5.5.2.2 пункта 5.5 настоящего Положения, принимает значение 1-6, не должна превышать 50 процентов от суммарной величины страховых резервов общества взаимного страхования, сформированных в соответствии с Положением Банка России № 558-П.

2.10. Суммарная величина активов общества взаимного страхования, приходящаяся на всех обязанных обществу взаимного страхования перестраховщиков, с которыми заключены договоры перестрахования, не должна превышать 60 процентов от суммарной величины страховых резервов общества взаимного страхования, сформированных в соответствии с Положением Банка России № 558-П.

2.11. Стоимость всех объектов недвижимости не должна превышать 25 процентов от суммарной величины страховых резервов общества взаимного страхования, сформированных в соответствии с Положением Банка России № 558-П.

2.12. Стоимость активов общества взаимного страхования, обеспечивающих сформированные страховые резервы, определяется как произведение стоимости активов общества взаимного страхования и коэффициента, равного 70 процентам, и должна быть равна суммарной величине страховых резервов, сформированных в соответствии с Положением Банка России № 558-П.

Глава 3. Расчет стоимости активов страховой организации

3.1. Стоимость следующих активов страховой организации, соответствующих хотя бы одному из следующих критериев, признается равной нулю:

3.1.1. акций и паев инвестиционных фондов в случае, если информация об активах, в которые инвестировано имущество инвестиционного фонда, не раскрывается, кроме акций и паев инвестиционных фондов, одновременно удовлетворяющих следующим условиям:

акции и паи инвестиционного фонда могут приобретаться неограниченным кругом лиц;

доля ценных бумаг одного юридического лица в таком инвестиционном фонде не превышает 10 процентов стоимости активов инвестиционного фонда исходя из требований, предъявляемых к деятельности инвестиционного фонда, или документов, регулирующих инвестиционную деятельность инвестиционного фонда (в том числе инвестиционной декларации, проспекта эмиссии, правил доверительного управления);

3.1.2. акций, товаров, а также акций и паев иностранных инвестиционных фондов, за исключением:

допущенных к организованным торгам (или в отношении указанных ценных бумаг начата процедура листинга) с включением их в котировальный список первого (высшего) уровня хотя бы одним организатором торговли на рынке ценных бумаг в Российской Федерации или в перечень листов (списков), рынков, сегментов иностранных бирж, установленный Положением Банка России от 24 февраля 2016 года № 534-П "О допуске ценных бумаг к организованным торгам", зарегистрированным Министерством юстиции Российской Федерации 28 апреля 2016 года № 41964, 24 января 2017 года № 45369, 23 июня 2017 года № 47128, 25 июня 2018 год № 51420, 22 июля 2019 года № 55339, при включении в которые ценные бумаги могут включаться в первый (высший) котировальный список российских бирж;

допущенных к организованным торгам (или включенных в котировальные списки) на биржах Российской Федерации или биржах, расположенных в иностранных государствах, являющихся членами ЕАЭС, ОЭСР, Европейского союза, Китае, Индии, Бразилии, Южно-Африканской Республике и включенных в перечень иностранных бирж, предусмотренный пунктом 4 статьи 51.1 Федерального закона от 22 апреля 1996 года № 39-ФЗ "О рынке ценных бумаг" (Собрание законодательства Российской Федерации, 1996, № 17, ст. 1918; 2002, № 52, ст. 5141; 2018, № 53, ст. 8440) (далее - Федеральный закон "О рынке ценных бумаг");

3.1.3. акций российского или иностранного эмитента, в уставном капитале которого доля участия страховой организации превышает 10 процентов;

3.1.4. акций российского или иностранного эмитента, являющегося основным по отношению к страховой организации;

3.1.5. доли, иного участия в уставном капитале юридических лиц, не являющихся акционерными обществами (доли, иного участия в уставных капиталах иностранных организаций);

3.1.6. инвестиционных паев интервальных паевых инвестиционных фондов, за исключением фондов, правилами доверительного управления которых предусмотрена возможность погашения инвестиционных паев в течение года и которые размещают на официальном сайте управляющей компании в информационно-телекоммуникационной сети "Интернет" на ежедневной основе по состоянию на предыдущий рабочий день справки о стоимости чистых активов фонда, которые являются доступными на указанном сайте не менее трех месяцев с даты их опубликования;

3.1.7. инвестиционных паев закрытых паевых инвестиционных фондов;

3.1.8. облигаций, за исключением облигаций, кредитный рейтинг выпуска которых, а в случае его отсутствия кредитный рейтинг эмитента либо кредитный рейтинг поручителя (гаранта) по которым не ниже уровня, установленного Советом директоров Банка России в соответствии с пунктом 17.5 статьи 18 Федерального закона от 10 июля 2002 года № 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" (Собрание законодательства Российской Федерации, 2002, № 28, ст. 2790; 2019, № 31, ст. 4430) (далее соответственно - уровень, установленный Советом директоров Банка России, облигации с кредитным рейтингом). Под поручительством (независимой гарантией) по активам страховой организации понимается поручительство (независимая гарантия), соответствующее (соответствующая) следующим требованиям:

поручительство (независимая гарантия) дано (дана) на сумму обязательства в полном объеме (в том числе с учетом процентов и купонов) или гарантия является государственной, выданной в соответствии с бюджетным законодательством Российской Федерации и обеспечивающей исполнение обязательств на сумму их номинальной стоимости;

независимая гарантия не допускает ее отзыв;

срок действия поручительства (независимой гарантии) превышает срок погашения обязательства не менее чем на 60 рабочих дней;

срок исполнения поручителем (гарантом) своих обязательств перед бенефициаром не превышает 30 рабочих дней со дня получения требования об исполнении договора поручительства (о выплате суммы гарантии);

3.1.9. субординированных депозитов, займов (кроме субординированных облигационных займов, которые выпущены в соответствии со статьей 25.1 Федерального закона "О банках и банковской деятельности" (в редакции Федерального закона от 3 февраля 1996 года № 17-ФЗ) (Ведомости Съезда народных депутатов РСФСР и Верховного Совета РСФСР, 1990, № 27, ст. 357; Собрание законодательства Российской Федерации, 1996, № 6, ст. 492; 2014, № 52, ст. 7543; 2018, № 53, ст. 8440), конвертируются в обыкновенные акции, попадающие под исключение, предусмотренное в подпункте 3.1.2 настоящего пункта, и кредитный рейтинг выпуска которых, а в случае его отсутствия кредитный рейтинг эмитента либо кредитный рейтинг поручителя (гаранта), выдавшего поручительство (независимую гарантию), соответствующее (соответствующую) требованиям, указанным в подпункте 3.1.8 настоящего пункта, которых не ниже уровня, установленного Советом директоров Банка России);

3.1.10. ипотечных сертификатов участия;

3.1.11. векселей;

3.1.12. прав требований, за исключением:

3.1.12.1. прав требований по денежному обязательству, должник либо поручитель (гарант), выдавший поручительство (независимую гарантию), соответствующее (соответствующую) требованиям, указанным в подпункте 3.1.8 настоящего пункта, по которому имеет кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России;

3.1.12.2. прав требований к инфраструктурным организациям в случаях, если такая задолженность обусловлена осуществлением инфраструктурной организацией операций в рамках погашения ценных бумаг или проведения сделок с ними;

3.1.12.3. прав требований к лицу, которому присвоен статус центрального депозитария в соответствии со статьей 22 Федерального закона от 7 декабря 2011 года № 414-ФЗ "О центральном депозитарии" (Собрание законодательства Российской Федерации, 2011, № 50, ст. 7356; 2013, № 30, ст. 4084), а также лицу, осуществляющему функции центрального контрагента;

3.1.12.4. прав требований по денежному обязательству к брокеру, не являющемуся кредитной организацией, из договора о брокерском обслуживании, отвечающего следующим требованиям:

указанный договор не предусматривает право брокера использовать денежные средства страховой организации в своих интересах;

полученные по указанному договору средства страховой организации учитываются на специальном счете, отдельном от счета, на котором находятся денежные средства иных клиентов брокера, открытом в кредитной организации, имеющей кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России;

3.1.12.5. прав требований к депозитарию, имеющему лицензию на осуществление деятельности специализированного депозитария инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов, по выплатам по ценным бумагам со сроком исполнения, не превышающим срок, установленный пунктом 4 статьи 8.7 Федерального закона "О рынке ценных бумаг" (Собрание законодательства Российской Федерации, 1996, № 17, ст. 1918; 2012, № 53, ст. 7607; 2018, № 53, ст. 8440);

3.1.12.6. прав требований по договору репо, если контрагент по договору репо либо поручитель (гарант) по договору репо, выдавший поручительство (независимую гарантию), соответствующее (соответствующую) требованиям, указанным в подпункте 3.1.8 настоящего пункта, имеет кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России, или предметом договора репо являются акции, попадающие под исключение, предусмотренное подпунктом 3.1.2 настоящего пункта, или облигации с кредитным рейтингом;

3.1.12.7. прав требований по обязательствам страховых агентов и страховых (перестраховочных) брокеров по перечислению страховых премий (страховых взносов) по договорам страхования, если по условиям договора страховой организации с таким агентом (брокером) страховая премия (страховые взносы) подлежит (подлежат) перечислению страховой организации в течение предельного срока, определенного по таблице 10 приложения 2 к настоящему Положению;

3.1.12.8. прав требований по обязательствам страхователей, сострахователей, перестрахователей (ретроцедентов) по уплате страховой премии (страховых взносов), в том числе по доначислению страховых премий по заключенным договорам, о которых на отчетную дату страховая организация не имела достоверных данных в связи с более поздним получением первичных учетных документов;

3.1.12.9. прав требований по обязательствам страхователя - физического лица по возврату займа, полученного при осуществлении страхования объектов личного страхования, предусмотренного пунктом 1 статьи 4 Закона Российской Федерации "Об организации страхового дела в Российской Федерации" (Ведомости Съезда народных депутатов Российской Федерации и Верховного Совета Российской Федерации, 1993, № 2, ст. 56; Собрание законодательства Российской Федерации, 1998, № 1, ст. 4; 2013, № 52, ст. 6975), при одновременном выполнении следующих условий:

заем выдается в пределах страхового резерва, сформированного по договору страхования в соответствии с Положением Банка России № 557-П;

договор страхования заключен на срок не менее пяти лет;

в договоре страхования содержится условие об уменьшении страховой выплаты на величину займа, если к моменту осуществления страховой выплаты предоставленный заем не возвращен в полном объеме;

3.1.12.10. прав требований к перестраховщику (ретроцессионеру), являющемуся резидентом Российской Федерации, по страховой выплате, включая расходы на рассмотрение заявления о наступлении страхового случая, покрываемые по договору перестрахования (ретроцессии);

3.1.12.11. прав требований к страховой организации:

расчеты по которым осуществляются в рамках соглашения о прямом возмещении убытков, предусмотренного статьей 26.1 Федерального закона от 25 апреля 2002 года № 40-ФЗ "Об обязательном страховании гражданской ответственности владельцев транспортных средств" (Собрание законодательства Российской Федерации, 2002, № 18, ст. 1720; 2007, № 49, ст. 6067; 2017, № 14, ст. 2008) (далее - Федеральный закон "Об обязательном страховании гражданской ответственности владельцев транспортных средств"), соглашения о перестраховочном пуле, предусмотренного статьей 24 Федерального закона от 14 июня 2012 года № 67-ФЗ "Об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров и о порядке возмещения такого вреда, причиненного при перевозках пассажиров метрополитеном" (Собрание законодательства Российской Федерации, 2012, № 25, ст. 3257; 2017, № 31, ст. 4826) (далее - Федеральный закон "Об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров и о порядке возмещения такого вреда, причиненного при перевозках пассажиров метрополитеном"), соглашения о перестраховочном пуле, предусмотренного статьей 23 Федерального закона от 27 июля 2010 года № 225-ФЗ "Об обязательном страховании гражданской ответственности владельца опасного объекта за причинение вреда в результате аварии на опасном объекте" (Собрание законодательства Российской Федерации, 2010, № 31, ст. 4194) (далее - Федеральный закон "Об обязательном страховании гражданской ответственности владельца опасного объекта за причинение вреда в результате аварии на опасном объекте");

которые регламентированы правилами профессиональной деятельности профессионального объединения страховщиков, созданного в соответствии с Федеральным законом "Об обязательном страховании гражданской ответственности владельцев транспортных средств" (Собрание законодательства Российской Федерации, 2002, № 18, ст. 1720; 2019, № 49, ст. 6967) (далее - профессиональное объединение страховщиков), разработанными в соответствии со статьей 26 Федерального закона "Об обязательном страховании гражданской ответственности владельцев транспортных средств" (Собрание законодательства Российской Федерации, 2002, № 18, ст. 1720; 2019, № 18, ст. 2212), направленными на урегулирование отношений, возникающих при реализации страховщиком - членом профессионального объединения страховщиков перешедшего к нему права требования, которое страхователь (выгодоприобретатель) имел к лицу, ответственному за убытки, возмещенные в результате страхования;

которые основаны на суброгации или регрессе и признаны судом, если с момента вступления в силу решения суда прошло не более 10 рабочих дней;

3.1.12.12. прав требований по возврату излишне уплаченных (взысканных) страховых взносов по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний в случае, если законодательством Российской Федерации об обязательном социальном страховании предусмотрена возможность их возврата в денежной форме;

3.1.12.13. прав требований по срочной сделке;

3.1.12.14. прав требований, возникших в связи с авансовыми платежами страховой организации по договорам перестрахования (ретроцессии), заключенным с перестраховщиком (ретроцессионером), созданным в соответствии с Законом Российской Федерации "Об организации страхового дела в Российской Федерации" (Ведомости Съезда народных депутатов Российской Федерации и Верховного Совета Российской Федерации, 1993, № 2, ст. 56; Собрание законодательства Российской Федерации, 1998, № 1, ст. 4; 2019, № 49, ст. 6953), если срок начала действия страхования по основному договору не наступил;

3.1.12.15. прав требований, возникших в связи с авансовыми платежами страховой организации по договорам перестрахования (ретроцессии), заключенным с перестраховщиком, созданным в соответствии с законодательством иностранного государства, при одновременном выполнении следующих условий:

срок начала действия страхования по основному договору не наступил;

перестраховщик имеет кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России;

3.1.12.16. долей перестраховщика (ретроцессионера) в страховых резервах при выполнении одного из следующих условий:

указанные страховые резервы сформированы по договорам страхования гражданско-правовой ответственности за убытки и вред, причиненные радиационным воздействием, при осуществлении указанным перестраховщиком перестрахования в составе пулов по страхованию ядерных рисков, при условии солидарной ответственности участников пула, принимающих такие риски;

перестраховщик является резидентом Российской Федерации;

кредитный рейтинг перестраховщика не ниже уровня, установленного Советом директоров Банка России;

3.1.13. прав требований по уплате просроченной задолженности;

3.1.14. прав требований, в том числе по ценным бумагам, к лицу, которое удовлетворяет одному из следующих критериев:

лицо имеет не исполненное в срок и в полном объеме обязательство перед владельцами ценных бумаг, выпущенных (выданных) таким лицом;

у лица отозвана (аннулирована) лицензия на осуществление банковских операций либо отозвана (аннулирована) лицензия на осуществление деятельности на финансовом рынке, если такой вид деятельности является основным видом деятельности такого лица, отраженным в едином государственном реестре юридических лиц, либо сведения о лице исключены из реестра некредитных финансовых организаций, ведение которого осуществляется Банком России;

в отношении лица введена процедура банкротства в соответствии с законодательством Российской Федерации о несостоятельности (банкротстве);

лицо имеет не исполненное в срок и в полном объеме обязательство по договору поручительства (независимой гарантии), которым обеспечивается исполнение обязательств по ценным бумагам;

3.1.15. прав требований по денежному обязательству из договора банковского счета (вклада), если такая страховая организация в соответствии с пунктом 1 статьи 26.2 Закона Российской Федерации "Об организации страхового дела в Российской Федерации" (Ведомости Съезда народных депутатов Российской Федерации и Верховного Совета Российской Федерации, 1993, № 2, ст. 56; Собрание законодательства Российской Федерации, 1998, № 1, ст. 4; 2013, № 30, ст. 4067; 2018, № 1, ст. 66) должна учитывать и (или) хранить в специализированном депозитарии ценные бумаги, принимаемые для покрытия собственных средств (капитала) и страховых резервов страховой организации, и не обеспечила на расчетную дату получение специализированным депозитарием копии первичных документов, подтверждающих величину этих прав требований;

3.1.16. внесенных страховой организацией платежей в соответствии с договором, заключенным в целях оказания застрахованным лицам медицинских услуг в рамках договоров страхования, кроме авансовых платежей медицинским организациям или учреждениям санаторно-курортного профиля, содержащимся в перечне санаторно-курортных учреждений (государственной, муниципальной и частной систем здравоохранения), в которые предоставляются при наличии медицинских показаний путевки на санаторно-курортное лечение, осуществляемое в целях профилактики основных заболеваний граждан, имеющих право на получение государственной социальной помощи, утвержденном приказом Министерства труда и социальной защиты Российской Федерации № 301н, Министерства здравоохранения Российской Федерации № 449н от 10 июля 2013 года, зарегистрированным Министерством юстиции Российской Федерации 5 августа 2013 года № 29269 (далее - Перечень санаторно-курортных учреждений);

3.1.17. внесенных страховой организацией авансовых платежей по налогам, задолженности бюджетов по налогам и сборам в случае, если не предусмотрена возможность их возврата в денежной форме;

3.1.18. отложенных налоговых активов;

3.1.19. вещей, в том числе наличных денег в кассе, кроме недвижимого имущества, указанного в пункте 3.6 настоящего Положения, и товаров, подпадающих под исключение, предусмотренное в подпункте 3.1.2 настоящего пункта;

3.1.20. прав пользования по договору аренды, признаваемых в соответствии с Положением Банка России от 22 марта 2018 года № 635-П "О порядке отражения на счетах бухгалтерского учета договоров аренды некредитными финансовыми организациями", зарегистрированным Министерством юстиции Российской Федерации 16 апреля 2018 года № 50781, 3 декабря 2018 года № 52844, 25 ноября 2019 года № 56612 (далее - Положение Банка России № 635-П);

3.1.21. активов, относимых к категории нематериальные активы в соответствии с данными бухгалтерского учета;

3.1.22. отложенных аквизиционных расходов;

3.1.23. активов, на которые наложен арест, иное обременение или обеспечительные меры, препятствующие отчуждению имущества;

3.1.24. иностранных финансовых инструментов, не квалифицированных в качестве ценных бумаг в соответствии с Указанием Банка России от 3 октября 2017 года № 4561-У "О порядке квалификации иностранных финансовых инструментов в качестве ценных бумаг", зарегистрированным Министерством юстиции Российской Федерации 3 апреля 2018 года № 50596, 9 октября 2018 года № 52367.

3.2. Стоимость банковских вкладов (депозитов), условиями которых предусмотрен возврат вклада в срок не более 5 дней с даты предъявления требования, определяется в размере суммы вклада и процентного дохода, который будет получен при таком возврате вклада в соответствии с договором банковского вклада (депозита).

3.3. Стоимость опционного договора, по которому страховщик имеет право требовать от контрагента покупки или продажи базисного актива, принимается равной нулю.

Стоимость иной срочной сделки принимается равной отрицательному значению суммарной стоимости предметов срочной сделки, определенной по справедливой стоимости в соответствии с МСФО 13 и внутренним документом, указанным в пункте 1.5 настоящего Положения.

Срочные сделки, по которым осуществляется клиринг, учитываются в объеме открытой позиции, скорректированной по результатам клиринга.

Положения настоящего пункта не распространяются на срочные сделки при одновременном выполнении следующих условий:

контрагент либо поручитель (гарант) по срочной сделке, выдавший поручительство (независимую гарантию), соответствующее (соответствующую) требованиям, указанным в подпункте 3.1.8 пункта 3.1 настоящего Положения, имеет кредитный рейтинг не ниже уровня, установленного Советом директоров Банка России, либо контрагент является центральным контрагентом;

предметом срочной сделки являются:

акции, товары, а также акции и паи иностранных инвестиционных фондов, попадающие под исключение, предусмотренное в подпункте 3.1.2 пункта 3.1 настоящего Положения;

облигации с кредитным рейтингом;

процентные ставки;

уровень инфляции;

курс валют;

индекс, рассчитываемый исходя из изменения величины (стоимости) активов, перечисленных выше;

наступление обстоятельства, свидетельствующего об исполнении и (или) о неисполнении (ненадлежащем исполнении) обязательств третьими лицами, имеющими кредитный рейтинг не ниже уровня, установленного решением Совета директоров Банка России.

3.4. Стоимость активов, указанных в подпунктах 3.1.12.7, 3.1.12.10, 3.1.12.11, 3.1.12.12 пункта 3.1 настоящего Положения, а также стоимость активов в части исключений, указанных в подпунктах 3.1.16 и 3.1.17 пункта 3.1 настоящего Положения, принимается равной их стоимости по данным бухгалтерского учета страховой организации без учета резерва под обесценение.

3.5. Стоимость объекта недвижимости в случае, когда стоимость прав требований страховой организации по сделке, указанной в подпункте 1.4.3 пункта 1.4 настоящего Положения, меньше стоимости такого объекта недвижимости, признается равной стоимости прав требований страховой организации по сделке, указанной в подпункте 1.4.3 пункта 1.4 настоящего Положения, рассчитанной по данным бухгалтерского учета.

3.6. Стоимость введенных в эксплуатацию помещений, зданий, земельных участков (прав аренды на земельные участки) на которых расположены указанные здания, единые недвижимые комплексы, включающие здания, право собственности страховой организации на которые должно быть зарегистрировано в соответствии с законодательством Российской Федерации о регистрации прав на недвижимое имущество и сделок с ним, определяется на основании отчета об оценке рыночной стоимости объекта недвижимости (прав аренды на земельные участки), составленного в соответствии с требованиями Федерального закона от 29 июля 1998 года № 135-ФЗ "Об оценочной деятельности в Российской Федерации" (Собрание законодательства Российской Федерации, 1998, № 31, ст. 3813; 2018, № 49, ст. 7523) (далее соответственно - Федеральный закон "Об оценочной деятельности в Российской Федерации", отчет оценщика).

3.7. Стоимость облигаций, выплаты (часть выплат) по которым установлены в виде формулы с переменными и (или) зависят от изменения стоимости активов (за исключением акций, товаров, акций и паев иностранных инвестиционных фондов, попадающих под исключение, предусмотренное в подпункте 3.1.2 пункта 3.1 настоящего Положения, облигаций с кредитным рейтингом, процентных ставок, уровня инфляции, курсов валют или индексов, рассчитываемых исходя из изменения их величины (стоимости) или исполнения обязательств третьими лицами (кроме третьих лиц, имеющих кредитный рейтинг не ниже уровня, установленного решением Совета директоров Банка России), за исключением субординированных облигационных займов, указанных в подпункте 3.1.9 пункта 3.1 настоящего Положения, определяется как минимально возможная сумма, которая может быть выплачена по такой облигации в соответствии с условиями ее эмиссии.

3.8. Стоимость долей перестраховщиков (ретроцессионеров) в страховых резервах по страхованию иному, чем страхование жизни, и страховых резервах (обязательствах) по страхованию жизни рассчитывается в соответствии с Положением Банка России № 558-П и Положением Банка России № 557-П.

3.9. Стоимость активов, указанных в подпунктах 3.1.12.14 и 3.1.12.15 пункта 3.1 настоящего Положения, определяется как наименьшее из следующих значений:

стоимость актива по данным бухгалтерского учета страховой организации без учета резерва под обесценение;

размер обязательств страховой организации по основному договору.

3.10. Стоимость активов, указанных в подпункте 3.1.12.8 пункта 3.1 настоящего Положения, определяется как стоимость актива по данным бухгалтерского учета страховой организации без учета резерва под обесценение, но не более размера сформированного в соответствии с Положением Банка России № 558-П, Положением Банка России № 557-П резерва незаработанной премии или математического резерва по каждому договору соответственно.

3.11. Стоимость активов, не определенная в соответствии с пунктами 3.1-3.10 настоящего Положения, определяется по справедливой стоимости в соответствии с МСФО 13 и внутренним документом, указанным в пункте 1.5 настоящего Положения.

Методы, используемые для определения стоимости активов в соответствии с настоящим пунктом, должны соответствовать методам, применяемым для определения стоимости активов для целей бухгалтерского учета в случае, если в бухгалтерском учете для оценки стоимости этих активов используется справедливая стоимость.

3.12. Стоимость активов, в том числе определенная на основании отчета оценщика, определяется без учета налогов, которые уплачиваются в соответствии с Налоговым кодексом Российской Федерации (Собрание законодательства Российской Федерации, 1998, № 31, ст. 3854; 2019, № 48, ст. 6740) или законодательством иностранного государства.

3.13. Определение стоимости актива на основании отчета оценщика в значении больше нуля допускается при условии, что:

для целей определения стоимости такого актива заключен договор о проведении оценки, стороной которого является юридическое лицо, с которым страховой организацией не заключены иные договоры, помимо договоров на осуществление оценки, и которое на дату оценки заключало договоры на проведение оценки объектов недвижимости ежегодно в течение последних 10 лет и выручка которого за предыдущий календарный год от договоров на проведение оценки составляет не менее 100 миллионов рублей;

оценка осуществлена оценщиком, в отношении которого на дату составления отчета со стороны саморегулируемой организации оценщиков не применялись в течение 2 лет в количестве двух и более раз меры дисциплинарного воздействия, предусмотренные Федеральным законом "Об оценочной деятельности в Российской Федерации", внутренними документами саморегулируемых организаций оценщиков, и стаж осуществления оценочной деятельности которого составляет не менее 3 лет;

дата определения стоимости недвижимого имущества не ранее одного года до даты, по состоянию на которую определяется стоимость активов;

дата определения стоимости объекта оценки иного имущества, исключая недвижимое, не ранее 3 месяцев до даты, по состоянию на которую определяется стоимость активов;

стоимость актива определяется на основании доступного на момент ее определения отчета оценщика с датой определения стоимости объекта оценки, наиболее близкой к дате определения стоимости актива.

Глава 4. Расчет стоимости обязательств страховой организации

4.1. Стоимость обязательств страховой организации рассчитывается на основании данных бухгалтерского учета страховой организации по состоянию на расчетную дату, за исключением случаев, предусмотренных пунктами 4.2-4.6 настоящего Положения.

4.2. Признаваемая в соответствии с Положением Банка России № 635-П стоимость обязательства страховой организации по договору аренды определяется в размере превышения суммы указанного обязательства страховой организации над стоимостью актива страховой организации в форме права пользования по указанному договору аренды.

4.3. Стоимость обязательств страховой организации должна включать обязательства страховой организации из договоров страхования в размере сформированных страховой организацией в соответствии с Положением Банка России № 557-П и Положением Банка России № 558-П страховых резервов, при этом резерв незаработанной премии должен учитываться только в его базовой части.

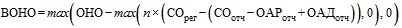

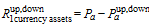

4.4. Величина отложенного налогового обязательства (ВОНО) определяется по формуле:

,

,

где:

ОНО - величина отложенного налогового обязательства по данным бухгалтерского учета;

- обязательства страховой организации из договоров страхования в размере сформированных страховой организацией в соответствии с Положением Банка России № 557-П и Положением Банка России № 558-П страховых резервов, уменьшенные на величину долей перестраховщиков (ретроцессионеров) в страховых резервах, рассчитанных в соответствии с требованиями Положения Банка России № 557-П и Положения Банка России № 558-П;

- обязательства страховой организации из договоров страхования в размере сформированных страховой организацией в соответствии с Положением Банка России № 557-П и Положением Банка России № 558-П страховых резервов, уменьшенные на величину долей перестраховщиков (ретроцессионеров) в страховых резервах, рассчитанных в соответствии с требованиями Положения Банка России № 557-П и Положения Банка России № 558-П;

- сумма оценок резервов по страхованию иному, чем страхование жизни, с учетом оценок будущих поступлений по суброгации, регрессным требованиям, доходов от реализации годных остатков, резервов по страхованию жизни, обязательств по договорам, классифицированным как инвестиционные, по данным бухгалтерского учета, уменьшенная на величину долей перестраховщиков (ретроцессионеров) в страховых резервах по данным бухгалтерского учета;

- сумма оценок резервов по страхованию иному, чем страхование жизни, с учетом оценок будущих поступлений по суброгации, регрессным требованиям, доходов от реализации годных остатков, резервов по страхованию жизни, обязательств по договорам, классифицированным как инвестиционные, по данным бухгалтерского учета, уменьшенная на величину долей перестраховщиков (ретроцессионеров) в страховых резервах по данным бухгалтерского учета;

- величина отложенных аквизиционных расходов по данным бухгалтерского учета;

- величина отложенных аквизиционных расходов по данным бухгалтерского учета;

- величина отложенных аквизиционных доходов по данным бухгалтерского учета;

- величина отложенных аквизиционных доходов по данным бухгалтерского учета;

n - налоговая ставка по налогу на прибыль, установленная абзацем первым пункта 1 статьи 284 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, № 32, ст. 3340; 2019, № 39, ст. 5375).

4.5. Суммарная стоимость обязательств некредитного характера, в том числе по выданным страховой организацией поручительствам и независимым гарантиям, аналитический учет которых осуществляется по внебалансовым счетам второго порядка в соответствии с Положением Банка России № 486-П, определяется в размере ответственности (предела обязательств) страховой организации.

4.6. Стоимость обязательств, возникших в результате заключения страховщиком срочных сделок, одновременно соответствующих условиям, предусмотренным абзацами четвертым - тринадцатым пункта 3.3 настоящего Положения, определяется как справедливая стоимость в соответствии с МСФО 13 и внутренним документом, указанным в пункте 1.5 настоящего Положения.

В остальных случаях стоимость обязательств, возникших в результате заключения страховщиком срочных сделок, принимается равной значению суммарной справедливой стоимости в соответствии с МСФО 13 предметов срочной сделки, определенной с использованием внутреннего документа, указанного в пункте 1.5 настоящего Положения.

Глава 5. Расчет нормативного соотношения собственных средств (капитала) и принятых обязательств

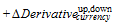

5.1. Нормативное соотношение собственных средств (капитала) и принятых обязательств страховой организации (далее - нормативное соотношение) рассчитывается по формуле:

,

,

где:

НС - нормативное соотношение;

К - величина собственных средств (капитала), определяемая в соответствии с главой 1 настоящего Положения;

СЗ - остаточная стоимость полученных страховой организацией субординированных займов, определяемая в соответствии с требованиями пункта 5.2 настоящего Положения;

МРУК - минимальный размер уставного капитала страховой организации, определенный в соответствии с пунктом 3 статьи 25 Закона Российской Федерации "Об организации страхового дела в Российской Федерации";

НРМП - нормативный размер маржи платежеспособности, определяемый в соответствии с пунктом 5.3 настоящего Положения;

РК - величина оценки влияния рисков на собственные средства (капитал), определяемая в соответствии с пунктами 5.4 и 5.5 настоящего Положения.

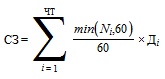

5.2. Остаточная стоимость полученных страховой организацией субординированных займов определяется по формуле:

,

,

где:

ЧТ - число непогашенных траншей субординированных займов, полученных страховой организацией;

- непогашенная номинальная стоимость (сумма) i-го транша субординированного займа;

- непогашенная номинальная стоимость (сумма) i-го транша субординированного займа;

- количество полных месяцев до даты погашения i-го транша субординированного займа (0 - в течение первых трех месяцев с даты привлечения).

- количество полных месяцев до даты погашения i-го транша субординированного займа (0 - в течение первых трех месяцев с даты привлечения).

Страховая организация определяет подлежащие учету при расчете нормативного соотношения полученные ею субординированные займы и величину, в которой соответствующий субординированный заем подлежит учету во внутреннем документе, указанном в пункте 1.5 настоящего Положения.

5.3. Показатель НРМП представляет собой расчетную величину, определяемую путем суммирования рассчитанных в соответствии с настоящей главой нормативных размеров маржи платежеспособности по страхованию жизни, по страхованию иному, чем страхование жизни.

5.3.1. Нормативный размер маржи платежеспособности страховой организации по страхованию жизни равен произведению 5 процентов от суммы страховых резервов по страхованию жизни, сформированных на расчетную дату, на поправочный коэффициент (Кж).

Поправочный коэффициент (Кж) определяется как отношение суммы страховых резервов по страхованию жизни, сформированных страховой организацией на расчетную дату, за минусом долей перестраховщиков (ретроцессионеров) в таких страховых резервах к совокупной величине указанных страховых резервов.

В случае если поправочный коэффициент (Кж) меньше 0,85, в целях расчета он принимается равным 0,85.

5.3.2. Нормативный размер маржи платежеспособности страховой организации по страхованию иному, чем страхование жизни, равен наибольшему из следующих двух показателей.

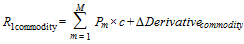

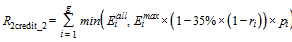

5.3.2.1. Первый показатель  рассчитывается по формуле:

рассчитывается по формуле:

,

,

где:

i - номер учетной группы в соответствии с Положением Банка России № 558-П;

- первый показатель по учетной группе i, рассчитанный на основе имеющихся данных за 12 месяцев, предшествующих расчетной дате, по договорам, отнесенным в соответствии с Положением Банка России № 558-П к учетной группе i, равный 16 процентам от суммы страховых премий (взносов), начисленных по договорам страхования (кроме договоров, обязательства по которым переданы в составе переданного страхового портфеля), сострахования, перестрахования (ретроцессии) (далее - договоры страхования, сострахования, перестрахования (ретроцессии), в том числе по договорам, обязательства по которым получены в составе принятого страхового портфеля, уменьшенных на сумму отчислений от страховых премий (взносов) по договорам страхования, сострахования, осуществленных страховой организацией в соответствии со страховым законодательством Российской Федерации и правилами и стандартами профессиональных объединений, союзов, ассоциаций страховых организаций, к полномочиям которых относится аккумулирование производимых страховыми организациями отчислений от страховых премий;

- первый показатель по учетной группе i, рассчитанный на основе имеющихся данных за 12 месяцев, предшествующих расчетной дате, по договорам, отнесенным в соответствии с Положением Банка России № 558-П к учетной группе i, равный 16 процентам от суммы страховых премий (взносов), начисленных по договорам страхования (кроме договоров, обязательства по которым переданы в составе переданного страхового портфеля), сострахования, перестрахования (ретроцессии) (далее - договоры страхования, сострахования, перестрахования (ретроцессии), в том числе по договорам, обязательства по которым получены в составе принятого страхового портфеля, уменьшенных на сумму отчислений от страховых премий (взносов) по договорам страхования, сострахования, осуществленных страховой организацией в соответствии со страховым законодательством Российской Федерации и правилами и стандартами профессиональных объединений, союзов, ассоциаций страховых организаций, к полномочиям которых относится аккумулирование производимых страховыми организациями отчислений от страховых премий;

- поправочный коэффициент по учетной группе i, рассчитанный в соответствии с подпунктом 5.3.2.3 настоящего пункта.

- поправочный коэффициент по учетной группе i, рассчитанный в соответствии с подпунктом 5.3.2.3 настоящего пункта.

5.3.2.2. Второй показатель  рассчитывается по формуле:

рассчитывается по формуле:

,

,

где:

i - номер учетной группы в соответствии с Положением Банка России № 558-П;

- второй показатель по учетной группе i, рассчитываемый по данным за 36 месяцев, предшествующих расчетной дате, на основе данных по договорам страхования, отнесенным в соответствии с Положением Банка России № 558-П к учетной группе i, равный 23 процентам от одной трети суммы:

- второй показатель по учетной группе i, рассчитываемый по данным за 36 месяцев, предшествующих расчетной дате, на основе данных по договорам страхования, отнесенным в соответствии с Положением Банка России № 558-П к учетной группе i, равный 23 процентам от одной трети суммы:

страховых выплат, фактически произведенных по договорам страхования, сострахования, перестрахования (ретроцессии), за минусом сумм, начисленных по суброгационным и регрессным требованиям;

изменения резерва заявленных, но не урегулированных убытков, резерва произошедших, но не заявленных убытков по договорам страхования, сострахования, перестрахования (ретроцессии).

Страховая организация, у которой с момента получения первой лицензии на осуществление страхования, кроме лицензии на осуществление добровольного страхования жизни, до расчетной даты прошло менее трех лет (36 месяцев), или перестраховочная организация, у которой с момента получения лицензии на перестрахование до расчетной даты прошло менее трех лет (36 месяцев), не рассчитывает второй показатель.

5.3.2.3. Поправочный коэффициент (Ki) рассчитывается на основе имеющихся данных за 12 месяцев, предшествующих расчетной дате по договорам, отнесенным в соответствии с Положением Банка России № 558-П к учетной группе i, как отношение суммы:

страховых выплат, фактически произведенных по договорам страхования, сострахования, перестрахования (ретроцессии), за минусом начисленной доли перестраховщиков (ретроцессионеров) в страховых выплатах;

изменения резерва заявленных, но не урегулированных убытков и резерва произошедших, но не заявленных убытков по договорам страхования, сострахования, перестрахования (ретроцессии), за минусом изменения доли перестраховщиков (ретроцессионеров) в указанных резервах;

к сумме:

страховых выплат, фактически произведенных по договорам страхования, сострахования, перестрахования (ретроцессии);

изменения резерва заявленных, но не урегулированных убытков и резерва произошедших, но не заявленных убытков по договорам страхования, сострахования, перестрахования (ретроцессии).

При отсутствии в расчетном периоде страховых выплат по договорам страхования, сострахования, перестрахования (ретроцессии) по какой-либо учетной группе поправочный коэффициент по такой учетной группе принимается равным 1.

В случае если поправочный коэффициент по учетным группам 1 и 2 меньше 0,85, в целях расчета он принимается равным 0,85, если больше 1 - равным 1.

В случае если поправочный коэффициент по учетной группе 3 меньше 0,95, в целях расчета он принимается равным 0,95, если больше 1 - равным 1.

В случае если для целей формирования страховых резервов в соответствии с Положением Банка России 558-П страховщик внутри учетной группы 7 в качестве дополнительных учетных групп предусмотрел страхование транспортных средств категорий "B", "BE", установленных в соответствии с пунктом 1 статьи 25 Федерального закона от 10 декабря 1995 года № 196-ФЗ "О безопасности дорожного движения" (Собрание законодательства Российской Федерации, 1995, № 50, ст. 4873; 2017, № 31, ст. 4753), страхование транспортных средств, отличных от транспортных средств категории "B", "BE", поправочный коэффициент для транспортных средств категории "B", "BE" по учетной группе 7 в случае, если он меньше 0,95, в целях расчета принимается равным 0,95, если больше 1 - равным 1. Поправочный коэффициент для транспортных средств, отличных от транспортных средств категории "B", "BE", по учетной группе 7 в случае, если он меньше 0,5, в целях расчета принимается равным 0,5, если больше 1 - равным 1.

В случае если страховщик не выделяет для целей расчета резервов внутри учетной группы 7 указанные дополнительные группы, поправочный коэффициент в случае, если он меньше 0,95, в целях расчета принимается равным 0,95, если больше 1 - равным 1.

В случае если поправочный коэффициент по учетным группам 5, 11, 13 и 17 меньше 0,15, в целях расчета он принимается равным 0,15 если больше 1 - равным 1.

В случае если поправочный коэффициент по иным учетным группам меньше 0,5, в целях расчета он принимается равным 0,5, если больше 1 - равным 1.

5.3.3. Для страховых организаций, осуществляющих страхование, сострахование ответственности туроператора в соответствии с Федеральным законом от 24 ноября 1996 года № 132-ФЗ "Об основах туристской деятельности в Российской Федерации" (Собрание законодательства Российской Федерации, 1996, № 49, ст. 5491; 2019, № 49, ст. 6978), а также принимающих в перестрахование (ретроцессию) обязательства по страховым выплатам по указанному в настоящем подпункте страхованию (далее - страхование ответственности туроператора), нормативный размер маржи платежеспособности увеличивается на сумму рассчитанных в отношении каждого туроператора превышений совокупного объема ответственности нетто-перестрахования по всем действующим на расчетную дату договорам страхования ответственности туроператора (в отношении каждого отдельного туроператора) над показателем, равным 10 процентам от величины собственных средств (капитала) страховой организации, определенной в соответствии с главой 1 настоящего Положения.

Совокупный объем ответственности нетто-перестрахования должен быть равным величине денежных средств, подлежащих выплате страховой организацией застрахованным лицам или выгодоприобретателям по договорам страхования, сострахования, перестрахования (ретроцессии), при условии одновременного наступления страховых случаев в размере страховой суммы по всем действующим на расчетную дату договорам страхования, сострахования, перестрахования (ретроцессии) за вычетом долей перестраховщиков (ретроцессионеров) в таких выплатах, предусмотренных в заключенных страховой организацией договорах перестрахования (ретроцессии).

5.4. Показатель РК рассчитывается в отношении активов и обязательств, определенных в соответствии с главой 1 настоящего Положения, за исключением активов, стоимость которых признана равной нулю в соответствии с пунктом 3.1 настоящего Положения, а также срочных сделок, стоимость которых определяется в соответствии с требованиями абзаца второго пункта 3.3 и абзаца второго пункта 4.6 настоящего Положения.

При расчете показателя РК группа связанных со страховой организацией юридических лиц (юридические лица, являющиеся основными и дочерними обществами), кроме перестраховщика, созданного в соответствии с законодательством государства - члена ОЭСР, группа кредитного качества которого, определенная в соответствии с подпунктом 5.5.2.2 пункта 5.5 настоящего Положения, принимает значение 1-6 и которому переданы в перестрахование обязательства по страховой выплате по основным договорам страхования (перестрахования), учитывается как одно юридическое лицо - основное общество указанной группы.

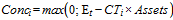

5.5. Показатель РК определяется по формуле:

,

,

где:

i, j - индексы суммирования, принимающие значение 1 или 2;

- оценка i(j)-го риска;

- оценка i(j)-го риска;

- значение коэффициента корреляции между рисками i и j в соответствии с таблицей 12 приложения 2 к настоящему Положению.

- значение коэффициента корреляции между рисками i и j в соответствии с таблицей 12 приложения 2 к настоящему Положению.

5.5.1. Оценка риска 1 определяется по формуле:

,

,

где:

- оценка риска 1 по видам риска i:

- оценка риска 1 по видам риска i:

концентрационный риск;

риск изменения кредитного спреда;

риск изменения процентных ставок;

риск изменения стоимости акций;

риск изменения валютного курса;

риск изменения цен на недвижимость;

риск изменения цен на активы, риск изменения стоимости которых не подлежит определению в рамках подпунктов 5.5.4-5.5.7 пункта 5.5 настоящего Положения;

- значение коэффициента корреляции между видами риска i и j в соответствии с таблицей 13 приложения 2 к настоящему Положению.

- значение коэффициента корреляции между видами риска i и j в соответствии с таблицей 13 приложения 2 к настоящему Положению.

5.5.2. При оценке рисков:

5.5.2.1. Прогноз денежных потоков по каждой облигации, каждому банковскому вкладу (депозиту), за исключением банковских вкладов (депозитов), указанных в пункте 3.2 настоящего Положения, каждому займу строится согласно условиям исполнения обязательств по активу до ближайшей даты, по состоянию на которую в соответствии с условиями исполнения обязанным лицом указанные обязательства должны быть исполнены в полном объеме (далее - дата погашения актива), и включает даты денежных потоков и их величины.

В случае если будущие потоки по активу не известны, все будущие потоки равны последнему известному на расчетную дату денежному потоку.

5.5.2.2. В целях определения группы кредитного качества используется уровень кредитного рейтинга актива или обязанного лица, установленный решением Совета директоров Банка России (при наличии кредитных рейтингов нескольких кредитных рейтинговых агентств, в том числе иностранных кредитных рейтинговых агентств, выбирается кредитный рейтинг, на основе которого будет присвоена группа кредитного качества с наименьшим номером).

При отсутствии кредитного рейтинга, присвоенного кредитным рейтинговым агентством, для иностранных объектов рейтинга группа кредитного качества определяется на основе кредитного рейтинга, присвоенного иностранным кредитным рейтинговым агентством.

При отсутствии у актива кредитного рейтинга группа кредитного качества по активу определяется как группа кредитного качества обязанного лица.

Физические лица относятся к 15 группе кредитного качества.

Юридические лица, которым не присвоен кредитный рейтинг, относятся к 18 группе кредитного качества.

Права требования по обязательствам страхователей, сострахователей, перестрахователей (ретроцедентов) уплатить доначисленную страховую премию по заключенным договорам страхования, о которых на отчетную дату страховая организация не имела достоверных данных в связи с более поздним получением первичных учетных документов, относятся к 18 группе кредитного качества.

5.5.3. Оценка концентрационного риска  определяется в соответствии с пунктом 1 приложения 1 к настоящему Положению.

определяется в соответствии с пунктом 1 приложения 1 к настоящему Положению.

5.5.4. Оценка риска изменения кредитного спреда  определяется в соответствии с пунктом 2 приложения 1 к настоящему Положению.

определяется в соответствии с пунктом 2 приложения 1 к настоящему Положению.

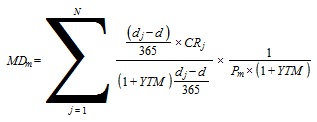

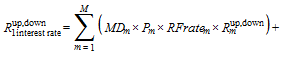

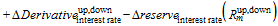

5.5.5. Оценка риска изменения процентных ставок  определяется в соответствии с пунктом 3 приложения 1 к настоящему Положению.

определяется в соответствии с пунктом 3 приложения 1 к настоящему Положению.

5.5.6. Оценка риска изменения стоимости акций  определяется в соответствии с пунктом 4 приложения 1 к настоящему Положению.

определяется в соответствии с пунктом 4 приложения 1 к настоящему Положению.

5.5.7. Оценка риска изменения цен на недвижимость  определяется в соответствии с пунктом 5 приложения 1 к настоящему Положению.

определяется в соответствии с пунктом 5 приложения 1 к настоящему Положению.

5.5.8. Оценка риска изменения стоимости активов, риск изменения стоимости которых не подлежит определению в рамках подпунктов 5.5.4-5.5.7 настоящего пункта  , определяется в соответствии с пунктом 6 приложения 1 к настоящему Положению.

, определяется в соответствии с пунктом 6 приложения 1 к настоящему Положению.

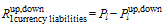

5.5.9. Оценка риска изменения валютного курса  определяется в соответствии с пунктом 7 приложения 1 к настоящему Положению.

определяется в соответствии с пунктом 7 приложения 1 к настоящему Положению.

5.5.10. Оценка риска 2 определяется в соответствии с пунктами 8-11 приложения 1 к настоящему Положению с учетом следующего.

5.5.10.1. Оценка риска 2 не определяется в отношении следующих активов:

активов, обязанным лицом по которым является Российская Федерация;

активов, обязанным лицом по которым являются государства - члены ОЭСР, с долгосрочным кредитным рейтингом не менее "А" по международным рейтинговым шкалам "Эс-энд-Пи Глобал Рейтингc" (S&P Global Ratings) и "Фитч Рейтингc" (Fitch Ratings) и "А2" по международной рейтинговой шкале "Мудис Инвесторc Сервис" (Moody′s Investors Service);

авансовых платежей, внесенных в соответствии с договором, заключенным в целях оказания застрахованным лицам медицинских услуг в рамках договоров страхования, медицинским организациям и учреждениям санаторно-курортного профиля, содержащимся в Перечне санаторно-курортных учреждений;

недвижимого имущества;

авансовых платежей по налогам, задолженности бюджетов по налогам и сборам;

прав требований к инфраструктурным организациям в случаях, если такая задолженность обусловлена осуществлением инфраструктурной организацией операций в рамках погашения ценных бумаг или проведения сделок с ними;

прав требований, расчеты по которым осуществляются в рамках соглашения о прямом возмещении убытков, предусмотренного статьей 26.1 Федерального закона "Об обязательном страховании гражданской ответственности владельцев транспортных средств", соглашения о перестраховочном пуле, предусмотренного статьей 24 Федерального закона "Об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров и о порядке возмещения такого вреда, причиненного при перевозках пассажиров метрополитеном", соглашения о перестраховочном пуле, предусмотренного статьей 23 Федерального закона "Об обязательном страховании гражданской ответственности владельца опасного объекта за причинение вреда в результате аварии на опасном объекте";

прав требований, регламентированных правилами профессиональной деятельности профессионального объединения страховщиков, разработанными в соответствии со статьей 26 Федерального закона "Об обязательном страховании гражданской ответственности владельцев транспортных средств", направленными на урегулирование отношений, возникающих при реализации страховщиком - членом профессионального объединения страховщиков перешедшего к нему права требования, которое страхователь (выгодоприобретатель) имел к лицу, ответственному за убытки, возмещенные в результате страхования;

долей перестраховщика (ретроцессионера) в страховых резервах, сформированных по договорам страхования гражданско-правовой ответственности за убытки и вред, причиненные радиационным воздействием, при осуществлении указанным перестраховщиком перестрахования в составе пулов по страхованию ядерных рисков, при условии солидарной ответственности участников пула, принимающих такие риски.

5.5.10.2. Вероятность дефолта актива, в отношении которого определяется оценка риска 2, рассчитывается как произведение вероятности дефолта, определенной по таблице 1 приложения 2 к настоящему Положению исходя из группы кредитного качества актива, и срока до погашения (закрытия), деленное на 365.

Срок погашения (закрытия) в настоящем пункте составляет:

для денежных средств (в том числе для корреспондентских счетов, счетов до востребования) и банковских вкладов (депозитов), указанных в пункте 3.2 настоящего Положения, - 5 дней;

для прав требований, которые в соответствии с договором должны быть удовлетворены в течение следующих за расчетной датой ближайших 365 дней, - число дней до даты удовлетворения требований;

в ином случае - 365 дней.

Вероятность дефолта обязанного лица определяется по таблице 1 приложения 2 к настоящему Положению исходя из группы кредитного качества обязанного лица.

5.6. Минимально допустимое значение нормативного соотношения составляет 1.

5.7. Пороговое значение нормативного соотношения составляет 1,05.

Глава 6. Заключительные и переходные положения

6.1. Расчеты, осуществляемые в рамках настоящего Положения, производятся с точностью не менее двух знаков после запятой с применением правил математического округления.

6.2. Настоящее Положение подлежит официальному опубликованию и в соответствии с решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от 24 декабря 2019 года № 35) вступает в силу с 1 июля 2021 года, за исключением абзаца третьего подпункта 3.1.2 пункта 3.1 настоящего Положения.

Абзац третий подпункта 3.1.2 пункта 3.1 настоящего Положения вступает в силу с 1 июля 2023 года.

6.3. Абзац второй подпункта 3.1.2 пункта 3.1 настоящего Положения действует по 30 июня 2023 года.

6.4. На период до 1 июля 2022 года для расчета нормативного соотношения показатель РК равен оценке концентрационного риска, определенной в соответствии с требованиями подпункта 5.5.3 пункта 5.5 настоящего Положения.

6.5. Со дня вступления в силу настоящего Положения признать утратившими силу:

Указание Банка России от 28 июля 2015 года № 3743-У "О порядке расчета страховой организацией нормативного соотношения собственных средств (капитала) и принятых обязательств", зарегистрированное Министерством юстиции Российской Федерации 9 сентября 2015 года № 38865;

Указание Банка России от 6 февраля 2017 года № 4280-У "О внесении изменений в Указание Банка России от 28 июля 2015 года № 3743-У "О порядке расчета страховой организацией нормативного соотношения собственных средств (капитала) и принятых обязательств", зарегистрированное Министерством юстиции Российской Федерации 2 марта 2017 года № 45826;

Указание Банка России от 22 февраля 2017 года № 4297-У "О порядке инвестирования средств страховых резервов и перечне разрешенных для инвестирования активов", зарегистрированное Министерством юстиции Российской Федерации 11 мая 2017 года № 46680;

Указание Банка России от 22 февраля 2017 года № 4298-У "О порядке инвестирования собственных средств (капитала) страховщика и перечне разрешенных для инвестирования активов", зарегистрированное Министерством юстиции Российской Федерации 10 мая 2017 года № 46648;

Указание Банка России от 20 июня 2017 года № 4423-У "О внесении изменения в пункт 17 Указания Банка России от 22 февраля 2017 года № 4297-У "О порядке инвестирования средств страховых резервов и перечне разрешенных для инвестирования активов", зарегистрированное Министерством юстиции Российской Федерации 11 июля 2017 года № 47364;

Указание Банка России от 20 июня 2017 года № 4424-У "О внесении изменения в пункт 17 Указания Банка России от 22 февраля 2017 года № 4298-У "О порядке инвестирования собственных средств (капитала) страховщика и перечне разрешенных для инвестирования активов", зарегистрированное Министерством юстиции Российской Федерации 11 июля 2017 года № 47363;

Указание Банка России от 7 июля 2017 года № 4451-У "О внесении изменений в пункт 5 Указания Банка России от 28 июля 2015 года № 3743-У "О порядке расчета страховой организацией нормативного соотношения собственных средств (капитала) и принятых обязательств", зарегистрированное Министерством юстиции Российской Федерации 1 августа 2017 года № 47610;

Указание Банка России от 9 января 2018 года № 4682-У "О внесении изменений в Указание Банка России от 22 февраля 2017 года № 4298-У "О порядке инвестирования собственных средств (капитала) страховщика и перечне разрешенных для инвестирования активов", зарегистрированное Министерством юстиции Российской Федерации 1 февраля 2018 года № 49859;

Указание Банка России от 9 января 2018 года № 4683-У "О внесении изменений в Указание Банка России от 22 февраля 2017 года № 4297-У "О порядке инвестирования средств страховых резервов и перечне разрешенных для инвестирования активов", зарегистрированное Министерством юстиции Российской Федерации 31 января 2018 года № 49847;

Указание Банка России от 9 января 2018 года № 4684-У "О внесении изменения в Указание Банка России от 28 июля 2015 года № 3743-У "О порядке расчета страховой организацией нормативного соотношения собственных средств (капитала) и принятых обязательств", зарегистрированное Министерством юстиции Российской Федерации 1 февраля 2018 года № 49856;

Указание Банка России от 3 сентября 2018 года № 4896-У "О методике определения величины собственных средств (капитала) страховщика (за исключением общества взаимного страхования)", зарегистрированное Министерством юстиции Российской Федерации 24 сентября 2018 года № 52233;

Указание Банка России от 3 сентября 2018 года № 4897-У "О внесении изменений в Указание Банка России от 22 февраля 2017 года № 4298-У "О порядке инвестирования собственных средств (капитала) страховщика и перечне разрешенных для инвестирования активов", зарегистрированное Министерством юстиции Российской Федерации 24 сентября 2018 года № 52232.

|

И.о. Председателя Центрального банка Российской Федерации |

Д.В. Тулин |

Приложение 1

к Положению Банка России

от 10 января 2020 года № 710-П

"Об отдельных требованиях к финансовой

устойчивости и платежеспособности

страховщиков"

Оценка рисков, используемых для расчета показателя РК

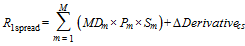

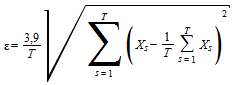

1. Оценка концентрационного риска  определяется по формуле:

определяется по формуле:

,

,

,

,

где: