Страховые взносы: из 2010-го в 2011-й

Федеральный закон о страховых взносах действует уже почти год. За это время в разъяснениях Минздравсоцразвития России было освещено немало вопросов о порядке начисления страховых взносов на те или иные выплаты в пользу работников. Тем не менее неясности при применении Закона о страховых взносах остаются. С 2011 года изменятся тарифы страховых взносов, что тоже добавит бухгалтеру хлопот. О том, какие выплаты и вознаграждения работникам нужно учитывать при формировании базы по страховым взносам, о порядке начисления и уплаты взносов в неоднозначных ситуациях, о новациях 2011 года нам рассказала Любовь Алексеевна Котова, заместитель директора Департамента развития социального страхования и государственного обеспечения Минздравсоцразвития России.

Любовь Алексеевна, здравствуйте! Скажите, пожалуйста, как изменятся ставки страховых взносов в 2011 году?

Здравствуйте!

С 2011 года основной тариф страховых взносов составит 34 процента.

В октябре Президент РФ подписал Федеральный закон1, который вносит изменения в Закон о страховых взносах2. Компаниям, которые в следующем году будут уплачивать страховые взносы по основному тарифу, следует учесть, что вместо ранее установленного тарифа 2,1 процента для взносов в ФФОМС с 1 января 2011 года будет применяться тариф 3,1 процента. Также изменения коснутся взносов в ТФОМС: вместо тарифа 3 процента будет действовать тариф 2 процента.

Кроме того, названным законом для ряда организаций установлены понижающие тарифы страховых взносов на 2011 год и последующие годы. Однако в их числе не поименованы, в частности, организации, применяющие УСН и ЕНВД.

Теперь вопросы о порядке начисления страховых взносов. Сотрудник уволился из организации в течение календарного года, а через какое-то время снова вернулся на работу в эту компанию. Каким образом будет рассчитываться база для начисления страховых взносов в отношении этого работника?

Согласно статье 8 Закона N 212-ФЗ организации определяют базу для начисления страховых взносов отдельно в отношении каждого физического лица с начала расчетного периода по истечении каждого календарного месяца нарастающим итогом3. Расчетным периодом по страховым взносам признается календарный год4. Таким образом, если сотрудник в течение года уволился из организации, а потом вновь пришел на работу в ту же компанию, то в отношении него база для исчисления страховых взносов определяется с учетом ранее начисленных в этом расчетном периоде выплат и вознаграждений.

Наша фирма зарегистрирована в декабре 2010 года. Каким для нее будет первый расчетный период по страховым взносам?

Первым расчетным периодом по страховым взносам в таком случае будет период с даты регистрации организации по 31 декабря 2010 года включительно5. За этот период нужно начислить страховые взносы, если сотрудникам начислялись выплаты и вознаграждения в течение этого периода. Но даже если выплаты работникам фирмы не производились, то до 15 января 2011 года нужно представить расчет по начисленным и уплаченным страховым взносам в ФСС России (форма-4 ФСС РФ)6, а до 1 февраля 2011 года — подать отчет по форме РСВ-17 в Пенсионный фонд.

Первым расчетным периодом по страховым взносам в таком случае будет период с даты регистрации организации по 31 декабря 2010 года включительно5. За этот период нужно начислить страховые взносы, если сотрудникам начислялись выплаты и вознаграждения в течение этого периода. Но даже если выплаты работникам фирмы не производились, то до 15 января 2011 года нужно представить расчет по начисленным и уплаченным страховым взносам в ФСС России (форма-4 ФСС РФ)6, а до 1 февраля 2011 года — подать отчет по форме РСВ-17 в Пенсионный фонд.

Обратите внимание, что данный порядок отличается от правил определения налогового периода в отношении созданных в декабре организаций для расчета налогов, закрепленных в Налоговом кодексе8. Поэтому у созданных в декабре организаций не будут совпадать первый расчетный период по страховым взносам и первый налоговый период для уплаты налогов.

Компания заключила со штатным сотрудником договор подряда на выполнение работ, отличных от его должностных обязанностей. При этом в части выплат по гражданско-правовому договору не начисляются страховые взносы на социальное страхование в ФСС России. В связи с этим база по взносам на пенсионное страхование и ОМС раньше достигнет 415 000 рублей, нежели база по взносам в соцстрах. Как в таком случае начислять страховые взносы работнику?

Действительно, в базу по страховым взносам в части взносов, уплачиваемых в ФСС России, не включают любые вознаграждения, выплачиваемые физическим лицам по договорам гражданско-правового характера9. В связи с этим база для исчисления страховых взносов на обязательное пенсионное страхование, обязательное медицинское страхование и база на обязательное страхование на случай временной нетрудоспособности и в связи с материнством могут различаться. В этой ситуации те страховые взносы, база по которым достигла предельного размера, следует прекратить начислять с выплат работнику на основании пункта 4 статьи 8 Закона N 212-ФЗ. А другие виды взносов нужно продолжать начислять до тех пор, пока база для их исчисления также не достигнет 415 000 рублей.

Наша компания по ошибке недоплатила работнику зарплату в мае 2010 года. Сейчас (в ноябре) эта ошибка обнаружена, сотруднику перечислена доплата. При этом по состоянию на ноябрь у работника размер базы по взносам превысил 415 000 рублей. Скажите, пожалуйста, надо ли скорректировать сведения по страховым взносам за II квартал 2010 года?

Согласно статье 11 Закона N 212-ФЗ датой осуществления выплат и иных вознаграждений для расчета базы по страховым взносам является день начисления организацией выплат и иных вознаграждений в пользу работника. Поэтому по общему правилу независимо от того, к какому периоду относится выплата (или вознаграждение), в базу по страховым взносам она включается за тот месяц расчетного периода, в котором была начислена. В вашем случае она должна быть учтена в базе при начислении страховых взносов за ноябрь. База для начисления страховых взносов в отношении каждого физического лица в 2010 году устанавливается в сумме, не превышающей 415 000 рублей нарастающим итогом с начала расчетного периода. С сумм выплат и иных вознаграждений в пользу сотрудника, превышающих 415 000 рублей нарастающим итогом с начала расчетного периода, страховые взносы не взимаются10.

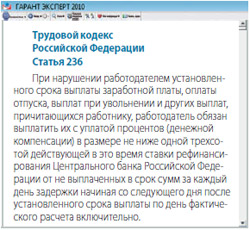

А компенсация за несвоевременную выплату заработной платы работникам облагается страховыми взносами?

Компенсация за несвоевременную выплату заработной платы предусмотрена Трудовым кодексом и по сути является штрафной санкцией. Она не связана с исполнением работником трудовых обязанностей. В связи с этим данная выплата не является объектом обложения страховыми взносами.

Компенсация за несвоевременную выплату заработной платы предусмотрена Трудовым кодексом и по сути является штрафной санкцией. Она не связана с исполнением работником трудовых обязанностей. В связи с этим данная выплата не является объектом обложения страховыми взносами.

Скажите, пожалуйста, головной организации или подразделению (выделено на отдельный баланс) следует начислять и перечислять страховые взносы за работника, если он фактически трудится в головном офисе, а зарплату ему начисляет подразделение?

Обособленные подразделения, имеющие отдельный баланс, расчетный счет и начисляющие выплаты и иные вознаграждения в пользу физических лиц, исполняют обязанности организации по уплате страховых взносов, а также обязанности по представлению расчетов по страховым взносам по месту своего нахождения11. Сумма страховых взносов, которую уплачивает подразделение по месту своего нахождения, определяется исходя из величины базы для начисления страховых взносов, относящейся к этому обособленному подразделению. Иными словами, при формировании базы по страховым взносам обособленное подразделение учитывает те выплаты, которые оно начислило в пользу физических лиц. При этом не важно, где работник фактически выполнял свои обязанности. Обратите внимание, что обособленные подразделения организаций, которые согласно налоговому законодательству признаются крупнейшими налогоплательщиками, расчеты по страховым взносам обязаны представлять по месту своего нахождения. Закон N 212-ФЗ не делает для них исключений из общего правила, как это было в главе 24 Налогового кодекса. Если обособленное подразделение компании находится за границей, то за него уплачивает страховые взносы и представляет расчеты по ним головная организация по месту своего нахождения12.

Е.В. Полякова,

старший консультант АКГ "Интерком-Аудит"

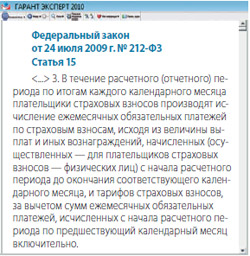

Для организаций, применяющих упрощенную систему налогообложения, предусмотрен пониженный тариф по страховым взносам в 2010 году — 14 процентов в ПФР (подп. 2 п. 2 ст. 57 Федерального закона от 24.07.2009 N 212-ФЗ). Как корректировать расчеты по страховым взносам в случае утраты в течение года права на применение УСН, Законом N 212-ФЗ прямо не предусмотрено. В связи с этим обратимся к общему порядку исчисления страховых взносов, изложенному в пункте 3 статьи 15 Закона N 212-ФЗ. В течение расчетного (отчетного) периода по итогам каждого календарного месяца плательщики страховых взносов производят исчисление ежемесячных обязательных платежей по страховым взносам исходя из величины выплат и иных вознаграждений, начисленных с начала расчетного периода до окончания соответствующего календарного месяца, и тарифов страховых взносов за вычетом сумм ежемесячных обязательных платежей, исчисленных с начала расчетного периода по предшествующий календарный месяц включительно. Поскольку исчисление страховых взносов происходит по итогам каждого месяца, то в октябре организация производит расчет исходя из пониженного тарифа (14% в ПФР), а в ноябре — исходя из общего тарифа (26% в ПФР, ФОМС, ФСС России) на всю сумму выплат с начала года за вычетом сумм страховых взносов за январь—октябрь. Таким образом, отчетность по взносам за предыдущие периоды (I, II, III кв.) корректировать не нужно, а годовые расчеты следует заполнять в общем порядке.

Фирма заключила с соискателем ученический договор и выплачивает ему стипендию. Нужно ли ее включать в базу по страховым взносам?

Ученический договор не является ни трудовым13, ни гражданско-правовым договором на выполнение работ или оказание услуг14. В связи с этим выплаты по ученическим договорам не являются объектом обложения страховыми взносами15.

Компания в коллективном договоре предусмотрела, что работники получают спецодежду и специнвентарь по нормам, установленным внутренними документами организации. Эти нормы выше тех, которые определены законодательством РФ. Надо ли начислять страховые взносы на стоимость спецодежды и специнвентаря, превышающую законодательно установленные нормы?

Трудовым кодексом предусмотрено право работодателей определять повышенные нормы выдачи спецодежды по сравнению с Типовыми нормами16. Повышенные нормы выдачи спецодежды также являются установленными в силу законодательства РФ. В этом случае требование17 Закона N 212-ФЗ о том, что страховыми взносами не облагаются компенсации по нормам, утвержденным в соответствии с законодательством РФ, выполняется.

Компания предусмотрела в трудовых договорах с работниками, что они получают доплату до фактического заработка в случае направления в командировку, а также доплату до 100 процентов среднего заработка по больничным листкам. Нужно ли эти суммы включать в базу по страховым взносам?

Объектом обложения страховыми взносами признаются, в частности, выплаты и иные вознаграждения, начисляемые в пользу физических лиц по трудовым договорам. Перечень сумм, не облагаемых страховыми взносами, установленный статьей 9 Закона N 212-ФЗ, является исчерпывающим и не подлежит расширительному толкованию. Таким образом, суммы, выплаченные сотрудникам организации в виде доплаты до среднего заработка или фактического заработка (предусмотренные трудовым (коллективным) договором), являются объектом обложения страховыми взносами.

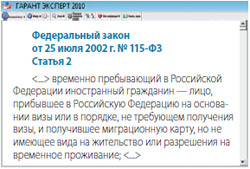

В штате фирмы есть граждане Белоруссии и Украины. Все они имеют статус временно пребывающих на территории РФ. Нужно ли начислять страховые взносы на выплаты, произведенные этим работникам в рамках трудового договора?

Законом N 212-ФЗ18 предусмотрено, что не подлежат обложению суммы выплат и иных вознаграждений по трудовым и гражданско-правовым договорам, в том числе по договорам авторского заказа в пользу иностранных граждан и лиц без гражданства, временно пребывающих на территории РФ, так как временно пребывающие в РФ не являются застрахованными. Исключений для граждан Белоруссии или иных государств, временно пребывающих в РФ, Законом N 212-ФЗ не установлено. В связи с этим суммы любых выплат иностранным гражданам, временно пребывающим на территории РФ, не облагаются страховыми взносами.

Законом N 212-ФЗ18 предусмотрено, что не подлежат обложению суммы выплат и иных вознаграждений по трудовым и гражданско-правовым договорам, в том числе по договорам авторского заказа в пользу иностранных граждан и лиц без гражданства, временно пребывающих на территории РФ, так как временно пребывающие в РФ не являются застрахованными. Исключений для граждан Белоруссии или иных государств, временно пребывающих в РФ, Законом N 212-ФЗ не установлено. В связи с этим суммы любых выплат иностранным гражданам, временно пребывающим на территории РФ, не облагаются страховыми взносами.

Скажите, пожалуйста, будет ли облагаться страховыми взносами компенсация расходов на аренду жилья, а также стоимости питания и проезда работникам-иностранцам, имеющим статус временно пребывающих в РФ?

Суммы любых выплат, которые произведены в пользу иностранных граждан, являющихся сотрудниками организации и имеющих статус временно пребывающих на территории РФ, не облагаются страховыми взносами. Ведь, как уже говорилось, суммы выплат и иных вознаграждений по трудовым и гражданско-правовым договорам, в том числе по договорам авторского заказа в пользу иностранных граждан и лиц без гражданства, временно пребывающих на территории РФ, с 1 января 2010 года обложению страховыми взносами не подлежат.

Работнику при увольнении по соглашению сторон выплачиваются компенсация за неиспользованный отпуск, а также выходное пособие. При этом выплата последнего в трудовом договоре не предусмотрена. Основанием является приказ руководителя. Размер выходного пособия составляет 5 окладов. Нужно ли начислять страховые взносы на эти выплаты?

Законом N 212-ФЗ19 прямо предусмотрено, что не облагаются страховыми взносами все виды установленных законодательством РФ компенсационных выплат (в пределах норм, установленных согласно законодательству РФ), связанных, в частности, с увольнением работников, за исключением компенсации за неиспользованный отпуск. Таким образом, компенсация за неиспользованный отпуск облагается страховыми взносами. Обязанность работодателя выплачивать выходное пособие при прекращении трудового договора по соглашению сторон статьей 178 Трудового кодекса не предусмотрена. А значит, его облагают страховыми взносами. Освобождается от начисления страховых взносов выходное пособие только в том случае, если оно выплачивается по основаниям, предусмотренным статьей 178 Трудового кодекса20. В частности, в связи с ликвидацией организации, сокращением численности или штата работников компании.

Фирма приобретает для сотрудников санаторно-курортные путевки. Надо ли начислять страховые взносы на стоимость путевки, переданной работнику, если он впоследствии возмещает стоимость путевки полностью, частично или не возмещает вовсе?

Если работодатель оплачивает стоимость путевки на санаторно-курортное лечение работника, а работник впоследствии возмещает полностью стоимость путевки, то объекта обложения страховыми взносами не возникает. В том случае, если сотрудник возмещает организации только часть стоимости путевки, то страховые взносы нужно начислять на невозмещаемую часть стоимости путевки. Если же работник не возмещает стоимость путевки, то страховые взносы нужно начислить на полную стоимость путевки на санаторно-курортное лечение. При этом следует учитывать, что страховые взносы начисляются на выплаты и иные вознаграждения в рамках трудовых правоотношений независимо от наличия или отсутствия соответствующих положений в трудовом договоре, коллективном договоре или соглашении, за исключением выплат, указанных в статье 9 Закона N 212-ФЗ21. Таким образом, выплаты в пользу работников, которые произведены на основании внутренних локальных актов организации, облагаются страховыми взносами22.

Любовь Алексеевна, спасибо Вам за ответы на вопросы наших читателей!

Всегда рада помочь!

Пенсионная реформа "у них"

Весной этого года Конституционный суд Чехии постановил, что национальная пенсионная система ущемляет права граждан, которые получают высокие зарплаты. Вполне возможно, что уже в следующем году пенсии более обеспеченных граждан Чехии увеличатся. Так, по планам чиновников при зарплате в 40 тысяч крон пенсионер должен получать примерно 11,5 тысяч крон, что на 1600 крон больше, чем начисляется по ныне действующим правилам. В Чехии социальный взнос не платят граждане, которые зарабатывают ежемесячно более 150 тысяч крон (примерно 6000 евро). С 2012 года предполагается понизить уровень ежемесячного дохода граждан, с которого не нужно будет платить взнос. Этот размер может составить 75 тысяч крон (3000 евро). Граждане, которые ежемесячно зарабатывают более 40 тысяч крон (примерно 1600 евро), получат скидку. А вот в соседней Словакии уже была проведена пенсионная реформа. Граждане, которые перешли на новую систему, делят отчисления на две части. В государственный пенсионный фонд направляют 9 процентов и еще 9 процентов — в частный накопительный фонд. Участие в частном фонде позволяет передать наследникам накопленные средства, если гражданин не дожил до пенсии.

Подготовила Елена Полянских

Беседу провела

Н.В. Горшенина,

заместитель главного редактора,

налоговый консультант

1 Федеральный закон от 16.10.2010 N 272-ФЗ

2 Федеральный закон от 24.07.2009 N 212-ФЗ (далее — Закон N 212-ФЗ)

3 п. 3 ст. 8 Закона N 212-ФЗ

4 п. 1 ст. 10 Закона N 212-ФЗ

5 п. 3 ст. 10 Закона N 212-ФЗ

6 утв. приказом Минздравсоцразвития России от 06.11.2009 N 871н

7 утв. приказом Минздравсоцразвития России от 12.11.2009 N 894н

8 п. 3 ст. 55 НК РФ

9 подп. 2 п. 3 ст. 9 Закона N 212-ФЗ

10 п. 4 ст. 8 Закона N 212-ФЗ

11 п. 11 ст. 15 Закона N 212-ФЗ

12 ч. 14 ст. 15 Закона N 212-ФЗ

13 ст. 56, 199, ч. 2 ст. 198 ТК РФ

14 ч. 2 ст. 198, ст. 199 ТК РФ

15 п. 1 ст. 7 Закона N 212-ФЗ

16 ст. 221 ТК РФ

17 п. 2 ч. 1 ст. 9 Закона N 212-ФЗ

18 п. 15 ч. 1 ст. 9 Закона N 212-ФЗ

19 подп. "д" п. 2 ч. 1 ст. 9 Закона N 212-ФЗ

20 письмо Минздравсоцразвития России от 07.05.2010 N 1145-19

21 письмо Минздравсоцразвития России от 16.03.2010 N 589-19

22 письмо Минздравсоцразвития России от 12.03.2010 N 559-19

(1).jpg)